<テクニカル分析判断> サマリー: ●短期:根強い上昇圧力の残存で更なる上値模索は継続も、自律的調整圧力は着実に増幅 ●中期:根強い上 […]

トレーダム為替ソリューション 【AI為替リスク管理システム】

今年における為替市場の最大の注目ポイントは昨年に続いて主要国の金融政策となります。昨年は中国人民銀行(中央銀行)と日銀が緩和策を維持したが、世界の多くの中銀が軒並みインフレ対策として金融引き締めを強化しました。ただ、昨年年末にかけては引き締めを緩める動きが強まりました。

カナダ中銀(BOC)、イングランド銀行(英中銀、BOE)、メキシコ中銀(BOM)などはすでに利上げサイクルが終焉に向かっていることが示唆され、ニュージーランド準備銀行(RBNZ)や南アフリカ中銀(SARB)も年央ごろには利上げを打ち止める可能性が出ています。昨年ほかの中銀より利上げを遅くスタートした欧州中央銀行(ECB)はタカ派を維持しているが、今年の年央かもう少し遅れて利上げ打ち止めが視野に入る可能性があります。

一番の注目は米連邦準備制度理事会(FRB)の金融政策変更です。市場では今年の後半はFRBが利下げに転じるとの憶測も強まっていたが、今週公表の米連邦公開市場委員会(FOMC)議事要旨では年内の利下げをすべてのFOMCメンバーが否定したことが明らかとなりました。FRBはインフレ抑制に強い意志を示しており、金融政策の変更は結局いつになってインフレ率のピークアウトへの確信が高まるかにかかっており、不透明感が強いです。

また、日銀は昨年12月会合でイールドカーブコントロール政策(YCC)の許容変動幅を拡大し、市場にサプライズを与えました。黒田日銀総裁は金融引き締めではないと強調しましたが、市場では「事実上の利上げ」との見方が少なくありません。在任期間の歴代最長記録を更新中の黒田総裁は4月の後退が確実視されており、新総裁の任命と新体制移行後の政策修正が注目されます。

今年はFRBの利上げサイクルは終了に向かう一方で、日銀は緩和策の修正を強化するとの見方が強く、日米金利差縮小を背景にドル安・円高をイメージする声が多いです。ただ、日米金融政策をめぐってはまだ不透明な部分が多く、引き続き波乱要因となります。今年にFRBのハト派転換を予想する声が多いものの、インフレ率や労働力不足とそれに伴う賃金の動きなどによっては今年の後半も利上げ体制を維持する可能性もあります。一方で、日銀の新体制移行とともに緩和策修正の強化と予想は覆られる可能性も否定できません。

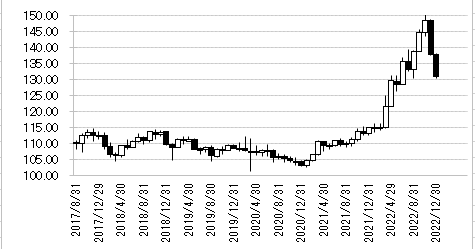

また、日本の貿易赤字の解消は難しく、引き続き円安の要因となります。ウクライナ情勢をめぐる地政学リスクの高まりや、世界経済の鈍化懸念の強まりなどリスク要因も加わるが、最近はリスクオフ局面で円買いよりもドル買いが優勢になる場面が多くみられています。よって、今年のドル円は下方向を意識した動きになりやすいですが、昨年初頭の112-113円近辺までの戻りは想定せず、120-145円のレンジにおさまると見込んでいます。

本記事は2023年1月7日に「いまから投資」に掲載された記事を、許可を得て転載しています。

ようこそ、トレーダムコミュニティへ!