Executive Summary

- 2月13~17日週のドル円の変動幅は4円1銭と、過去2週間の3円10銭程度から大きく変動した。米1月消費者物価指数(CPI)が物価高止まりを示したほか、米1月小売売上高を始めとした米指標結果が予想外に力強い結果となり、ドル円は上昇基調をたどり、2月17日には一時135.12円と年初来高値を更新した。

- ドル円は今週も、堅調な推移を続ける見通しだ。ただし、前週の上昇のスピード調整が入りそうだ。テクニカル的にも、2月17日にローソク足が“陽のトンカチ”を形成し上昇余力の乏しさを示した。何より、2月24日予定の日銀正副総裁候補の衆院での所信聴取を受け、総裁候補の植田氏から緩和修正を連想させる言葉が飛び出せば、ドル円の上値を重くさせうる。

- また、社債の投資家別売買動向(短期国債を除く)によると、外国人による1月の国債の売越額は4兆1,190億円と過去最大だった。日銀正副総裁候補の聴取を予定する今となっては、緩和修正期待から日本国債の売り圧力が一段と高まるだろう。黒田総裁はこうした事態を想定し、新体制への餞としてイールド・カーブ・コントロール(YCC)の解除というサプライズを演出しかねない。市場関係者の間でこのシナリオが意識されれば、ドル円急伸の調整を招きうる。

今週の為替相場の振り返り=米指標を受け利上げ見通し上方修正、ドル円は135円乗せ

【2/13-2/17 のドル円レンジ:131.11~135.12円】

・ドル円は2月13日~2月17日週、4円1銭の値動きとなり、その前の州の3円10銭から変動幅を広げ、ドル高・円安が加速した。

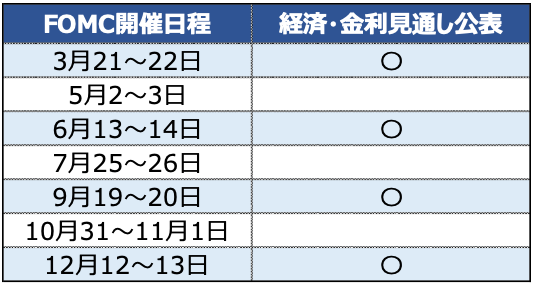

・2月14日発表の米1月消費者物価指数(CPI)が前年同月比で市場予想を上回ったほか、15日の米1月小売売上高と米1月鉱工業生産、16日の米1月生産者物価指数(PPI)と米新規失業保険申請件数など物価の高止まりと堅調な米景気を示した。一連の結果を受け、米連邦準備制度理事会(FRB、Fed)の利上げ継続観測が高まり、FF先物市場では3月20~21日開催の米連邦公開市場委員会(FOMC)と5月だけでなく、6月のFOCMでも0.25%の利上げを行う見方が浮上。ターミナル・レートの見通しは5.25~5.5%へ傾き、2022年12月FOMC予想中央値である5.0~5.25%を上回った。

・日本の12月貿易赤字が初の3兆4,966円と過去最大を記録したことも、ドル円の上昇圧力を加えた。

・ドル円は、ボウマンFRB理事が「十分な効果がみられず、利上げ継続が必要」と発言したこともあって、2月17日に年初来高値の134.77円を抜け一時135.12円まで上昇。ただし、リッチモンド連銀のバーキン総裁が雇用統計や小売売上高など1月の米指標が季節調整の歪身により押し上げられた可能性があるとして「結果を重要視しない」と発言し、その後のドル円の上昇を抑えた(注:今週のトピックをご参照)。

・なお、米金融大手バンク・オブ・アメリカとゴールドマン・サックスは、インフレ高止まりと底堅い労働市場を示す今週の指標を受け、FRBが年内に3月、5月、6月と3回、それぞれ0.25%ずつ金利を引き上げるとの見通しに上方修正した。

チャート:ドル円の年初からの日足チャート、5日間で4日続伸し年初来高値を更新

主な要人発言

・Fed高官からは、米1月消費者物価指数(CPI)や米1月小売売上高、米1月生産者物価指数(PPI)などインフレ高止まりや堅調な景気を示す経済指標が飛び出したため、タカ派的な発言が相次いだ。ただし、季節調整による統計の歪みを指摘する声もあった。欧州中央銀行(ECB)からは、利上げ継続を表明する見解が相次いだが、一部でハト派寄りの発言もみられた。日本からは日銀総裁に絡む発言が出てきたものの、影響は限定的だった。

ようこそ、トレーダムコミュニティへ!