Executive Summary

- 3月13~3月17日週のドル円の変動幅は3円56銭と、その前の週の3円80銭から小幅に縮小も、ドル円の下落が加速。ドル円は約1カ月ぶりに132円を割り込んだ。

- シリコンバレー銀行(SVB)など米銀の破綻が発火点となった金融不安は、クレディ・スイスの経営難の問題に広がった。スイス政府や金融監督局が迅速に対応するなか、安全資産である米国債に資金が流入(米金利は低下)し、ドル円を下押し。

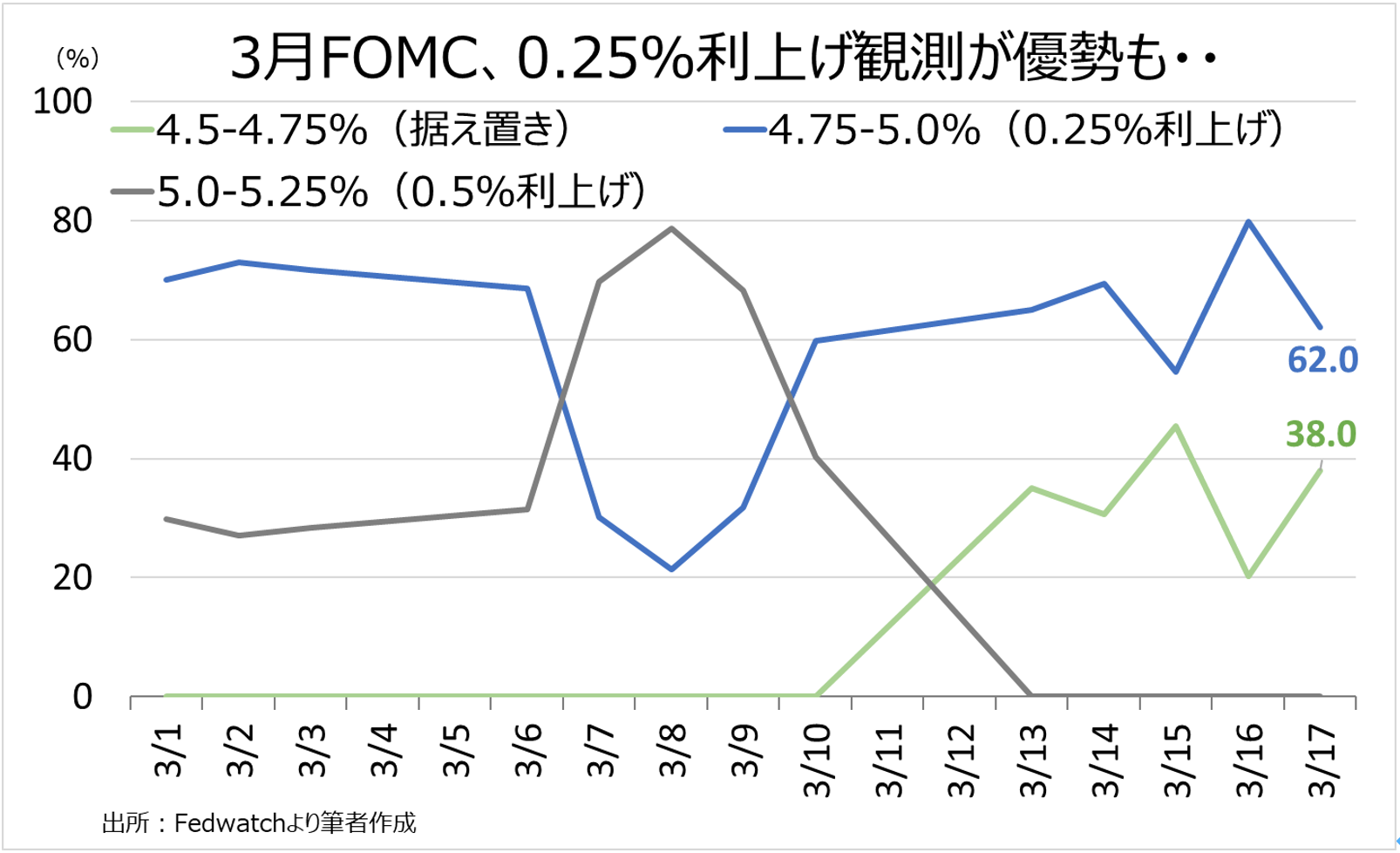

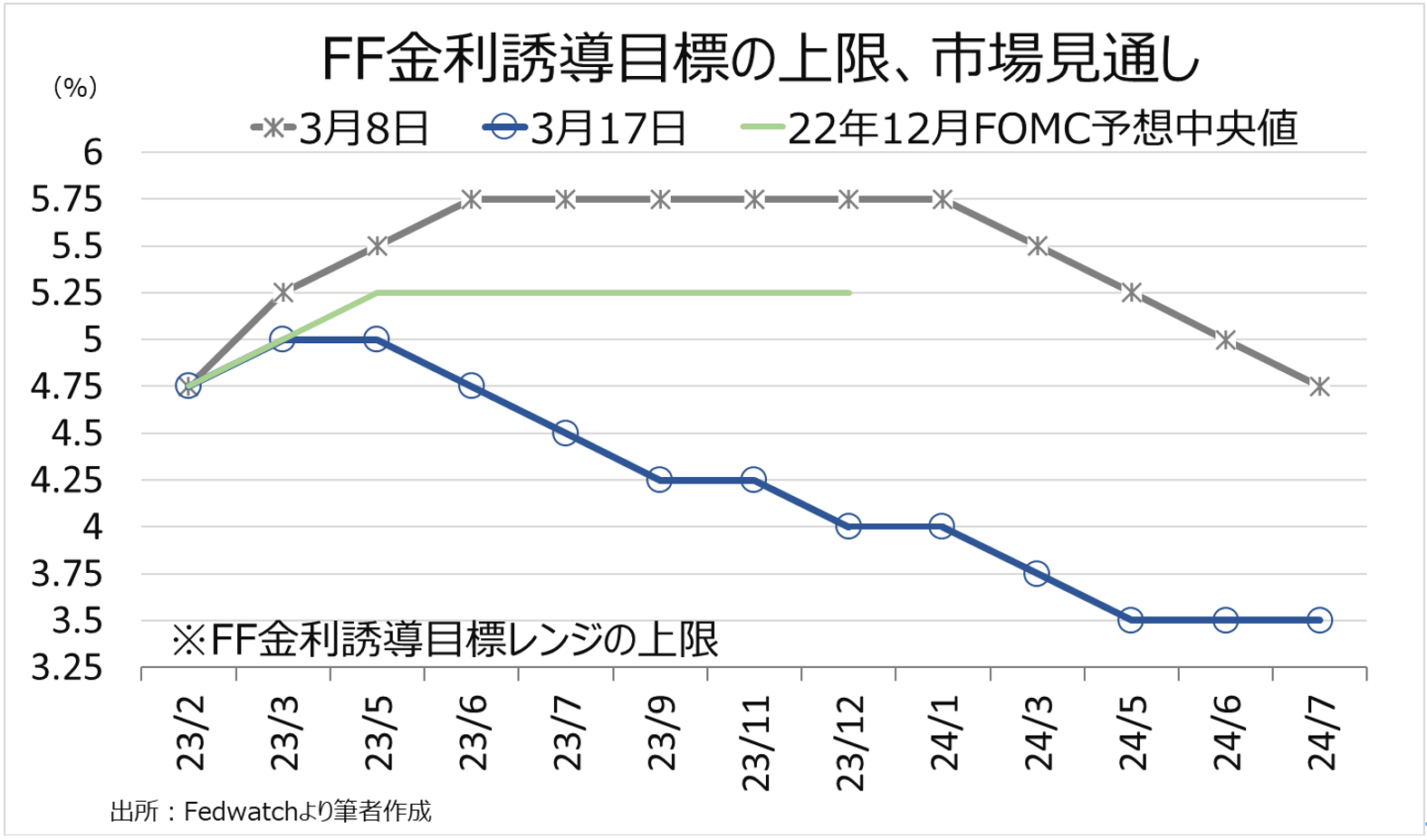

- 米2月消費者物価指数(CPI)は前年同月比6.0%上昇、市場予想と一致し2021年9月以来の低い伸びとなるなか、3月米連邦公開市場委員会(FOMC)では0.25%利上げの観測が優勢に。ただし、FOMC参加者の最優先事項がインフレ抑制から金融不安への対応へシフトするとの見方もあり、3月FOMCについては据え置き観測が浮上。また3月17日時点で、5月FOMCでの据え置き転換、6月FOMCを含め年内4回の利下げが織り込まれた。

- 今後1週間は、3月FOMCでの0.25%利上げや経済金利見通しを受けてドル円が買い戻される場面があっても、限定的と見込む。仮にインフレ対応の姿勢を維持すれば、米景気後退への懸念が高まり、結果的に年内利下げの見方を強めかねない。

- 以上を踏まえ、今後1週間のドル円の上値の目途は一目均衡表の転換線と基準線が近い134.70円、逆に下値は、一目均衡表の雲の下限がある130.30円を割り込めば129.50円が視野に入る。

1.先週の為替相場の振り返り=ドル円は金融不安が広がり

【3/13-3/17のドル円レンジ:131.55~135.11円】

・3月13日~17日週のドル円の値幅は3円56銭と、その前の週の3円80銭を小幅に下回ったとはいえ、金融不安が渦巻き安全資産である米国債に資金が流入(金利は低下)すると共に、ドル安・円高が加速した。

・シリコンバレー銀行(SVB)に続き、は3月12日、ニューヨーク州金融サービス局はシグネチャー銀行の事業停止を発表した。同日、米財務省や米連邦準備制度理事会(FRB)、米連邦預金保険公社(FDIC)が共同声明を発表。共同声明の柱は、以下の3つである。

①預金の全額保護(FDICが保護する預金上限額は1口座当たり25万ドルだが、これらを含む)

②株主や無担保の債券保有者など投資家は保護対象とせず

③納税者はいかなる損失も負担しない(税金で銀行を救済しない)

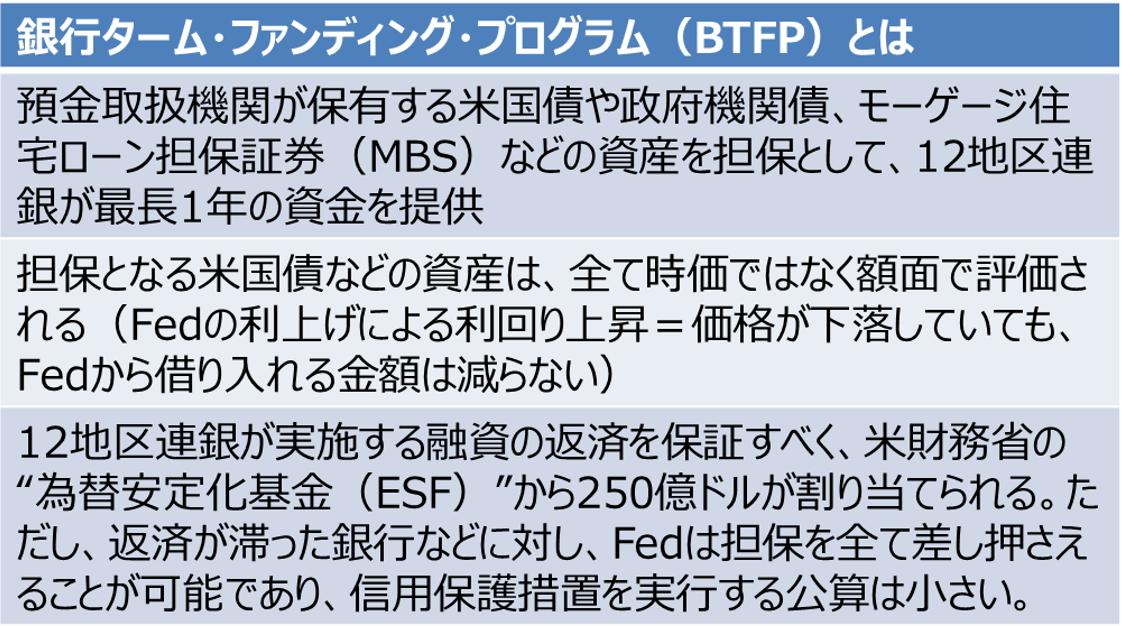

・また米財務省など米金融監督当局は同日、“銀行ターム・ファンディング・プログラム(BTFP)”の創設を発表した。BTFPの資金供給措置の重要ポイントは、受け入れる担保を時価ではなく額面で評価する仕組みにある。BTFPの創設で、一部ではリーマン・ショックや1980年後半~1990年代初めに起こった貯蓄・貸付組合(S&L)危機のような事態を回避できるとの期待が浮上した。

・BTFPを受け一部で安堵感が広がったのも束の間、3月14日にはスイス銀行大手のクレディ・スイスが過去の財務報告に「重大な弱点があった」と開示し、筆頭株主のサウジ・ナショナル・バンクが追加投資を否定したとの報道も飛び出すなど、同行の経営難が取り沙汰された。翌15日には、金融市場で高まる経営難への懸念を背景に、スイス国立銀行(中央銀行)と同国当局はクレディ・スイスをめぐる信頼低下を食い止めるべく、必要に応じて同行に流動性を供給すると表明した。

・米銀の金融不安に続き、クレディ・スイスの経営難が報じられるなか、3月21~22日開催の米連邦公開市場委員会(FOMC)で利上げではなく、据え置き観測が高まり、米金利が低下しドル円を押し下げた。

・また、3月14日に発表された米2月消費者物価指数(CPI)の前年同月比が2021年9月以来の低い伸びだったほか、翌15日発表の米2月小売売上高が市場予想通り減少したことも、一部で据え置き観測を募らせた。

・欧州中央銀行(ECB)が3月16日に予定通り0.5%の利上げを決定したほか、同日発表の米新規失業保険申請件数の減少を受け、0.25%利上げ観測が再燃する場面もあったが、米10年債利回りの低下につれてドル円は約1カ月ぶりに132円割れ。

・同日にクレディ・スイスがスイス国立銀行(中央銀行)から最大500億スイスフラン(CHF、約7兆円)の借り入れを行うと表明。さらに、米国ではJ.P.モルガン・チェースなど大手銀11行が預金流出と株価急落に苦しむ中堅銀行ファースト・リパブリック・バンクの資金繰りを支えるため、合計300億ドル(約4兆円)の預金を預け入れると発表した。

・一連の措置を受けながら金融不安は後退せず、ドル円は3月17日に一時131.55円まで切り下げた。

・なお、FRBや日銀、欧州中央銀行(ECB)、イングランド銀行(BOE)、カナダ銀行、スイス国立銀行など日米欧の6つの中央銀行は3月19日、ドルの資金供給オペレーションを強化する共同声明を発表。SVB破綻が引き金となった信用不安がクレディ・スイスの経営難に広がるなか、銀行間のドルの資金繰りを支援すべく、週1回から毎日へ増やす。同日から開始し、少なくとも4月末まで続ける予定だ。

・さらに同日、スイス国立銀行が同国最大の銀行であるUBSによるクレディ・スイスの買収支援について発表。スイス国立銀行は、同国連邦政府と金融市場監督庁(FINMA)と共に買収支援を明らかにしたほか、未曽有の状況から金融の安定性を確保し、同国経済を保護する方針を打ち出した。支援によって、両行は“金融政策に関するガイドライン”に従い、スイス国立銀行の既存の融資枠に無制限にアクセスすること可能となり、また、連邦参事会(内閣)の緊急条例に基づき、両行は破産時に特権債権者として流動性支援の融資を合わせて最大1,000億CHF(約14兆3,000億円)受けられるようになる。また、連邦参事会の緊急条例に基づき、スイス国立銀行はクレディ・スイスに対し、連邦債務不履行の保証として最大1,000億CHFの流動性支援融資が可能となる。

チャート:3月17日時点でのFF先物市場での利上げ観測、3月FOMCで0.25%利上げが優勢も、据え置き観測も浮上

チャート:2024年7月までのFF金利見通し、年内4回の利下げ観測が優勢

チャート:ドル円の日足チャート、2月半ばからの上昇を概ね打ち消す展開(白い枠が3月13日週の動き)。

2.主な要人発言

・今週は、SVBなどの米銀破綻やクレディ・スイスの経営難問題を受け、金融不安を抑制する各国当局者の発言が目立った。

ようこそ、トレーダムコミュニティへ!