テクニカル分析判断

サマリー:

●週後半の速度調整的な反発圧力の高まり目立つも強力な上値抵抗に再度直面(日足)

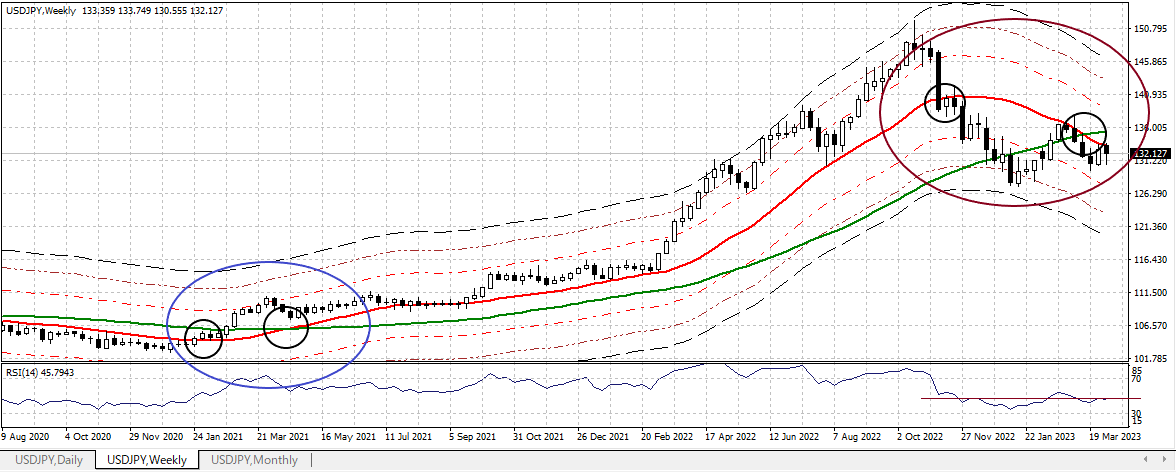

●再度短期的反発局面に遭遇も中期的な下落トレンドは依然として強固に継続(週足)

●中長期では上昇中の20ヶ月MA⇒60ヶ月MAに向け次第に下落してゆく展開 (月足)

先週は「寄付133.35:130.56~133.75:終値132.15(前週比▲0.66円の円高)」の推移

となり再び陰線に転換。先週指摘の通り、上値抵抗圧力が優勢となる展開となった。

ただし、僅かではあったが2週連続で「週間の下値/上値の切り上がり」が観測されて

おり、依然として「速度調整的反発圧力もしぶとく残存」していることを示唆した。

この結果、短期的な時間軸では上昇圧力の高まりが依然として継続する可能性がある

ものの、中長期の下落圧力が今後次第に本格化すると見込まれることから、現時点では

(上昇を阻み押下げる)上値抑止力が次第に強まってゆく展開を想定する。

なお、週間レンジは、5週前に3.80円と変動幅を大きく拡大した後、4週前3.55円

3週前3.36円⇒2週前3.20円⇒先週3.19円と僅かに縮小傾向を辿っているものの、

USD/円相場としては比較的高い変動率を維持しているといえる。

以下では『短期・中期・長期の方向性』について各時間軸チャートによるテクニカルな

視点を中心にご案内。(今号の分析は2023/04/07のNY市場終値をベースに実施)

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

➊日足チャート:「21MA±4.32%のバンド」、「52MA & 200MA」、RSIを付記

短期(1週間~1か月程度)の方向性:速度調整的反発あるも強力な上値抵抗に直面

●[21MA]と[52MA]が前週デッドクロス。過去と同様に下落圧力の高まりを示唆へ

●前週大きく回復したRSIは微減(38.7⇒49.8⇒47.6)。中立領域も下値余地は残存

●ただし、低下中の[21MA]を終値で明確に上回ってくればシナリオの修正が必要に

>>>想定レンジ=今週:129.30~133.80 、今後1ヶ月:126.30~134.40 =

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド」&「52MA」、RSIを付記

中期(1か月超~半年程度)の方向性: [21MA]の更なる低下と共に下落トレンドは継続

●[21MA]と[52MA]のデッドクロス後も下降中の[21MA]は今後も強力な上値抵抗線の作用

●RSIは中立水準ながら[21MA-4.32%]を下抜ける前の昨年12月中旬の水準に位置(45.8)

●ただし、低下中の[21MA]を終値で明確に上回ってくればシナリオの修正が必要に

>>> 今後6か月間の想定レンジ = 123.60~135.90 ⇒ 124.50~135.15 =

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~年単位)の方向性:3月は上昇力の減退(下方圧力増幅)を示唆する足型

●昨年10月は20MA+18%と60MA+30%を同時に上回る未曽有の異常過熱状態だった

●一時85超まで過熱のRSIは中立領域へ低下(57.5)も依然低下余地は大きく残存

>>>異常状態からの反落だけに少なくとも20MA⇒60MAに向けて次第に下落へ

>>> 今後1年間の想定レンジ = 119.40~136.80 ⇒ 119.40~135.60 =

ファンダメンタルズ分析判断

サマリー:

●雇用環境は堅調維も、インフレ・景気はピークアウトから鈍化(減速)が着実に進展

●迅速かつ本格的な対応策にも拘らず欧米銀行セクターに対する金融システム不安は残存

●米景気は後退状況に急接近。ソフトランディング(軟着陸)に止まる可能性はほぼ消滅

グッド・フライデーで祝日だった先週末4/7発表の3月米雇用統計の概要は以下の通り。

◇3月の非農業部門雇用者数は前月比+236千人 ⇔ 市場の事前予想値は+230千人

(前月分は311千人から326千人に上方修正):引き締まった雇用環境の継続を示唆

◇家計調査に基づく失業率は3.5%に低下(前月3.6%)⇔ 市場の事前予想は3.6%

◇労働参加率は62.6%に上昇:3年ぶりの高水準に到達

◆平均時給は前年比+4.2%増(2021年6月以来の低い伸び) ⇔ 市場事前予想は+4.3%

これらに対する市場の受け止め方は概ね以下の通り。

◇雇用者数が堅調なペースで増加し、失業率も再び過去最低付近に低下したことで、

FOMCとしては、次回5月2・3日の会合で追加利上げする道が開かれた格好となった

⇒昨今の米銀行セクターのストレスにも拘らず、タカ派のFRB高官らは「インフレ抑制

のため政策金利は更に上昇し、高い水準で今年いっぱいは維持される必要がある」との

メッセージを変えていない

>>「(信用収縮を恐れず)インフレとの闘い継続を」プラード セントルイス連銀総裁

⇒政策金利の先物市場では「次回のFOMCで0.25%利上げする確率は75%」に上昇

一方、今回の統計は、労働力の需給バランス改善が進みつつあることも示唆しており、

この傾向が持続すれば、賃金増加ペースのさらなる鈍化につながる可能性がある。根強い

労働力不足を背景に、小規模の事業者やサービス業をはじめ多くの企業が依然として人材

の獲得・維持に苦慮する状況は続いている。

また、上記の平均時給の伸び率鈍化だけではなくインフレや景気の鈍化を示唆する景気

指標データは次第に増加している。先週発表の製造業とサービス業の購買担当者調査は

市場の事前予想を下回り、活動の鈍化が明らかとなった。3月の米供給管理協会(ISM)

製造業総合景況指数は2020年5月以来の低水準を記録。その他のデータでも、求人数

の減少に加え今年の米新規失業保険申請件数はこれまでに発表された数値よりもかなり

多かったことが季節調整の手法を更新した労働省の発表で明らかになっている。

昨今の米銀行セクターのストレスが(半年ほど前から顕現化している)銀行の貸し出し

態度の厳格化を加速させており、「足許では当初想定以上に信用収縮が進みつつある」

(サマーズ元財務長官)との警鐘も出始めた。また、かねてよりご案内している(将来の

景気後退を示唆する)「逆イールド(長短金利の逆転)」はひと月前のピークから縮小に

転じてきていたが、足許では緩慢ながらも拡大推移に復帰しつつある。

こうした状況変化を受けて「ソフトランディング(軟着陸)に止まる可能性は残すものの

米景気は後退局面に急接近」とした我々の景気認識は「米景気は後退状況に急接近」と

改めざるを得なくなってきている。『米経済は景気後退に陥る可能性が急速に高まって

きており、米国の利上げ局面は確実に終息しつつある』と修正したい。

また、典型的な景気遅効指標である雇用データを背景に「景気・インフレの過熱抑制」

を狙ったFRBの追加利上げは決して確定的なものではなく、今週以降の物価(インフレ)

指標のデータや今後本格化する銀行の決算発表次第で変わる可能性を孕むことも一因。

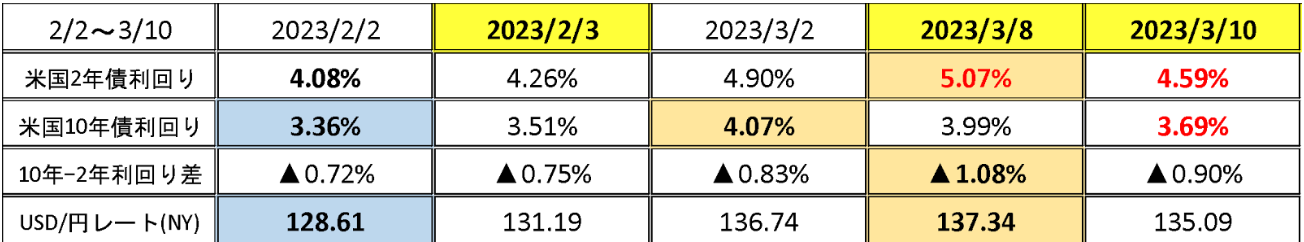

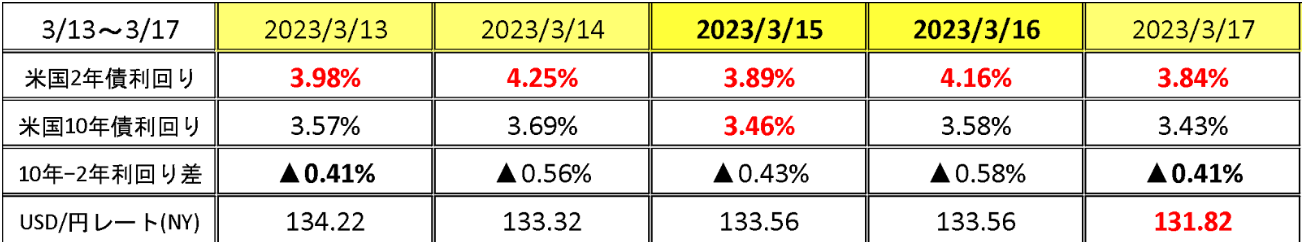

さて、既述の逆イールドの推移も含め、ここひと月ご案内してきた「債券市場変動率の

急上昇の状況」を以下アップデート。(補足コメント等は前週までの分をご参照)

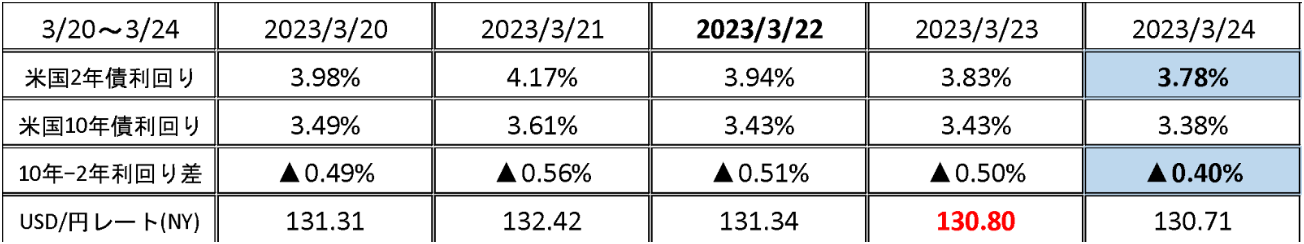

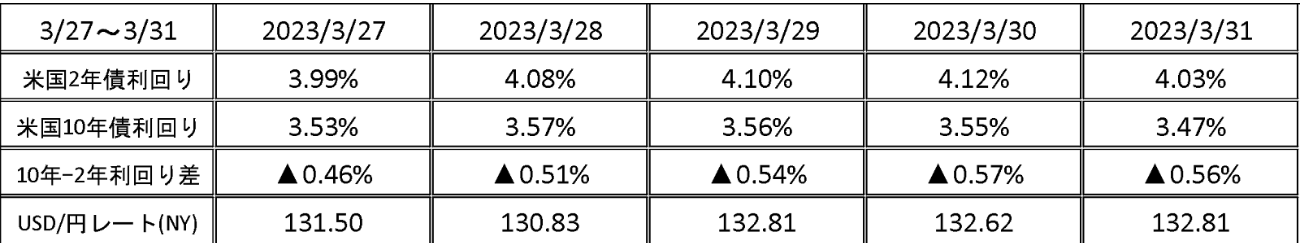

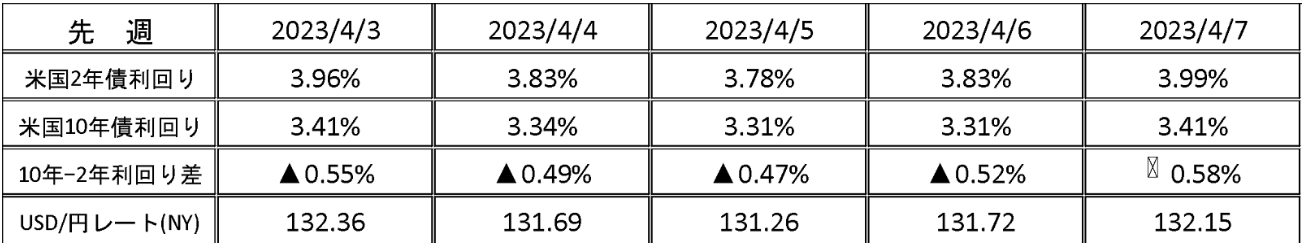

<赤フォントは前日比で大きく変化(±0.25%以上or±1.5円以上)したもの>

>>2年債利回り/逆イールドの幅は3/24をボトムに緩慢ながらも上昇気味の推移に転換

昨年後半には急速な利上げに併せて銀行の貸し出し態度の厳格化が進んでいたが、昨今の

金融システム不安の拡がりを背景にその厳格化は一段と加速する見通しとなっている。

逆イールドが織込む景気後退度合の再拡大はこうした要因を反映したものと思われる。

さて、本日は植田日銀新総裁が就任会見の予定。新体制においては「現在の金融緩和

スタンスの維持」を標榜しつつも、我が国の金融政策がいわゆる「正常化」に向けて

漸進せざるを得ないことだけは間違いないと考えられる。

もちろん、実際のUSD/円相場の動向は米金利など海外情勢にも大きく依存するものの、

日銀の金融政策調整リスクはUSD/円の戻りを阻み、今後の中短期的な下振れ余地を拡大

させる要因となりえよう。

ただ一方では、足許での「リスクオフの円高」に再考を促す要因も浮上している。

●金融システム不安を主因に債券利回りは世界的に低下傾向にあるものの、日本を除く

主要国の政策金利は直近で引上げられたばかりであること

⇒欧米との短期金利差が大きいため、投機的な円ロング・ポジションは作りにくい環境

⇒更なる金融不安の広がりに対するリスク・ヘッジのために円ロング(USD売り/円買い)

・ポジションを造成する向きもあろうが、日本と世界の短期(政策)金利差が大き過ぎる

ため、このポジションを維持するには相当なコストを要す

このように、足許の環境的には「大幅な日米政策金利差は相当の期間継続」することを

前提とせざるをえず『金利差がUSD/円を下支え・押上げる』要因もなお継続する可能性が

残ることはこれまでも指摘してきた通りである。

しかしながら、欧米銀行セクターを中心とした金融システム不安は根強く燻り続ける。

この点については以前触れているが、今一度改めて我々の認識・見解をご案内したい。

◆2007~2008年を中心とする前回の世界金融危機の教訓をもとに厳格な規制監督体制が

採用され、各国当局は金融システムの安定維持に万全を期している。これを考慮すれば、

今回の状況が世界的な景気の腰折れを招くほど急激に悪化するとは想定し難い。

◆ただ一方で、FRBやECBの政策によって、金利と量の両面から実体経済・金融システム

にかかる負荷が急増している中で制度的な不具合が生じているのも事実。従って、仮に

利上げが続行されるのであれば金融面でのリスクがそれだけ増幅することも否めない。

⇒こうした認識のもとで導かれる我々の見解は、以下の3点に集約される。

➊「欧米の利上げ局面は既に終盤にある」

➋ とりわけ米国の場合は「結果として3月で利上げ打止めになった」可能性すら残存

➌「経済データの落ち込み」と共に年度後半には金融緩和再開の可能性が高まる

金融市場がこうした我々の見解に近い流れとなってくれば(リスクオフの流れを受けて)

為替相場では円高圧力(USD売り/円買い) に拍車がかかるものと考えられよう。

ただし、既述の通り「円高抑止要因」も徐々に顕現化しつつあるため、その進行速度は

これまで想定していたよりも緩慢となる(=徐々に進展する)可能性も出てきている。

さて、イースターに関連する祝日が終了する今週は、既述の植田日銀新総裁の就任会見

を皮切りに、米物価統計や小売り/景況感関連の経済指標発表、3月のFOMC議事録の

公表など重要なイベントが目白押しとなっている。とりわけ、徐々に「米景気後退の

蓋然性」が高まる中、3/12の消費者物価指数(CPI)や3/13の生産者物価指数(PPI)は

否が応でも市場の注目を集めることとなろう。

なお、テクニカルには「短期的なシナリオ修正の可能性」も出来しているため、今後の

展開を占うという意味でも、今週の市場展開は極めて重要度が高いと考えている。

筆者注釈)米国を中心とする「世界のインフレ・景気・金融政策」の現状分析、並びに

短期を中心とした見通しについては、GFIT為替アンバサダーでもある安田佐和子氏の

レポート(Weekly Report等)に詳細かつ非常に解りやすく解説されています。

TRADOMサイト内で、是非ご参照下さい。

ようこそ、トレーダムコミュニティへ!