目次

Executive Summary

- 4月24~28日週、ドル円は3週続伸するなかで3.54円の大幅高となった。しかし、5月1~5日週にはそれを上回る4.27円も急変動し、4週ぶりに反落。ドル円は植田新総裁率いる日銀金融政策決定会合で緩和修正期待が剥落したため、5月2日に一時137.77円と3月8日の高値137.94円に迫ったが超えられず。その後は、5月1日の中堅地銀ファースト・リパブリック・バンクの破綻と5月2-3日開催の米連邦公開市場委員会での据え置き転換示唆を受けて下落し、一時133.50円をつけた。

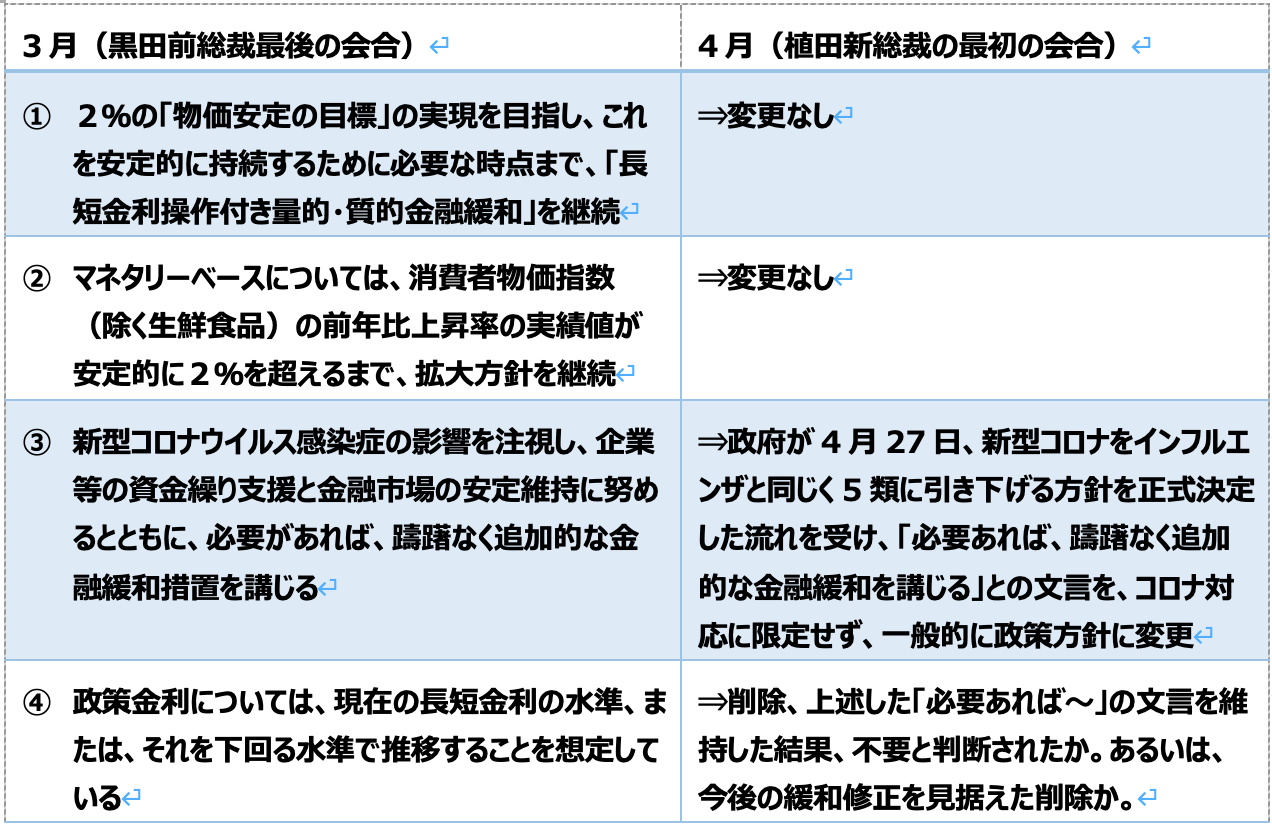

- 日銀金融政策決定会合では、①イールドカーブコントロール(YCC)の維持、②フォワード・ガイダンスの修正、③過去25年間の金融緩和策の“レビュー”を今後1年~1年半かけて実施、④日銀展望レポートで、2025年度でのコアCPI(生鮮食品 を除く)予想中央値は前年比1.6%、2%の物価目標達成を見込まず――などの4点を受け、早期緩和期待が剥落し、ドル円の137円乗せを促した。

- しかし、5月1日に米預金保険公社(FDIC)が地銀ファースト・リパブリック・バンクを管理下に収めた↑で、最大手J.P.モルガン・チェースによる同行の買収を決定。直後は好感されたが、地銀の破綻が連鎖する懸念から関連株が急落。米金利も低下し、ドル円もつれて急落した。

- さらに、5月米連邦公開市場委員会(FOMC)声明文で据え置き示唆が盛り込まれたほか、今後は経済と金融動向、経済指標などデータ次第と示され、ドル円の下落を後押しした。パウエル米連邦準備制度理事会(FRB)議長が「利下げは適切ではない」と強調したが、米銀破綻懸念を受けて米景気後退観測が強まるなか材料視されず、FF先物市場では9月の利下げ転換、続いて11月と12月の利下げと合わせ、年内3回の利下げ見通しに傾いた。

- 米4月雇用統計が市場予想を上回ったため、ドル円は一時135.12円まで買い戻されたが、米銀問題への懸念は根強く、134円後半で週を終えた。

- ドル円は今後、日銀の早期緩和修正期待が低下するという円売り材料と、米利下げ期待と米銀破綻を受けた米景気後退懸念とする円買い材料で売り買い交錯へ。5月FOMC声明文とパウエル議長の発言によれば、金融政策は景気や金融動向、経済指標などのデータに振れやすくなりそうだ。米地銀関連銘柄の空売りに対し、米当局が規制を課す可能性が出てきたため、一旦は米銀問題への懸念が後退する場面もあったとしても、足元のレンジ相場を維持しつつ高いボラティリティが続きうる。

1. 過去2週間の為替相場の振り返り=ドル円、137円回復後に急落

【4/24-28のドル円レンジ:133.02~136.56円】

【5/1-5のドル円レンジ:133.50~137.77円】

・(過去2週間の総括)4月24日から2週間のドル円は、乱高下した。植田新総裁率いる日銀金融政策決定会合で4月28日、金融緩和の維持を決定した結果、ドル円でドル買い・円安が進行した。5月4日の欧州中央銀行(ECB)定例理事会を前に、利上げ期待からユーロ円で円安が進んだことも、ドル円を押し上げ。5月2日には、一時137.77円まで上値を広げた。しかし、3月8日の137.94円を超えられず、米銀破綻や5月FOMCを経て一時133.50円まで下落。5月5日発表の米4月雇用統計が市場予想を上回ったため一時的に135円台を回復しながら、134円後半で週を終えた。

・4月24~28日週は134円を挟んだ値動きを経て、4月28日に急伸した結果、上昇幅は3.54円と3月13日週以来で最大となった。

・4月28日に植田新総裁率いる日銀金融政策決定会合を受けて、早期の緩和修正期待が剥落(今週のトピックをご参照)した。さらに、前日の米1~3月期実質GDP成長率・速報値でインフレ指標が上振れた流れに合わせ、その日発表された米3月PCEコア価格指数が高止まりを示し、米連邦準備制度理事会(FRB、Fed)による利上げ警戒が高まった。一連の結果を受け、同日だけで3.19円もドル高・円安が進行した。

・5月1日、預金流出が取り沙汰されていた中堅のファースト・リパブリック・バンクが米預金保険公社(FDIC)の管理下に入ると共に、最大手のJ.P.モルガン・チェースによる買収が決定した。しかし、同日は5月FOMCの結果発表を3日に控え、ドル買いの流れが継続。

・5月2日、豪準備銀行(RBA、豪の中央銀行)が前回の据え置きから一転し、0.25%の利上げを決定したため、豪ドル円を通じた円売りが拡大。東京時間に、一時137.77円まで上昇した。しかし、米3月JOLT求人件数が2021年4月来で最低となったほか、中堅地銀のファーストリパブリックの破綻とJPモルガンによる買収をめぐり、地銀の健全性を巡る不安が再燃し、ドル円はNY時間に137円前半から136円前半へ1円以上も急落した。

・5月3日は、米4月雇用統計の前哨戦となる米4月ADP全国雇用者数が市場予想を上回ったものの、反応薄。5月FOMC声明文で据え置きが示唆されると、ドル円は134円半ばへ下落した。ファースト・リパブリック・バンクの破綻を受け、預金流出や商業不動産ローンのエクスポージャーが意識されたパックウエスト・バンコープやウエスタン・アライアンス・バンコープなどが急落するなど、連鎖的な地銀関連株の売りも、米金利とリスク選好度の低下に伴い、ドル円を押し下げた。ドル円は、一時133.50円と4月28日の日銀金融政策決定会合後の上昇をほぼ打ち消した。

・5月4日も、地銀株の下落を通じた金融不安の流れは止まらず。パックウエスト・バンコープはFDICの管理下に入ることを回避すべく身売りを検討中と報じられ、大幅続落した。ウエスタン・アライアンス・バンコープも事業売却検討と英フィナンシャル・タイムズ(FT)紙が報じ、取引停止を挟みながら一時60%超も急落したが、同行はFT紙の報道を否定し、後に下げ幅を縮小した。ECBが予想通り利上げ幅を0.5%→0.25%へ縮小しつつ、利上げ姿勢を維持したものの、ユーロ円は上昇せず、ドル円の下落のブレーキとはならなかった。

・5月5日は、米4月雇用統計(以下、ご参考欄に詳細記述)が市場予想を上回ったため、ドル円は一時135.12円まで上昇。しかし、米銀破綻懸念を受け年内の利下げ転換期待は変わらず、134円後半で週を終えた。

チャート:ドル円の日足チャート(白い枠が過去2週間のレンジ、白い線は3月8日の高値ライン、右軸は米10年債利回りで緑線)

ご参考■米4月雇用統計は堅調な結果も、市場は年内3回の利下げを織り込む

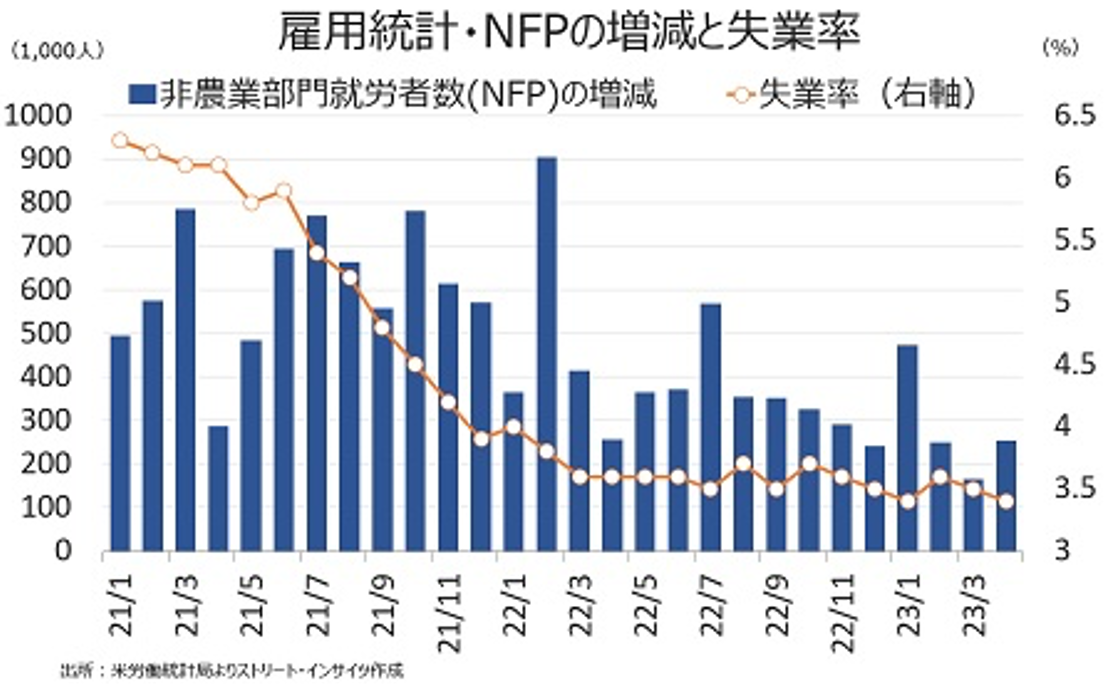

米労働省が5月5日に発表した米4月雇用統計・非農業部門就労者数(NFP)は前月比25.3万人増となり、市場予想の18.0万人増を上回った。2021年1月以降続くプラス圏で最小だった前月の16.5万人増(23.6万人増から下方修正)を超え、28カ月連続で増加するなか堅調な伸びを維持。2022年平均の40.1万人増は下回った。

NFPの内訳をみると、民間就労者数は前月比23.0万人増と市場予想の16.0万人増を上回った。前月の12.3万人増(18.9万人増から上方修正)を超え、28ヵ月連続で増加した。民間サービス業は19.7万人増、前月の14.0万人増(19.6万人増から下方修正)を上回った。

チャート:NFPは堅調なペースを維持、失業率は低下

失業率は3.4%と、市場予想と前月の3.6%を下回り1969年5月以来の低水準を記録した1月の水準に並んだ。失業率の低下は、失業者が前月比18.2万人減少したことが寄与した。自発的離職者数は2カ月連続で減少し79万人となり、失業率を押し下げた。自発的離職者数に占める失業者の割合は13.8%と11カ月ぶりの低水準だった。

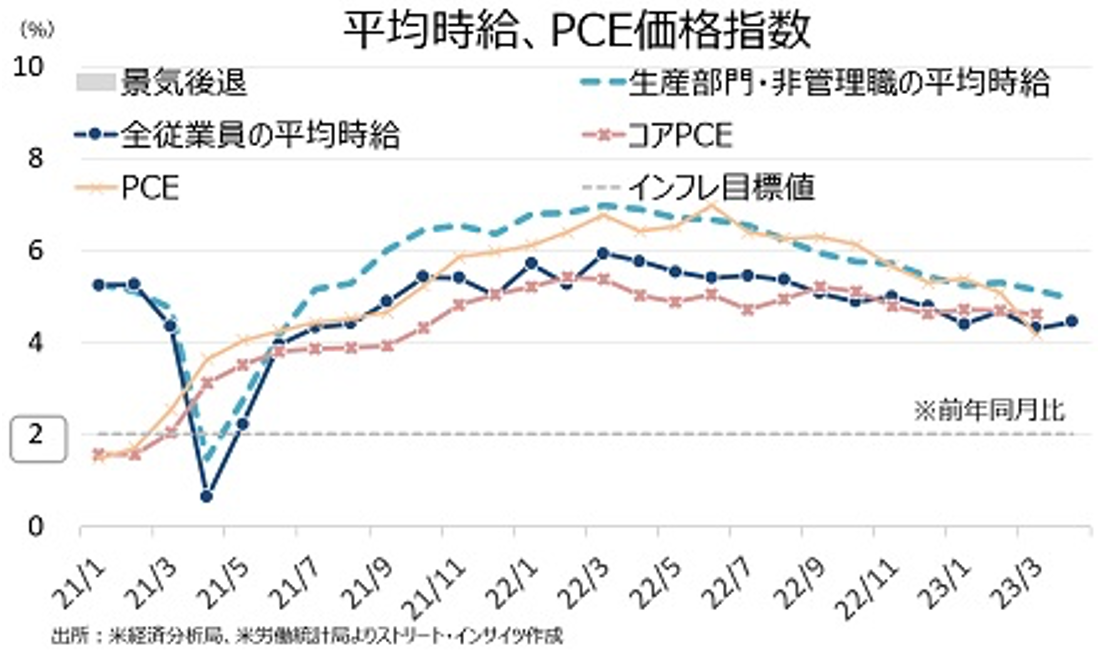

平均時給は前月比0.5%上昇の33.36ド ル(約4,500円)と、市場予想の0.3%を上回った。前月の0.3%も超え、27カ月連続で上昇している。前年同月比は4.4%上昇、市場予想の4.2%を上回り、前月の4.3%(前月の4.2%から上方修正)を超えた。生産労働者・非管理職の前年同月比は5.1%上昇、前月の5.3%に届かず、2021年6月以来の5%割れに迫った。

チャート:平均時給は、生産労働者・非管理職の前年同月比でピークアウト感が漂う

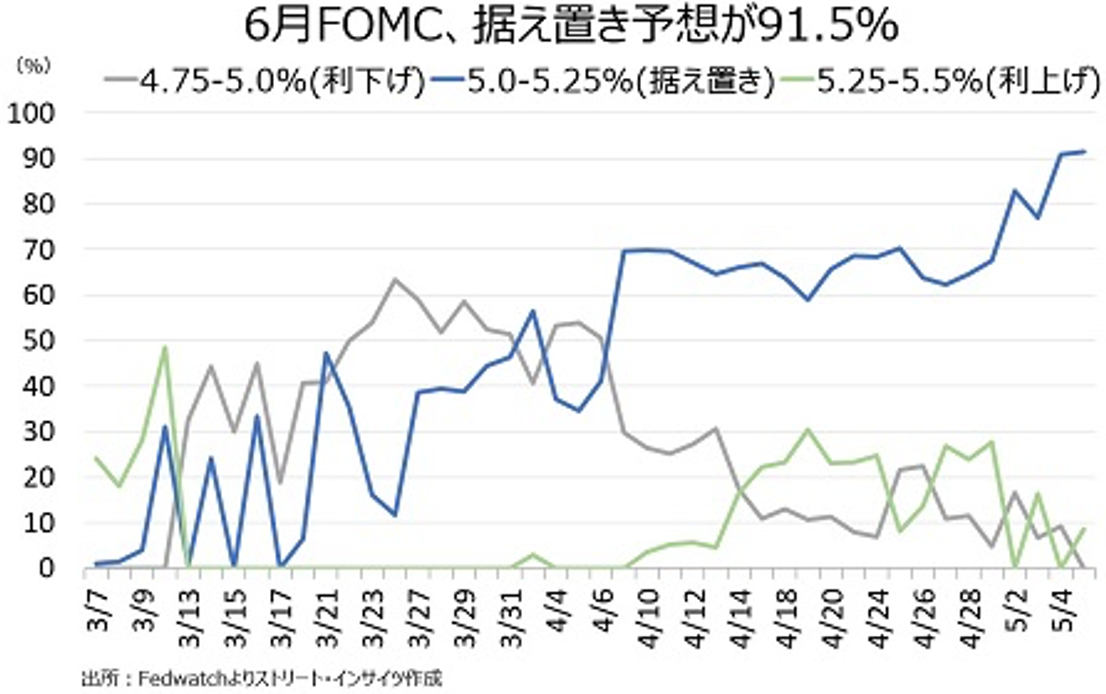

米4月雇用統計が堅調だったものの、FF先物市場では6月13~14日開催の米連邦公開市場委員会(FOMC)で据え置きの織り込み度が91.5%へ上昇しました。

チャート:FF先物市場では、6月FOMCでの据え置き予想が大勢

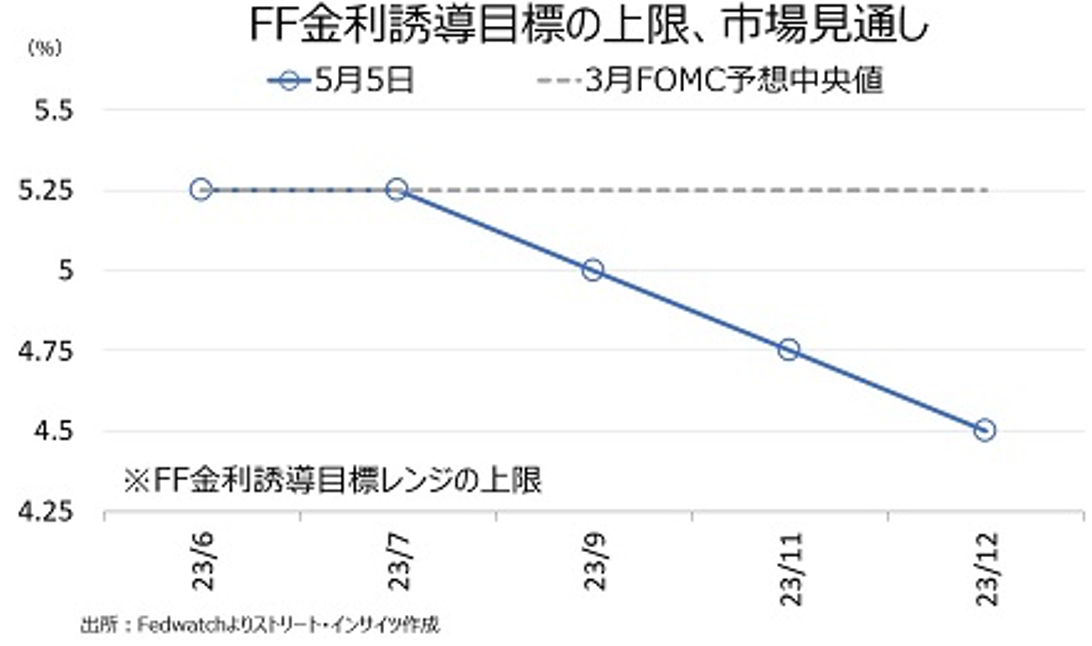

年内は5月FOMCの利上げでピークアウトし6月の据え置きの後、引き続き7月の利下げ転換、11月と12月を含め年内3回の利下げを織り込みます。

チャート:年内のFF金利織り込み度、利下げ転換予想は変わらず

その理由はなぜか。ひとつに、過去2カ月分の下方修正を経て、民間就業者数の過去3カ月平均は18.2万人増と2021年1月以来の低水準だった事実が挙げられます。明らかに雇用は減速しつつあり、加えて3月以降、3行の米銀破綻を受け規制強化観測を踏まえ融資基準がさらに厳格化したと想定され、米景気を下押ししかねません。これば、5月FOMCでも指摘されていました。

チャート:民間就業者数の3カ月平均、2021年1月以来の低水準

もうひとつ考えられるなら、雇用の拡大が起業の増加による押し上げ効果が挙げられます。

今まで筆者は、“複数の職を持つ者”がNFPを押し上げた可能性を指摘しておりました。理由は、NFPの場合、賃金をベースにカウントするためで、家計調査と異なるためです(i.e. 副業を持つ就業者の場合、NFPなら2つの雇用増とされるが、家計調査は仕事が2つあっても、1人分として集計する)。

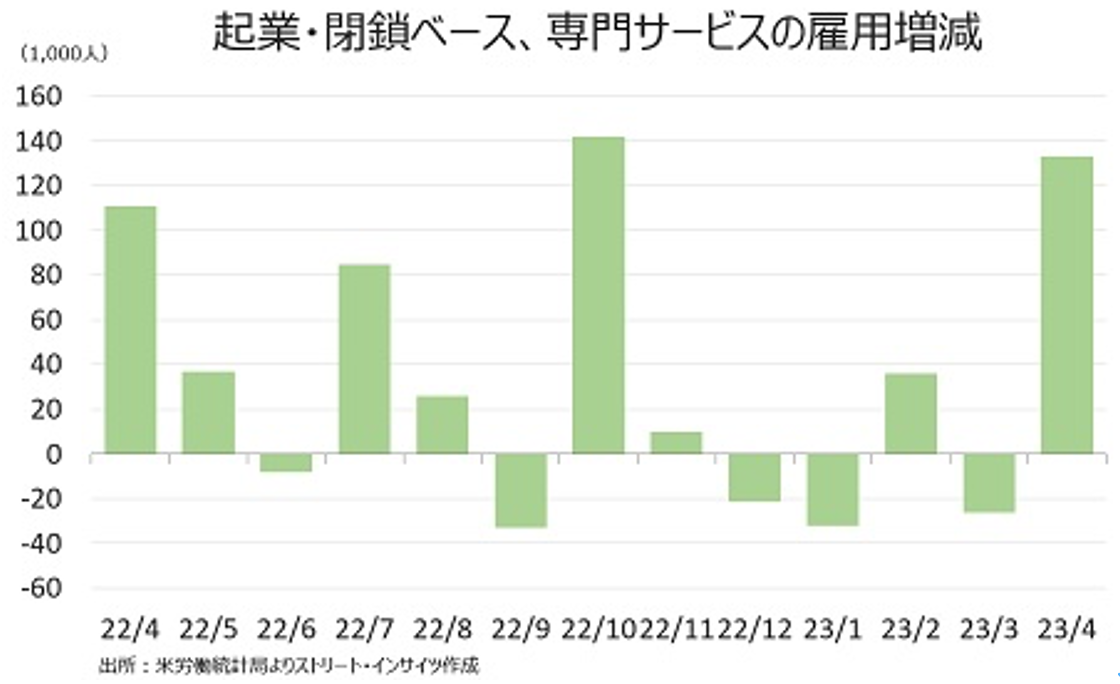

しかし、今回の結果を踏まえると起業の増加による雇用増が考えられます、起業・閉鎖調整ベース(季節調整前)の雇用増加をみると、前月比37.8万人増と2022年10月以来の高い伸びを記録していました。ここで大注目は、業種別で専門サービスが13.3万件と、ベンチマーク改定を行った2022年4月以降で、全体と同じく2022年10月に次ぐ高水準だった事実です。専門サービスはエンジニアなどIT専門職が含まれるだけに、2022年後半からのIT大手企業のリストラに合わせ、起業の増加に伴い雇用が押し上げられた可能性を示唆します。

チャート:起業・閉鎖調整ベースの雇用増(季調前)は、4月に2022年10月以来の高水準

チャート:専門サービスの起業・閉鎖調整ベースの雇用増減は、2022年4月以降で同年10月に次ぐ高水準

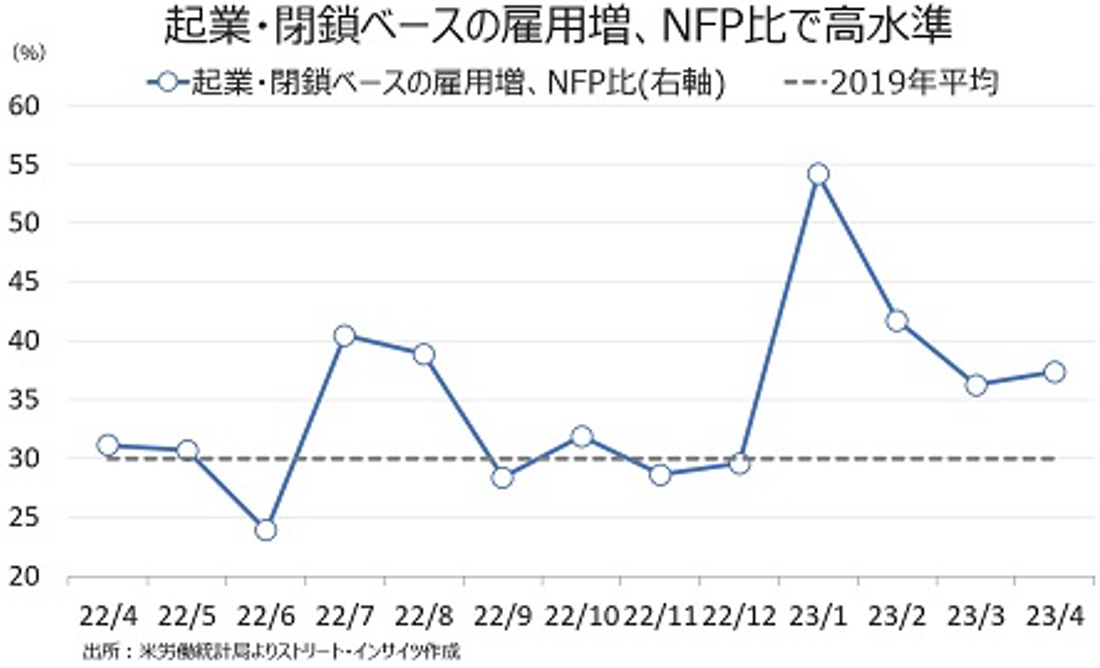

さらに、荒っぽいことを承知で起業・閉鎖調整ベースの雇用増がNFP(季調前)比でどれほどだったかをみると、今回37.4%でした。2022年4月以降で最高だった1月の54.2%以下が続くとはいえ、2022年末以降、2019年の平均値の30%を上回る水準を維持しています。起業による雇用増加は決して悪いことではありませんが、IT企業のリストラによる副産物と想定され、米景気減速局面且つ米銀の2022年Q4の銀行融資単調者調査で貸出基準と貸出金利引き上げの回答が44.8%とリセッションの前兆となる40%超えの状況下、こうした雇用増が続くかは不透明と言えるでしょう。

チャート:NFP(季調前)と起業・閉鎖調整ベース、22年3月をゼロとした累積の雇用増

チャート:起業・閉鎖調整の雇用増、NFP比は4月に37.4%と、2022年末以降から2019年平均の30%超えを維持

FF先物市場で引き続き9月の利下げ転換、さらに年内3回の利下げが織り込まれているのは、米銀破綻が及ぼす米経済への悪影響、米債務上限引き上げ交渉の難航に加え、こうした雇用増加の脆弱性が意識されているのかもしれません。

ご参考■米1~3月期実質GDP速報値は1.1%増へ鈍化も、最終需要は3%超え

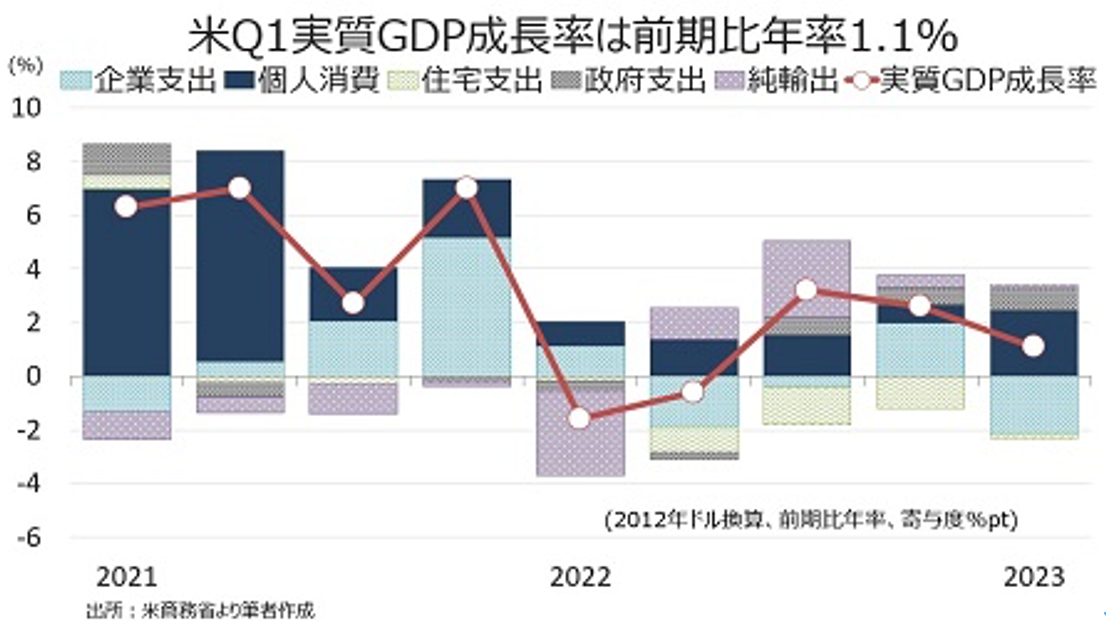

米商務省が4月27日に発表した米1〜3月期実質国内総生産(GDP)速報値は前期比年率1.1%増と、市場予想の2.0%増を下回った。前期の2.6%増を下回りつつ、3四半期連続のプラス成長に。内訳をみると、GDPの7割を占める個人消費は拡大を続けた。政府支出は3期連続で増加。また、輸入の減少に伴う貿易赤字の縮小を受け、純輸出も成長に寄与した。企業支出は在庫投資(機械、機器、部品、製造業、製造業、その他輸送機器が押し下げ)が大幅減となり成長を押し下げたほか、設備投資のうち機器投資は弱い。また、金利上昇が一服したなかでも住宅支出は8四半期連続でマイナスだった。

米1~3月期の実質GDP成長率・前年同期比は1.6%増と、2021年Q1以降のプラス成長を回復して以降、最も低い伸びにとどまった前期の0.9%増を上回った。9期連続でプラス成長を維持した。

チャート:Q1実質GDP成長率・速報値は1.1%増、潜在成長率2%超えを2期で止める

チャート:実質の金額ベースでは、過去最大を更新

GDPの項目別、前期比伸び率の詳細は以下の通り。

▽個人消費の内訳 ・個人消費 3.7%増、11期連続でプラス、前期は1.0%増

・財 6.5%増、4四半期ぶりにプラス、前期は0.1%減

・耐久財 16.9%増、4四半期ぶりにプラス、前期は1.3%減

・非耐久財 0.9%増、2四半期連続でプラス、前期は0.6%増

・サービス 2.3%増、11四半期連続でプラス、前期は1.6%増

▽民間投資の内訳

・民間国内投資 12.5%減、過去4四半期で3回目のマイナス、前期は4.5%減

・総固定資本形成 0.4%減、4四半期連続でマイナス、前期は3.8%減

・非住宅総固定資本形成 (企業の設備投資) 0.7%増、11四半期連続でプラス、前期は4.0%増

構築物投資 11.2%増、2四半期連続で増加、前期は15.8%増

機器投資 7.3%減、過去4四半期で3回目のマイナス、前期は3.5%減

知的財産 3.8%増、11四半期連続でプラス、前期は6.2%増

・住宅投資 4.2%減、8四半期連続でマイナス、前期は25.1%減

・在庫投資 16億ドルの増加、5四半期ぶりにマイナス、前期は1,365億ドルの増加

▽政府支出

・政府支出 4.7%増、3四半期連続でプラス、前期は3.8%増

連邦政府 7.8%増(防衛支出は5.9%増、非防衛財は%増)<前期は3.7%増と6四半期ぶりにプラス

州/地方政府 2.3%増、2四半期連続でプラス<前期は3.7%増と4四半期ぶりにプラス

GDP価格指数は前期比年率4.0%の上昇と、市場予想の3.7%と前期の3.9%を上回った。コアPCE価格指数は前期比年率4.9%上昇し、市場予想通の4.7%並びに前期の4.4%から加速、2021年Q2以来の強い伸びとなった。

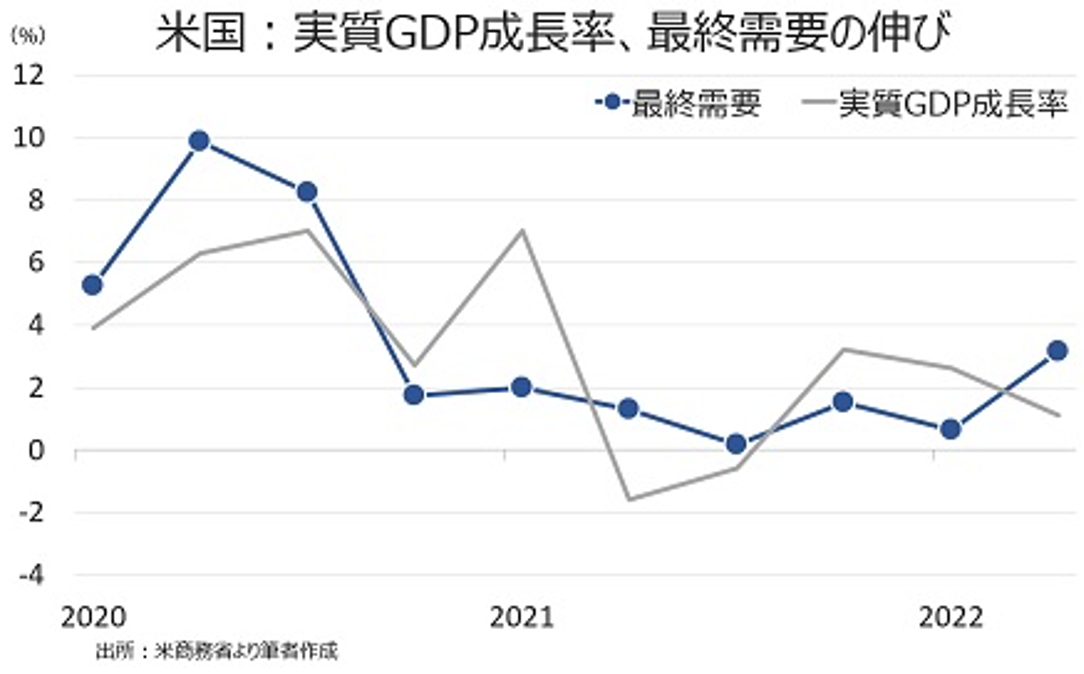

――今回、実質GDP成長率こそ減速しましたが、国内の需要は堅調です。国内の最終需要(変動の大きい在庫投資や政府支出、純輸出を除く)は1~3月期に3.2%増と前期の0.7%増を上回り、2021年4~6月期以来の高水準でした。個人消費や企業の支出のうち構築物投資などが堅調だったため、このような結果となっています。

チャート:国内の最終需要(変動の大きい在庫投資や政府支出、純輸出を除く)、コロナ前の水準を回復

ただし、米銀破綻を受け堅調な需要が続くかは不透明です。今後の景気を占う上で米経済指標だけでなく、米銀の預金流出入やFRB資金供給の動向などをウォッチする必要性が高まります。

2. 主な要人発言

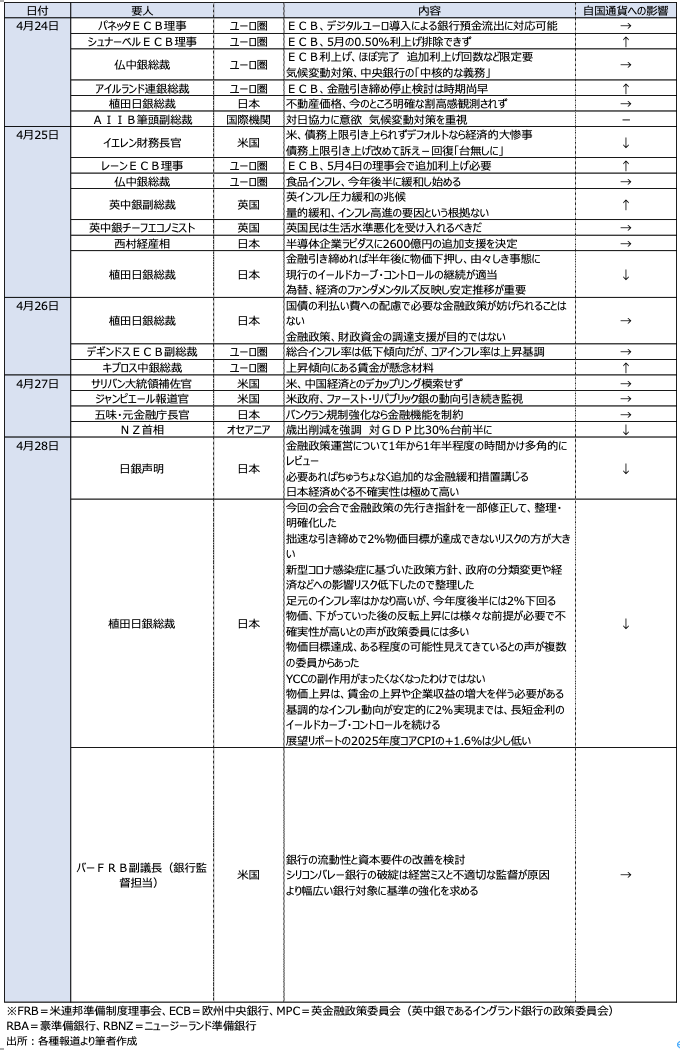

・4月24~28日分は、植田新総裁による大規模緩和維持へ向けた発言が目立った。米国からは、イエレン財務長官による米債務上限引き上げ要請に加え、5月1日にFDIC傘下に入るファースト・リパブリック・バンクに関する言及がみられた。ECB当局者からは、引き続き、利上げ幅に関する意見の相違を確認した。

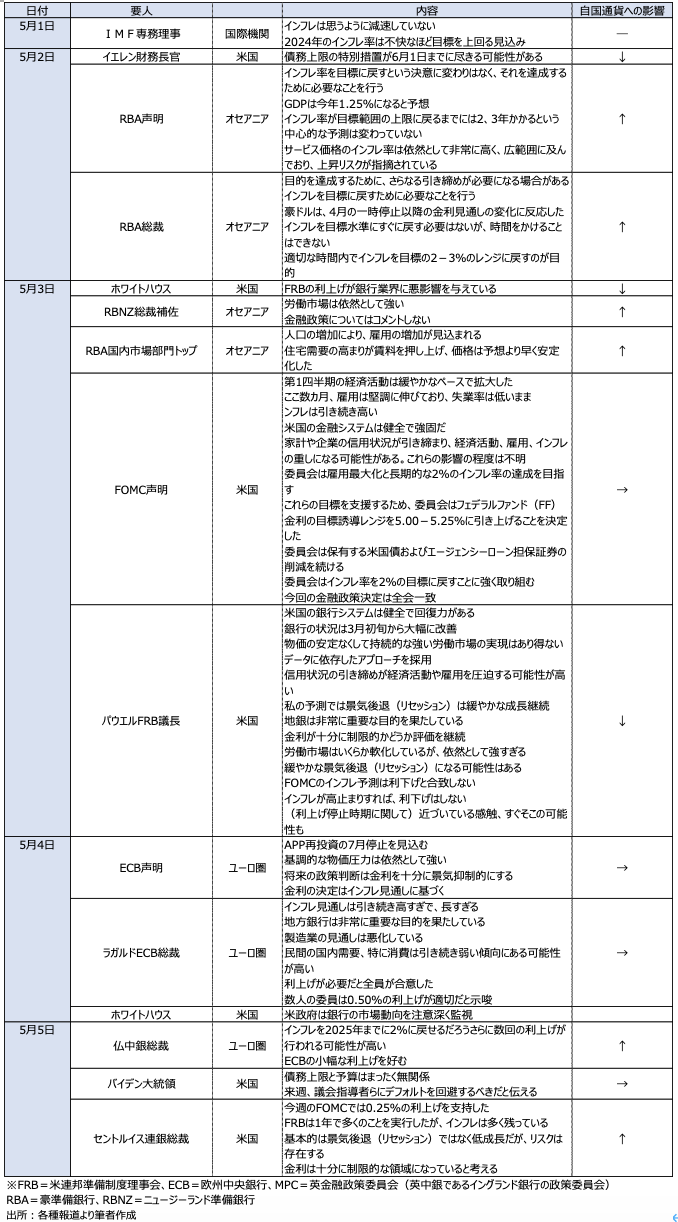

5月1~5日週は、豪準備銀行や米連邦公開市場委員会(FOMC)、欧州中央銀行(ECB)など金融政策決定会合が集中し、FRB議長や各中銀の総裁の発言が注目された。

3. 主な経済指標結果

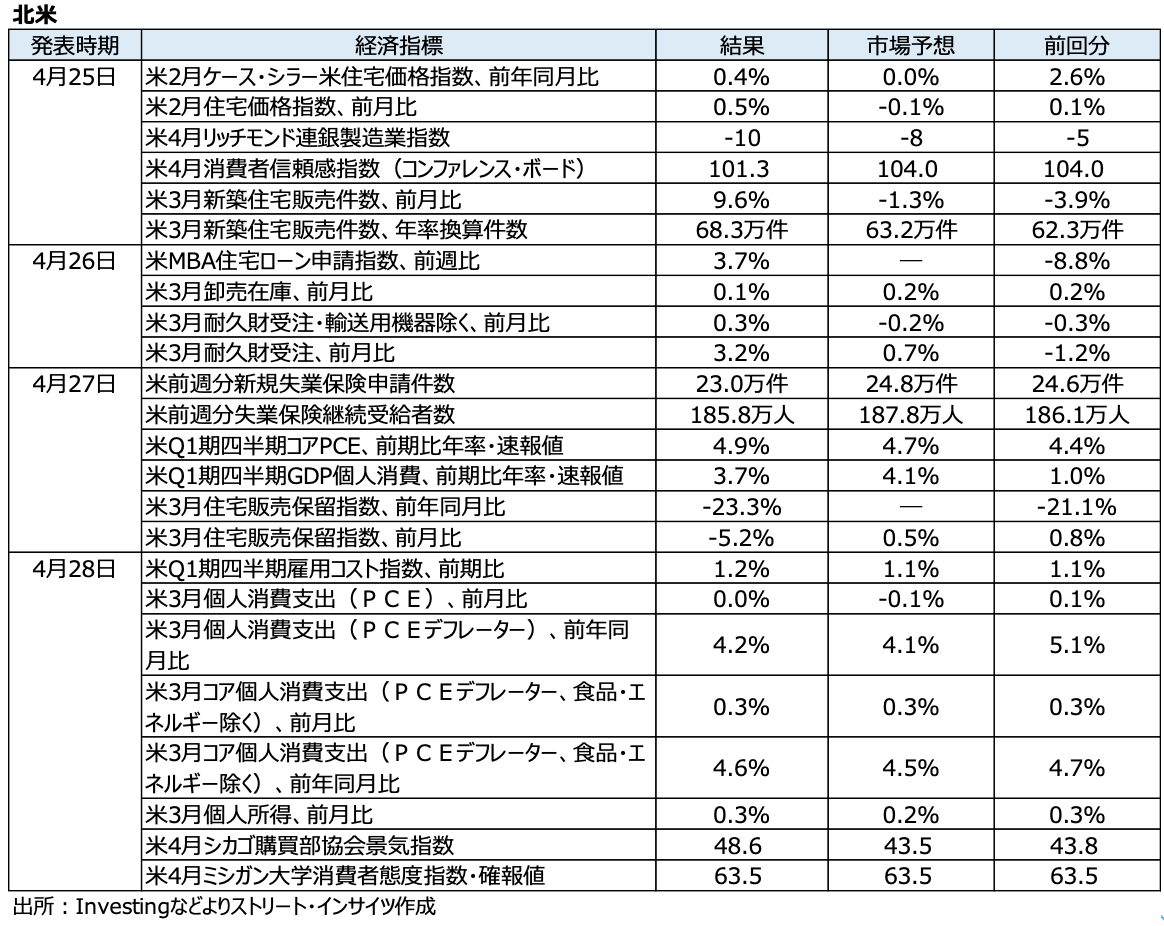

〇米国の経済指標(4/24日週)⇒インフレ指標は高止まりを示唆。米Q1GDPデフレーターやPCEコアデフレーターは加速し、米3月コアPCE価格指数は前年同月比で市場予想を上回ったほか、鈍化ペースがゆるんだ。その他、米1~3月期実質GDP速報値は市場予想を大きく下回ったが、これは在庫投資の減少が響いたためで、個人消費は堅調。米3月耐久財受注が示すように、製造業活動の減速を確認した。

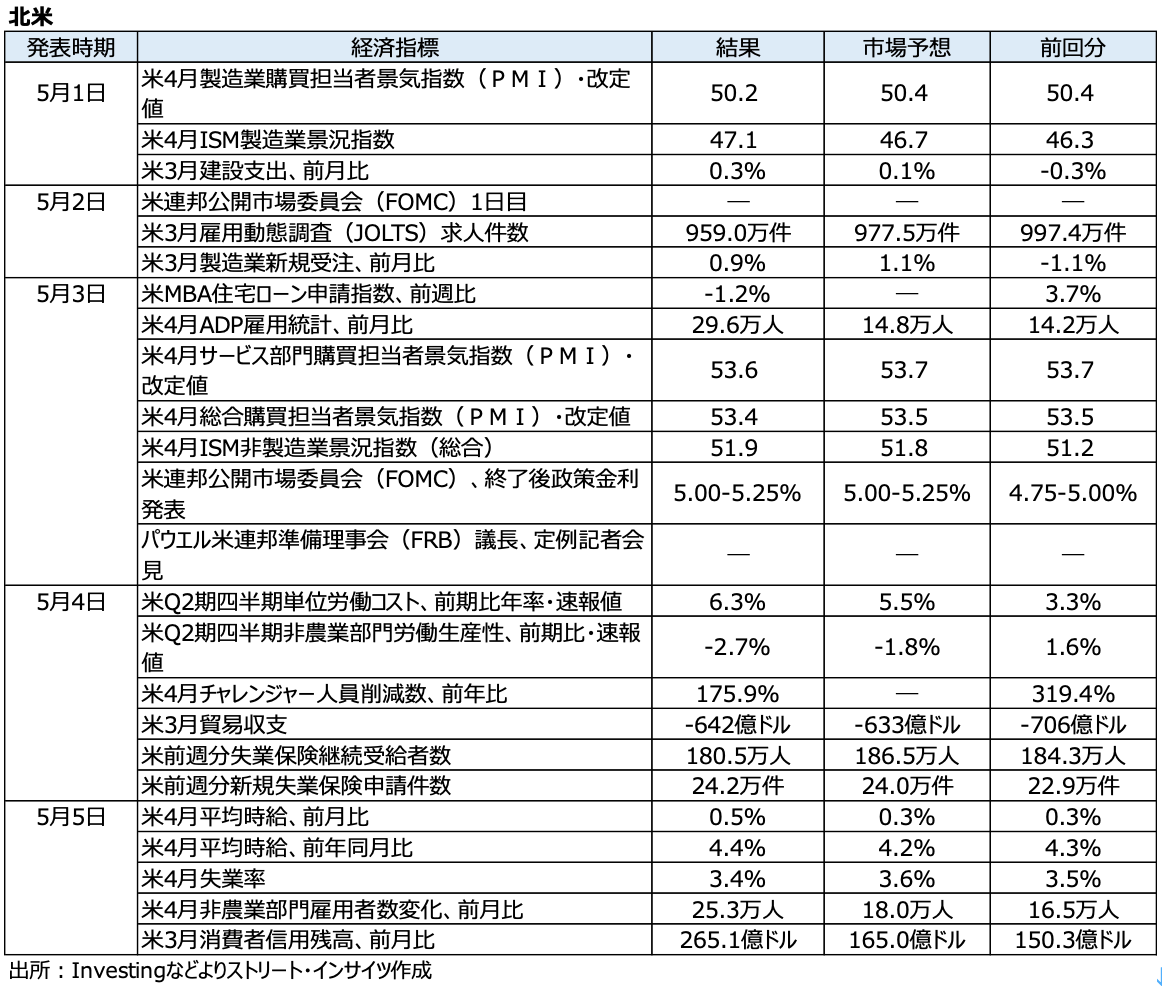

〇米国の経済指標(5/1週)⇒5月FOMCでは、市場予想通り0.25%の利上げを行ったものの、今後の据え置きの可能性を点灯させた。注目の雇用指標はまちまちで、米3月求人数が2021年4月以来の水準に減少したが、米4月雇用統計は市場予想を上回り堅調だった。一方で、米4月ISM製造業景況指数は小幅改善したものの、6カ月連続で拡大・縮小の分岐点である50を割り込んだ一方、米4月ISM非製造業景況指数は改善した。

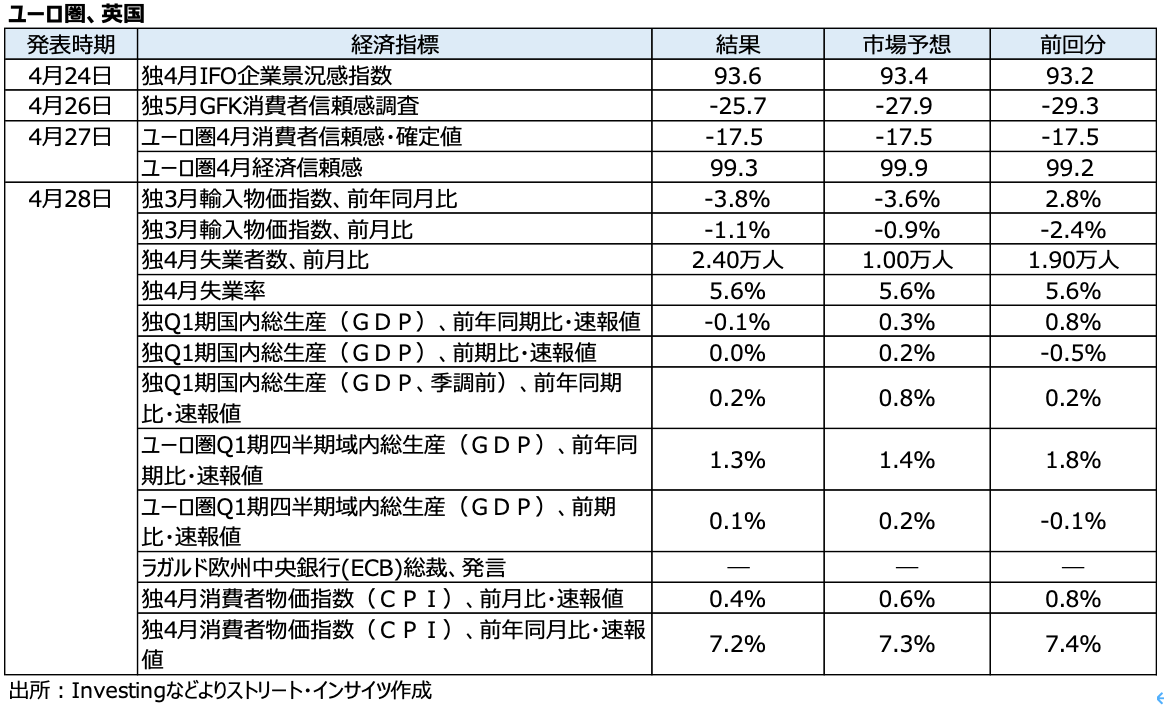

〇欧州の経済指標(4/24週)⇒ユーロ圏と独の1~3月期実質GDP速報値は、そろって市場予想以下にとどまった。独3月消費者物価指数は鈍化し、インフレが落ち着きつつある様子を示した。

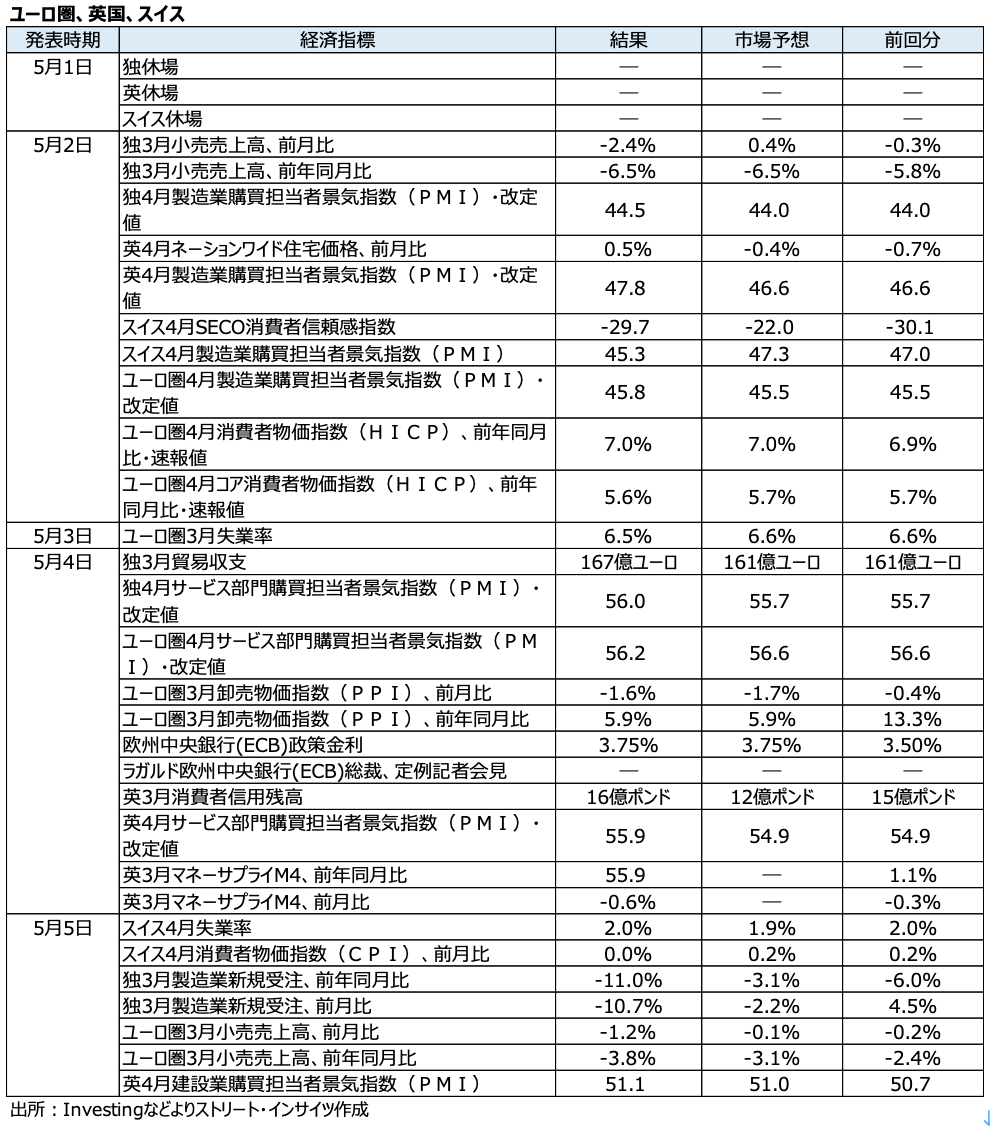

〇欧州の経済指標(5/1週)⇒欧州中央銀行(ECB)は市場予想通り、前回の0.5%→0.25%へ利上げ幅を縮小、利上げ余地を示唆した。ユーロ圏と独の4月製造業PMI速報値は市場予想を上回ったが、サービス業PMIはユーロ圏が弱く独が市場予想を上回るなどまちまちだった。独については、3月製造業受注が市場予想を大幅に下回るマイナスだったことが嫌気された。

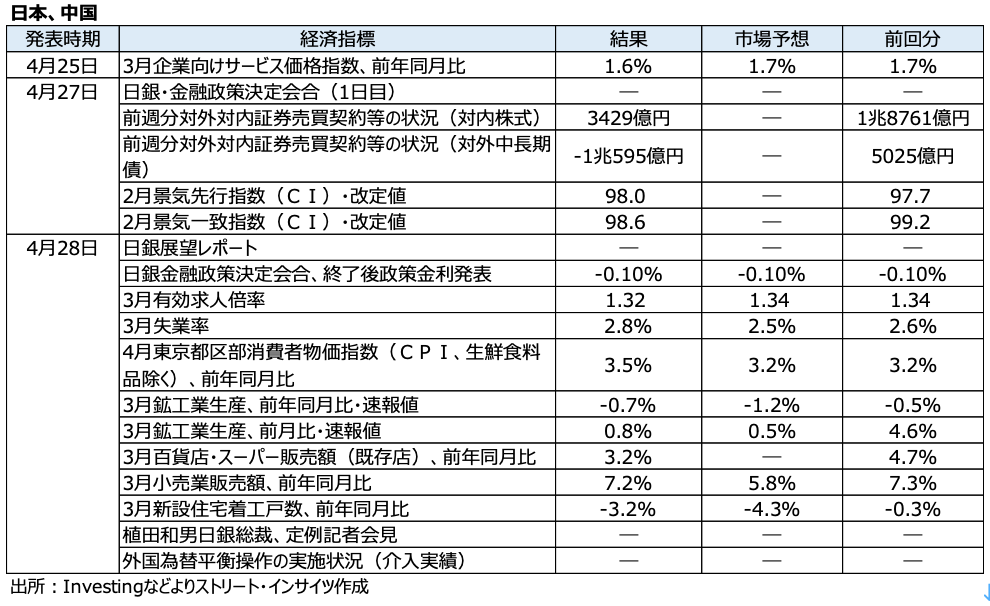

〇日本と中国の経済指標(4/24週)⇒日銀展望レポートは、2025年度見通しの中央値が1.6%と目標値の2%に届かず、日銀金融政策決定会合での大規模緩和維持とともに、緩和修正期待を剥落させた。物価指標を振り返ると、3月企業向け物価は鈍化も、4月東京都区部CPIは加速していた。3月の有効求人倍率と失業率は、市場予想より弱い結果となった。

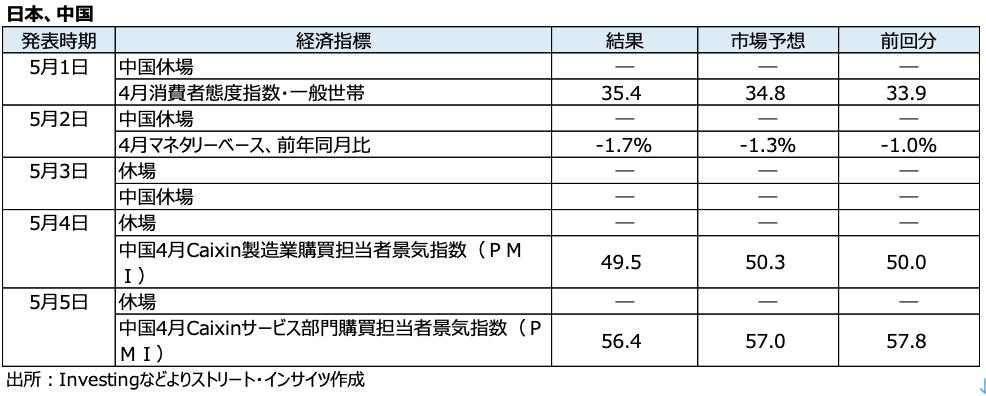

〇日本と中国の経済指標(5/1週)⇒日中とも、ゴールデンウィークや労働節を受けて休場が多いなか、中国4月財新の製造業とサービス業のPMIが市場予想以下となり、中国景気回復期待を剥落させた。

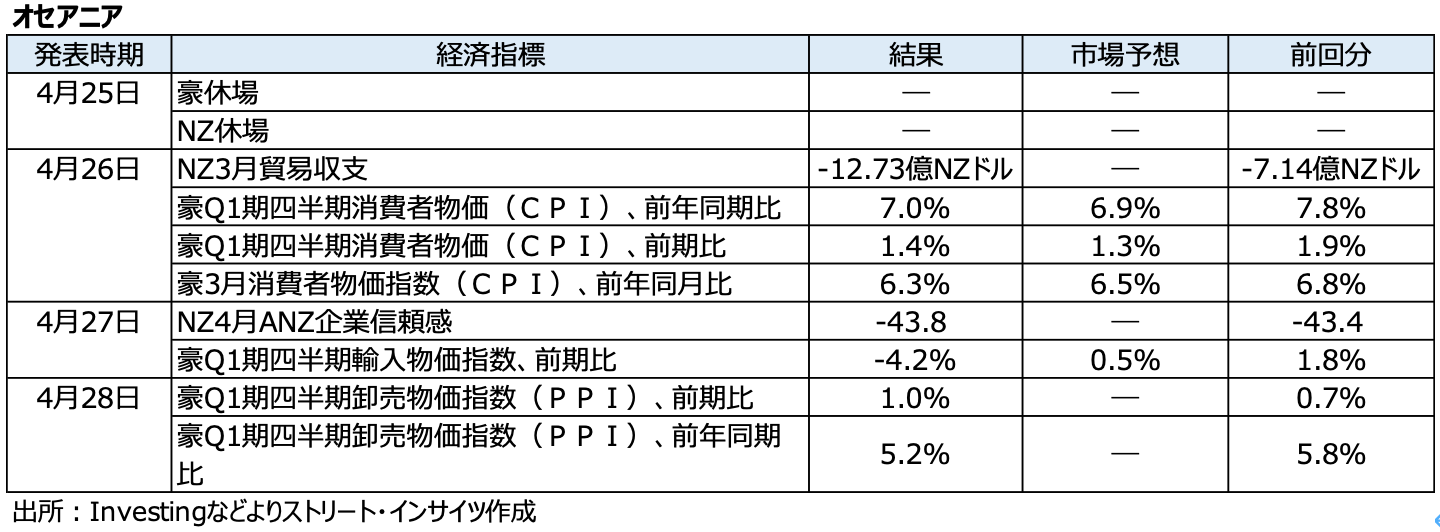

〇オセアニアの経済指標(4/24週)⇒豪の1~3月期CPIは市場予想を超えたほか、卸売物価指数(PPI)前期比で加速、翌週の豪準備銀行(RBA)での利上げ再開につながったとされる。

〇オセアニアの経済指標(5/1週)⇒豪準備銀行(RBA)は、市場予想と前回の据え置きに反し0.25%の利上げを決定した。また、豪3月小売売上高は市場予想を上回った。NZの1~3月期不就業者数は市場予想を上回る伸びだったほか、3月住宅建設許可件数も前月を上回った。

4. 今週の経済指標予定

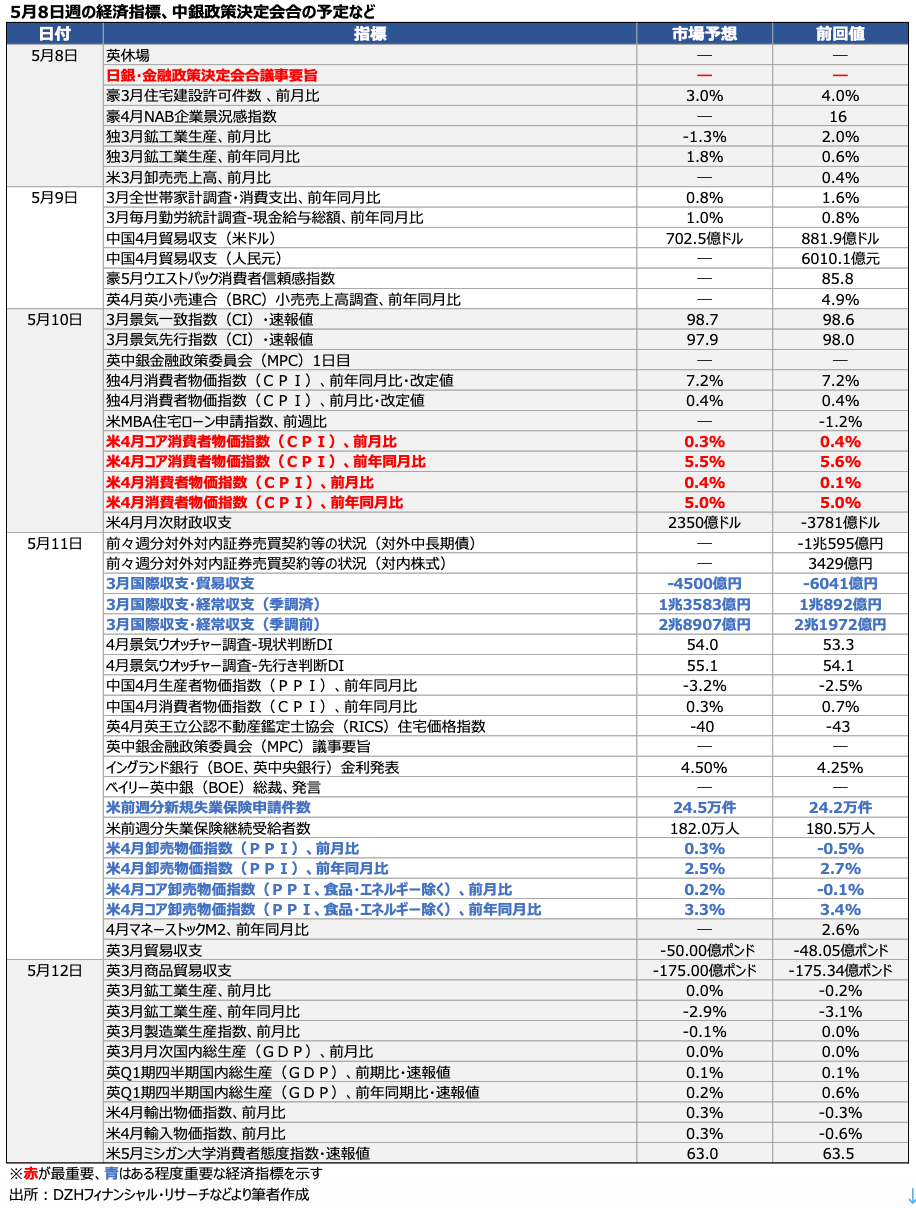

・赤字が最重要、青字がある程度重要な経済指標 orイベントとなる。

5. 為替見通し:ドル円、日銀の緩和修正期待剥落と米銀破綻問題でレンジ相場突入か

【5月8日~5月12日週の為替予想レンジ:133.30~136.70円】

ドル円は前週、日銀の緩和修正観測後退で一時137.77円まで上昇したが、米銀破綻懸念と5月FOMCでの据え置き示唆を受けて、4月28日の日銀金融政策決定会合後の上げ幅を打ち消した。今後の米金融政策は、5月FOMC声明文と会見でのパウエルFRB議長の発言に基づけば、米利上げの累積効果や米経済指標などのデータ、及び経済と金融の動向次第となる。つまり、暫くの間、日銀の緩和期待修正という円売り材料と、米金融不安や米据え置き転換をめぐる円買い材料で交錯する公算が大きい。

米経済指標予定をみると、今週10日に発表の米4月消費者物価指標(CPI)が試金石とされる。クリーブランド地区連銀のCPIナウ(直近まで公表されたデータに基づく推計値、予測値)によれば、米4月CPIの前年同月比は5.2%、コアCPIは5.6%と試算される。足元のCPI市場予想5.0%、コアCPI予想の5.5%を上回る。米3月CPIが同5.0%、コアCPIが5.6%だったことを踏まえれば、鈍化しそうもない。また、今週末の12日には米5月ミシガン大学消費者信頼感指数・速報値を予定する。4月の1年先インフレ期待は4.6%と、3月の3.6%から大幅上方修正された後なだけに、ここが上振れすればドル円を押し上げかねない。

米銀破綻の連鎖をめぐる懸念は、5月5日週に一旦収束する期待もある。米国銀行協会は4日、ゲンスラー米証券取引委員会(SEC)委員長への書簡で、銀行株の空売りが市場をゆがめているとし調査を要請。ゲンスラーSEC委員長も、声明でボラティリティと不確実性の高まりを受け、投資家や市場全般に脅威を与える不正行為を起訴する構えを表明済みで、米地銀銘柄を中心とした急落は一旦回避されそうだ。また、米地銀の決算発表が一巡したことも、悪材料が飛び出すリスクを低下させている。なお、空売り規制はリーマン・ショック直後に米銀に対し導入されたが、下落にブレーキが掛かったのは2009年3月まで待たねばならず、短期的に奏功しても中期的には影響しない場合がある。

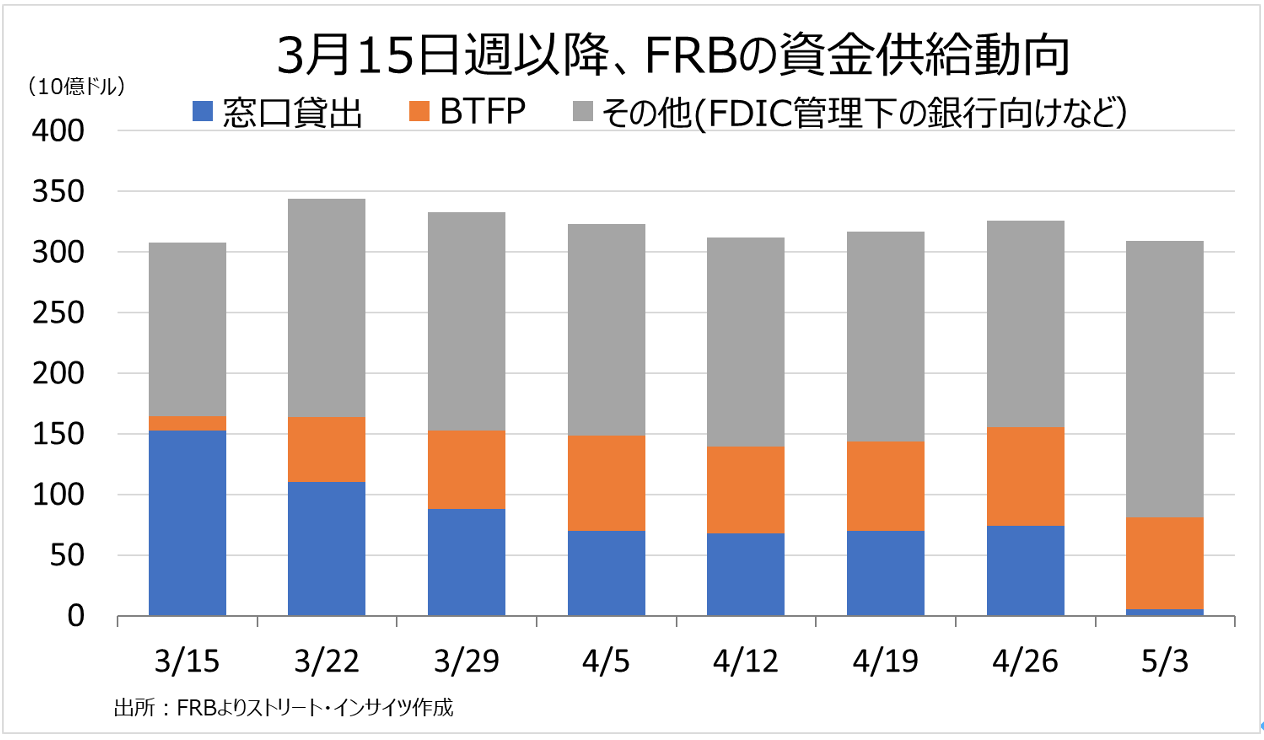

画像:5月4日付けのゲンスラーSEC委員長の声明

しかし、米銀をめぐる問題は未だくすぶる状況だ。FRBの資金供給動向をみると、5月3日までの週で3,093億ドルと高止まりを続けた。窓口貸出こそ、シリコンバレー銀行(SVB)が破綻した日を挟む3月15日までの週以降で最低の53.5億ドルだったが、これはファースト・リパブリック・バンクがFDICの管理下に入ったためだ。逆に、FDIC管理下に入った銀行向けの貸出は2,281億ドルと、前週の1,704億ドルから急増し、SVB破綻以降の過去8週間で最大だった。さらに、銀行ターム・ファンディング・プログラム(地区連銀が米銀から米国債など簿価ベースで担保として受け入れ、最大1年間にわたり資金を供給する枠組み)は758億ドルと、高水準を維持。FRBが引き続き、米銀にとって最後の貸し手としての役割を担っている様子が伺える。

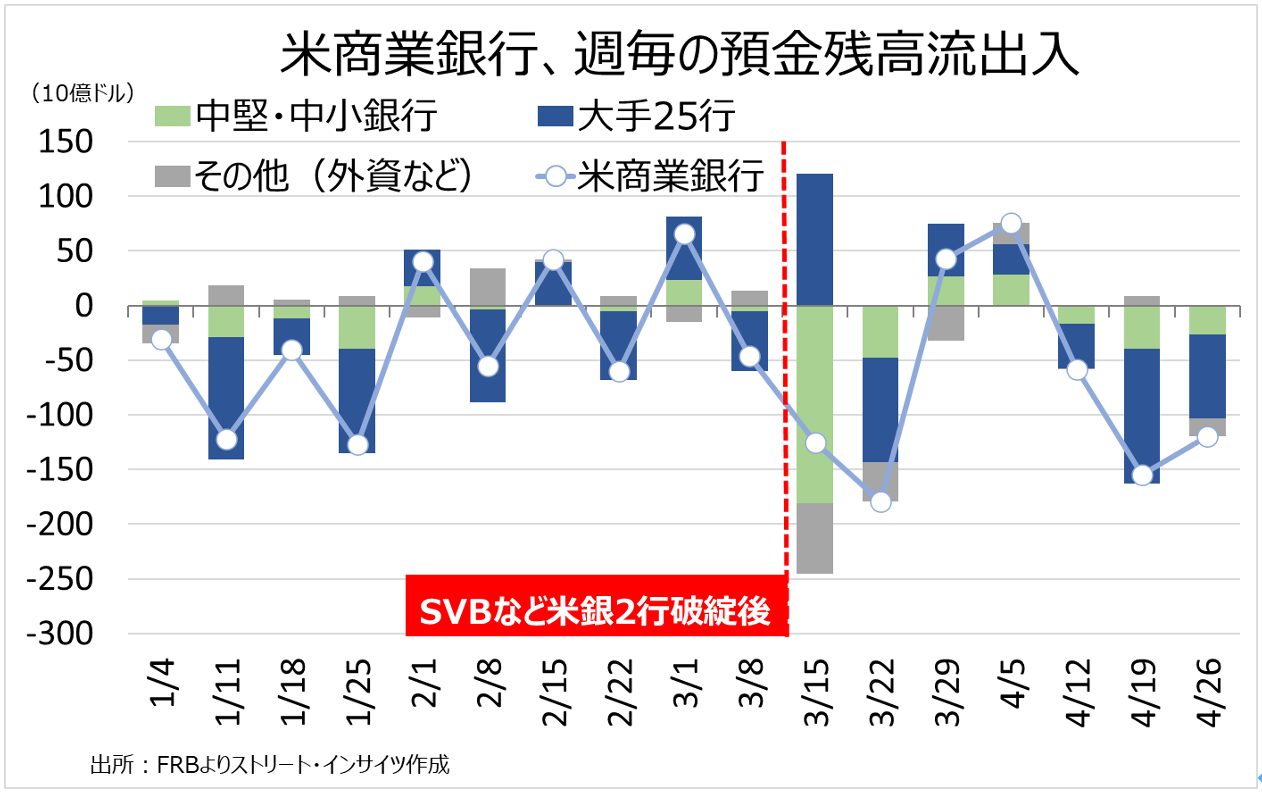

また、4月26日までの週の米商業銀行の預金残高をみても、季節調整前で前週比1,196億ドル減と3週連続で減少した結果、17兆945億ドルと2021年6月以来の低水準だった。内訳をみると、総資産規模で上位25の大手行が768億ドル減と3週連続で減少したほか、中堅・中小銀行も264億ドル減と3週連続で減少。米金融不安を受け、マネー・マーケット・ファンド(MMF)へ資金が流入しているためで、米国投資信託協会(ICI)によれば、MMFへの資金流入は5月3日週時点で前週比472億ドル増の5.3兆ドルで過去最高だった。過去2週間では約1,000億ドル増と、預金流出の余波が続いている。

チャート:米商業銀行の預金残高、3月15日までの週以降、8週間で6回流出

テクニカル的にみても、ドル円は売り買い交錯の様相を呈している。一目均衡表は、“三役好転”を形成し買いシグナルが点灯中だ。25日移動平均線が50日移動平均線を上抜け、ゴールデンクロスを迎えたことも、好材料。RSIをみても、5月1日に割高感の節目となる70をつけてから5月8日までに52.4まで低下し、再び上昇余地が広がった(年初来、70超えでは下落する傾向あり)。一方で、5月2日に137.77円で上げ止まり、3月8日の高値137.94円を超えられなかったため、Wトップを形成しており、これは売りシグナルだ。

以上の観点から、ドル円は数週間にわたり、137.70円付近を上値としたレンジ継続と見込む。米経済指標や米銀関連のニュースでボラティリティが高まる場合がありそうだが、基本的には足元のレンジを維持しよう、今週の上値の目途はボリンジャー・バンドの2σがある136.70円、下値は一目均衡表の雲の上限がある133円を見込む。

チャート:ドル円の日足、ボリンジャー・バンドの±2σは紫の枠、一目均衡表の雲の上限は薄いピンク線、下のチャートはRSI

6. 今週のトピック:日銀は大規模緩和を維持、FOMCは据え置き転換を示唆

【日銀は大規模緩和を維持、政策レビューは1年~1年半かけて実施へ】

植田新総裁率いる日銀金融政策決定会合は4月28日、大規模緩和の維持を決定しました。全体的に早期の緩和修正期待を剥落させる内容となり、ドル円は同日、3円以上もドル高・円安が進みました。植田新総裁は就任前から緩和修正期待に釘を刺す発言を続けていましたが、市場は聞き入れていなかったのか、大きく反応した格好です。主なポイントは、以下の通り。

1)マイナス金利、イールドカーブコントロール(YCC)の変動幅を±0.5%で維持

2)先行きの政策方針を示すフォワード・ガイダンスの記述を修正

⇒④の「政策金利については、現在の長短金利の水準、または、それを下回る水準で推移することを想定している」を削除した背景が意識されたが、別段落で「粘り強く金融緩和を継続していくことで、賃金の上昇を伴う形で、2%の物価安定の目標を持続的・安定的に実現することを目指していく」との“植田節”が追加されている。また、「必要あれば、躊躇なく追加的な金融緩和を講じる」との文言をコロナ禍に限定せず、一般的な政策方針に引き上げているため、早期の緩和修正の示唆ではない可能性あり。一方で、将来的な緩和修正を見据え、フォワード・ガイダンスから外したとも解釈できる。

3)過去25年間の金融緩和策の“レビュー(検討)”を今後1年~1年半かけて実施

⇒従来、前回のレポートで指摘したように“検討”や“点検”が行われた際は、政策の修正が実施されていた。これまでは数カ月以内に結果が公表されると同時に政策が修正されていたが、今回は1年以上掛かるとあって、短期的な緩和修正期待が後退。しかし、レビュー終了後の政策観測は残る。

4)日銀展望レポート、2025年度でのコアCPI(生鮮食品を除く)予想中央値は前年比1.6%、事前予想の1.7%以下であり、且つ2%の物価目標達成を見込まず

⇒緩和修正期待のはく落

一方で、5月FOMCの結果をみると、市場予想通り0.25%の利上げを行ったものの、据え置きを示唆してきました。パウエルFRB議長の記者会見では、追加利上げの可能性を排除しなかったものの、ややハト派寄りの内容と判断できそうです。その半面、米銀破綻をめぐる警戒を示さず、金融市場での不安感を誘う形となり、米景気後退懸念を高めました。詳細は、以下の通り。

【5月FOMC声明文で据え置き示唆も、パウエル議長は利下げに引き続き否定的】

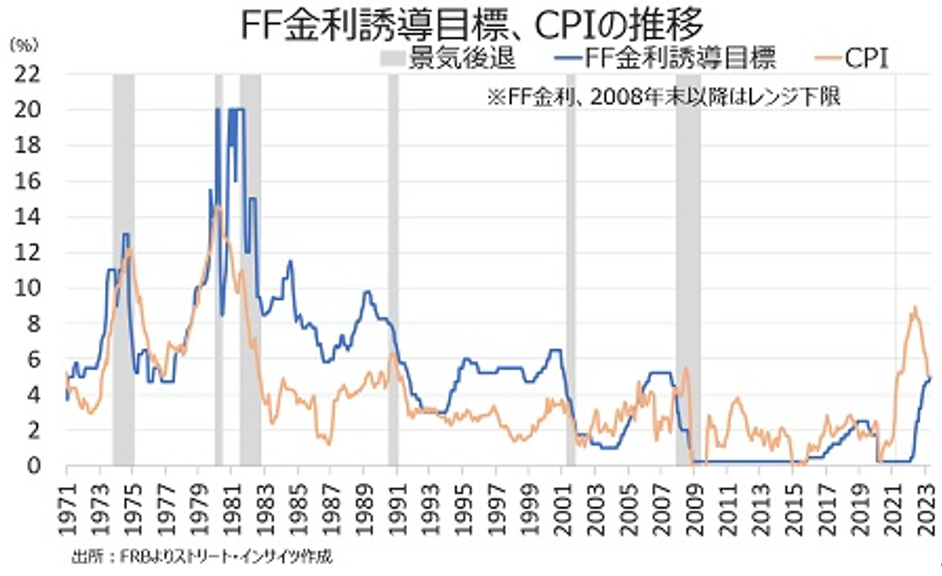

5月2~3日開催の米連邦公開市場委員会(FOMC)では、市場予想通りFF誘導金利目標を0.25%引き上げ5.0~5.25%に設定した。2022年3月の0.25%、同年5月の0.5%、同年6~11月の4回連続での0.75%、同年12月FOMCでの0.5%、23年2月と3月0.25%に続き、今回の利上げサイクルで10回目の利上げとなる。3月10日のシリコンバレー銀行と同12日のシグネチャー銀行に加え、ファースト・リパブリック・バンクが5月1日に破綻しJ.P.モルガン・チェースへの身売りが決定したが、インフレ抑制の姿勢を崩さず利上げを継続した。

チャート:FF金利誘導目標とCPI(前年同月比)

今回の声明文では、前回に続き米銀破綻とその経済的なインパクトに配慮する姿勢を表明したが、微調整にとどまり懸念を強調せず。何より、今回「いく分の追加的な引き締め(some additional policy firming)が物価を2%へ回帰させるため、十分制約的な金融政策の姿勢を実現すべく、適切な可能性があると予想する」との文言を削除。代わりに「物価を2%に戻すべく、追加の引き締めがどの程度適切となる可能性があるかを判断する際、金融引き締めの累積効果、金融政策が経済活動や物価に影響を与えるラグ、経済・金融情勢を考慮する」との文言を追加した。利上げ打ち止めの示唆を与えたとされるが、パウエルFRB議長は、記者会見で①年内の利下げは適切ではない、②銀行破綻を受け信用収縮が景気やインフレを押し下げる可能性がある一方、米銀行システムは健全で強靭、③量的引き締めは継続、④景気後退リスクはあるが、ゆるやかなもの――などの見方を表明した。声明文を始め、詳細は以下の通り。

〇FOMC声明文

声明文の変更点は以下の通り。 前回からの修正箇所は、太字下線部をご参照。

<景況判断>

「第1四半期に、経済活動は緩慢なペースで拡大した。雇用は足元数カ月にわたり堅調で、失業率は引き続き低水準をたどった。引き続きインフレは高止まりにある。米国の銀行システムは健全で強靭だ。家計と企業の信用動向の一段の引き締まりは、経済活動や雇用、インフレを押し下げる公算が大きい。これらの影響の度合いは、不確実なままだ。委員会は引き続き、インフレ・リスクに注意していく

⇒2~3月の雇用統計・NFPの結果に合わせ、雇用増加ペースの表現を上方修正。前回、ウクライナ情勢から差し替えたSVBなど銀行破綻問題への影響については、「信用動向の一段の引き締まり」との微調整にとどめた。米3月消費者物価指数(CPI)やコアCPIは前年同月比で鈍化したものの、米3月コアPCEが高止まりするなかで、インフレ警戒はゆるめず。

<政策金利、保有資産の縮小>

「委員会は、雇用の最大化と長期的に2%で推移する物価の達成を目指す。一連の目標達成を支援すべく、委員会はFF金利誘導目標レンジを5.0~5.25%へ引き上げた。委員会は、今後入手できる情報を注意深く監視し、金融政策への意味を評価していく。物価を2%に戻すべく、追加の引き締めがどの程度適切となる可能性があるかを判断する際、金融引き締めの累積効果、金融政策が経済活動や物価に影響を与えるラグ、経済・金融情勢を考慮する。また、委員会は保有する米国債および政府機関債、政府機関の保証が付いた住宅ローン担保証券の削減を以前発表した通り、続ける。委員会は、物価目標2%への回復に強くコミットする」

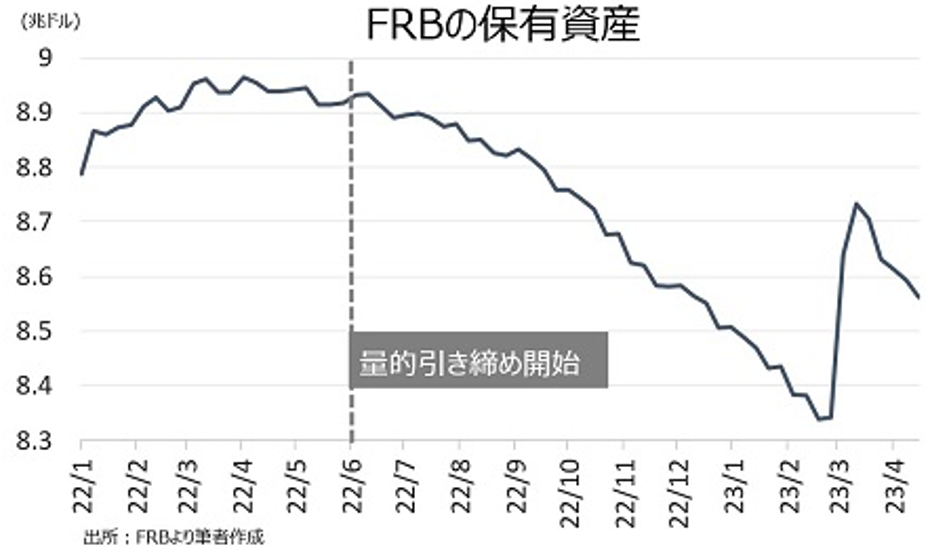

⇒今回、「物価を2%に戻すべく、追加の引き締めがどの程度適切となる可能性があるかを判断する際、金融引き締めの累積効果、金融政策が経済活動や物価に影響を与えるラグ、経済・金融情勢を考慮する」を投入し、代わりに「いく分の追加的引き締め」の文言を削除。削除した文言は、あと1回の25bp利上げを示唆すると解釈されただけに、お役御免となったようだ。一方で前回に続き量的引き締めの文言は変更せず、銀行から担保を受け入れ資金供給する過程で保有資産が拡大傾向にあるものの、量的緩和への移行ではないことを強調したと考えられよう。

チャート:Fedの保有資産、3月15日週に増加に転じた翌22日週に8.73兆ドルと22年10月以来の水準を回復後、徐々に減少

<金融政策姿勢>

「金融政策の適切なスタンスを評価する上で、委員会は経済見通しに係る最新の情報が与える示唆を注視し続けていく。委員会の目標達成を妨げるリスクが表面化した場合、金融政策の姿勢を調整する用意がある。委員会は公共衛生や労働市場、物価から生じる圧力やインフレ見通し、金融動向は国際情勢など、広範囲にわたる情報を考慮に入れて評価していく」

<票決結果>

今回も全会一致で、前回に続いて7回連続となる。FOMC投票権保有者は足元で11名、パウエル議長、バー副議長(銀行監督担当)、ウォラー理事、ボウマン理事、ジェファーソン理事、クック理事、ウィリアムズNY連銀総裁が輪番制の地区連銀総裁の投票メンバーはシカゴ連銀のグールズビー総裁、フィラデルフィア連銀のハーカー総裁、ミネアポリス連銀のカシュカリ総裁、ダラス連銀のローガン総裁の4名。なお、投票メンバーは通常、FRB正副議長3名(足元はブレイナード副議長がNEC委員長に就任するため退任し2人)、理事4名、NY地区連銀総裁の8名が常任、地区連銀総裁は1年間の輪番制で4名となる。

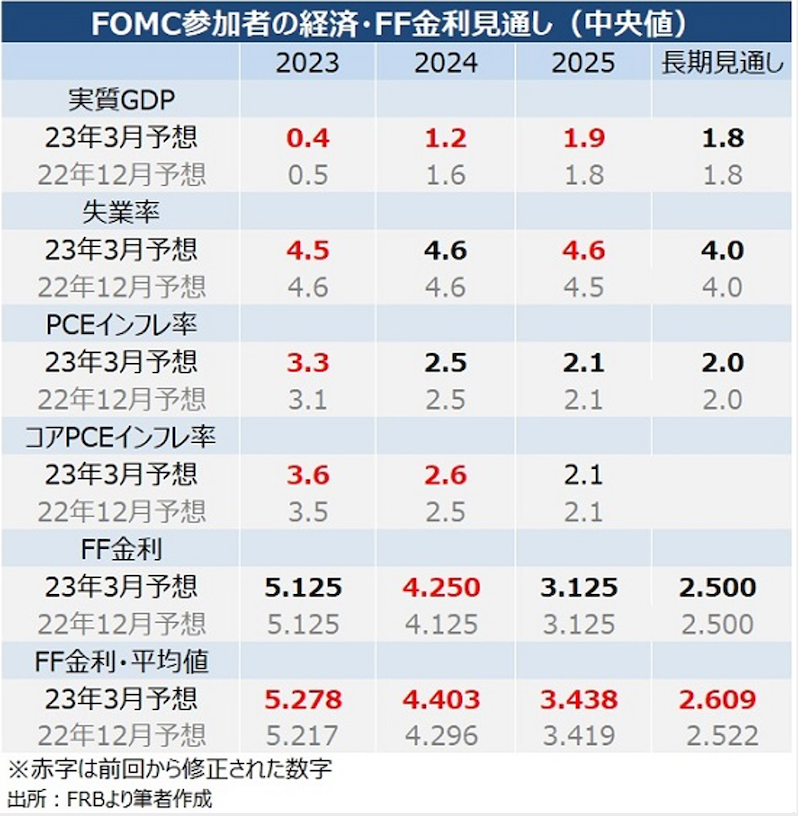

チャート:前回3月FOMCで発表された、FOMC参加者の経済金利見通し

〇パウエルFRB議長の記者会見、主なポイント

―米銀破綻問題

「銀行セクターの動向は3月初め以降、広範にわたり改善、米国の銀行システムは健全で強靭だ」

「我々は、銀行システムの動向を注意深く監視し続けていく」

「バーFRB副議長がシリコンバレー銀行に対するFRBの監督についてのレビューを発表した。レビューの結果は、銀行システムがより強く、より良いものにするために、我々の規則と監督上の慣行に取り組む必要性を強調している。我々は、より力強く強靭な銀行システムを実現すると確信している」

―金融政策について

「保有資産の縮小を続けていく」

「今後については、どの程度追加的な金融引き締めが適切か決定する上で、経済指標次第とのアプローチを講じる」

「物価を2%に戻すべく、追加の引き締めがどの程度適切となる可能性があるかを判断する際、金融引き締めの累積効果、金融政策が経済活動や物価に影響を与えるラグ、経済・金融情勢を考慮する」

「我々は入手するデータ、並びに経済活動とインフレの見通しが与える意味など全体に基づき、会合毎に政策を決定する」

「我々は、金融政策の引き締めが正当化される場合、行動する用意がある」

⇒今後の据え置きを示唆する一方で、インフレ高止まりへのヘッジとして追加利上げの余地を残した。米銀破綻の影響について経済押し下げの影響について言及する程度で、前回とほぼ変わらず、警戒を強化したようにはみられない。その証左として、量的引き締めの継続を強調した。

―利下げの可能性について

「委員会は、インフレがそれほど速く鈍化するとは考えていない・・・時間が掛かるだろうし、もしその予想が概して的中すれば、利下げは適切ではないし、行わないだろう・・・市場は急速なインフレ鈍化を見込み利下げを想定しているかもしれないが、それは我々の見通しではない」

⇒再三にわたって、利下げ期待をけん制。

―金利据え置きについて

「(十分に制約的との文言を削除したが、5.0-5.25 %はその領域に達したか否か)それは今後、データなどを通じて協議されていく・・我々は5%もの利上げが許され、1年先インフレ期待を差し引いたとして実質金利は2%と、多くの人々が仮定する中立金利水準を大きく上回る。金融政策は制約的(tight)であり、信用引き締まりなどを含めれば(十分制約的水準に)から遠くない、あるいはそこに到達している可能性がある」

⇒経済指標、データ次第で据え置きとなる可能性を示唆したが、6月FOMCでの据え置き方針を明示せず。

―景気後退リスクについて

「私は経済が緩慢なペースで拡大すると見込んでいるため私自身の見解ではないが、スタッフの見通しに基づけば、ゆるやかな景気後退に陥る可能性があり、私自身がその程度であればと望み、失業率の上昇もこれまでと比べて限定的になるだろう」

⇒3月FOMCでの「(米銀破綻を受けて、ソフトランディングが可能かとの質問に)道筋はまだ存在し、我々は当然それを探っている」から修正

―米経済

「信用動向の一段の引き締まりを受け、米経済はさらなる向かい風に直面するだろう」

「3月初めに発生した銀行部門での緊張状態により、家計と企業の信用を一段と引き締め、こうした信用の一段の引き締まりは経済活動、雇用、インフレを押し下げるだろう。その程度は、不確実だ」

今回のFOMCで重要なポイントは、以下の通り。 ・利下げは適切ではない

・次回6月FOMCでの据え置きなどについて明言を回避、5月FOMCの声明文で「いく分の追加的な引き締めが適切」などの文言を削除し、「金融政策の累積的効果など」を考慮していくとの文言を追加したように、追加利上げは経済指標次第との姿勢を貫く

・過去約1年間にわたる5%の利上げを経て、「十分制約的な金利水準)が近い、あるいは到達した可能性を示唆

・米銀破綻に関し警戒度を高めず、むしろ「米国の銀行システムは健全で強靭」と繰り返す⇒パウエル議長は「いくつか後悔していることがある」と吐露しつつ、規制と監督の強化に向けた立場を併せて強調

・保有資産の縮小を継続へ、米銀が3月から3行破綻(シルバーゲートは銀行業務の清算で、FDIC管理下に入らなかったため破綻とせず)したものの、インフレ抑制を念頭に引き締め姿勢を維持

・米景気後退のマグニチュードについて、ゆるやかな(mild)との見方を維持

一連の結果並びにパウエル氏の発言に反し、5月4日時点で3月で利上げ打ち止め、7月の利下げ転換、9月と12月の追加利下げと合わせ年内は3回の利下げが織り込まれています。パックウエスト・バンコープの株価が身売りや増資を含む戦略的選択肢を検討中と報じられるなか急落したように、次に存続が困難な米銀が取り沙汰あれるなか、マーケットは9月の利下げ転換やむなしと見込んでいるようです。米債務上限引き上げ交渉が難航するリスクも見逃せず、市場関係者としては、下方リスクを意識せざるを得ない状況と言えるでしょう。パウエル氏率いるFedが、状況に応じて柔軟に政策姿勢を変更してきた過去も、利下げ観測が後退しない一因です。

パウエル議長率いるFOMCが実際に利下げ転換を余儀なくされるか否かは、もはやインフレ動向や雇用、景気動向だけでなく、米銀破綻連鎖に伴う金融安定のリスク増大に掛かっていることは、間違いなさそうです。

ようこそ、トレーダムコミュニティへ!