―Executive Summary― 目次1.前週の為替相場の振り返り=ドル円、一時146円割れも米1月雇用統計後に148円半ばへ戻す【1 […]

トレーダム為替ソリューション 【AI為替リスク管理システム】

目次

【5/22-26のドル円レンジ:137.49~140.73円】

・(先週の総括)ドル円の変動幅は5月22日週に3円24銭となり、その前の週の3円12銭から拡大した。米債務上限問題が意識されつつ、デフォルトに直面した際のドル不足懸念を背景に、円を始め各主要通貨でドル高が進んだ。また、足元の利上げサイクル期でハト派からタカ派に転じたミネアポリス連銀総裁が、据え置きに転じたとしても利上げ終了を意味しないと発言するなか、米経済指標の強含みも重なり、7月利上げ観測が高まりドル高をサポート。ドル円は2022年11月以来の140円を突破した。

・5月22日は、ミネアポリス連銀総裁が6月の据え置き転換を支持する可能性について言及したが、6月FOMCをめぐり自身の決断が「五分五分」と発言。さらに、セントルイス連銀総裁が年内あと2回の利上げの可能性に触れたため、ドル円は一時138.68円まで上昇した。

・5月23日は、ロンドン時間に一時138.91円まで切り上げたが、その後は材料薄で伸び悩んだ。

・5月24日は、一時139.48円まで上昇。6月償還の米財務省短期証券(Tビル)が7%を突破し過去最高を更新するなど、米金利が上振れしドル円の上昇を促した。

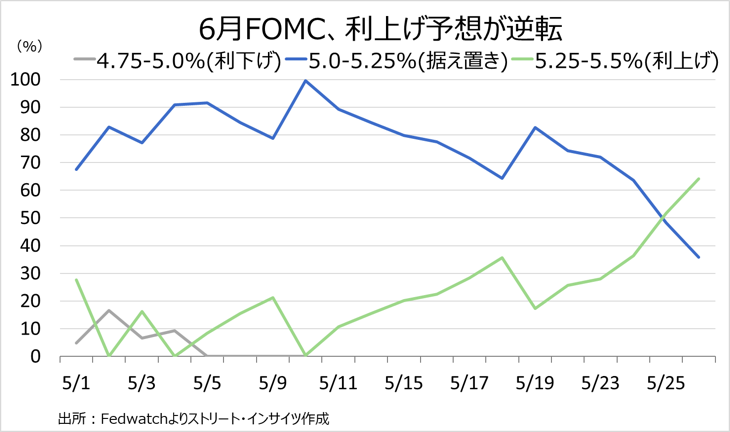

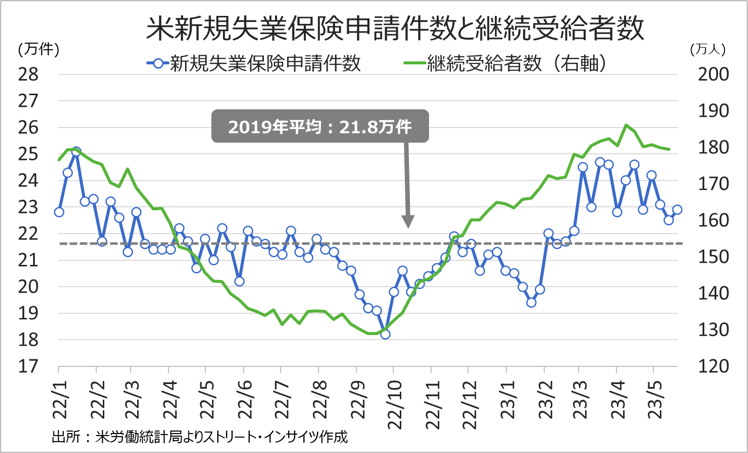

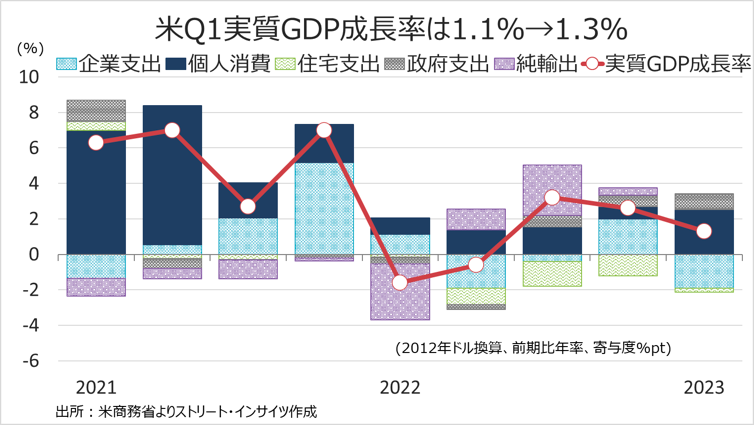

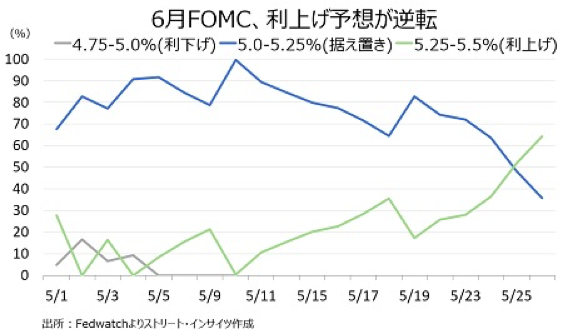

・5月25日は、日銀の植田総裁がメディアとのインタビューに応じ、「あまり急いで引き締めをすると雇用などに大きなマイナスの影響が及ぶ」と述べ、緩和修正に急がない姿勢を強調した。ドル円に上昇圧力が掛かるなか、米1~3月期実質GDP成長率・改定値が上方修正されたほか、米新規失業保険申請件数が市場予想以下にとどまるなど、米経済指標は好結果に。6月13~14日開催の米連邦公開市場委員会(FOMC)をめぐり、FF先物市場では0.25%の利上げ織り込み度が逆転したように、追加利上げ観測が強まり、米金利と共にドルを押し上げ、ドル円は2022年11月以来の140円台に乗せ一時140.23円をつけた。

チャート:6月利上げ織り込み度、25日に据え置きを上回り逆転

チャート:米新規失業保険申請件数、マサチューセッツ州が不正受給を受け過去3週間分を引き下げた結果、同申請件数は従来発表より季節調整前ベースで約17.1万件の下方修正に。

チャート:米Q1実質GDP成長率、従来の1.1%増→1.3%増に上方修正

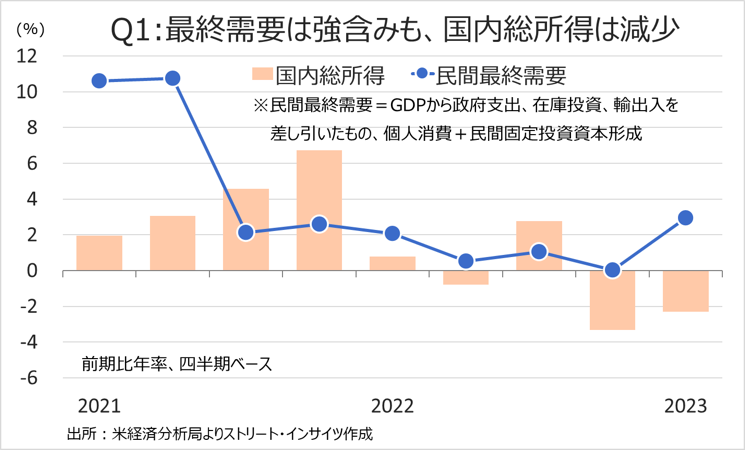

チャート:民間最終需要(個人消費+民間固定資本投資形成―政府支出―純輸出―在庫投資)は前期比年率3.3%増と実質GDP成長率1.3%増を上回る伸びだったが、国内総所得が2四半期連続でマイナスであり、来期に民間最終消費が鈍化する場合も。

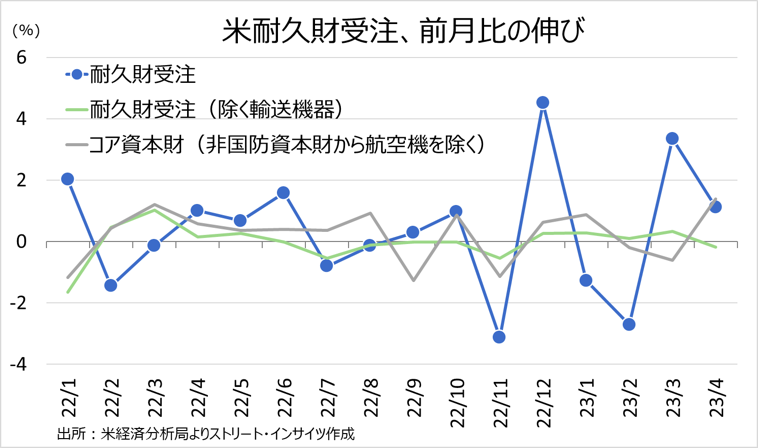

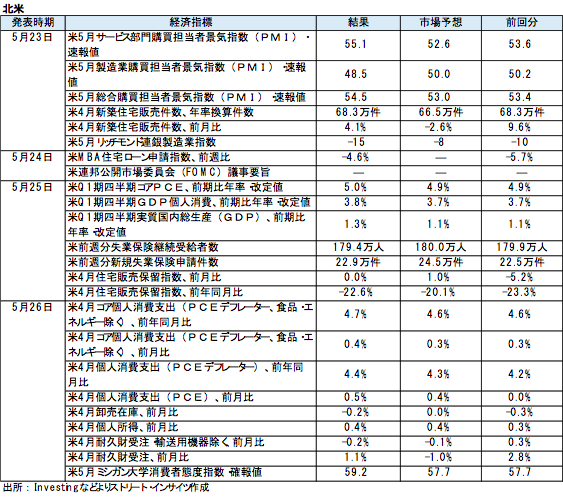

5月26日は、米4月個人消費支出(PCE)に始まり、米同PCE価格指数とコアの前年同月比がそろって市場予想を上回った(ご参照:今週のトピック)。さらに、米5月ミシガン大学消費者信頼感指数・確報値も上方修正され、米4月耐久財受注も市場予想を上回った。米利上げ期待がさらに強まり、ドル円は一時140.73円まで上値を切り上げた。

チャート:米4月耐久財受注、注目されるコア資本財受注(非防衛財から航空機を除いたもの)の伸びが前月比1.4%増と加速

チャート:ドル円の日足チャート(白い枠が今週のレンジ、右軸は米10年債利回りで緑線)

(出所:Tradingview)

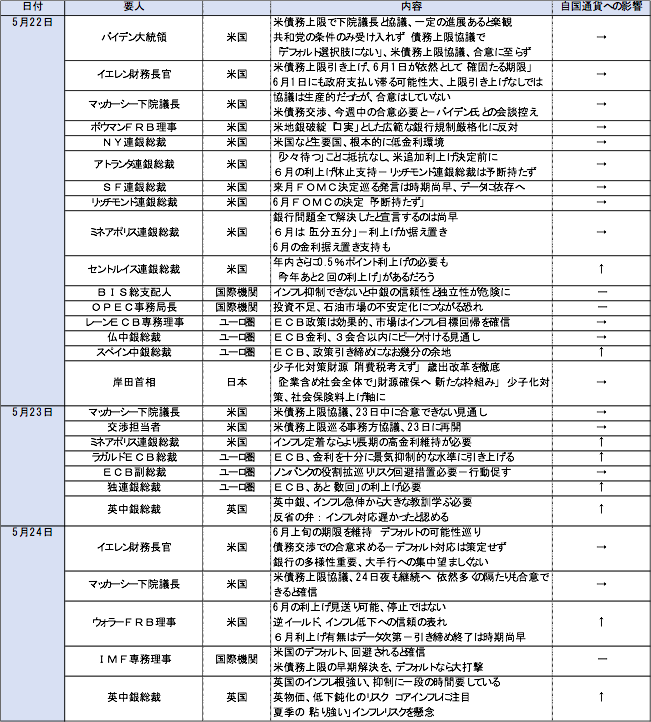

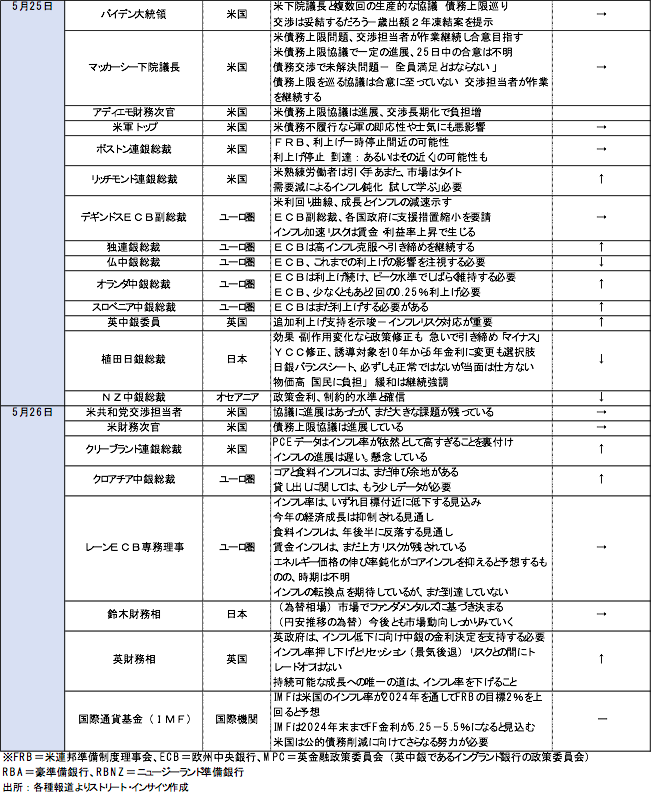

・5月22~26日は、米国から引き続き米債務上限問題に絡む発言が多く飛び出したが、期待された進展が出てくるのは現地時間27日夜まで待たねばならなかった。一方で、Feⅾ高官からは、6月据え置き示唆が多く聞かれた半面、最近ハト派からタカ派に転じたミネアポリス連銀総裁は、あくまで利上げの「見送り」であって、利上げ終了ではない点が強調した。タカ派のセントルイス連銀総裁は、年内あと2回の利上げが必要と発言した。その他、ECB高官からはあと数回の利上げ余地が示唆された半面、仏中銀総裁は3回以内にピークを迎えるとの可能性を示唆した。英国からは利上げ継続の可能性を示す発言が聞かれた半面、RBNZ総裁は利上げ打ち止めの狼煙を上げた。

〇米国の経済指標⇒全般的に市場予想を上回る結果が優勢となった。米5月総合PMI・速報値は13カ月ぶりの高水準だったほか、米1~3月期実質GDP成長率・改定値は上方修正、米4月個人消費支出や米4月PCE価格指数とコアなどもそろって強含みとなり、6月FOMCの追加利上げ見通しが逆転する格好となった。

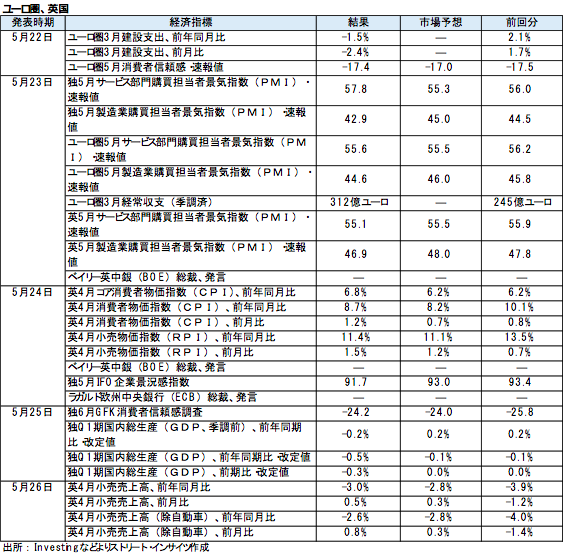

〇欧州の経済指標⇒ユーロ圏と独の5月サービス業PMI・速報値は市場予想を上回ったが、製造業は独が弱含みとなった。その独は、1~3月期実質GDP成長率が2四半期連続でマイナスに落ち込み。景気後退入りした。英4月消費者物価指数(CPI)は市場予想を上回る結果となり、イングランド銀行(BOE)が追加利上げを行うとの見方を強めた。

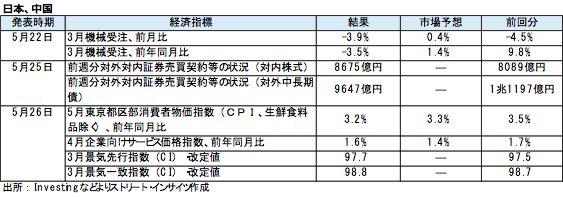

〇日本と中国の経済指標⇒日本では3月機械受注が市場予想に反しマイナスとなった一方で、4月企業向けサービス価格指数は市場予想を上回るなど、物価の高止まりを示唆した。5月東京都区部CPIは鈍化したが、円安再加速を受けて輸入物価による物価押し上げが意識されつつある。

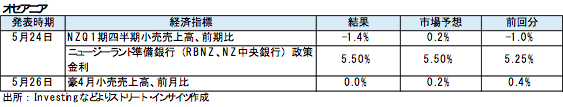

〇オセアニアの経済指標⇒豪とNZの指標は、そろって弱含みとなった。ニュージーランド準備銀行は、市場予想通り0.25%の追加利上げを行ったが、足元の経済指標の結果を受け今後の利上げ打ち止めを示唆した。

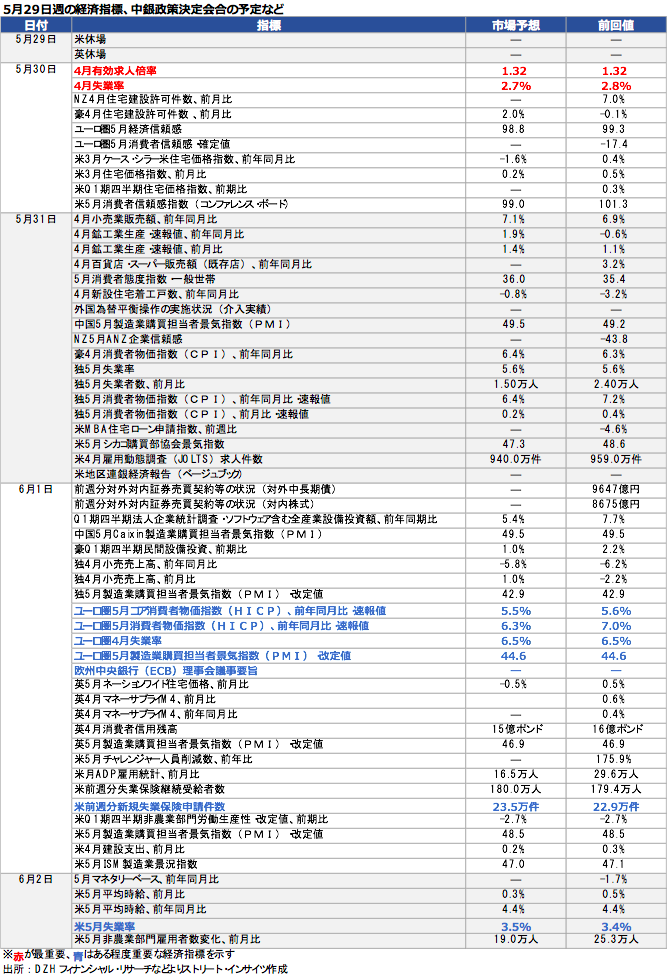

・赤字が最重要、青字がある程度重要な経済指標 orイベントとなる。

【5月29日~6月2日週の為替予想レンジ:138.60~142.50円】

ドル円は前週末に一時140.73円をつけ、2022年11月以来の高値を付けた。今後のドル円の行方を占う上で、最も重要な変数と言えば米金融政策である。足元で米経済指標が予想外に力強い結果を示すなか、FF先物市場はあと1回の追加利上げを織り込み、年内5.25‐5.5%に設定する見通しに傾き始めた。

国際通貨基金(IMF)はFRBに対し、インフレ高止まりを受けて2024年までFF金利誘導目標を5.25-5.55%で据え置くべきとの見解を表明した。Fed高官はというと、パウエルFRB議長が5月19日に信用動向を見極める上で6月FOMCでの据え置き示唆を与えたが、タカ派の最右翼で知られるセントルイス連銀のブラード総裁は年内あと2回の利上げを予想した。2022年夏頃にハト派からタカ派に転じたミネアポリス連銀のカシュカリ総裁は、6月FOMCで利上げの停止の可能性に同調しつつ、そうなったとしても「見送り(skip)」に過ぎないと発言。その一方で「根底にあるインフレの力学を理解するという点では、今が最も不確実な時期だ。だからこそ、インフレに導かれるままに行動しなければならず・・・(FF金利誘導目標は)6%超えが必要かもしれない」と言及した。ウォール街では、一連の発言などを受けFRBが据え置きに転じても「タカ派的な一時停止(hawkish pause)」にとどまり、FF金利誘導目標を「より高く、より長く(higher for longer)」維持するとの見通しが強まっている。

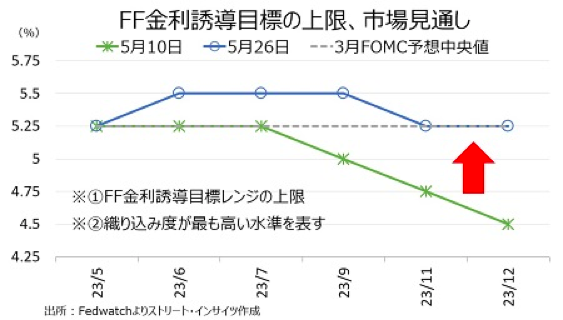

FF先物市場を振り返ると、今年の金融政策見通しは6月FOMCで据え置きに転じた後、7月FOMCで利上げを再開しFF金利誘導目標のレンジを5.25-5.5%へ引き上げを経て、11月FOMCの利下げ転換、12月FOMCの追加利下げへシフトした。米4月消費者物価指数(CPI)発表直後の5月10日時点で、FF金利誘導目標は年末までに4.25-4.5%まで低下するとの見方が優勢だったところから、直近は5.0-5.25%と0.75%引き上げられた格好だ。一連の米金融政策の見通しの変化が、ドル円を押し上げたと考えられよう。

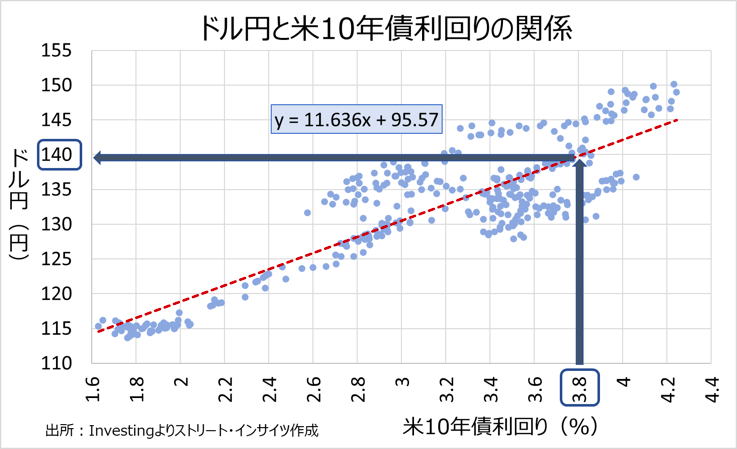

では、足元のドル円の上昇サイクルはどの程度を見込めばよいのか。2月13日付けのレポートで、ドル円と米10年債利回りの日次データを基に回帰分析を行ったところ、米10年債利回りが3.8%を超え3.82%をつければ、ドル円は140円を突破するとの理論値を得た。実際、5月25日に一時3.827%まで上昇したタイミングで、ドル円は2022年11月以来となる140円に乗せていたものだ。これを適用すれば、米10年債利回りが4%に乗せればドル円は142円を超え、5%水準では2022年10月21日の高値151.94円(当時の米10年債利回りは4.2%台)を上回り、153.75円となる見通しだ。

問題は、米10年債利回りがそこまで上昇し続けるか否かだ。今週は5月31日の米4月雇用動態調査、6月1日の中国5月財新製造業PMIや米5月ISM製造業景況指数、6月2日の米5月雇用統計を控える。米経済指標をにらみながら、上値余地を試す展開となりそうだ。逆に米5月雇用統計など弱い数字が出てくれば、利上げ見通しの巻き戻しが予想され、一旦調整を迎えてもおかしくない。

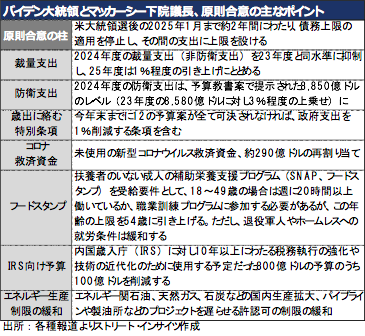

米債務上限問題については引き続き攪乱要因となりうる。バイデン大統領とマッカーシー下院議長は5月27日、歳出を削減した上で31.4兆ドルの債務上限の2025年1月までの適用停止で原則合意に達した。主なポイントは、以下の通り。

原則合意したものの、不透明感がくすぶる。共和党の保守強硬派の一部は、歳出削減が十分でないと反対しており、5月31日とされる共和党多数派の下院の採決を控え、反発があってもおかしくない。共和党の議席数が222のうち、過半数は218議席なだけに、造反は4人までという厳しい状況だ。民主党内部も、扶養者のいない成人の補助栄養支援プログラム(SNAP、フードスタンプ)の受給資格が厳格化されたため、プログレッシブが支持するとは限らない。債務不履行(デフォルト)を回避できるか否かは、マッカーシー下院議長や民主党幹部はそれぞれ、強硬派を説得できるか次第と言える。

債務不履行(デフォルト)リスクが回避された場合は、ドル不足懸念を下地としたドル高が解消されそうだ。足元、デフォルトが発生した場合に米財務省短期証券(Tビル)償還が滞るリスクを踏まえ、ドル不足に陥る懸念からドル買いが優勢となっていた。これが解消されれば、ドル円の上値圧力は後退するだろう。

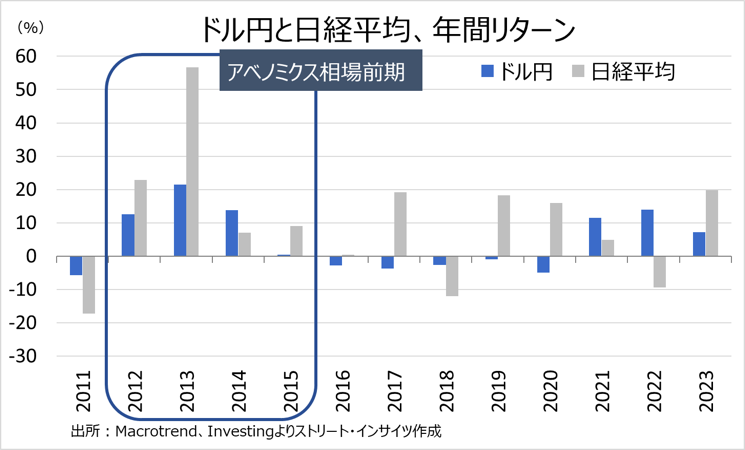

海外勢の日本株買いについては、引き続きドル円の上昇要因として意識される。東京証券取引所が5月25日に発表した5月第3週の投資部門別売買動向によると、海外勢は現物株を7,476億円の買い越しだった。海外勢の8週連続の買い越しは2017年6月以来約6年ぶりで、累計買い越し額は3.6兆円と、アベノミクス相場前期の2013年12月以来の規模となった。アベノミクス相場前期(2012年11月~2015年末)を振り返ると、日経平均とドル円はそろって相関が高いだけに、今回もこうした流れが続きうる。そもそも、ドル円はアベノミクス相場前期のようにドル高が4年続いたように、一方向に流れると3~4年周期でそのトレンドが続く点にも留意しておきたい。

チャート:ドル円と日経平均、アベノミクス時はそろって4年連続で上昇

ただし、日銀の金融政策は大きな違いがある。当時は緩和策を拡大していたが、足元は緩和修正を視野に入れた局面にある。日銀の植田総裁は緩和維持を強調するが、ドル円でドル高・円安が加速する局面では、コストプッシュアップ型のインフレ圧力による家計への負担が一段と被さり、岸田政権や日銀への風当たりが強まるリスクが想定されよう。特に解散総選挙が囁かれる岸田政権にしてみれば、家計の負担増大は懸念材料と言える。鈴木財務相は「為替市場動向をしっかり見る」と発言したが、日本の当局者の口先介入に注意していきたい。また、2022年秋の日本の当局によるドル売り・円買い介入が開始した時期は9月22日で、145円後半までドル高・円安が進んだ局面だったため、市場が警戒感を増す場合も考えられる。

日米間主要7カ国(G7)間での、半導体関連及び供給網での協力の深化にも、注意しておきたい。広島G7サミットでは、個別声明で「経済的強靭性及び経済安全保障に関するG7首脳声明」を追加し、日米間でも5月26日、次世代半導体供給で連携を強化すべく共同声明を公表した。こうした流れを受け、米半導体大手のマイクロン・テクノロジーズが広島に工場建設を発表したように、米関連企業の日本の直接投資が活発化する期待もある。進出企業が為替ヘッジを行うケースも考えられるが、ドル円の上昇を抑える触媒となる可能性を残す。

テクニカル的には、2022年10月の高値から2023年1月の安値の半値戻しを達成したため、「半値戻しは全値戻し」の相場格言が思い出される。ひとまず、61.8%戻しの142.50円を目指す可能性があり、今週の上値の目途として意識される。ただし、RSIが割高感を示す70を超えているだけに、ここから一旦上昇ペースが鈍くなってもおかしくない。下値の目途は、一目均衡表・転換線がある138.60円と見込む。

チャート:ドル円の22年9月以降の日足、ボリンジャー・バンドの±2σは白い枠、一目均衡表の転換線はグレー線、61.8%戻しは緑線、下のチャートはRSI

(出所:Tradingview)

米4月個人消費支出とPCE価格指数(コア含む)は、市場予想と前月値を上回る結果となりました。さらに個人消費支出も市場予想の2倍となる好結果だったため、FF先物市場では6月13~14日開催の米連邦公開市場委員会(FOMC)での0.25%の利上げ織り込み度が前日に51.7%と逆転してから、64.2%とさらに上昇しました。

パウエルFRB議長は5月19日に6月の据え置き示唆を与えたものの、市場はFF金利誘導目標が5.25~5.5%へ引き上げられるとの予想に傾き始めています。

チャート:6月FOMC、0.25%利上げ確率が64.2%に上昇(26日引け後の値)

また、年内の見通しも7月と9月の据え置きを経て、11月に利下げ転換を行い、12月は据え置きに傾いています。利下げ見通しは、4月CPI発表直後の5月10日時点の3回から、1回へ下方修正されました。結果、当時の年末FF金利誘導目標の着地点見通しは4.25~4.5%でしたが、直近は5.0~5.25%と0.75%引き上げられた格好です。

チャート:年内は5.25-5.5%まで利上げした後、年内の利下げは1回のみの予想に傾く。

米4月個人消費など一連の結果は、以下の通り。

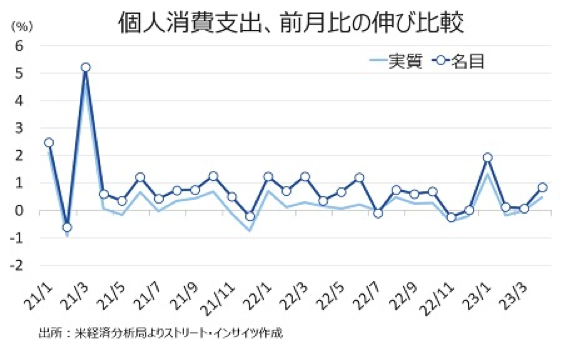

米4月個人消費支出は前月比0.8%増と、市場予想の0.4%増を上回った。前月の0.1%増(横ばいから上方修正)を上回り、4カ月連続でプラスとなった。

〇個人消費支出

個人消費の結果は以下の通り。名目ベースは増加した半面、インフレを除く実質ベースは減少した。

・前月比0.8%増と4カ月連続で増加、市場予想の0.4%増を上回る、前月は0.1%増(前月の横ばいから上方修正)

・前年比では6.7%増と21年1月以降の増加トレンドを維持、前月は6.2%増

・実質ベース前月比0.5%増、前月は横ばい

・前年比では2.3%増と21年3月以降の増加トレンドを維持、前月は2.0%増

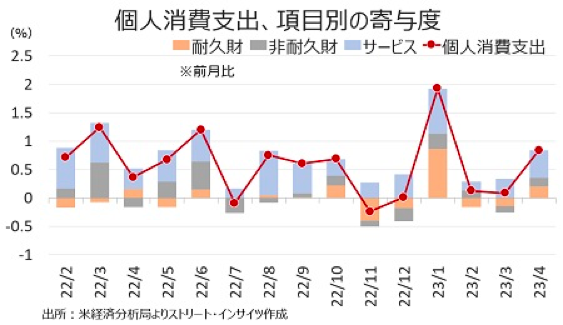

耐久財は自動車・部品が前月比3.8%と押し上げたほか、家具も同0.6%増とそろって3カ月ぶりに増加した。一方で非耐久財はガソリンが価格の上昇もあって同1.8%増と増加したほか、アルコール類も3カ月ぶりに増加し1.1%増、食品・飲料、服飾なども堅調だった。サービスは映画館が50%以上も急伸したほか、ヘルスケアも同0.7%増と強い伸びを保った。

個人消費支出の内訳(前月比ベース)

・財 1.1%増と3カ月ぶりに増加、前月は0.8%減

・耐久財 1.6%増と3カ月ぶりに増加、前月は1.2%減

・非耐久財 1.6%増と増加に反転、前月は0.5%減

・サービス 0.7%増と26ヵ月連続で増加、前月は0.5%増

チャート:個人消費、前月比の項目別内訳

チャート:個人消費、前月比ベースでの名目と実質の違い

〇個人所得

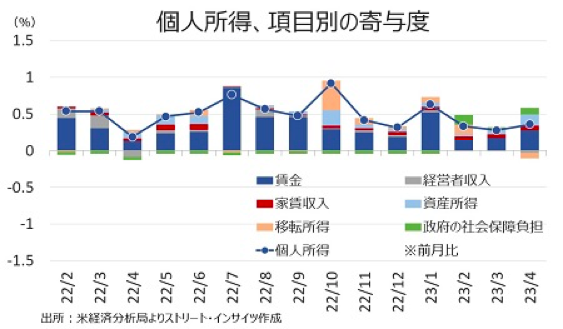

米4月個人所得は前月比0.4%増と、市場予想と一致した。前月の0.3%増を超え、15カ月連続で増加した。

個人所得の結果は以下の通り。

・前月比0.4%増と15カ月連続で増加、市場予想の0.4%増と一致、前月は0.3%増

・前年比では5.4%増と13ヵ月連続で増加、前月は5.2%増

・実質ベースは前月比横ばい、前月は0.2%増

・前年比では1.0%増と4カ月連続で増加、前月は1.0%増

個人所得のうち、名目ベースで賃金・給与は26ヵ月連続で増加し伸びも再加速した。また、家賃収入が引き続き力強い伸びとなり全体を支えた。なお、米疾病対策センター(CDC)は21年8月、新型コロナウイルス感染予防策対策として、感染率が高い地域を対象に新たに21年10月3日まで住宅立ち退き猶予期間を設定。しかし、家主や不動産団体が撤回を求め提訴し、米連邦最高裁判所が21年8月26日に無効の判断を下したため、販売用物件の減少も重なって家賃の上昇が進行した。足元、新規契約分の家賃は前月比で下落が指摘されているが、家賃は基本1~2年契約のため、下落が反映されるまでラグを伴う傾向がある。

所得の内訳は、名目ベースの前月比で以下の通り。

・賃金/所得 0.5%増と26ヵ月連続で増加(民間は0.5%増、政府部門は0.4%増)、前月は0.3%増

・経営者収入 0.4%減と3カ月連続で減少(農業は4.3減、非農業は0.2%減)、前月は0.1%減

・家賃収入 1.5%増と15ヵ月連続で増加し2022年5月以来の高い伸び、前月は1.4%増

・資産収入 1.0%増と15ヵ月連続で増加(金利収入が1.3%増、配当が0.7%増)、前月は0.4%増

・社会補助 0.4%減、前月は0.1%増

・社会福祉 0.4%減、前月は0.1%増(メディケア=高所得者向け医療保険は0.3%増、メディケイド=低所得者層向け医療保険は0.1%減、失業保険は0.4%増、退役軍人向けは0.7%増と増加基調を維持、その他は3.4%減)

チャート:個人所得、前月比の項目別内訳

〇可処分所得

・前月比0.4%増と15ヵ月連続で増加、前月0.3%増

・前年比は7.9%増と12ヵ月連続で増加、前月は7.6%増

・実質ベースの可処分所得は横ばいと増加トレンドを9カ月で止める、前月は0.2%増

・前年比は3.4%増と4ヵ月連続で増加、前月は3.3%増

〇貯蓄率

・4.1%、22年2月以来の高水準だった前月の4.5%から低下。2019年平均の8.8%以下が続くが、1959年のデータ取得以降で3番目の低い伸びとなった2022年6月につけた2.7%から改善基調を継続、過去最低は2005年7月の2.1%。

チャート:個人消費の伸びが鈍化し、貯蓄率を小幅押し上げ

〇個人消費支出(PCE)価格指数

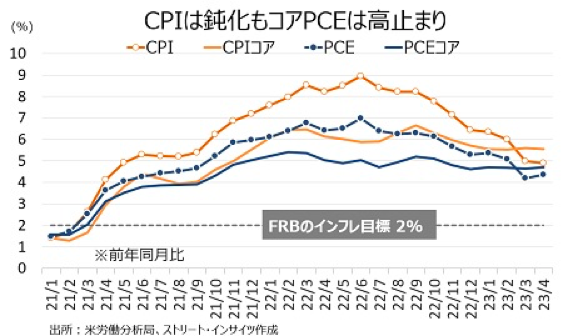

Fedの積極的な利上げにも関わらず、前年同月比はPCEとコアそろって市場予想と前月を上回った。

・PCE価格指数は前月比0.4%上昇、市場予想と一致、前月は0.1%

・前年比は4.4%上昇、市場予想の3.9%を下回る、前月は4.2%

・コアPCEデフレーターは前月比0.4%上昇、市場予想の0.3%を上回る、前月は0.3%

・コアPCEの前年比は4.7%上昇、市場予想の4.6%を上回る、前月は4.6%

チャート:4月は小幅ながらインフレの再加速を確認

――4月の個人消費はガソリンの価格上昇もあって加速しただけでなく、自動車や家具など裁量的支出の分野でも回復を確認しました。3月と5月に米銀が破綻したものの、個人消費は貯蓄を取り崩しつつ堅調そのもののように見えます。

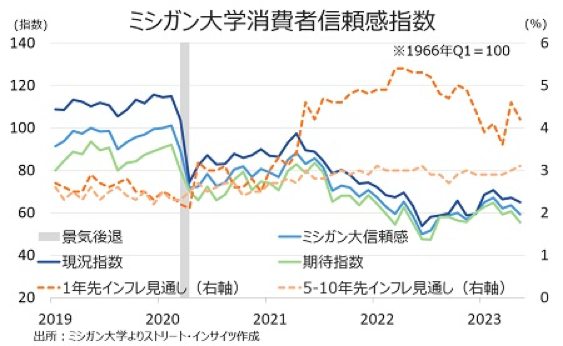

個人消費を占う上で注目された米5月ミシガン大学消費者信頼感指数・確報値も59.2と、速報値の57.7から上方修正されました。現況指数も64.9(速報値は64.5.)、期待指数も55.4(速報値は53.4)と、そろって前月以下ながら速報値から上方修正に。とはいえ、ヘッドラインと現況指数は年初来で最低、期待指数は2022年7月以来の低水準でした。やはり、米利上げの影響と長引く高インフレで、個人消費のセンチメントは下向きつつあります。

逆に、1年先インフレ期待は4.2%と速報値の4.5%から下方修正され、前月の4.6%も下回りました。5年先インフレ期待も3.1%と前月の3.0%を超えつつ、速報値の3.2%以下となり、米4月PCEの前年同月比の加速に反し、小幅ながら落ち着きを示しました。少なくとも、6月FOMCで据え置き示唆を与えたパウエルFRB議長にとっては、朗報でしょう。

チャート:米1月ミシガン大消費者信頼感、短期のインフレ期待が著しく改善しセンチメントを押し上げ

ミシガン大学の消費者調査担当ディレクターのジョアン・シュー氏は結果を受け「過去最低水準に落ち込んだ2022年6月以降の回復の概ね半分打ち消し、2011年の米債務上演問題の交渉が難航した当時と重なる」とのコメントを寄せています。また、今回のセンチメントの低下は3月以降、米銀3行が破綻したうち2つの拠点がある「西部の中間所得層で目立った」と指摘。その上で「年末の経済見通しは17%低下し、長期的見通しも13%低下しており、消費者は景気後退の到来を予想している」との考えを示しました。ただ、足元は安定した収入見通しにより、個人消費が支えられているとも付け加えています。

センチメントが下向き始めたとはいえ、個人消費が堅調でインフレ高止まりする限りFedが据え置きに転じても「タカ派的な一時停止(Hawkish Pause)」にとどまり、「より高く、より長く(higher for longer」金利を維持する蓋然性が高まってきました。マーケットは少なくとも、過度な利下げ期待を着実に巻き戻しつつあります。

ようこそ、トレーダムコミュニティへ!