米雇用統計で年内利下げ観測が後退

米労働省が7日発表した5月米雇用統計では非農業部門雇用者数が前月比27.2万人増と予想の18.5万人増を上回り、平均時給が前月比0.4%/前年比4.1%と予想の前月比0.3%/前年比3.9%を上回る結果となりました。これを受けて、米連邦準備理事会(FRB)による利下げ開始が先送りになるとの観測が再び高まると、米長期金利の指標となる米10年債利回りは一時4.4335%前後まで上昇。全般ドル買いが優勢となり、ドル円は一時157.08円まで値を上げています。

市場では「失業率が4%になったため大きく注目されそうだが、予想を上回る雇用者数の方が重要。インフレを懸念しているFRBにとって、今回の統計は賃金圧力や根強いインフレは一過性のものではなく、持続する可能性が高いとの懸念を抱かせるはず。FRBは少なくとも選挙までは政策を維持し、年内いっぱいは利下げを見送る可能性も十分にある」との声が聞かれました。

*Trading Viewより

ドル円は4月29日に160.17円と1990年4月以来34年ぶりの高値まで急伸しましたが、そのあとは政府・日銀による為替介入とみられる動きで5月3日には151.86円まで一転下落しています。政府・日銀による介入とみられる円買いの動きは4月29日の午後と1日のFOMC後である日本時間2日の早朝の2回。ただ、そのあとは再びじり高の展開となり、5月29日には157.71円まで上昇し、直近の介入前の水準に戻った形となっています。

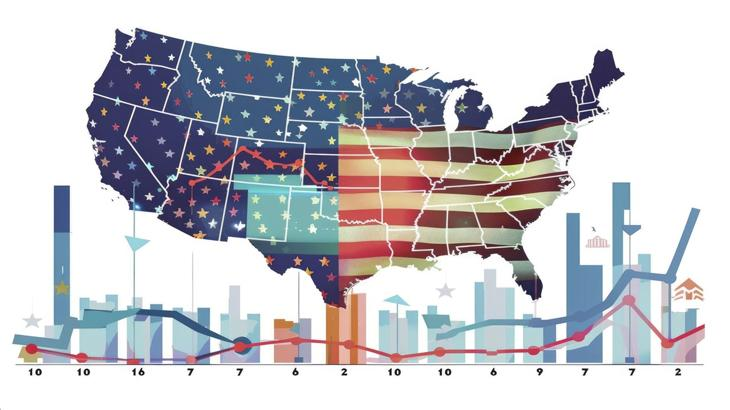

投機筋の円売りポジション、今後の動向に注目

ヘッジファンドによる円売りポジションは政府・日銀による為替介入があったとみられる4月29日以降、減少傾向にあります。米商品先物取引委員会(CFTC)が4月26日に発表した4月23日時点の建玉報告によると、シカゴ・マーカンタイル取引所(CME)の通貨先物市場で非商業部門(投機筋)の円の売り越し=ドル円のロングは17万9919枚と2007年6月(18万8077枚)以来の高水準を記録。円先物が導入された1986年以来でも屈指の規模となりました。

*CFTCのデータを基にDZHフィナンシャルリサーチ作成

その後、5月17日に発表された14日時点の建玉報告によると、投機筋の円売りポジションは12万6182枚と4月23日時点の17万9919枚から5万3737枚減少し、そのあとは2週連続で増加していましたが、今週7日発表の4日時点の建玉報告では13万2101枚まで減少しています。

週末は米雇用統計の発表を受けて年内の米利下げ観測が後退し、日米金利差の拡大を意識した円売り・ドル買いが強まりましたが、今後の動向次第では投機筋の円売りポジションが再び増加することも考えられます。

直近公表の米連邦公開市場委員会(FOMC)議事要旨(4月30日-5月1日開催分)や植田和男日銀総裁の国会答弁「インフレ予想はまだ2%に達するには少し距離がある」との発言、繰り返されるイエレン米財務長官の為替介入に否定的な発言を考慮すると、「円安・ドル高」方向への圧力が大きいように見えます。

ドル円の一目均衡表チャート

ドル円の一目均衡表チャートを見ると、週末の終値で雲の上限155.75円を上回っています。また、転換線156.13円や基準線154.79円も上回っており、テクニカル的にも上サイドへの期待が高まります。このところ政府関係者から円安に対する目立ったけん制発言はなく、為替介入については「『警戒』より『期待』の側面が強い」との声が聞かれます。一方で、FRB高官からは早期利下げに慎重な姿勢が相次いで示されており、円キャリー取引を後押しする要因となっています。

*Trading Viewより

いずれにしても、来週は11-12日にFOMC、13-14日に日銀金融政策決定会合が予定されており、市場の関心はこちらに移っています。

【免責事項・注意事項】

本コラムは個人的見解であり、あくまで情報提供を目的としたものです。いかなる商品についても売買の勧誘・推奨を目的としたものではありません。また、コラム中のいかなる内容も将来の運用成果または投資収益を示唆あるいは保証するものではありません。最終的な投資決定はお客様ご自身の判断でなさるようにお願いします。

※本記事は2024年6月8日に「いまから投資」に掲載された記事を、許可を得て転載しています。

ようこそ、トレーダムコミュニティへ!