「FEDピボット」示唆、6月FOMCでは見送り

マーケット参加者は米連邦準備理事会(FRB:通称FED)がこれまでの利上げサイクルが、いつ利下げ方向へ転じるか固唾を飲んで見守っています。FED金融政策の方向転換(ピボット)「FEDピボット」の時期に関する米金融当局者とマーケット参加者による見方の相違が、米金利・株式・為替動向の見方を難しくしています。

6月13-14日開催の米連邦公開市場委員会(FOMC)では、政策金利であるフェデラル・ファンド・レート(FFレート、FF金利)の誘導目標レンジ5.00-5.25%据え置きが決定されました。利上げ休止が利下げサイクル終了の示唆となり、次の政策変更は利下げ方向と考えたくなるところです。ただ、スポーツのゲームにおいてハーフタイムでエンドが代わるように、ピリオドを挟み利上げから利下げ方向へピボットして反対サイドにシュートを狙い始めるような単純な流れではありません。

同会合で公表されたFOMC参加メンバーによる今後のFF金利見通しで、2023年末の予想水準中央値は5.6%と前回3月予想の5.1%から上方修正。誘導目標レンジに引き直すとおおむね5.50-5.75%まで、合計0.50%の利上げ(0.25%の利上げ2回)が行われる可能性を示しました。

FOMC金利見通しを受けて米10年債利回りが3.84%台に上昇するなど、米金利は上方向を試す動きが先行しました。しかし動意は不安定で、利上げ再開で計2回の追加利上げを行うことへ懐疑的なマーケット参加者も少なくないようです。

シカゴ・マーカンタイル取引所(CME)グループがFF金利先物の動向に基づき算出するフェドウォッチ(FedWatch)では、FOMC金利見通しの上方修正もあって次回7月会合での0.25%利上げを7割方見込む状態(6/20時点)ですが、それ以降については金利据え置きが続いた後、来年には利下げに転じる見方になっています。10年債利回りが3.7%付近へ下振れる場面を挟みつつ推移するなど、米金利は上下へ神経質に振れる展開となっています。

「FEDピボット」回避でドル底堅い、円安地合いもドル円支援

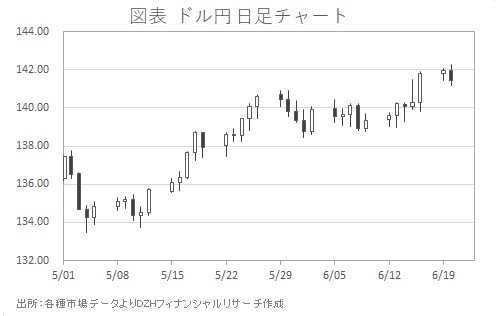

一方、ドル相場は対円で底堅さを維持しています。米金利の上下に連動しつつ141円台をつけていったんは頭打ち。しかし、その後は142円台と昨年11月以来、約7カ月ぶりの高値水準で推移する動きになりました(図表参照)。

「FEDピボット」回避でもうしばらく利上げが続くとの見方に加え、日銀が大規模な金融緩和政策を続けるとの見方が背景の円安地合いも一段高に寄与したようです。15日、欧州中央銀行(ECB)が追加利上げを決定するとともにタカ派姿勢を維持したことも、ユーロ円の上昇などクロス円の動きを通じて円安地合いを支援する一因となっています。

米株は見極め難しい、中国情勢も影響

米株の反応は見極めが難しく、利上げ継続に懐疑的な見方もあり買いが強まる場面もありました。ただ、16日にウォラーFRB理事の「インフレ低下に向けた進展は遅く、幾分の追加引き締めが必要となる可能性」、バーキン米リッチモンド連銀総裁の「インフレ鈍化がなければ、さらなる利上げを容認」などFRB高官のタカ派的な発言が伝わると反落。米国と並び世界経済をけん引する中国が実施した経済支援のための利下げが想定より小幅だったことも重しとなり、米3連休明けの20日も重い動きでした。

「FEDピボット」の行方がマーケットの先行きを見通す上で大きな焦点であることに間違いはないでしょう。しかし「FEDピボット」の有無や時期を示唆するFRB高官の発言に加えて、中国など株式市場全体に影響を与える重要な外部要因にも注意を払わなければなりません。

為替動向を予想する上では日銀の動向も重要。「FEDピボット」と、それぞれのマーケットにとってポイントになる他の要因を複合的に判断して臨むべき対応の難しい状態が続きそうです。

本記事は2023年6月19日に「いまから投資」に掲載された記事を、許可を得て転載しています。

ようこそ、トレーダムコミュニティへ!