Weekly Report(12/18):「ドル円、日銀金融政策決定会合次第で140円割れが視野」

2023.12.18

―Executive Summary―

ドル円の変動幅は12月11日週に5.74円と、その前の週の5.90円に続き年初来で2番目の大きさとなった。週間では5週続落した。週初は145円±1円で推移したが、12月13日に発表された米連邦公開市場委員会(FOMC)の政策決定を受け、急落。翌14日の東京時間には、米10年債利回りが4%割れのタイミングで一時140.95円と、7月末以来の安値をつけた。以降は米11月小売売上高やNY連銀総裁による「利下げを協議しなかった」との発言を受け下げ止まりつつ、142円半ばまでの切り返しにとどまった。

12月12-13日開催の米連邦公開市場委員会(FOMC)は、声明文、四半期に一度公表される経済・金利見通し(2024年末に3回の利下げ示唆)、パウエル米連邦準備制度理事会(FRB)議長の発言そろって、ハト派寄りとなった。12月1日に、パウエル議長が利下げの協議は時期尚早と発言していたが、「慎重なタカ派」から一転、次の一手は利下げとのメッセージを送った格好だ。

2024年の利下げを示唆した背景としては、①実質金利の上昇による引き締め効果、②2024年の米大統領選――が挙げられよう。①については、足元でインフレ率が低下しているだけに、米景気押し下げ効果が意識されたと考えられる。②をめぐっては、2020年の米大統領選を控えた2019年、パウエル議長率いるFRBが「予防的利下げ」に踏み切っていただけに、米労働市場の鈍化局面で、利下げの地均しを行わざるを得なかったのではないか。実際、イエレン財務長官やブレイナード国家経済会議(NEC)委員長などから、インフレ率の継続的な鈍化が指摘された上、イエレン氏に至ってはそのような局面での利下げは「当然」と発言していた。

日銀は、18-19日に金融政策決定会合を控える。植田総裁の「年末から来年にかけ、一段とチャレンジングになる」との発言を踏まえれば、2024年1-3月(Q1)のマイナス金利解除が意識されよう。日米金利差縮小に合わせ、理論値では140円割れが視野に入る。ただし、問題はその後で、世界的な景気減速局面では、マイナス金利を解除した後、様子見に入ってもおかしくない。

今週は、12月18~19日に日銀金融政策決定会合、19日の米11月住宅着工件数を皮切りに米住宅指標のほか、21日に米Q3実質GDP成長率・確報値、22日に本邦11月全国消費者物価指数(CPI)、米11月個人消費支出(PCE)価格指数などを予定する。

テクニカル的には、三役逆転を維持するほか、200日移動平均線が抵抗線に転じつつあり、21日移動平均線が100日移動平均線を下抜け新たなデッドクロスが成立するなど、地合いの弱さが高まった。日銀の金融政策決定会合次第で、下値余地が広がりそうだ。ただし、RSIは割安水準の30を割り込む場面がみられ、2022年11月以降を踏まえれば、下げ渋ることも考えられよう。以上の観点から、年末年始の2週間の上値は一目均衡表の転換線が控える144.20円、下値は11月高値と1月安値の61.8%押しにあたる136.60円と見込む

1.前週の為替相場の振り返り=ドル円、ハト派のFOMC後を受け7月末以来の141円割れ【12/11-12/15のドル円レンジ:140.95~146.69円】

(前週の総括)

ドル円の変動幅は12月11日週に5.74円と、その前の週の5.90円に続き年初来で2番目の大きさとなった。週間では5週続落した。週初は、米11月消費者物価指数(CPI)が概ね市場予想通りとなるなか、145円±1円で推移した。しかし、12月13日に発表された米連邦公開市場委員会(FOMC)の声明文や米連邦準備制度理事会(FRB)議長の発言がハト派と判断されたほか、経済・金利見通しで2024年末のFF金利見通しで3回の利下げが示唆されたため、急落。ドル円は142.63円まで本日安値を更新した。

翌14日は、東京時間に米10年債利回りが4%を割り込むに合わせ、一時140.95円と7月末以来の水準へ下落。NY時間に発表された米11月小売売上高を始め米新規失業保険申請件数などが市場予想より強い内容だったほか、15日のウィリアムズNY連銀総裁が12月FOMCで利下げについて協議しなかったと述べたため買い戻されたが、142円半ばまでにとどまった。

チャート:ドル円の11月以降の日足、米10年債利回りは緑線・左軸

(出所:TradingView)

2.為替見通し=ドル円、日銀金融政策決定会合次第で140円割れが視野【2023年12月18日~2024年1月5日の為替予想レンジ:136.60~144.20円】

―12月FOMC、2024年末までに3回の利下げ示唆

12月12~13日開催のFOMCを受け、ドル円は急落した。急落した理由は主に以下の3つで、①FOMC声明文の変更、②経済・金利見通しでの2024年末の3回利下げ示唆、③パウエルFRB議長のハト派発言

声明文では、ウォール・ストリート・ジャーナル(WSJ)紙のFed番記者、ニック・ティミラオス氏がX(旧ツイッター で投稿したように、景況判断を下方修正したほか、フォワード・ガイダンスとされる今後の利上げについての段落で、新たに「any(あるとすれば)」との文言を挿入、追加利上げの可能性低下

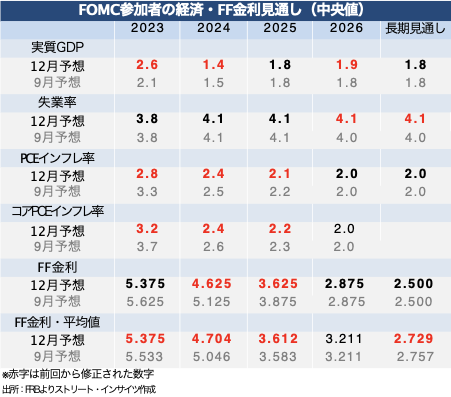

経済・金利見通しでの注目ポイントは以下の通りで、インフレ見通しを2023~25年にわたって下方修正するに合わせ、2024年と2025年のFF金利見通しを引き下げた

〇経済・金利見通し

・成長率は2023年を上方修正したが、2024~25年は下方修正しつつ、引き続き、景気後退は見込んでいない。

・失業率は概ね修正せず、2026年と長期見通しのみ小幅に上方修正。失業率の上昇を招かずソフトランディングさせる見通しを示唆。

・物価見通しは、2026年を除き下方修正、ハト派よりの声明文と2024年の利下げ3回の予想と歩調を合わせる

チャート:12月FOMCの経済・金利見通し