―Executive Summary―

- ドル円の変動幅は1月8日週に2.99円と、1月2日週の5.00円を下回った。週間ベースでは、続伸。米12月雇用統計を消化しつつ、週の初めは143~144円台で小動きとなった。1月10日に日本の11月実質賃金総額が前年比3.0%減と市場予想よりマイナス幅を広げると、ドル円を押し上げた。さらに、米12月消費者物価指数(CPI)が前月比と前年同月比で上回ったため、2023年11月高値と同年12月安値の半値戻しにあたる146.08円を抜け、一時146.43円と約1カ月ぶりの水準へ上昇。その後は、翌12日には、日銀が1月に発表する展望レポートで、2024~25年の物価見通しを下方修正するとの報道があったものの、NY時間に再び失速。米12月生産者物価指数(PPI)の前月比が予想外にマイナスに転じたため、一時144.35円まで下落した。

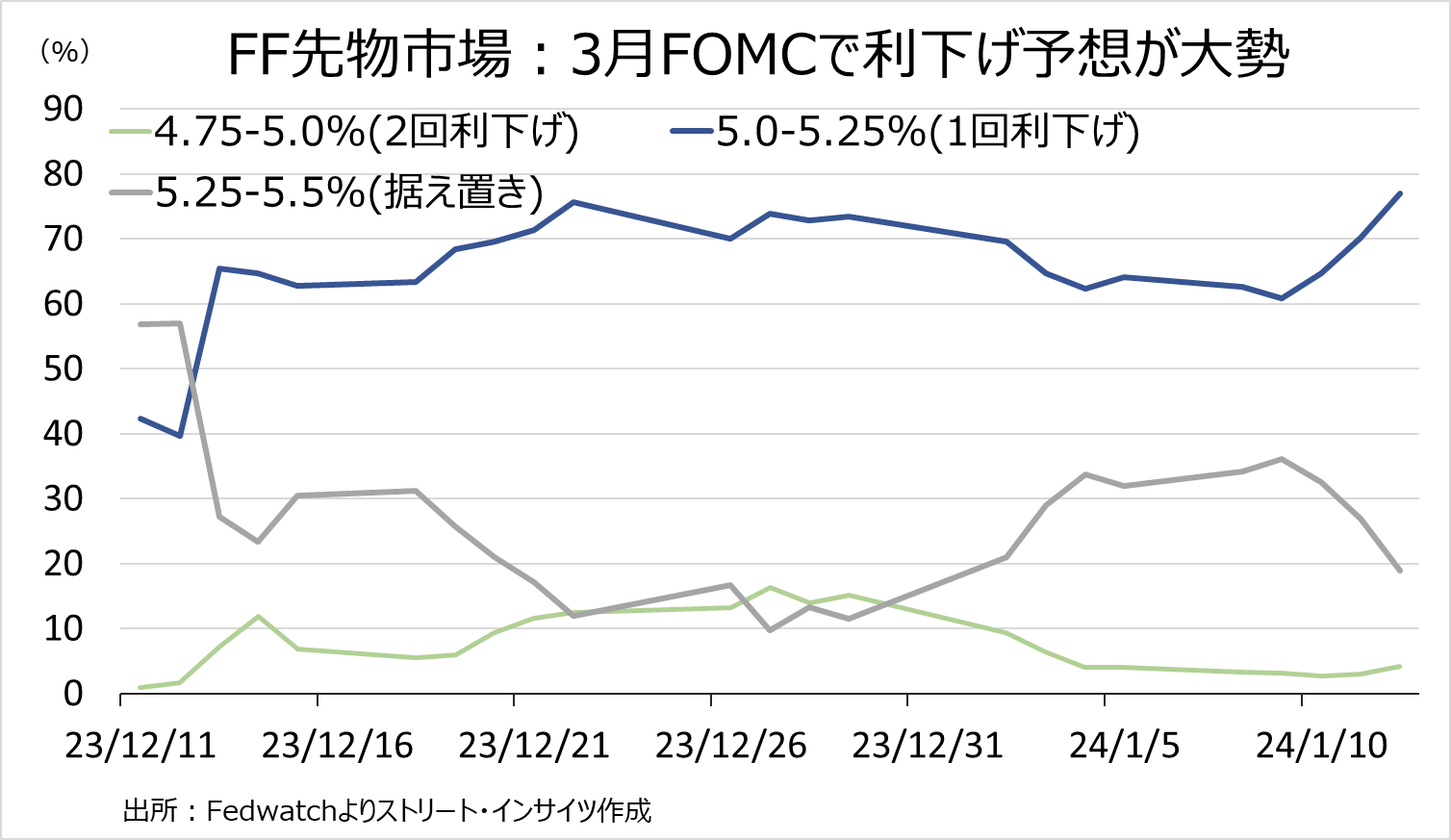

- 米12月CPIは前月比と前年比で市場予想を上回ったが、コアCPIの伸びが2021年8月以来の4%割れを迎えるなか、FF先物市場では3月利下げ織り込み度が一時76.9%へ上昇、年内の利下げ見通しも従来の6回→7回から変更、ドル円を押し下げた。また、オバマ政権で米大統領経済諮問委員会(CEA)委員長を務めたシカゴ連銀総裁など、Fed高官の発言も緩和取りへのシフトを示唆し、ドル円の売りにつながった。

- 一方で、日銀の金融政策決定会合を1月22~23日に控え、展望レポートで2024年度の原油価格の下落に合わせ、物価見通しを下方修正する方針との報道が相次いだ。2025年度も引き続き2%到達を予想しないとされ、1月のマイナス金利解除の思惑後退と合わせ、ドル円を押し上げた。

- もっとも、日銀は物価と賃金上昇の好循環の確度を見極めている。時事通信は「日銀は今年の春闘の賃上げについて、大企業を中心に一定程度の手応えをつかんでいるもよう」と報じていた。3月の2024年度予算成立を待ち、4月のマイナス金利解除に向かうのか、植田総裁の1月会合後の記者会見に注目が集まること必至。一方で、4月28日に補欠選挙を控え、政治的な判断も意識されよう。

- 今週は、17日に米12月小売売上高と地区連銀報告(ベージュブック)、19日に日本12月全国消費者物価指数、その他米住宅関連の指標を予定する。ドル円は2023年11月高値と同年12月安値の半値戻しを達成したとはいえ、終値ベースで確保できず。同時に、50日移動平均線を上抜けたものの一時的にとどまり、その後は米12月CPI後の米利下げ期待の高まりもあって144円台へ下落した。一目均衡表の雲の上限が抵抗線として意識されることもあり、テクニカル的には上値の重さが意識される。

- 投機筋による円のネット・ショートは1月9日週に5万5,949枚と、前週の5万7,195枚から小幅に減少した。ポジションの偏りが解消されるなか、1月30~31日開催のFOMCを前に、投機筋が様子見に入ってもおかしくない。

- 以上の観点から、1月の日銀金融政策決定会合やFOMCを控え、レンジ相場が続くと見込む。ドル円の上値は50日移動平均線がある146.25円、下値は引き続き21日移動平均線が控える143.15円を見込む。

目次

1.前週の為替相場の振り返り=ドル円、146円を超え約1カ月ぶり高値つけた後は失速

【1/8~12のドル円レンジ:143.42~146.41円】

(前週の総括)

ドル円の変動幅は1月8日週に2.99円と、1月2日週の5.00円を下回った。週間ベースでは、続伸。米12月雇用統計を消化しつつ、NY連銀発表の米12月インフレ期待の鈍化を受け、週の初めは143~144円台で小動きとなった。1月10日に日本の11月実質賃金総額が前年比3.0%減と市場予想よりマイナス幅を広げると、ドル円を押し上げた。

さらに、米12月消費者物価指数(CPI)が前月比と前年同月比で上回ったため、2023年11月高値と同年12月安値の半値戻しにあたる146.08円を抜け、一時146.43円と約1カ月ぶりの水準へ上昇。ただし、その後はコアCPIが鈍化トレンドをたどり2021年8月以来の低い伸びだった結果が見直され、米10年債利回りが4%を割り込む流れで146円を割り込み上げ幅を縮小した。

翌12日には、日銀が1月に発表する展望レポートで、2024~25年の物価見通しを下方修正するとの報道で145円半ばへ買い戻される場面もみられたが、NY時間に再び失速。米12月生産者物価指数(PPI)の前月比が予想外にマイナスに転じた(市場予想は0.1%の上昇、結果は0.1%の低下)ため、一時144.35円まで本日安値を更新。米12月CPI後に高まった利下げ期待を受け継ぎ、そのまま144円後半で週を終えた。

チャート:ドル円の2023年11月以降の日足、米10年債利回りは緑線・左軸

(出所:TradingView)

2.為替見通し=ドル円、1月の日銀金融政策決定会合やFOMC控えレンジ相場継続か

【1月15~19日の為替予想レンジ:143.15~146.25円】

―米12月CPI、市場予想を上回るも3月利下げ期待高まる

米12月消費者物価指数(CPI)後、3月19~20日開催の米連邦公開市場委員会(FOMC)の利下げ織り込み度が上昇、12日には76.9%をつけた。しかも、年内の利下げ見通しは、これまでの6回から、7回へシフトし始めた。

米CPIの結果を振り返ると、前月比と前年比は、コアと合わせて市場予想を上回り、総合は前年比で加速したものの、コアCPIが鈍化トレンドを維持し2021年8月以来の低い伸びだったことが見直されたようだ。

チャート:3月利下げ織り込み度、12日時点で76.9%へ上昇

ようこそ、トレーダムコミュニティへ!