<テクニカル分析判断>

●短・中期:下値模索の動きは一旦沈静化したものの、根強い戻り売り圧力は依然存続

■5/26週:「寄付142.53:142.11~146.28:終値144.00、前週比+1.47円の円安)」

◆終値では3週ぶりの陽線となったものの、以下の要因から「強い地合いに変化」とは程遠い状況

➊長い上ヒゲを蓄えた足型となっていること

➋上値トライはあるも(3週前と同様に)「21週MA▲2.16%」を終値で突破することに失敗

➌下降を続ける21週MAの傾きに沿って下値を切り下げていること

⇒「戻り売り圧力の根強さと上昇圧力の衰退」が示唆されている

<⇔>

◇一方、2週連続で「21週MA▲4.32%」の水準でサポートされている点はポジティブな要因

◇また、2枚目のチャートからは(今後の反転/上昇を示唆する要因としては希薄だが)中期底打ちとなった図中(B)(D)と同様に「21週MA±7.41%(緑の太線)」を基準とした「下落の過熱状態」を4/21週に経験<上図(F?)>していること

◇更に、1つの中期下落サイクルは“(A)⇒(B):14週/▲24.72円”、“(C)⇒(D):12週/▲22.35円”となっており、今次“(E)⇒(F):16週/▲18.99円”は値幅こそ縮小しているものの、時間的な観点では“区切りがついている”と考えられなくもない

●なお、週間変動幅は今週4.17円と前週の3.07円から大きく拡大

◆上図:3週前と同様に<本年2月以降強力な上値抵抗線となってきた「52日MA」や「1/10の高値(158.88)からの下降トレンドライン」の上抜け/加速>が一時的に示現したものの、終値での突破はならず

◆また、その日の足型は長い上ヒゲを蓄えた陰線引けとなり、再び下値支持線に転じたはずの「21日MA」も下抜けたため、改めて地合いの悪化を印象付けた

◆更に、再度反落に転じたRSIには依然下落余地が残存

<⇔>

◇一方、要警戒水準に達していたストキャスティクスは反発に転じたことが唯一のポジティブ要因

以上より<今週のテクニカル分析の結論>は以下の通り

◆「行って来い」となった3週前と同様の展開に、短期時間軸を中心に『テクニカルな地合いの悪化』は、中々緩和/解消の兆候が顕現化しない

■こうした状況から、1/10(158.88)からの中期下落サイクルは依然として「下降中の52日MAに反発を抑えられながら継続中」とみられる

◆4/22の「139.89で中期下落サイクルは終息」の可能性は排除できないものの、改めて「下値模索が加速」する可能性も併存。当面は、直近安値である139.89を維持できるかどうかが最大の注目点となろう

◆逆に反発に転じた場合でも、地合いの悪化から「上値は重い」と考えられ、上昇(反発)速度は鈍化する見込み

●少なくとも、中期下落サイクルの終息を確認するためには、最低でも21日MA(144.66@6/2早朝)の水準回復が必須と思われる

●更にこれを突破できたとしても既述の52日MA(145.29@6/2早朝:21週MA▲1.86%も同水準)が控えており、上方突破のハードルはかなり高いと考えられる(⇔突破できれば上昇加速の可能性も急伸だが)

●なお、現在は依然として「21週MA±4.32%のバンド」内での水準で推移しているが、21週MAは下降を続けており、2024/7/22週(155.22)以降の最低水準(同12/9週:148.65)を今週下回る予定

⇒下向きの圧力がまた一段と高まる可能性がある

=>>>なお、ここひと月程度は週次のテクニカルな方向性が目まぐるしく変化しているため、短期見通しも一定の方向性やサイクルを定めづらい状況が続いている

=>>>こうした展開は後述の長期~超長期見通しにも大きく影響してくると考えられるため、現在はまさに「全ての時間軸において今後の方向性を見出すべき極めて重要なステージ(≒水準)にある」といえよう

=>>>他の金融市場でも引き続き変動率が高止まりしているため、USD円相場でも週間変動幅は比較的高水準の継続が見込まれる

□引き続き「過度に予断を持つことなく」変化の兆しを見落とさぬ姿勢を維持した上で、終値が以下の水準を「突破or維持」できるかどうかに注目している

① 146.25円=21週MA▲1.23%

② 145.29円=52日MA@6/2早朝 ☆

③ 144.66円=21日MA@6/2早朝

④ 142.59円=21週MA▲3.69%

⑤ 141.66円=21週MA▲4.32% ☆

⑥ 140.73円=21週MA▲4.95%

⑦ 139.83円=21週MA▲5.55%

>>>上記②(上方)と⑤(下方)が「抜けると加速する」と思われる水準

~以下では『短期・中期・長期の方向性』についての分析ポイント及び各時間軸での想定レンジをご案内します。(今号の分析は2025/5/30のNY市場終値をベースに実施) ~

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

➊日足チャート:「21MA±4.32%のバンド、52MA & 200MA」、RSI等

短期(1週間~1か月)の方向性:地合い悪化から再度140円割れの可能性残る

〇上図は直上掲載分の期間を倍に拡大。コメントについては既掲のものもご参照下さい

■今週も「下値模索が加速」する可能性があり、直近安値である139.89を維持できるかどうかが注目

>>> 想定レンジ=今週:138.75~146.25、今後1ヶ月:136.20~148.20=

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド & 52MA」、RSI等

中期(1か月~半年程度)の方向性:地合いは一段と悪化。再度140円割れの可能性も依然残存

■上図は冒頭掲載分の期間を5年に拡大。コメントについては既掲のものもご参照下さい

◆2021年からのUSD高円安相場はここ1年ほどかつてのモメンタムが衰退している可能性あり。中長期だけでなく超長期の「USD高円安」予測を本格的に修正すべきかどうかが問われる局面

>>>今後6か月間の想定レンジ = 136.50~151.50⇒ 136.20~151.50=

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~1年程度)の方向性:中短期の地合い悪化で超長期上昇トレンド維持にも暗雲

■5月は5か月ぶり(=今年初)の陽線となったが、上ヒゲが長い足型で「上昇力の疲弊と戻り売り圧力の根強さ」を示唆した上、典型的下落サイクルの特徴である上値の切り下がりも5か月連続に延長

□上図の新たなトピックスは以下

➊2021/3月以降上昇していた20か月MAが2025/4月からごく僅かに低下に転じた

➋同様に2021/4月以降に上昇している60か月(5年)MAは依然上昇を継続

◎2022/3月には「➊➋のゴールデンクロス」で上昇が加速。これと真逆(デッドクロス⇒下落が加速)の現象が近い将来に顕現化する可能性は低いものの、(今後の推移にもよるが)➊は超長期上昇トレンドにも転機が訪れていることを示唆。この点は、今後も注視してゆく必要あり

■今回は「5カ月連続陰線」を免れたものの、数年単位の「超長期上昇トレンド判断」にも大幅な修正が入る可能性は依然として存続

>>> 今後1年間の想定レンジ = 136.50~156.90 ⇒ 136.20~156.90 =

<ファンダメンタルズ分析判断>

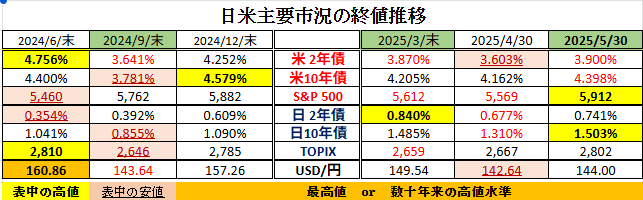

□先週の日米金融市場の変化(下表右端):全体的にリスクオン展開

◆米国:関税・財政悪化等不確実性への懸念後退からトリプル高

◆日本:米国に連動しリスクオン展開進展。TOPIXは2800台で越週

◆USD円:米金利は低下も、前週の反動からUSD指数USD円は僅かに強含み

前半のテクニカル分析では、中短期時間軸からのテクニカルな地合いの悪化が明確には沈静化せず「140円割れ」の可能性が依然大きく残存していることに注目した結論とし、「数年単位の超長期予測の修正も視野に入りつつある」としました。

また、このところ明確な方向性をお伝え出来ず歯がゆい思いを募らせていましたが、その背景を以下の通りとしています。

< なお、ここひと月程度は週次のテクニカルな方向性が目まぐるしく変化しているため、短期見通しも一定の方向性やサイクルを定めづらい状況が続いている >

< こうした展開は後述の長期~超長期見通しにも大きく影響してくると考えられるため、現在はまさに「全ての時間軸において今後の方向性を見出すべき極めて重要なステージ(≒水準)にある」といえよう >

一方、ファンダメンタルズにおいては、相変わらずトランプ大統領からの市場かく乱的な言動が頻発しており、個人的には、中々落ち着いて主要な経済指標や金融市場を精査する余裕がありませんでした。

それでも、既述のように金融市場ではリスクオン的な動きが主流であり、国内株のベンチマークであるTOPIXも前週末比2.4%高(日経平均:同2.2%高)と反発し昨夏以来の2800台を回復しています。

そうした値動きのおかげでしょうか、この週末は株式に対するご質問は通常より少なかったようです。

さて、ここひと月ほどはトランプ関税に起因するインフレや拡張財政に起因する世界的な長期金利上昇などにフォーカスした我々の認識をご案内してきました。ただ、今週から月も替わり、再び月初の重要経済指標やイベントに注目が集まる時期となってきました。

今週は米国のISM景況指数や雇用統計など重要経済指標の他、トランプ関税の発表以降いやが上にも注目される米4月の貿易統計などが多数発表されます。その他にも、パウエルFRB議長を始め、植田日銀総裁・内田日銀副総裁らの各講演、はたまたECB理事会など主要国の金融政策面でも材料が非常に多いとの印象です。

グローバルな金融資本市場では、今週発表の主要経済統計と中銀トップのコメント等ら日・米・欧の主要中銀による金融政策の次の一手を探ることになるでしょう。

経済統計においてはグローバル総合PMIと米国の雇用関連統計が注目されます。グローバル総合PMIについては「グローバルな景気の先行指標」であると同時に「世界株式/世界債券の相対パフォーマンスと連動」するため、金融市場の方向性を見極める指標として非常に有効なことで知られています。

同PMIについては、この4月まで27ヵ月連続で分岐点の50を上回っており、グローバルな景気の拡大と株式の相対的なアウトパフォーマンス継続を示唆してきました。今後のグローバル経済の動向を見通す上では、2大経済大国の米国と中国のPMIが焦点とならざるを得ないでしょう。

速報値ベースでは、米国は5月52.1と4月実績の50.6から改善しました。中国では速報値が発表されませんが、国家統計局のPMIが5/30に発表されており、5月は50.4と4月の50.2から小幅に改善しています。5/12に米・中両政府が関税率の引き下げで合意したことが米・中双方の企業の業況改善に繋がっているということでしょうか。だとすれば、このまま改善が続くとは言い切れないでしょう。

雇用関連指標ではとりわけ求人件数に注目すべきだと考えます。企業が雇用削減を進める際には、既存の従業員を解雇する前に求人を停止することから始めるのが一般的です。このため、求人件数は労働市場動向の先行指標となっていると考えられます。

この求人件数は3月時点で 719万人と実に4年ぶりに求職者数を下回っていました。このため、6/3に発表される4月分の求人件数では、減少傾向が加速していないかどうかチェックすることになるでしょう。

この点については、5/12付の当欄でも以下のように紹介しました。ご参考まで。

< 足許の労働市場では『3月の求人件数が719.2万人に低下する一方で、4月の職を求める失業者数は719.6万人と2021年4月以来初めて労働需給が逆転』しており、労働市場が急速に悪化する兆候が顕現化し始めているといえます。また、足許の景気状況を踏まえれば『今4-6月期には実質GDP成長率が実質FF金利(現在1.7%)を下回る』可能性がかなり高いと考えられます。仮にそうした状態に陥った場合は『金融環境面からも急速に景気が悪化する恐れ』が高まるでしょう。>

<「Mr. too late」のパウエル氏が率いるFOMCですから、現在の金利先物市場が織り込む通り「政策金利は6月も据え置き」となる可能性が高いと考えられます。しかし、早ければ、7月のFOMCにおいては『様子見』から『live(政策変更の可能性あり)』に変化する可能性は充分にあると思われます。>

< もちろん、FRBのもう一つのマンデートである『インフレの抑制』との兼ね合いにはなりますが、パウエル議長が『様子見』を続けられる時間は(ご自身が考えておられるよりも)それほど長くないのかもしれません。>

段々慣れてきたような気もしていますが、トランプ氏の言動をはじめ今後もまだまだ「想定外」の材料を咀嚼してゆかねばならない局面が長く続いてゆくものと思われます。

仮に状況の好転に恵まれたとしても、それに安堵し過ぎることなく、今後とも「過度に予断を持たず変化の兆しを見落とさぬ姿勢を継続」して金融資本市場を引き続き注視してゆこうと考えています。

お知らせ:米国を中心とする「世界のインフレ・景気・金融政策」の現状分析、並びに短期を中心としたUSD円相場見通しについては、トレーダム(※)為替アンバサダーでもある安田佐和子氏のレポート(Weekly Report等)に詳細かつ非常に解りやすく解説されています。TRADOMユーザーの方々はサイト内で是非ご参照下さい。

<(※):ジーフィット株式会社は2024/10/1より「トレーダム株式会社/TRADOM Inc.」に社名を変更しました>

2025/6/2

ようこそ、トレーダムコミュニティへ!