<テクニカル分析判断>

●短期:依然上振れの可能性を残すも、年初来の急速な反発力には息切れの兆候消えず

●中期:根強い押し目買い圧力を再確認も「中長期下落トレンド」の再開は着実に接近中

先週は「寄付148.14:145.89~148.59:終値148.29(前週比+0.15円の僅かな円安)」となり、週足では前週漸く収束の兆しを見せていた陽線が僅かではあったものの復活した。週後半にかけては、先週指摘した通り「短期的に顕現化してきた『反発に息切れの兆し』に留意したい」との見通しに沿った軟弱な展開が先行していたものの、週末にはその下落分を超える反発が見られ「年初来の押し目買い(反発)圧力の根強さ」を改めて確認することとなった。昨年11月下旬以降「強い上値抵抗線に転化していた21週移動平均線」を、3週前にあっさりと終値で上抜けしたことで、年明け以降短期的時間軸から発せられていた「中長期下落トレンドの(一旦の)収束」が確定的となっていた。実際、先週の大半はこの21週移動平均線を下回る水準で推移していたものの、週末の終値では148円台前半をあっさり回復。現状「21週移動平均線は強い下値支持線に転化している」ことが確認されている。この先週末の急反発の勢いは継続するものと見られ、少なくとも今週初は上値追いの動きが先行する可能性が高いと想定される。

しかし、先週の足型は、昨年11月20日週と同様の『高値圏で出現した“首吊り線”』(上図:グレーの垂直なカプセル)が2週前から連続で出現しており「(年初来の急速な)反発局面がピークアウト」しつつある可能性が高まっていることを示唆。また、程なく要警戒領域に突入するストキャスティクスに加え、「“調整波B(反発)⇒調整波C(下落)”開始の兆し(後掲➋ご参照)」も見られる。

こうした我々の分析(見立て)が正しければ、(ピークアウトの確認後)「昨年末の直近安値(140.24円)を下回り140円を割り込んでゆく」可能性があり、これが2週前に修正した直近の我々の見通しとなる。更なる詳細については、後掲➋をご覧頂きたい。

なお、年初にわずか4日間で5円超を記録した週間レンジは、4週前に3.01円の縮小、3週前に4.00円への拡大を経て、2週前には2.05円とその振幅を前週から半減するも、先週は2.70円と再拡大した。基本的には「今後も依然高水準の市場変動率の継続」を想定しているが、昨年11月以降続いている「上下どちらにも大きく振れ易い」展開が徐々に落ち着いてくる可能性はある。

以下では『短期・中期・長期の方向性』について各時間軸チャートによるテクニカルな視点を中心にご案内。(今号の分析は2024/02/02のNY市場終値をベースに実施)

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

➊日足チャート:「21MA±4.32%のバンド」、「52MA & 200MA」、RSIを付記

短期(1週間~1か月弱)の方向性:根強い押し目買い圧力で149円台への上昇は見られるか?

□「上値抵抗線に転化したはずの21/52/200の各MA」は全て下値支持線へと再度逆転

□また、上昇に転じた21MAは「200MAに続き52MAともゴールデンクロスを形成」している上、先週の下落局面では「52MAが強力な下値支持線として機能」し、地合いの強さを示唆

◇なお、調整(反落)に入っていたRSIやストキャスティクスも(先週末の急反発により)再度上昇の兆しあり

◇これらを受け、相当の上値抑制圧力がかかると想定した「『151.92⇒140.24の下降波』の75%戻し(149.00)超の水準」への上昇(調整波Cは後ズレ/上方修正)の可能性は先週より大幅に高まった

>>>想定レンジ=今週:146.40~149.70 、今後1ヶ月:142.50~149.70 =

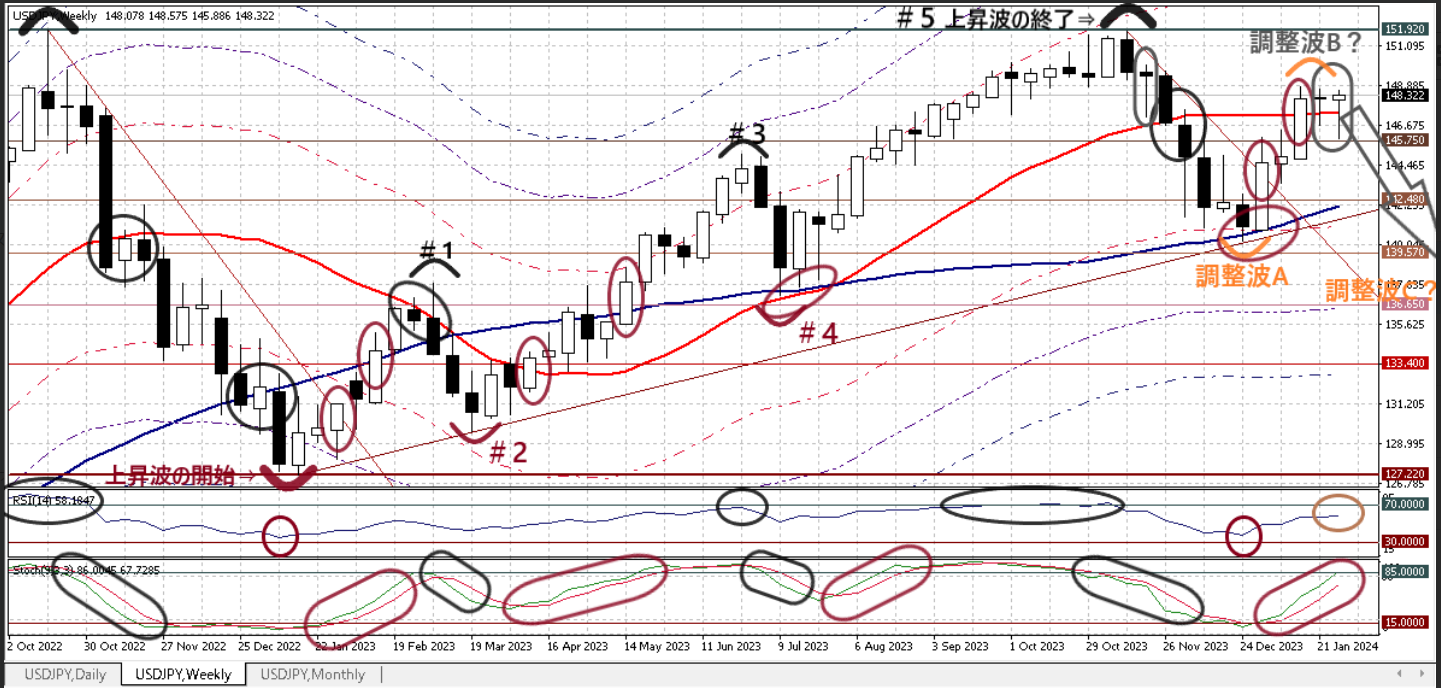

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド & 52MA」、RSIを付記

中期(1か月~半年程度)の方向性:強力な押し目買い圧力にもピークアウトの兆しは残存

■先週は、『高値圏で出現した“首吊り線”』(上図:グレーの垂直なカプセル)が2週連続で出現するという極めて稀なケース(「上ヒゲの短さ/下ヒゲの長さ」から言えば先週分の方がより象徴的)

◆下落加速の契機となった昨年11月20日週と同様の『高値圏で出現した“首吊り線”』が2週前から連続で出現したことで「(年初来の急速な)反発局面がピークアウト」しつつある可能性が高まっていることを示唆(高値圏で出現した“首吊り線”は下落開始接近のサイン)

◆RSIは依然上昇余地を残してはいるものの、ストキャスティクスは程なく要警戒領域に突入予定

◇なお、昨年1/16(127.22)⇒同11/13(151.92)を24.70円の上昇波と捉えて「反落(下値)のメド」を記載したのがチャートのグレー表記のもの。少なくとも支持線(⇒抵抗線に転化)になってきたのがわかる。これによれば、現状が既に25%戻しとなる145.75より高い水準にあるため、あまり参考にならないが「(昨年10月~同11月中旬までかなりもみ合っていた)149円台半ばの水準」は相当の上値抑制圧力がかかってくると想定される

◇➊で指摘の通り、先週来の反発の勢いが強く、今週以降に「1/15週の高値(148.80)」を抜ければ図中の“調整波B?”は後ズレ/上方修正となるが(2週連続“首吊り線”が示唆する)「“調整波B(反発)⇒調整波C(下落)”開始の兆し」はより鮮明だと思われる

●また、こうした我々の分析(見立て)が正しければ、首尾よくピークアウトを迎えた後には、50.0%戻し(139.57)や61.8%戻し(136.65)に向けて、再び下落トレンドに回帰することになろう

<<エリオット波動理論によれば「下降波(C)は下降波(A)の下値(140.24)を下回る」ことで完成するため

>>> 今後6か月間の想定レンジ = 136.65~149.25 ⇒ 136.65~149.70 =

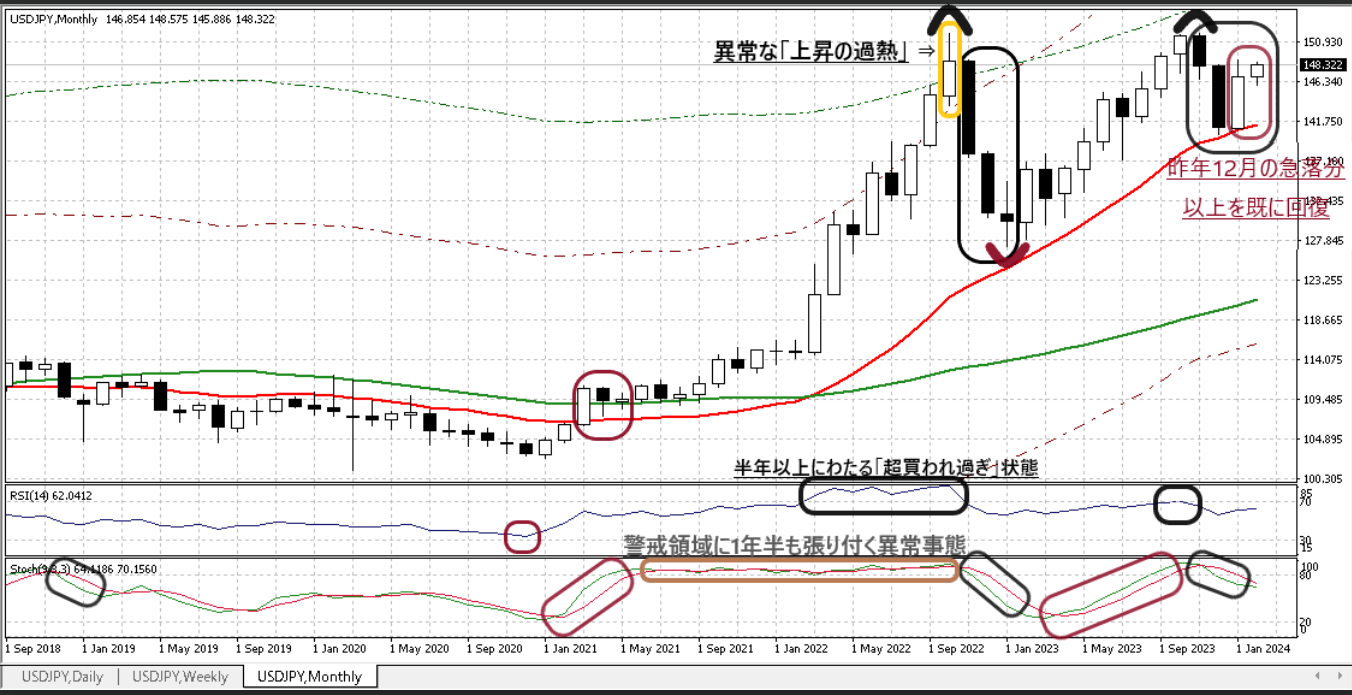

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~1年程度)の方向性:超長期上昇トレンドは現下落トレンドの終了確認後に再開

◆想定通り昨年12月は一昨年12月以来の大幅な陰線を形成し、1年をかけたWトップ形成を確認すると共に『2022年11月~2023年1月』を除き、2021年1月以降で初めての2カ月連続陰線(下落)を形成することとなった

◇しかしながら、年明け以降の急反発によって、チャートに記載の通り「昨年12月の急落分以上を既に回復」している

●ただ、➋でも言及した通り「中長期下落トレンドは依然存続」と判断している

=>RSI・ストキャスティクスは共に充分な低下余地を残存 (チャート下段)

◎だが、その動きも2024年中の後半には底打ちし(超長期トレンドである)「USD高円安」方向へと反転上昇してゆく可能性が高いのではないかと想定している

>>>これまでも主張してきた通り、我々は「(数年単位の)超長期上昇トレンドが本格化する前に『中長期的下落トレンドに入る』可能性が高い」をメインシナリオとして維持してきた

●繰り返しとなるが、その根拠は主に以下の3点(チャートは2018年9月からの推移)

<=2022年10月は「20MA+18%と60MA+30%を同時に上回る」という過去40年以上経験したことのない「異常な(上昇の)過熱状態」にあった

<=一時85超まで過熱したRSIは、一旦70.1まで再上昇も直近62.0近辺まで軟化中

=>超異常状態からの反落だけに20MA突破から60MAに向けた軟化/下落を依然見込んでいる

>>> 今後1年間の想定レンジ = 133.50~150.00 ⇒ 133.50~151.80 =

<ファンダメンタルズ分析判断>

□先週の日米金融市場は、債券市場・株式市場共に「金利低下・株価上昇」

【米国】週間の変化

◇主な経済指標:「週前半≒●軟弱」も「週後半≒堅調」を示唆

●米1月ダラス連銀製造業活動指数 :結果 ▲27.4(市場予想▲11.0)

●米1月ADP雇用統計 :結果 +10.7万人(市場予想+15.0万人)

●米1月シカゴ購買部協会景気指数 :結果 46.0(市場予想 48.0)

●米 新規失業保険申請件数 :結果 22.4万件(市場予想20.9万件)

●米10-12月期単位労働コスト :結果 +0.5%(市場予想 +1.2%)

〇米1月ISM製造業景況指数:結果49.1(市場予想47.0)

〇米1月非農業部門雇用者数:結果 +35.3万人(市場予想+18.5万人)

〇米1月平均時給 :結果 +0.6%(市場予想+0.3%)

〇米1月失業率 :結果 3.7%(市場予想3.8%)

◆債券利回り:強烈な雇用統計を受け長短でマチマチ。週間では“10年債利回り低下”も激しく上下動

>10年債利回り:1/26 4.137% ⇒ 2/2 4.020%(前週比▲0.117%低下)

>>>週間最低 : 3.880%(@2/1)、 週間最高: 4.074%(@1/29 週初)

⇒2/2は前日比0.16%上昇の4.020%(週間では▲0.117%低下と昨年12月半ば以来の大幅低下)

>2年債利回り :1/26 4.349% ⇒ 2/2 4.364%(前週比 +0.015%上昇)

>>>週間最低 : 4.202%(@2/1)、 週間最高: 4.364%(@2/ 2 週末)

⇒2/2は前日比0.162%上昇の4.364%(1日としては昨年5月以来の大幅上昇)

=>10年-2年の逆イールドは「▲0.344%へ再び拡大」

◆米長短金利跛行の背景:

①既述のマチマチな米景気指標を受け、長期債利回り低下の一方短期債利回りは若干上昇

②(中長期債を中心とした)国債の供給拡大に対する(需給悪化)懸念が後退

←米財務省によるⅠ-3月期借り入れ予想額の下方修正(結果7600億ドル<<<前回8160億ドル)

◇長期金利低下を好感、主要3指数は揃って3週連続上昇:3指数の上昇は過去14週中13週目

>NYダウ:+1.72%高(終値ベースでの史上最高値更新中)

>S&P500:+1.39%高(こちらも終値ベースでの史上最高値更新中)

>ナスダック:+1.13%高(2021年の史上最高値まであと2%に接近中)

>>ただし、予想PERや債券利回りに対する株式のバリュエーションが急上昇しており、「割高感」が高まる中この上昇速度を懸念する声もかなり増加

【日本】週間の変化

◆債券利回り:大幅な上下動を伴いつつも、週間では大幅低下

>10年債利回り:1/26 0.705% ⇒ 2/2 0.660%(前週比▲0.045%低下)

>>>週間最低 : 0.660%(@2/2)、 週間最高: 0.730%(@1/31)

⇒先週央には日銀政策決定会合(1月)の主な意見で「金融正常化に前向きな見解」が示され利回り上昇を見るも、「好調な新発10年国債入札結果」や「米長期金利低下」・「年金資金の債券買いリバランス期待」等で週末にかけては低下

◇主要株価指数:揃って反発

>TOPIX:前週末比+1.7%高

>日経平均株価:前週末比+1.1%高

〇株価反発の背景:

①米景気のソフトランディング期待に支えられ史上最高値を更新する「米国株式市場の上昇」

②「10-12月期決算への期待」⇒四半期決算発表内容が好調な銘柄中心に物色対象も広がり上昇③既述の「国内長期債利回りの低下」

□米1月の雇用統計など力強い経済指標を受け、対主要6通貨での「USD指数は5週連続の上昇」

>>>〇米1月ISM製造業景況指数:結果49.1(市場予想47.0)

>>>〇米1月非農業部門雇用者数:結果 +35.3万人(市場予想+18.5万人)

>>>〇米1月平均時給 :結果 +0.6%(市場予想+0.3%)

>>>〇米1月失業率 :結果 3.7%(市場予想3.8%)

⇒雇用統計後の政策金利先物市場の変化(利下げ見通しの後ズレ)

>>>3月FOMCでの利下げ確率:「21%」(前日38%)

>>>5月FOMCでの利下げ確率:「75%」(前日94%)

米長期金利低下にも拘らず、衰えぬ「リスク選好機運」を反映し、主要6通貨に対するドル指数は104.04と、昨年12月12日以来の高水準を記録

>>ただし、日本に対しては週間で横ばい

⇒年初来の急激な展開の反動もあり、一方的な「円安」の動きは着実に沈静化に向かっていると思料

さて、先週は市場の耳目を集めた1月のFOMCが開催されました。

声明文では「インフレが持続的に2%に向かっていると確信が深まるまで利下げは適切ではない」との文言が新たに追加されています。市場でかなり高まっていた「早期利下げ期待」を牽制しようとする意図が明らかに感じられる文言でした。では、FRBは「何を判断材料」として「どのようなタイミング」で『“確信が深まった”として“利下げが適切”との判断に切り替えてゆく』のか。現在の市場参加者の関心は、この一点に絞られると言っても過言ではないでしょう。

相変わらず玉虫色の言い回しが多用され、上記の「一点」を明確に導き出すのは難しいと思われますが、2週前に行われた日銀の1月金融政策決定会合後の植田総裁のコメントは参考になりそうです。

『物価目標達成の確度が高まったとする根拠』を問われた植田総裁は、「除く生鮮・エネルギーでは、来年度も再来年度も1.9%で、2%に非常に近い値となっている。必ずしも自信を持てなかった中で、もう一回点検してみたら同じような見通しになったというあたりが、確度が上昇したことの根拠の一つだ」と述べていました。

これをFRBに当てはめてみると「12月に示されたFOMCメンバーの見通しが、次回には“変更なし”か“下方修正”されれば、インフレ率2%に対する確信が深まった」ことを示す根拠となり得そうです。そう考えれば、インフレ見通しが公表される『3月』、或いは『6月』のFOMCが、目先、利下げ実施の有望なタイミングとなってきます。ただ、3月のFOMCまでの期間では、PCEデフレータは1月分しか確認できず、しかも『3月利下げはパウエル議長があからさまに否定的なコメントをした』ため、その可能性はほぼ消滅したと見られます。一方、6月FOMCであれば、それまでに4回分のPCEデフレータが確認できますし、それを見た上で、インフレ見通しが“変更なし”或いは“下方修正”されていれば、確信が深まったことを示す根拠として、市場参加者の納得感も得られやすくなるでしょう。

もちろん、インフレ見通しが公表されないという理由だけで5月FOMCでの利下げの可能性が否定されるわけではありません。ただ、分かりやすいコミュニケーション戦略の観点から言えば、FOMCメンバーのインフレ見通しは、確信を示す有効なツールとなるのではないでしょうか。

それにしても、「米国経済のソフトランディング」シナリオを背景とした株式市場の絶好調は中々収束の気配がありません。このままの推移が続けば、来年度始の『発射台』が高すぎて、アセット・アロケーターとしては非常に頭の痛いところです。

ただ、日米のファンダメンタルズを精査すればするほど今週の結論も先週の結びとほぼ同様となってきます。以下にそのポイントのみご案内します。

~「インフレと景気の減速は続くものの、景気は“後退”と言えるほどには落ち込まない」~

まさに、現在米国の株式市場を席巻しているこの『ソフトランディング・シナリオ』の蓋然性は極めて高いと考えざるを得ない状況なのかもしれません。 しかしながら…

Ⅰ.「予想比堅調だが、減速傾向にある景気」 と Ⅱ.「順調に鈍化を続けるインフレ」。

かねてより指摘してきましたが、Ⅰ.については➊『急激な金融引締めの累積効果は今後顕現化する可能性が高い』ことを主因に今後想定以上に悪化する恐れがあると我々は考えています。また、Ⅱ.については➋『インフレが鈍化する中で現在の高い政策金利が維持されれば、金融環境の引き締まり度合いは一段と強まっていく』ことは確実。現在こうした状況下で米国の実質金利の高止まりを危惧する声も高まっています。我々の記憶が正しければ、こうした認識をFRBはこれまでも繰り返し示してきました。

とすれば、➌現状は『FRBによる一段の引き締めの可能性は殆どない』はずであり、むしろインフレの再燃を危惧し過ぎて利下げが遅れ(≒➋)、ひいては➊の可能性を益々高めることになるかもしれません。ここで示した➊~➌は、米国金融政策の方向性として当然ながら『USD安要因』となってくるでしょう。

もちろん先週のFOMCでも、それまで市場を席巻していた「早期利下げ観測」は牽制されました。しかしながら、既述➊~➌の背景を踏まえると「向こう数四半期でドルが大幅に上昇する余地は殆どない」との結論に達します。テクニカル分析での結論とも一致するところですが、我々は「中長期下落トレンドは依然として継続している」との判断を維持しています。

お知らせ:米国を中心とする「世界のインフレ・景気・金融政策」の現状分析、並びに短期を中心とした見通しについては、GFIT為替アンバサダーでもある安田佐和子氏のレポート(Weekly Report等)に詳細かつ非常に解りやすく解説されています。 TRADOM会員の方はサイト内で、是非ご参照下さい。

ようこそ、トレーダムコミュニティへ!