<テクニカル分析判断>

●短期:根強い上昇圧力の中でも、「速度調整的な反落局面が接近」の可能性も依然として残存

●中期:「ピークアウト」か「続伸」か、今後の中長期トレンドを決定づける重要な局面が続く

先週は「寄付150.15:149.68~150.78:終値150.51(前週比+0.30円の円安)」となり、週足では4週連続での陽線を形成。これで年明け以降の8週のうち7週で陽線となっており、「USD買い/円売り圧力の根強さ」を改めて認識させられることとなった。

直近4週の連続陽線においては(上昇トレンドの特徴でもある)「下値(週間安値)の切上り」が継続しており、既述の上昇圧力の根強さを示唆した一方で「上値(週間高値)の切上り」については4週連続とはならず、上値をトライする圧力にもやや翳りが見られ始めている。

ただ、先週は総じて「高値保合い」だったと言え、前週のレポート執筆時と状況にさしたる変化は無い。即ち、「(昨年11/13の)ピークアウト前後に『上値抵抗帯』となっていた149円台後半は上抜けしておらず、今後の推移次第で『今次のピークアウト』が形成される可能性は残存」との見通しは、2週前にこの『上値抵抗帯(上限149.85)を終値で上抜け150円台に突入した』ことで否定され、その可能性が大きく低減した。いや、むしろ「2022年10/21の高値(151.95)と昨年11/13の高値(151.92)で形成されていたはずの『ダブルトップ』の水準すら突破する可能性が高まったということ。

一方、短期的には「RSIの一時70突破やストキャスティクスのピークアウト兆候」(後掲➊ご参照)など、強い上昇力にも疲弊が窺われる。このため、少なくとも“速度調整的な修正(下落)局面が接近”しているとの認識にも変化は無い。既にご案内の通り、(上値抵抗帯を終値で上抜けたため)我々は現在『中長期見通しの本格的な修正』に着手し始めている。その方向性等については後掲➋をご参照頂きたいが、<テクニカルには(超)長期的判断に大きな影響を与えそうな極めて重要な局面を迎えつつあり、今後数週間の推移はまさに『刮目が必須』>となってきそうだ。

なお、年初にわずか4日間で5円超を記録した週間レンジは、その後比較的高水準ながらも概ね縮小傾向を辿ってきたが、3週前の1.93円、2週前の1.95円に続き先週も1.10円と落ち着きを見せつつある。年明け以降の展開を踏まえれば、上昇方向への息切れ(行き詰まり)の顕現化とも考えられ、基本的には昨年11月以降続いてきた「上下どちらにも大きく振れ易い」展開が徐々に落ち着いてくる過程だったと認識。ただし、今後数週は再度拡大してくる可能性が高いと見ている。

以下では『短期・中期・長期の方向性』について各時間軸チャートによるテクニカルな視点を中心にご案内。(今号の分析は2024/02/23のNY市場終値をベースに実施)

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

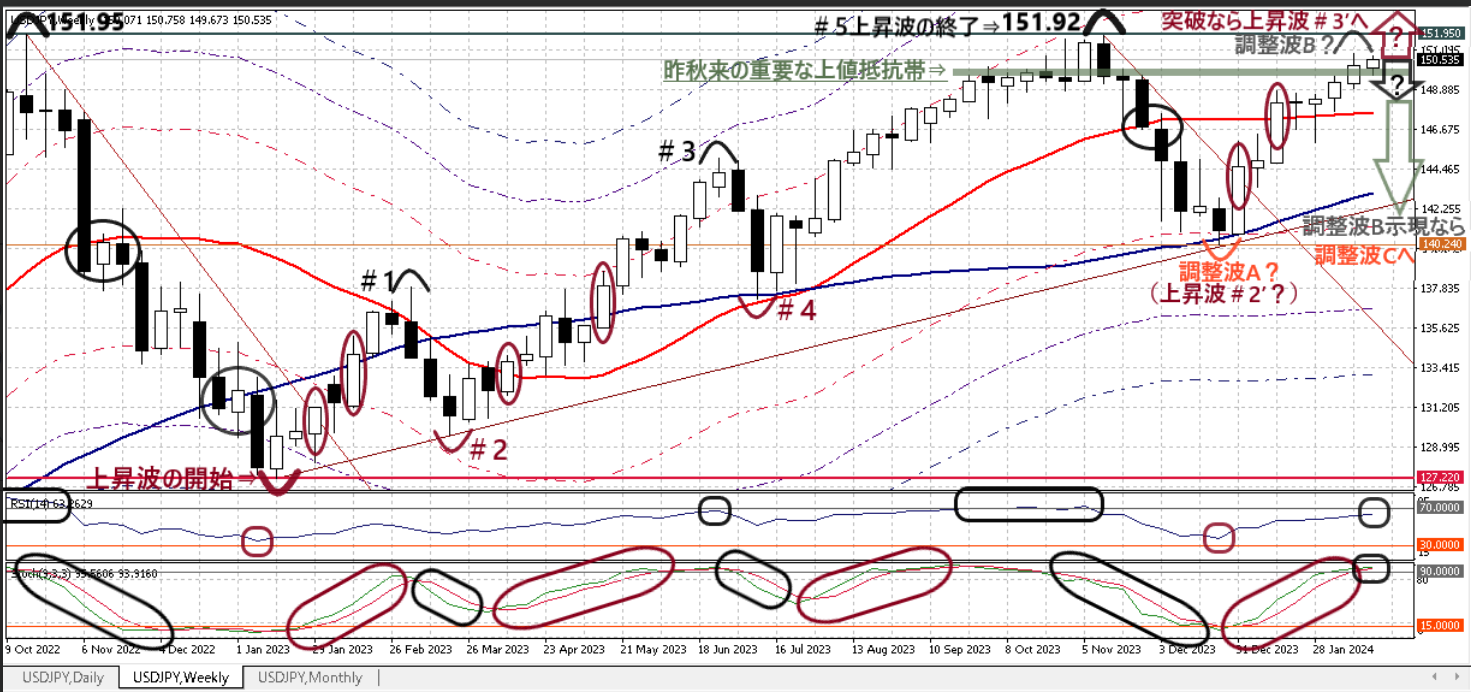

➊日足チャート:「21MA±4.32%のバンド」、「52MA & 200MA」、RSIを付記

短期(1週間~1か月弱)の方向性:根強い上昇圧力の一方で、速度調整的反落の可能性も継続

□「上値抵抗線に転化したはずの21/52/200の各MA」は全て下値支持線へと再度逆転

□また、上昇に転じた21MAは「200MAに続き52MAともゴールデンクロスを形成」している上、4週前の下落局面では「52MAが強力な下値支持線として機能」し、上昇地合いの強さを示唆

●これらを受け「昨秋来の上値抵抗帯(上限149.85)」を終値で上抜けしたものの、「RSIの一時70突破やストキャスティクスのピークアウト兆候」など短期的な速度調整局面入りも観測されている

>>>想定レンジ=今週:148.65~151.95 、今後1ヶ月:145.80~151.95 =

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド & 52MA」、RSIを付記

中期(1か月~半年程度)の方向性:ピークアウトか続伸か、今後のトレンドを決定づける重要局面

□2週前まで「(年初来の急速な)反発局面がピークアウトしつつある」と見ていたが、逆に『昨秋来の重要な上値抵抗帯を終値で上抜け150円台に突入した』ことでその可能性が大きく低減

◇むしろ「2022年10/21の高値(151.95)と昨年11/13の高値(151.92)で形成されていたはずの『ダブルトップ』の水準すら突破する可能性が高まりつつある

◆ただ、RSIは上昇余地を残してはいるもののストキャスティクスは既に要警戒領域に突入し、上記➊でも指摘の通り、少なくとも『速度調整局面入り』の可能性は依然として残存

◎結果として、今週は上下双方に振れる可能性があり『152円台へ上昇できるのか、はたまた(速度)調整局面に入るのか』が問われることとなり、テクニカル的に「(超)長期的判断に大きな影響を与えそうな極めて重要な局面」を迎えている(以下、検討すべき2つのシナリオ)

シナリオ①:(大幅上昇し152円台を示現した場合)2023/1/16(127.22円)を起点とする長期的な上昇(トレンド)は、同11/13(151.92円)で一旦上昇波#1を終え、同12/28(140.24円)で調整波#2を形成。仮に152円台へ上昇となれば『新たな上昇波#3』を構築中ということになる(⇒目標値165円?)

シナリオ②:(速度調整局面入りから21MAを目指す推移となった場合)先週までのメインシナリオより“調整波B?”は後ズレ/上方修正を余儀なくされるも(2連続“首吊り線”が示唆する)「“調整波B(反発)⇒調整波C(下落)”開始」の可能性が高まる(⇒ 目標値=少なくとも140円以下?)

<<エリオット波動理論によれば「下降波(C)は下降波(A)の下値(140.24)を下回る」ことで完成する

>>> 今後6か月間の想定レンジ = 137.70~151.95 ⇒ 138.45~151.95 =

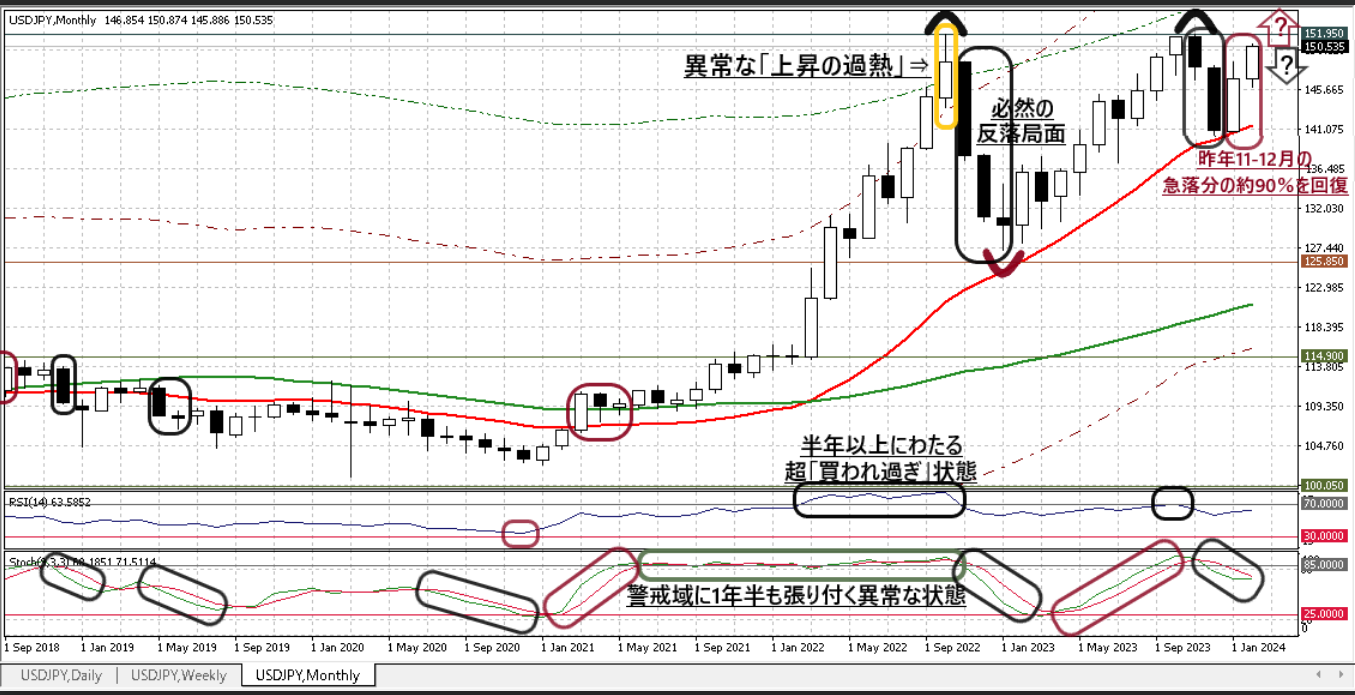

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~1年程度)の方向性:超長期上昇トレンド再開の時期は今後数週の推移がカギを握る

◆想定通り昨年12月は一昨年12月以来の大幅な陰線を形成し、1年をかけたダブルトップ形成を確認すると共に『2022年11月~2023年1月』を除き、2021年1月以降で初めての2カ月連続陰線(下落)を形成することとなった

◇しかしながら、年明け以降の急反発によって(チャートに記載の通り)「昨年11-12月急落分の約90%を既に回復」しており、長期的な上昇圧力の強さに著変はなさそうだ

●ただし、➋でも言及した通り「(現時点では)中長期のトレンドは依然両にらみ」と判断

>>>「根強い上昇圧力」<⇔>「RSI・ストキャスティクスは共に充分な低下余地」

◎だが「2024年中の後半には底打ち」としていた(超長期トレンドである)「USD高円安」方向への反転上昇が(足許では)かなり早まる可能性も高まりつつある(上記➋参照)

>>>これまでも主張してきた通り、我々は「(数年単位の)超長期上昇トレンドが本格化する前に

『中長期的下落トレンドに入る』可能性が高い」をメインシナリオとしていた

●繰り返しとなるが、その根拠は主に以下の3点(チャートは2018年9月からの推移)

<=2022年10月は「20MA+18%と60MA+30%を同時に上回る」という過去40年以上経験したことのない「異常な(上昇の)過熱状態」にあった

<=一時90超まで過熱したRSIは、一旦70.1まで再上昇もその後概ね60台(先週末63.6)で推移

=>超異常状態からの反落だけに20MA突破から60MAに向けた軟化/下落を依然見込んでいた

>>> 今後1年間の想定レンジ = 136.65~154.80 ⇒ 138.45~154.80 =

<ファンダメンタルズ分析判断>

□先週の日米金融市場は「株式上昇、債券利回り(金利)は長短でマチマチ、円安」(下表右端)

【米国】週間の変化

□主な経済指標:少数かつ強弱マチマチなるも、やや上振れ評価優勢

●米1月景気先行指数(前月比):▲0.4%(市場予想は ▲0.3%)

●MBA住宅ローン申請指数(前週比):▲10.6%(前回分は ▲3.3%)

●米2月総合PMI(速報値):51.4(市場予想は51.8)

●米2月サービス部門PMI(速報値):51.3(市場予想は52.0)

〇米新規失業保険申請件数(前週比):20.1万件(市場予想は 21.8万件)

〇米2月製造業PMI(速報値):51.5(市場予想は50.5)

〇米1月中古住宅販売件数(年率換算):400万件(市場予想は397万件)

◇債券利回り: FRB当局者の「早期利下げに慎重」発言に短期は上昇・長期は低下

>10年債利回り:2/16 4.279% ⇒ 2/23 4.248%(前週比▲0.031%低下)

>2年債利回り :2/16 4.642% ⇒ 2/23 4.690%(前週比+0.048%上昇)

=>10年-2年の逆イールドは「▲0.436%へ再び拡大」(下表)

◇主なFRB当局者は先週も市場が織り込むほどの「早期かつ多数回の利下げ」に慎重な姿勢を示唆

>>>こうした状況を受け、政策金利先物市場では年内の利下げ開始時期は6月が優勢となり、年内の利下げ回数は3回と、昨年12月FOMC時点での予想中央値と一致

□株式市場:再び上昇。S&P500とNYダウは終値でも最高値更新❢

☆注目される人工知能(AI)関連銘柄への買いが続き、週間ベースで主要3指数は揃って上昇

☆特に半導体大手エヌビディアは2/23の取引時間中に時価総額が初めて2兆ドルを突破

<<<2/21に発表した2-4月期の売上高見通しが市場予想を大幅に上回ったことを受け買いが強まり、2/22の取引だけで時価総額が2770億ドル増加。米株市場では時価総額の1日の増加額として史上最大

◎先週は半導体株を始めとするテクノロジー株が相場を牽引する格構で『世界的な株高』となった

⇒但し、アップルはエヌビディア決算発表後の2日間(22・23日)でほぼ横ばい、インテルは同2日間で小幅安となるなど、必ずしも『テクノロジー株が全面高』とはなっていない

⇒エヌビディアがAI市場を切り拓いていくことが明らかになりつつあるが、そうした流れの中でどの企業が勝ち組となり、どの企業が負け組となるかの峻別が、この先の株式市場の大きなテーマに

>>>ただし、現在の予想株価収益率や債券利回りに対する株式のバリュエーションは上昇を続けており、「割高感」が増幅する中でこの上昇速度を懸念する声も着実に増加している

【日本】週間の変化

◇債券利回り:週間では短期を中心に上昇

>2年債利回り :2/16 0.146% ⇒ 2/22 0.166%(前週比+0.020%上昇)

>10年債利回り:2/16 0.730% ⇒ 2/22 0.715%(前週比▲0.015%低下)

◇主要株価指数:揃って4週連続上昇。日経平均は34年2ヶ月ぶりの最高値更新❢

>TOPIX:前週末比+1.37%高

>日経平均株価:前週末比+1.59%高

〇株価続伸の背景:

①米景気のソフトランディング期待に支えられ史上最高値を更新し続ける「米国株式市場の上昇」

②「10-12月期決算への期待」⇒半導体関連を中心に物色対象を拡大しながら上昇

③円安の進行

□対主要6通貨での「USD指数は年初来初の週間ベースでの下落」

<<< FRBの「利下げ観測後ズレ」を反映し2か月弱上昇を続けたが、足許で一服感が台頭

⇒ 年初来のUSDの騰勢にも翳りが見え始めた

⇒ 円は対USDで「直近8週中7週で下落」しているものの、その幅は縮小傾向

テクニカル分析でも触れましたが、ここ数週は「今後の『中期~超長期のトレンド』を決定づける重要な局面が続く」と考えています。その点で、今週発表予定の(以下の)日米経済指標は要注目。

・2/27:日本1月全国消費者物価指数(CPI)、米2月消費者信頼感指数

・2/28:米10~12月期実質GDP改定値

・2/29:米1月個人消費支出(PCE)、PCE価格指数

・3/01:米2月ISM製造業景況指数

また、ここ2週と同様に(インフレや金融政策に関する)FRB高官の発言を数多く控えています。

特に、米金融政策を占う上で重要視されるのは、米1月の(FRBが最重要インフレ指標と位置付ける)PCE価格指数(「拙著Weekly Report 20240205」ご参照)だと思われます。クリーブランド連銀が公表しているナウキャストによれば、今のところ、コアを含めて「鈍化トレンドを辿る」見通しです。ただし、2週前の(一部では『CPIショック』と呼ばれているらしい)米1月消費者物価指数のように、市場予想から上振れする可能性も排除できません。仮にそうなれば、2022年10月21日の高値151.95円を上抜ける可能性が高まるかもしれません。

また、(あまり注目度は高くないようですが) 個人的には『国債大量供給』にも注目しています。米財務省は、2/26に『630億ドルの2年債と640億ドルの5年債の入札』を実施する予定で、いずれも発行額は過去最高となっています。更に、翌2/27には『420億ドルもの7年債入札』を控えています。こうした米国債の大量発行は(少なくとも短期的には)金利上昇(≒USD高)要因とされやすいでしょうが、既述の通り「年初来のUSDの騰勢にも翳りが見え始めた」状況で市場がどう反応するのかが注目されます。

さて、先週も数名の友人から日経平均株価の最高値更新について感想を求められました。今週も最後にこれを金融市場のトピックとして取り上げてみようと思います。

先週2/22(木)、日経平均株価が遂に34年2ヶ月ぶりに最高値を更新し、3万9000円台まで水準を切り上げました。同日のNYダウも史上初の3万9000ドル台に乗せており、(単位は異なるものの)日経平均株価とNYダウがほぼ同水準で並んだことになりました。振り返ってみますと、1989年末時点では日経平均株価が3万8915円に対して、NYダウは2,753ドルと1/14以下の水準でした。その後は、所謂バブル崩壊による日経平均株価の暴落を主因に2002年2月には両指数は逆転しました。その後は、米国発のリーマンショックなどで再逆転・再々逆転を繰り返しましたが、今回、実に8年ぶりに日経平均株価がNYダウに追い付いた形となっています。これら全ての局面を目の当たりにしてきた市場参加者としては、実に感慨深いものがあります。

2/22に急騰したきっかけは、前日の米国株市場の引け後に示された『米半導体大手エヌビディアの決算が市場予想を大きく上回る良好な内容』となったこと。これを主因として、国内株式市場でも業績期待から半導体関連銘柄中心に買いが入ったことで、史上最高値を更新することとなりました。

従前より指摘してきましたが、年初来の株高の背景を整理すると概ね以下3点に集約されます。

①金融政策への思惑及び為替動向

➁企業の資本コストや株価を意識した経営の広まり

③堅調な米国株動向

①については、年始に北陸を襲った大地震をきっかけに「日銀の金融政策正常化は慎重に進めざるを得ない」との見方が広まったことが市場の先行き安心感を醸成しました。更に米国では良好な経済指標や物価の高止まりを背景に「早期利下げ観測が後退した」ことも加わったため、USD円相場が再び150 円台まで上昇したことも好感されました。

②については、企業決算のタイミングで自社株買いの発表が従来よりも積極的に示されたことや、メディア大手による配当対象者拡大などの動きが見られたことが好感された模様。加えて、損保の持ち合い株解消の動きを受けて資産効率改善期待が業界を超えて広まったことも株高に寄与したとされています。また、日本全体では「名目GDPが約30年ぶりのレンジ圏から脱する」など『デフレ脱却の動きが顕現化』しつつありますが、それに伴う「売上増を通じた増益」も背景にあると見られます。

③については、米企業の決算は総じて無難な結果となったものの「一部のハイテク大手が良好な内容」を示し大幅に買われたほか、予想比堅調な経済指標が相次いだことで業績改善期待が広まりました。

ここで、もう一度1989年末当時の状況を振り返ってみましょう。株価の割高・割安を示す一株当たり純資産倍率(PBR)は平均でも5倍以上に至っており、つい1年程前の『PBR1.0倍割れが過半』の状況がウソのような、まさにバブル相場でした。直近の同数値は『1.4 倍程度』と1989年当時とは全く異なっている点は安心材料としてあげられます。しかしながら、過去10年ほどの期間の同数値を振り返ってみると「1.4倍はレンジの上限」として意識される水準となっており、(短期的に)「達成感が出易い水準」であることには留意すべきかもしれません。

一方、(これも繰り返し指摘してきましたが)米国株についても短期的に調整する可能性があると考えています。今般のエヌビディアによる満点回答をもって決算発表がひと段落し、今後は景気・金融政策動向に注目が高まりやすい状況です。FRB高官は底堅い経済指標に対して「単月では判断しない」としながらも『利下げを急ぐ状況ではない』ことにも言及しています。

更に、2月も良好な消費動向が継続しているとの見方が多いほか原油価格のじり高の影響もあり、物価が高止まりする可能性は排除できません。折しも、サマーズ元財務長官が「今後の利上げの可能性」に言及するなどの動きもあり、市場の利下げ観測の巻き戻しが再び生じやすい状況だともいえるでしょう。

来週3/6にはパウエル議長の議会証言が控えており、これまでの姿勢に変化が見られるかも注目されるところです。

このように、足許でのリスク要因をあげれば枚挙に暇がない状況であることは常に念頭に置くべきだと個人的には考えています。一方、多くの運用機関の(直近で修正された)見通しでは「日米共に企業業績の改善は続いていると考えられることから、仮に調整が起こったとしても、それは短期に留まり、その後上昇基調に復する」との見方が急増。「特に国内企業の経営改革の動きは想定より早く広まる兆しも見られており、調整が小幅となり次なる節目の40,000円を目指す楽観シナリオも現実味を帯びている」との見解の増加ぶりには驚いています。

本当に『デフレ脱却を受けた株高が当初想定以上に続く』展開となるのか、年度末までは相応の警戒感と期待を込めて市場の推移を見守りたいと考えています。

お知らせ:米国を中心とする「世界のインフレ・景気・金融政策」の現状分析、並びに短期を中心とした見通しについては、ジーフィット為替アンバサダーでもある安田佐和子氏のレポート(Weekly Report等)に詳細かつ非常に解りやすく解説されています。TRADOM会員の方はサイト内で、是非ご参照下さい。

ようこそ、トレーダムコミュニティへ!