<テクニカル分析判断>

●短期:想定以上の「反落局面」が示現も、短期的に速度調整的反発の可能性も台頭

●中期:先週の急落により、USD円の中長期トレンドは再び「下落方向」の可能性高まる

先週は「寄付150.09:146.49~150.57:終値147.06(前週比▲3.06円の大幅な円高)」となり、週足では2週連続の陰線を形成。直近2週では、<テクニカルには(超)長期的判断に大きな影響を与えそうな極めて重要な局面を迎えており、今後数週間の推移はまさに『刮目が必須』>と指摘していたが、先週の急落展開を受けて中長期トレンドはかなり鮮明になってきたと考えられる。詳細については後掲➋➌をご参照頂きたいが、少なくとも3ヶ月~6か月程度の中期トレンドについては「USD安/円高」方向でのかつての見通しに戻ることとなった。

一方、<「RSIの一時70突破やストキャスティクスのピークアウト兆候」など、強い上昇力にも疲弊が窺われていたため “速度調整的な修正(下落)局面”が見られる>との想定を大幅に上回る(一気の)下落局面は、短期的に(前週までとは真逆の)「速度調整的“反発”」の可能性を台頭させている。中長期トレンドが下落方向に大きく傾いたとはいえ、こうした状況には留意が必要だろう。

また、これまでも再三指摘してきた通り『根強い押し目買い圧力』の存在は決して忘れてはなるまい。上図でも分かる通り「➊と➋を結んだ2023年の上昇トレンドラインは今年に入っても重要な下値支持ラインとして機能(●140.24で下げ止まった後急反発)」しており、時間の経過と共に通常の推移レベルをゆっくりと上方に押し上げていた。このトレンドラインと52週移動平均線(紺色の線)は相応に強力なサポートレベルとなる可能性が高い。

なお、2週前も1.64円と2月以降2円未満に縮小していた週間レンジは、既述の通り4.08円と急拡大を見せた。先週指摘した通り<穏便な展開に慣れてきた分、昨年11月から今年1月まで続いた「上下どちらにも大きく振れ易い」展開が再度出現する可能性>がまさに示現した格構。当面は、比較的高めの市場変動率を想定している。

以下では『短期・中期・長期の方向性』について各時間軸チャートによるテクニカルな視点を中心にご案内。(今号の分析は2024/03/08のNY市場終値をベースに実施)

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

➊日足チャート:「21MA±4.32%のバンド」、「52MA & 200MA」、RSIを付記

短期(1週間~1か月弱)の方向性:下落局面再突入は鮮明も、速度調整的“反発”の可能性あり

■「下値支持線に転化したはずの21/52の各MA」をあっさりと下抜け。両MAは上値抵抗線へと再度逆転したと思われる。今週は、少なくとも146.20近辺に上昇してくる200MAへの下抜けトライが先行するものと考えられる

◇一方で、「RSIの一時30接近やストキャスティクスの警戒域突入」など短期的(一時的)な速度調整的局面入りの可能性台頭

>>>想定レンジ=今週:144.75~148.65 、今後1ヶ月:141.90~149.25 =

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド & 52MA」、RSIを付記

中期(1か月~半年程度)の方向性:ピークアウトを確認、中期下落トレンドの本格化を見込む

■3週前から指摘していた<上下双方に振れる可能性があり『152円台へ上昇できるのか、はたまた反落局面に入るのか』が問われることとなり、テクニカル的に「(超)長期的判断に大きな影響を与えそうな極めて重要な局面」を迎えている>との認識は「下落方向に大きく傾斜」

>>>トレンドとしてはまだ“若く”、中期的には充分な下落余地が残存している

⇒「検討すべき2つのシナリオ」も一本化へ

シナリオ:(速度調整局面入りから21MAを終値で既に下抜け) “調整波B”はほぼ確定したと見られ「“調整波B(反発)⇒調整波C(下落)”開始」の可能性高まる(⇒ 目標値=少なくとも140円以下?)

<<エリオット波動理論では「下降波(C)は下降波(A)の下値(140.24)を下回る」ことで完成するため

>>> 今後6か月間の想定レンジ = 144.00~154.80 ⇒ 138.45~152.70 =

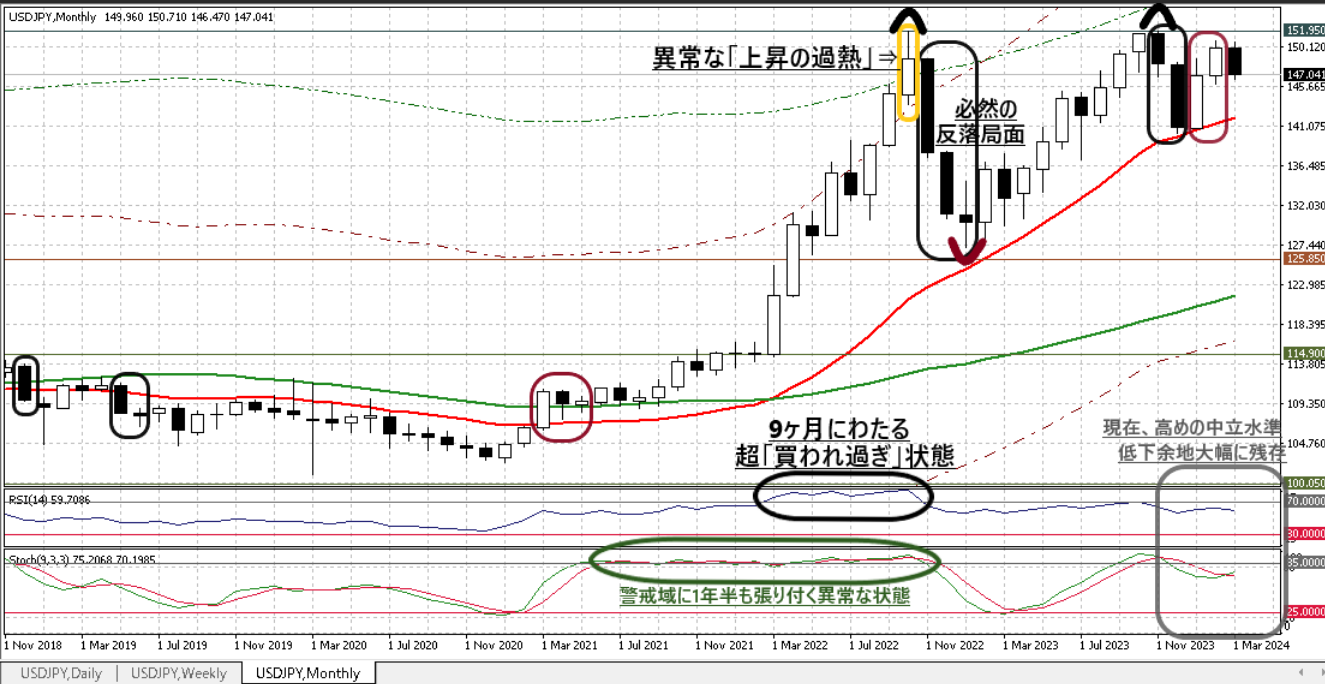

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~1年程度)の方向性:超長期上昇トレンドは現下の中期下落トレンド後に再開

◆想定通り昨年12月は一昨年12月以来の大幅な陰線を形成し、1年をかけたダブルトップ形成を確認

◇しかし、年明け以降1-2月の急反発によって「昨年11-12月急落分の9割弱を回復」しており、長期的な上昇圧力の強さにも目立った変化は見られない

●ただし、➋でも言及した通り「中長期トレンドは下落へ大きく傾斜」と従前の見通しに回帰

>>>我々は「(数年単位の)超長期上昇トレンドが本格化する前に『中長期的下落トレンドに入る』可能性が高い」をメインシナリオとしていた

●繰り返しとなるが、その根拠は主に以下の3点(チャートは2018年11月からの推移)

<=2022年10月は「20MA+18%と60MA+30%を同時に上回る」という過去40年以上経験したことのない「異常な(上昇の)過熱状態」にあった

<=一時90超まで過熱したRSIは、一旦70.1まで再上昇も足許でゆっくりと低下(先週末59.7)

=>超異常状態からの反落だけに20MA突破から60MAに向けた軟化/下落を依然見込んでいる

>>> 今後1年間の想定レンジ = 144.00~158.55 ⇒ 138.45~155.55 =

<ファンダメンタルズ分析判断>

□先週の日米金融市場は日米での展開に「負の相関」が窺える珍しい推移(下表右端)

●米国:「債券利回りは低下」にも拘らず「株式市場は弱含み」

〇日本:「債券利回り」・「株式市場」共に上昇

◆上記のコントラストにより「USD安/円高が加速」

【米国】週間の変化

■主な経済指標:強弱マチマチも、下ブレ評価が圧倒的に優勢

●米2月ISM非製造業景況指数:52.6(市場予想は 53.0)

★米2月雇用統計(以下安田佐和子氏のweekly reportより要旨を抜粋)

(〇労働市場にポジティブ)

・非農業部門就労者数(NFP:27.5万人)が前月を上回り、2023年1月以来の高水準

・週当たり労働時間、2020年4月以来の低水準から小幅改善

・民間部門の総賃金(雇用者数×週平均労働時間×時給)の上昇

(◆労働市場にネガティブ/ニュートラル)

・上記NFPの過去2カ月分が16.7万人もの大幅な下方修正

・平均時給の伸び、前月比と前年同月比ともに市場予想以下

(インフレ抑制の観点ではポジティブも、購買力の観点ではネガティブ)

・失業率(3.9%)、2022年1月以来の水準へ上昇

・労働参加率、3カ月連続で2023年2月以来の低水準を維持

・就業率、2022年12月以来の低水準に戻す

・不完全就業率は2021年12月以来の高水準

・家計調査の就業者数、3カ月連続で減少

・フルタイムの就業者、3カ月連続で減少

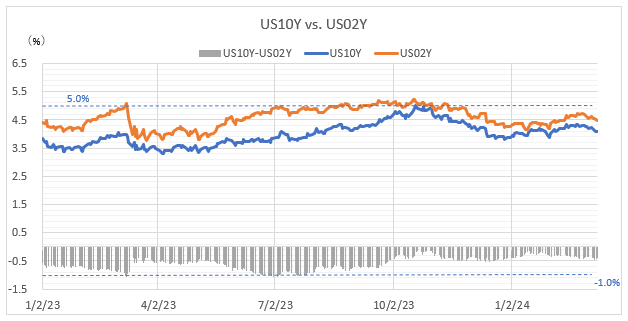

◇債券利回り: 上記景気指標とFRB当局者の現状追認的発言に金利は長短共に低下

>10年債利回り:3/1 4.180% ⇒ 3/8 4.075%(前週比▲0.105%低下)

> 2年債利回り:3/1 4.531% ⇒ 3/8 4.474%(前週比▲0.057%低下)

=>10年-2年の逆イールドは「▲0.399%へ前週比で拡大」(下表)

◇先週注目された「パウエルFRB議長の発言」内容要旨(いずれもハト派的との評価多し)

・「年内いずれかの時点で利下げが適切になる可能性が高い」

>>>「インフレ率は2%を超えているものの大幅に緩和されている」

>>>「利下げに自信を持てる地点からさほど離れていない」

>>>政策金利先物市場では利下げ開始時期は6月が過半(57.4%)を維持した上で、鈍化気味の経済指標を織込み年内の利下げ回数は4回と昨年12月FOMC時点での予想中央値よりやや多い

□株式市場:S&P500とナスダック総合はザラ場で最高値更新も、週末には急速に反落

◆これまで急上昇を牽引していたAI・半導体関連の株式が急速に反落

<<<人工知能(AI)ブームの筆頭格、エヌビディアも5.6%安と7日ぶりに反落

★市場では、依然として「今日は単なる利益確定売り」との評価が多いようだが、市場金利が低下しているにも拘らず、これまで「金利引き下げ期待」を主因に急上昇してきた株式市場に異変が顕現化

【日本】週間の変化

□主な経済指標:予想比上ブレ

〇日1月実質賃金(前年比):▲0.6%(市場予想は 予想▲1.5%)

◇マイナス金利解除に向けた前向きな発言・報道が多数:以下ごく一部抜粋

・「3/18ー3/19に開催される日銀金融政策決定会合で一部出席者よりマイナス金利解除が妥当であるとの意見表明が出される見通し」(時事通信)

・「物価見通し実現の確度は引き続き少しずつ高まっている」(中川日銀審議委員)

・「物価目標の実現見通せれば大規模緩和の修正を検討」(植田日銀総裁)

・「出口戦略について適切に進めていくことは十分可能」(同上)

◇債券利回り:週間では短期・長期共に強含み上昇

> 2年債利回り:3/1 0.190% ⇒ 3/8 0.195%(前週比+0.005%上昇)

>10年債利回り:3/1 0.710% ⇒ 3/8 0.730%(前週比+0.020%上昇)

◇主要株価指数:TOPIXは6週連続上昇も、日経平均は最高値更新後反落

>TOPIX:前週末比+0.6%高

>日経平均株価:前週末比▲0.6%安

□USD指数は週間ベースで5週ぶりの大幅下落で「3週続落」

<<< 景況感の悪化に加え、FRBの「利下げ観測後ズレ」にも歯止めが感じられる

⇒ 短期的には、年初来のUSDの騰勢にも明らかな変化/反落への転化が見える

⇒ 円は対USDで2/2以来の高値(USD円安値)を記録し、2週連続の上昇

<ここ数週は「今後の『中期~超長期のトレンド』を決定づける重要な局面が続く」と考えています。「日米の金融政策決定会合(FOMC)」が行われる3/18の週がその天王山と思われますが、今週は日米ともに非常に重要なイベントが多く、3/18週に次いで市場の注目を集める週となりそうです> ~先週のこの部分の冒頭~

テクニカルには「中期USD下落トレンドを経て、超長期のUSD高/円安トレンドへ移行」という、ひと月ほど前の我々のメインシナリオに基づいた見通しに回帰する可能性が極めて高くなりました。ただ、それを確認する意味でも、“天王山”を翌週に控えた今週の推移・終値は極めて重要な意味を持っています。

既述の通り、先週の東京市場ではTOPIXが前週末比+0.6%と6週続伸となる一方、日経平均株価は同▲0.6%と反落しました。海外では、米国株が軟調だった一方で、MSCIコクサイは前週末比+0.05%、MSCI新興国市場も同+0.8%で終わっています(海外は現地通貨建て)。

米国(のAI・半導体関連銘柄等)が急上昇を牽引してきたグローバル株式市場にも上昇速度や各銘柄の(PERやPBRなどの)バリュエーションを冷静に評価し直す機運がようやく台頭してきたとすれば、我々機関投資家としても喜ばしいことです。

さて、天王山たる来週の日銀・金融政策決定会合と米FOMCを控え、今週、日米では以下のイベントに注目が集まることでしょう。

日本:

〇10-12月期GDP改定値 >>> 今朝方発表された当改定値=前期比年率+0.4%と速報値の▲0.4%から大幅に上方修正され「2四半期連続マイナス成長が回避」されました❢

〇春闘労使交渉の一斉回答:「良好」との見通しが主流

>>> 週末の一部報道でYCC撤廃に関してかなり踏み込んだ内容の観測記事が出ていたこともあり、来週の金融政策決定会合での「マイナス金利解除観測が一段と高まる」とみられます。

米国:

〇2月消費者物価指数(CPI)、同卸売物価指数(PPI)

>>> 2月コアCPIは、前月比+0.3%(1月+0.4%)、前年比+3.7%(同+3.9%)

>>> 2月コアPPIは、前月比+0.2%(1月+0.5%)、前年比+1.9%(同+2.0%)

と、いずれも前月から伸びが鈍化すると予想されているようです。

しかし、仮に1月と同様予想比で上振れた場合は<来週のFOMC時に発表されるメンバーの「インフレ見通し」とドットチャートの「FF金利見通し」が上方修正される>との見方が強まると予想されます。

日米の金融政策の見通しを巡る不確実性から、足許では「内外の金利・為替、そして株式市場の変動率が高まりやすい」状況にあると考えられます。テクニカル分析でも触れましたが、この点には充分注意しながら各金融市場に対峙したいと考えています。

お知らせ:米国を中心とする「世界のインフレ・景気・金融政策」の現状分析、並びに短期を中心とした見通しについては、ジーフィット為替アンバサダーでもある安田佐和子氏のレポート(Weekly Report等)に詳細かつ非常に解りやすく解説されています。TRADOM会員の方はサイト内で、是非ご参照下さい。

なお、安田氏のレポートをご覧になれない方のために、彼女のレポートから図表を幾つかご紹介する許可を得ましたので、最後にご案内させて頂きます。以下は、全て今週の安田氏によるウィークリーレポートより抜粋したものです。(概ね、現状ではUSD安円高材料です)

足元のドル円は、2022年1月以降でみた2年物と10年物の日米金利差(週足ベース)を回帰分析したところ、決定係数R2は10年物で0.8431、2年物で0.7459と、統計的有意性(1に近付けば有意性大)でみれば10年物に軍配が上がる。実際、3月8日時点での日米金利差で試算すると、ドル円は10年物で140.84円、2年物では140.27円と小幅ながら10年物が現在のレートに近い。このように、ドル円は2年物ではなく10年物の日米金利差との相関が強い。

チャート:日米10年物の金利差は3月8日時点で3.35%ptで、ドル円の理論値は140.84円

チャート:日米2年物の金利差は3月8日時点で4.26%ptで、ドル円の理論値は140.27円

ようこそ、トレーダムコミュニティへ!