<テクニカル分析判断>

●短期:上昇の過熱感は残存も速度調整により徐々に緩和中。再度上値余地模索への環境整備中

●中期:上昇の過熱感は徐々に緩和され、目標値165円超に向けた超長期円安トレンドが始動へ

3/18週は「寄付149.04:148.89~151.86:終値151.41(前週比+2.38円の大幅な円安)」となり、週足では2週連続の長大陽線を形成(週間レンジ:2.97円)。<当週の展開が今後の中長期トレンドのカギを握る>と位置付けていたが、ほぼ想定通りそのベクトルは明らかに「上方を志向」したと認識している。

これを受けた先週(3/25週)は前週の急伸から一転、「寄付151.38:151.02~151.97:終値151.35(前週比▲0.06円とほぼ横ばい)」となり週間レンジが0.95円と約2年半ぶりの低変動率に落ち込んだ。

ただし、3/27には一時151.97円と(2022/10/21の高値151.95円を僅かに上回り)1990年㋆以来の高値水準を記録する一方、過去2週にわたった急伸の反落も151.02円までと限定的なものに止まり、依然として『根強い押し目買い圧力』の存在を改めて印象付けた。

既述の通り<テクニカルには(超)長期的判断に大きな影響を与えそうな極めて重要な局面を迎えており、今後数週間(特に3/18週)の推移はまさに『刮目が必須』>としていた結論は、我々がかねてより主張してきた『数年単位の超長期トレンドはUSD高円安』へと収斂しつつある。詳細は後掲➊➋➌でご確認頂きたいが、短・中・長期の全ての時間軸で(超長期が示唆していた)「USD高円安トレンド」への“同期”が着実に進展しているとの我々の認識はかなり強まってきた。

なお、直近2週の週間レンジは既述の通りであり、特に先週は欧米を中心にイースター休暇の影響から急速に縮小したものの、今後については再び<比較的高めの市場変動率>を想定している。

以下ではいつも通り『短期・中期・長期の方向性』について各時間軸チャートによるテクニカルな視点を中心にご案内。(今号の分析は2024/03/29(28)のNY市場終値をベースに実施)

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

➊日足チャート:「21MA±4.32%のバンド」、「52MA & 200MA」、RSIを付記

短期(1週間~1か月弱)の方向性:速度調整により上昇の過熱感が徐々に緩和中。再度上値模索へ

□3/18週に指摘の通り、21MAを上方突破後は正に急騰。短期時間軸では明らかに「上昇を志向」していたことを確認。ただ、この急伸により短期的には上昇の過熱感が台頭した。

◇しかし、先週はほぼ横ばいとなったことで「速度調整効果」が見られ、過熱感は徐々に緩和している。RSIや下方転換したストキャスティクスがもう少し水準を切り下げれば、再び上値余地を模索する展開へと移行する可能性が高そうだ。

>>>想定レンジ=今週:149.70~153.00 、今後1ヶ月:148.65~155.55 =

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド & 52MA」、RSIを付記

中期(1か月~半年程度)の方向性:上昇の過熱感緩和後、長期目標165円超に向け始動か

□既述の通り、トレンドは円安へ大きく傾斜。<赤い➊➋➌を結んだ上昇トレンドラインは重要な下値支持ラインとして機能(➌140.24で下げ止まった後急反発)しており、時間の経過と共に通常の推移レベルを徐々に上方に押し上げ。このトレンドラインと151.90円台の水平線で形成される「アセンディング・トライアングル」はセオリー通り、上方の水平線を終値で突破する可能性が極めて高くなった

□上記に伴い、今後のテクニカルな展開のシナリオは以下の通り

◇(近々示現すると思われるが、終値で152円台を示現した場合)127.22円(2023/1/16)を起点とする長期的な上昇(トレンド)は、151.92円(同11/13)で一旦上昇波#1を終え、140.24円(同12/28)で調整波#2を形成。このケースでは『新たな上昇波#3』を構築中ということになる

>>>長期的な目標値は最小でも164.94円:試算根拠は上図ご参照

<<<「上昇波#3の値幅」は「上昇波#1の値幅(24.7円)」を上回る:エリオット波動理論

>>> 今後6か月間の想定レンジ = 138.45~154.65 ⇒ 148.65~157.80 =

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~1年程度)の方向性:中期下落トレンドは昨年末で終了。既に超長期上昇トレンドが再開

◇3月は上旬の急落をものともせず、月末にかけて大きく反発。これで年初から3ヶ月連続の陽線を形成し、(超)長期的な上昇圧力の根強さを改めて強調した恰好

>>>従前から、我々は「(数年単位の)超長期上昇トレンドが本格化する前に『中長期的下落トレンドに入る』可能性が高い」をメインシナリオとしていた

>>>しかしながら、前回3/18週でも指摘した通り、既に本年初から「超長期上昇トレンドが再開」していたことがほぼ確実な状況となってきた

●ただし上図で示した通り、2021年以降は「3連続陽線の後には例外なく陰線が出来」しており今回もそのパターンが見られる可能性を排除できない

>>>ただ、仮に一旦陰線が示現するとしても「20MAとの乖離が大きい」ことから、2021年の2例と同様にその影響は軽微に止まり、上昇再加速への軌跡を辿る可能性が高いと思われる

>>> 今後1年間の想定レンジ = 138.45~155.55 ⇒ 148.65~165.00 =

<ファンダメンタルズ分析判断>

□先週の日米金融市場は「日米でマチマチ・USD円横ばい」(下表右端)

◎米国:「債券利回り強含み」ながらも「株式市場は新高値更新」・「USDほぼ横ばい」

●日本:「長短金利はやや低下」にも拘らず「株価は反落」

◇日米の金利差は若干拡大も「USD高/円安の急伸」の警戒感から動意薄

【米国】週間の変化

□経済指標:インフレ指標は僅かに予想比強含み。景気指標は概ね予想比上ブレ

◇先週の米要人発言~タカ派的なものが大半

〇ウォラー米FRB理事:「最近のインフレ統計には失望を感じる」、「利下げに踏み切る前に少なくとも数カ月分の(インフレが減速しているとの)良い内容のデータを確認したい」、「今、あえて利下げを急ぐ必要はない」

〇パウエルFRB議長:「利下げ開始の前にインフレが低下/減速しているとの確信を持ちたい」、「現段階では利下げを急ぐ必要性を特に感じていない」

◇債券利回り:上記のインフレや景気に関連する要因から、長短金利は僅かながら強含み

>10年債利回り:3/22 4.198% ⇒ 3/28 4.200%(前週比+0.002%上昇)

> 2年債利回り:3/22 4.589% ⇒ 3/28 4.620%(前週比+0.031%上昇)

=>10年-2年の逆イールドは「▲0.420%へ前週比でやや拡大」(下表)

◎株式市場:金利の強含み推移にも拘らず、ダウ・S&P500は最高値を更新❢

【日本】週間の変化

□主な経済指標:経済指標自体が希薄。週末のインフレ統計も予想通りで無風

◇本邦金融当局者の発言:以下ごく一部抜粋

・田村日銀審議委員による「当面緩和的な金融環境が継続する」とのハト派的な発言

>>日銀による追加利上げ観測後退 ⇒ USD円は151.97円の34年ぶり高値へ上昇

・鈴木財務相による「円相場について高い緊張感をもって見ている」、「円安の行き過ぎた動きにあらゆる手段排除せず断固たる措置」との円売り牽制発言

・林官房長官による「為替市場の動向を注視しつつ万全の対応を行いたい」との円売り牽制発言

・神田財務官による「円安の背景に投機的な動きがあることは明らか」、「あらゆる手段を排除せずに適切な対応をとる」との円売り牽制発言

・否定されていた「財務省・金融庁・日銀による3者会合」実施

⇒ 介入警戒感高まり、USD円急落

>>>ただし、下値は151.02円までで150円台にすら達せず

◇債券利回り:週間では長短共にやや下落

> 2年債利回り:3/22 0.204% ⇒ 3/29 0.188%(前週比▲0.016%低下)

>10年債利回り:3/22 0.740% ⇒ 3/29 0.725%(前週比▲0.015%低下)

◇主要株価指数:長期金利低下/米株高にも拘らず揃って反落(年度末のリバランス売り?)

>TOPIX:前週末比▲1.6%安

>日経平均株価:前週末比▲1.3%安

既述の通り、3/18週のUSD円急伸を経て、テクニカルには「短・中・長期の全ての時間軸で(超長期が示唆していた)『USD高円安トレンド』への“同期”が着実に進展している」という結論に達しました。

しかしながら、先週のドル円相場は介入警戒感も影響し151円台でのもみ合いに終始しています。仮に、膠着状態を脱して「152円を明確に超えるようなUSD高円安となるケース」があるとすれば「FRBの利下げ開始時期の後ズレ観測で米長期金利が上昇」する場合でしょうか。

先週末発表された2月のPCEデフレータは前月比+0.3%、前年比+2.8%と市場の事前予想と一致しましたが、既報の1月分が前月比+0.4%から+0.5%へ、前年比が+2.8%から+2.9%へとそれぞれ上方修正されており、全体としては(利下げに対して)ややネガティブな内容と言えるでしょう。

また、3月FOMCのドットチャートで24年末を4.625%と予想した9名の委員のうち一人でも1ノッチ(0.25%)上方修正すると、中央値は4.875%となり、年内利下げ回数は3回から2回に縮小します。

こうした背景もあり、FOMCメンバーのFF金利見通しに影響を与えうる当面の材料としては、4/5発表予定の3月雇用統計、3/10のCPIが注目されるところです。

逆に、「150円を下回るUSD安円高が進むケース」があるとすれば「日銀が現在のハト派的な姿勢からタカ派へと明確な姿勢転換を標榜」する場合が想定されます。ただし、3月の金融政策決定会合からまだ2週間しか経過していないため、そのスタンスがほぼ真逆へと変化する可能性は極めて低いと考えられます。なお、この視座における注目材料としては連合の春闘第3回集計(4/4)、日銀支店長会議・地域経済報告で示される中小企業の賃上げ動向(4/4・5)などが挙げられるのではないでしょうか。

さて、高値警戒感も相応に喧伝される中、日経平均株価は本年初来3ヶ月で21%弱上昇しました。2024年3月期1年間の同上昇率が約44%ですから、1-3月期だけで年度上昇率の約47%を稼ぎ出したことになります。景気の鏡と言われる株価がこうして有卦に入っている一方で、身の回りでは「景気が良くなったという実感は極めて乏しい」との声も多く、日本の国内景気には漠然とした閉塞感が漂っています。

我々は「日本では輸入インフレを主因に実質賃金の目減りが続いており、家計が圧迫されている」ことがその根源だと分析しています。特に円安局面においては、総じて輸出物価より輸入物価の方が上昇しやすく、交易条件(=輸出物価指数÷輸入物価指数)が悪化するからです。

原油など資源価格の騰勢が和らいだ結果、2022年より縮小したとはいえ、それでも「2023年の交易損失は約11.1兆円と過去最大規模を継続」しました。この交易損失は、その分だけGDI(実質国内総所得)を下押しすることになります。このGDIに約34兆円にも上る海外で得た所得を加えるとGNI(国民総所得)となりますが、この海外所得の大半は企業がほぼその受け皿となっています。かてて加えて、日本の家計の金融資産に占める株式や投資信託の比率は僅か1割台に過ぎず、欧米に比べて極端に低水準であるため、株式などのリスク性資産の上昇に伴う(いわゆる)「資産効果」も働きにくいのです。以上を踏まえると、株高が象徴する通り「円安は企業にとっては追い風」となりやすいのでしょうが、物価高を上回る賃上げがなければ「円安は家計にとっては強い逆風」となることは自明だと思われます。

もっとも、既述の交易損失や輸入インフレなどを考慮すれば、USD円が一段高となるにつれ、その対抗措置の一つとして為替介入の可能性は高まるでしょう。前段では意図的に触れませんでしたが、今まさに、市場では「為替介入が唯一の円高要因」として取り上げられている観すらあります。

ただし、我々の分析では「現時点での市場介入(USD売り円買い)における円安抑制効果は、ほとんど期待できない(≒非常に疑わしい)」との結論に到ります。

なぜなら、ドル高局面で実施された2022年9月の最初のUSD売り円買い介入の後、一時的にUSDは円に対して下落しましたが、ほどなくして他の通貨ペアよりもUSD円の上昇率の方が高くなったからです。さらに、主要通貨に対するUSD指数が反落局面に転じていた翌10月の介入の後も、比較的早期に他通貨ペアとUSD円の下落率に大差がみられなくなっていました。

つまり、2022年秋に行われた「USD売り円買い介入が奏功した」ように見えたのは、米FRBによる未曽有の政策金利引上げペースによって急上昇していた(対主要通貨での)USD指数がピークアウト(反落)し始めたからであり、決して交易や資本取引など実需の(USD円の)需給構造に根本的な変化が生じたからではないと考えられます。

もちろん、為替介入がなかった場合との比較は不可能であり、その効果を否定するものではありませんが、それでも本当に円安を止めることが出来るのは為替介入ではなく「円(=日本)の弱点を克服すること」だと考えます。それは、為替介入が実施された2022年当時よりも、(USD指数は下落しているのに)現在の方が円安であることからも明らかです。

ならば、具体的に円の弱点とは何でしょうか。これまでも折に触れて当レポートでも言及してきましたが、我々が考える円の弱点とは(具体的には)「大幅なマイナス圏に位置する日本の実質金利」であり、「対主要国通貨との間に存在する“大幅な実質金利差”」です。そこが変わらなければ対USDを筆頭に円売りのキャリートレードは沈静化せず「円は相当長い期間にわたって下落圧力を受け続ける」と考えられます。

それでは、我々のテクニカル分析で示唆された通り、直近1年半の間に2度天井となった152円という水準を今回は突破することができるでしょうか。結論から申し上げれば、ファンダメンタルズ面からのアプローチにおいてもその可能性は極めて高いと考えています。なぜなら、市場における米国の金融政策に対する見方が、過去2回の局面と明らかに異なるからです。

もう一度過去2回の局面を具体的に振り返りますと。。。例えば、2022年10月の場合は、翌11月の米FOMCにおいて利上げペースの調整や減速が議論されるとの観測報道に、おりからのUSDに対する高値警戒感も加わり(既述の通り)USD高がピークアウトしてUSD円も反落しました。

昨年2023年の場合も11月のFOMC後の記者会見において、パウエル議長が「長期金利の上昇によって追加利上げの必要性が低下する可能性」に言及し、これがハト派的と市場に受け止められたことがUSD下落加速のきっかけとなりました。これに続いて、12月に発表された雇用統計や消費者物価指数(CPI)も予想を下回り、米景気の減速感が強く意識されました。更にはそこに、タカ派と目されていたウォラー理事から利下げ容認とも取れる発言がなされた結果、やはりUSDが反落したのです。

このように、いずれのケースもUSD円が152円台を目前に失速したのは、米国の金融政策に対する見方がハト派方向へとシフトしてUSD指数が下落した結果だと考えられます。

ところが、足元の状況は全く逆と言っても過言ではない状況です。本年初来の強めの経済指標により、昨年終盤にUSDを下押しした利下げ期待が大きく後退してきています。何かをきっかけに、USD高が再起動しても不思議ではない状況と言えますし、その際は、USD円も素直につれ高となる公算が大きいと思われます。

しかも、USD高による新興国経済への悪影響が危惧された2022年の秋に比べ、現在のUSD指数は当時より10%近く下落しています。従ってここから多少ドル高が進んだところで、それが直ちに国際問題へと発展する状況にもないのです。

こうして具体的に振り返ってみますと、これまで152円の手前で跳ね返されたのは、そこに市場参加者の言う「分厚い(心理的)天井」が存在しているからではなく、USDの反落に助けられた面が強いと考えざるを得ません。従って為替介入の可能性は排除できませんが、その効果はスムージングオペレーションの範疇に止まるものとみられ、決して円安を止める決定打とはならないでしょう。

今後、日米ともに最高値を更新している主要株価指数の調整リスク、米国を中心とする商業用不動産市況の低迷とそれに起因する中小金融機関への不安、長引く中国の景気低迷、様々な地政学リスクなどに細心の注意を払いつつも、USD円のリスクが上方に大きく傾いているとの認識を念頭におくことが肝要だと考えています。

お知らせ:米国を中心とする「世界のインフレ・景気・金融政策」の現状分析、並びに短期を中心とした見通しについては、ジーフィット為替アンバサダーでもある安田佐和子氏のレポート(Weekly Report等)に詳細かつ非常に解りやすく解説されています。TRADOM会員の方はサイト内で、是非ご参照下さい。

なお、安田氏のレポートをご覧になれない方のために、氏のレポートから図表を幾つかご紹介する承諾を得ましたので、最後にご案内させて頂きます。以下は、全て今週の安田氏によるウィークリーレポートより抜粋したものです。

<今週は小生が直前で言及した(日本の金融当局による)「市場介入」に関する安田氏の考察をご紹介します。小生とはアプローチがやや異なっていますが、結論的にはほぼ同じとなっています:吉岡注釈>

―ドル円152円乗せ手前で、3者会合開催の意味を考える

財務省・金融庁・日銀は3月27日、ドル円が152円に迫ったタイミングで、3者会合を開催した。3者会合は特段珍しいものではないが、2022年9月22日の介入実施、約2週間前の9月8日に開かれていただけに、実弾介入が視野に入っているとの印象を与えた。

この日、神田財務官が事前に3者会合の可能性を否定した後だっただけに、いわば「騙し討ち」での開催となったわけだが、開催自体は財務省が主導したと考えられる。3月20日付けの日経新聞の記事で、「『植田和男総裁が記者会見で“緩和環境の維持”を強調し、円相場が再び1ドル=150円台に下落して円買い介入せざるを得なくなる』――。財務省幹部は今回の会合前、このシナリオを最も警戒していた」とも報じられていた。

では、ここで為替介入について再度考えたい。国際通貨基金(IMF)は、為替介入を認める条件として、①市場が深刻な機能不全に陥る、②金融安定のリスクが高まる、③予想物価が制御不能になる――の3つを掲げる。

振り返れば、2022年9~10月当時、FRBは0.75%利上げの過程にあった。一方で、2023年11月に151.91円まで上昇していた当時、FRBは据え置き政策に転換済み。IMFアジア太平洋局のサンジャヤ・パンス副局長は同年10月、IMF・世界銀行の年次総会で記者団に対し「為替介入に該当する条件は見当たらない」と発言したことが思い出される。同氏は、円安の主因は金利差で、経済のファンダメンタルズを反映しているとも付け加えていた。

現状はというと、少なくとも日本はマイナス金利を含め大規模緩和と決別を果たした。ただし、急激な金利上昇を回避すべく、長期国債の買い入れにつき、これまでの同程度(6兆円弱)の規模で継続すると表明。緩和的な金融環境を維持する構えを打ち出す。この状況で介入が正当化されるのかは、不透明だ。

一方で、イエレン財務長官は2023年9月、ニューヨークで開催中の国連総会の場で、記者団に米財務省が政府・日銀の為替介入を容認するかとの質問に対し、「大いに詳細に左右されるだろう。こうした介入について、われわれはいつも彼らと連絡を取り合っている」と発言。これについて、ブルームバーグは「ボラティリティーを滑らかにするスムージングが目的であれば、理解できるとの認識を明らかにした」と報道していた。

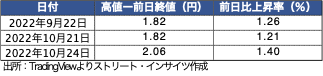

2022年9~10月の介入実施状況を振り返ってみよう。当時の介入は、ドル円の高値が前日の終値から1.8円以上、前日比での上昇率が1.2%を超えるタイミングで行われた。また、年初来の上昇率がそれぞれ25%以上を記録していた局面で実施されており、IMFが掲げる3条件のうち、少なくとも③に影響する「投機的な動き」や「過度な変動」への対応だったと読み取れる。

チャート:2022年9~10月の介入当時のドル円の上昇幅と上昇率

チャート:ドル円の年初来動向、2022年9~10月の介入時の上昇率は25%以上

足元の動向をみると、ドル円の上昇率(2023年末と高値との比較)は3月29日までに最大7.8%高となった程度で、2022年9~10月の介入当時の25%超えに至っていない。また、3月以降の変動幅も0.46円程度で、2022年9~10月時点の0.86円はもちろん、介入時の1.8円以上から程遠い。

本邦・日銀が必要と判断すれば、介入に踏み切るのだろう。その前に、円安是正を図るならば長期金利の上昇を市場に任せる手段を選択するシナリオもありうる。岸田首相は3月19日、日銀の金融政策決定会合後に植田総裁と会談し、緩和的な金融環境維持は適切との見解を表明した。その岸田政権は4月28日の衆院補選を控え、①長期金利の上昇と円高を受けた株安、②円安による購買力低下と消費減速――のどちらを選択するのだろうか。①を選び長期国債の買入や介入手控えを容認するようであれば、円安許容と判断され一段安となるリスクが警戒される。前回のレポートで指摘したように、日本株の時価総額とドル円に強い相関があることに、留意すべきだろう。

ようこそ、トレーダムコミュニティへ!