<テクニカル分析判断>

●短期:漸進的に高値を更新中も、上昇の過熱に対する(速度)調整リスクは依然として残存

●中期:超長期円安トレンドの本格化に向け、速度調整による過熱感の緩和が着実に進展中

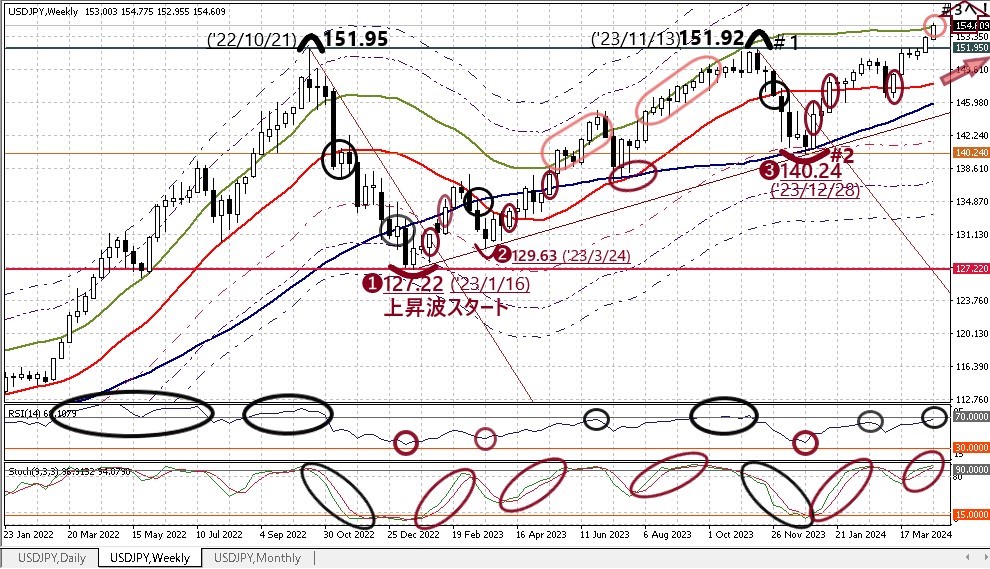

4/15週は「寄付153.18:153.00~154.79:終値154.62(前週比+1.35円の円安)」となり、週足では3週連続の陽線を形成。前週、終値ベースでここ2年「壁」とされてきた152.00を大幅に上回るも、その反動も無く着実に続伸となったことで、「超長期的USD高円安トレンドの本格化」を改めて強く市場に印象付けたと思われる。(上図ご参照)

ただし、先週も指摘の通り<日足ではRSIが一時81を超え2022年10月の超買われ過ぎ状態に接近(後掲➊ご参照)>するなど上昇の過熱が目立った。(週足では依然上昇余地を僅かに残してはいるものの)更なる上昇のためには「過熱感の緩和(≒少なくとも短期的な速度調整)」が必要に見える。「トレンドは明確にUSD高円安方向を示唆している」とはいえ、こうした動きには引き続き警戒が必要だろう。

一方、先週の週間レンジは1.79円と2週前の1.83円とほぼ同水準に止まった。先週も指摘したが<「152円の壁」を突破してもなお大幅な変動に結び付かなかったのは、市場が自己実現的に自律的速度調整を行っている証左>だと考えられる。当面は(市場介入など強制的な圧力が加わらなければ)『強含み保合い』という比較的落ち着いた推移が中心となる可能性が高まりつつある。

以下ではいつも通り『短期・中期・長期の方向性』について各時間軸チャートによるテクニカルな視点を中心にご案内。(今号の分析は2024/04/19のNY市場終値をベースに実施)

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

➊日足チャート:「21MA±4.32%のバンド」、「52MA & 200MA」、RSIを付記

短期(1週間~1か月弱)の方向性:『強含み保合い』推移により自律的な速度調整が進捗

□2週前に「152.00の壁」を突破して急伸。上図に示した通り、今後も<上昇第3波の「中期(3ヶ月程度)目標値=157.12円超」に向けた上昇>が見込まれる

●ただし、ストキャスティクスが昨夏以来の超警戒水準にある上、RSIは一時81を超え2022年10月の超買われ過ぎ状態に接近。更なる上昇のためには「過熱感の緩和(速度調整≒図中の薄緑の塗りつぶし)」が必要だと思われる ⇒ 155円を目前に「強含み/もみ合い」の兆候も出来

◇RSI・ストキャスティクスには既にピークアウトの兆候も見られ始めている

>>> 想定レンジ=今週:153.15~156.30 、今後1ヶ月:151.35~157.35 =

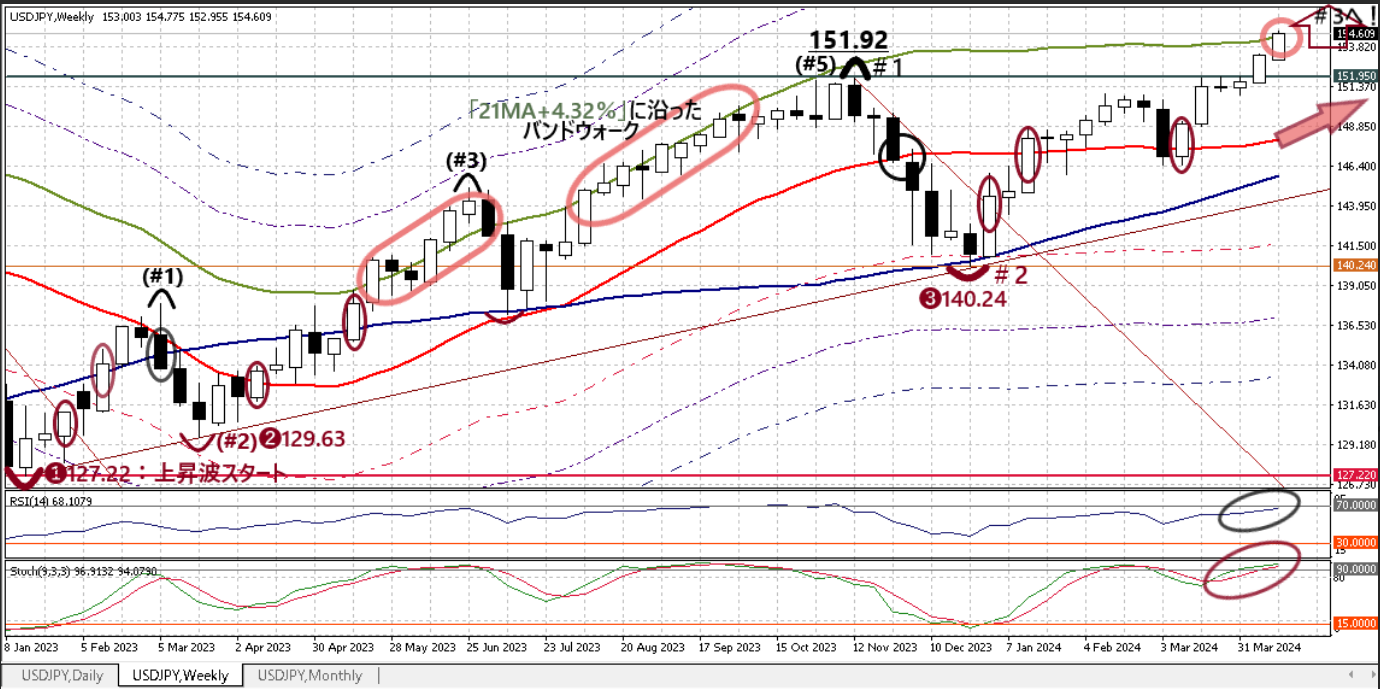

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド & 52MA」、RSIを付記

中期(1か月~半年程度)の方向性:上昇余地は残存も、一段の上昇に向け過熱状態を緩和・抑制中

□想定通り「152.00の壁」を突破後に上昇加速。今後も<「超長期的USD高円安トレンド(目標値=165円超:計算根拠は先週分ご参照)」の本格化に伴う上昇>が見込まれる

●ただし、日足ほどの過熱感はないが更なる上昇のためには「過熱感の緩和(≒速度調整)」が必要

=>仮に保合い(横ばい)が続いたとしても、今後2カ月程度は約0.5円/週のペースで21MAが上昇継続

=>「21MAとの乖離が着実に縮小」して行くことで「過熱感も逓減」すると想定される

=>到達したばかりの「21MA+4.32%のバンド(薄緑の太線)」もパラレルに上昇するため、RSI等の水準から考えてこの線を大幅に上方乖離するのは困難か。仮に強含んだとしても、昨夏のバンドウォーク(ピンクのカプセル)に類似する展開に止まろう

>>> 今後6か月間の想定レンジ = 148.80~159.00 ⇒ 149.70~159.00 =

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~1年程度)の方向性:中期下落トレンドは昨年末終了。既に超長期上昇トレンドが再開

◇先週ご案内したチャートからの変化は「152円の壁を突破⇒高値更新」していること

>>>「(数年単位の)超長期上昇トレンドが本格化」してゆく可能性高まる

>>> 今後1年間の想定レンジ = 148.80~168.00 ⇒ 149.70~168.00 =

<ファンダメンタルズ分析判断>

□先週の日米金融市場は「米国の金利上昇を受け株価下落・USD円34年ぶり高値更新」(下表右端)

◆米国:「債券利回りの3週連続上昇」を受けて「株式市場は3週連続の下落」

◇日本:「市場金利は横ばい」も米国株の3週続落を受け「株価は大幅に反落」

◇日米金利差は更に拡大し「152円の壁」を突破後も「USD円は34年ぶり高値を更新」

【米国】週間の変化

□経済指標:主要経済指標は事前予想を大きく上回り「堅調な米景気」を強調

◇米3月小売売上高(前月比):以下の通り事前の市場予想を上回る

〇総合: 結果 +0.7% ( 市場予想 +0.4%)

〇食品・自動車・建材・ガソリン除く: 結果 +1.1% ( 市場予想 +0.4%)

◇米4月フィラデルフィア連銀製造業景況指数: 結果 +15.5 ( 予想+2.0 )

>>>前週に続き「FRBが利下げを急ぐ必要はない」との認識がより強く市場に浸透

>>>実際、市場が見込む年内の利下げ回数は(3月末の“3~4回”から)“1~2回”に低下

◇先週の米要人発言 ~ 引き続きタカ派的発言が目白押し

〇サンフランシスコ連銀デイリー総裁:「利下げを急ぐ必要はない」、「急いで行動することは最悪の行為」

〇ジェファーソンFRB副議長:「インフレが予想通り減速しない場合は現行の金融引き締め姿勢をより長期間維持することが適切」

〇パウエルFRB議長:「インフレはかなり根強く、目標の2%回帰を確信するにはこれまで予想していたよりも長い時間が必要になる可能性が高い」

〇ニューヨーク連銀ウィリアムズ総裁:「利下げの緊急性は全く感じていない」

〇アトランタ連銀ボスティック総裁:「米国のインフレは高すぎる」、「年末まで利下げは出来ないだろう」

〇シカゴ連銀グールズビー総裁:「過去3カ月間のインフレの推移は看過できない」

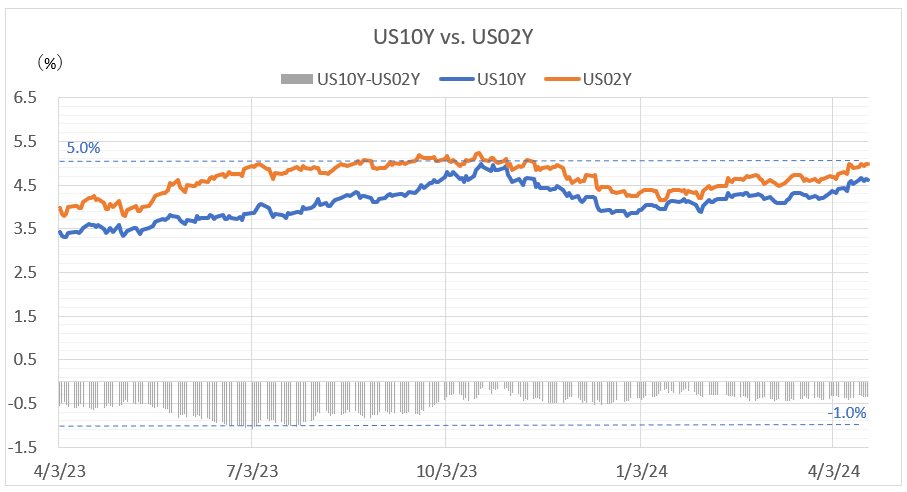

◇債券利回り:更に原油価格上昇も加わったインフレを巡る状況から、長短金利は上昇

> 2年債利回り:4/12 4.897% ⇒ 4/19 4.986%(前週比+0.089%上昇)

>10年債利回り:4/12 4.522% ⇒ 4/12 4.621%(前週比+0.099%上昇)

=>10年-2年の逆イールドは「▲0.365%へ前週比で僅かに縮小」(下図)

◎株式市場:債券利回りの上昇・中東情勢の緊迫化・半導体市場見通しの予想比悪化を受けて「株式市場は週間ベースで3週続落」

◎USD指数:中東情勢緊迫化によるリスク回避圧力の高まりはあるも、下落は軽微に止まり週間ベースでは続伸。円は対ドルでの34年ぶりの安値更新を継続。市場では引き続き日本の通貨当局による介入を警戒

【日本】週間の変化

□主な経済指標:強弱マチマチ

◇本邦金融当局者の発言:以下ごく一部抜粋

・神田財務官:「日米韓で円安・ウォン安への深刻な懸念を共有」、「必要であれば適切な行動をとることに変わりはない」、「手の内を晒すことになるため、具体的措置には言及しない。あらゆる手段を排除せずということに尽きる」

・鈴木財務相:「円安の行き過ぎた動きは常に注視している。あらゆる手段を排除せず断固たる措置をとる」

・植田日銀総裁:「為替レートの動きが経済・物価情勢に無視できない影響を与えることもあり得る。そういう事態に至れば金融政策の対応(≒追加利上げ)を考える可能性が非常に高い」

◇債券利回り:週間では概ね横ばい

> 2年債利回り:4/12 0.274% ⇒ 4/12 0.268%(前週比▲0.006%低下)

>10年債利回り:4/12 0.850% ⇒ 4/12 0.845%(前週比▲0.005%低下)

◇主要株価指数:3週連続の米株安・中東情勢緊迫化などを受け「大幅な反落」

>TOPIX:前週末比 ▲4.8%安

>日経平均株価:前週末比 ▲6.2%安

テクニカル分析でもご案内しましたが、先週のレヴューのポイントは以下の通り。

○終値ベースでここ2年「壁」とされてきた152.00を大幅に上回るも、その反動も無く着実に続伸となったことで、「超長期的USD高円安トレンドの本格化」を改めて強く市場に印象付けた

○<日足ではRSIが一時81を超え2022年10月の超買われ過ぎ状態に接近するなど上昇の過熱が目立った>

<週足では依然上昇余地を僅かに残してはいるものの、更なる上昇のためには「過熱感の緩和(≒少なくとも自律的な速度調整)」が必要に見える。「トレンドは明確にUSD高円安方向を示唆している」とはいえ、こうした動きには引き続き警戒が必要>

>=>=>「34年ぶりのUSD高円安水準の更新が漸進するなど、再度『超長期的なUSD高円安トレンドが本格化』し始めている。こうした上昇の過熱に対する(速度)調整リスクは依然として高レベルで残存しているため注意は怠れない」

○一方、先週の週間レンジは1.79円と2週前の1.83円とほぼ同水準に止まった。

<「152円の壁」を突破してもなお大幅な変動に結び付かなかったのは、市場が自律的な速度調整を行っている証左>

<(市場介入など強制的な圧力が加わらなければ)当面は『強含み保合い』という比較的落ち着いた推移が中心となる可能性が高まりつつある>

>=>=>「ただし、市場が自律的な速度調整を行っている兆候も垣間見られているため、<今後は上昇ペースの低減は不可避ながらも『強含み保合い』という比較的落ち着いた推移を辿りながら「強固な上昇トレンド」を継続して行く可能性が高い>」

また、先週の当レポートでは、ファンダメンタルズから見た「逆方向(=USD安円高)のリスク」についてもご案内しました。(以下、その要点)

➊本邦通貨当局による「USD売り/円買いの“市場介入”」

>>>毎週のようにご案内していますが、当局者の円安けん制発言が相次いでいます。USD円が続伸するにつれて、実際に介入が行われる可能性も高まっていくでしょう。仮に介入が実施されるとすれば、ほぼ1年半ぶりのことでもあり、当然ながら一旦はUSD円の騰勢も和らぎ、上値が重くなると考えられます。

(しかしながら、その効果については懐疑的に見ざるを得ない)

➋欧州を中心に他の主要国でも利下げの現実味が増幅していること

>>> かねてより指摘していますが「日本の実質政策金利が依然として大幅なマイナス圏にとどまる」ことは円の弱点克服が遠いことを示しますが、(両国通貨の交換レートである)為替相場に関しては相対比較も重要です。その観点から、他国通貨の金利低下は円との実質金利差の程度を和らげ「円の下げ渋り(≠円高)」をもたらす可能性があります。

➌更なるUSD/円の上昇が日銀に(追加)利上げを促すこと

>>> 3月の日銀政策決定会合で植田総裁は「基調的物価上昇率がもう少し上昇すれば、短期金利の水準の引き上げにつながる」と発言しました。インフレのうち、「第1の力」に関係する輸入物価指数は、USD建ての資源価格(原油先物相場など)とUSD円を単純に掛け合わせた数値の動きに数カ月遅れで連動することが知られています。これと年初来のUSD円の上昇を考慮すれば、夏場にかけて輸入インフレが再び顕現化することになるでしょう。

政府による電気・ガス代抑制策の開始から約1年が経過し、前年比の物価押し下げ効果が剥落することも相まって、かなりの期間にわたって日本のインフレが目標を上回る可能性は非常に高いと思われます。

もちろん、昨今期待を込めて喧伝されているように、昨年度を上回る賃金上昇が見込まれる中にあっても、実質賃金の前年割れが続く場合には、日銀は輸入インフレの高進を抑制せざるを得ないはずです。また、その処方せんとして「実質金利の引き上げによる円安抑制」が有効だと考えるでしょう。

●中東を中心に広がりつつある様々な地政学的リスク

この要因は、「リスク回避要因」として我が世の春を謳歌していた観のある米国株式市場の反落要因(≒USD安要因)として挙げたものです。しかしながら、先週の市場動向を見る限りストレートな「USD安要因」ではなく、(現在先進国で最も高金利である米ドル債への資金流入を通じた)「USD高要因」として評価される側面もあるようです。

こうした状況の中、(既述の通り)先週はTOPIXが前週末比▲4.8%、日経平均株価は同▲6.2%と大幅に反落しました。米国では、S&P500が3週続落の3%超の下落で遂に5,000の大台を割り込みました。海外先進国株全体の指標となるMSCIコクサイも前週末比▲2.7%と3週続落となっており、先月機関投資家として懸念した「好調そのものだった1~3月期の反動」が顕現化しています。

先週は、主に以下の3点を主因として成長株を中心に下落が加速しました。

①パウエル議長の“2%の目標までインフレ低下の確信を得るには予想以上に時間がかかる”発言によって(年内早期・多数回の)利下げ期待が一段と後退

②中東情勢の緊迫化

③TSMCによる「2024年の半導体市場見通しの下方修正」

順番は前後しますが、②の中東情勢については、イラン・イスラエル双方ともに“攻撃規模を抑制することで、衝突をエスカレートさせたくないとの意図”がうかがえることから、懸念される原油価格への影響は今のところ、限定的(WTI先物は小幅ながらも2週続落)なものに止まっています。

③のTSMCによる「見通し下方修正」については、2024年の(メモリーを除く)半導体市場全体の成長率見通しを「“10%以上の伸び”から“10%の伸び”に修正」したものでした。これについては「10%以上の伸びが一転してマイナス成長になる」という話ではありません。このため、やや過剰に膨らんでいた期待が是正されさえすれば、早晩、有望な半導体株には押し目買いが入り始めると予想されます。

最後になりましたが、①については以下のように考えています。

日米の金融市場が最終的に落ち着きを取り戻す為には、米長期金利のピークアウトが焦点となることに疑問の余地はありません。そのためには、当然FRBによる利下げ期待が復活することが前提となります。

既にここ数週間だけでも利下げ期待の巻き戻しは大きく進展しており、先週末時点で先物市場が織り込む年内の利下げ回数は1.5回程度まで後退していました。

既述の通り、FOMCメンバーの中でインフレ見通しに対して最も楽観的とみられていたパウエル議長が、先週「利下げに慎重な見方に転じた」ことで市場への影響が大きかったのだと思われます。しかしながら、FRBで最もハト派だったパウエル議長が変節したことで「金融市場並びにFRBによる見通しの修正は一巡した可能性が高まった」とも考えられるのではないでしょうか。また、経験則上「米国景気は金融市場の動向に極めて敏感」であることから、「足元の金利上昇・ドル高・株価調整は、この先の景気抑制とインフレの低下につながる可能性も高まる」と予想されます。

インフレ指標の落ち着きが確認されるためには相応の時間を要するとみられます。ただその間も、米長期金利に(低下の)影響を与え得る材料として、(かねてより指摘してきた)「FRBによる資産圧縮(QT)ペースの鈍化」が注目されることになるでしょう。

FRBは、現状、財務省証券を毎月600億USD・住宅担保証券を350億USD(円換算で合計14兆円規模/毎月)のペースで保有額を減らしていますが、「金融市場の流動性確保」のためにそのペースを鈍化させてゆこうという政策がこれです。実現すれば、少なくとも米国債の需給にはプラス要因となると考えられます。

因みに、前回3月FOMC後の記者会見でパウエル議長は『かなり早い時期にバランスシートの縮小ペースを鈍化させることが適切』と発言していました。早ければ次回4/30~5/1のFOMCで決定される可能性もあるため、個人的にはかなり注目しています。

ただし、かねてより指摘している通り「数年単位の超長期的視座に立ったファンダメンタルズ分析の結論は“トレンドはUSD高/円安”」との認識に著変はありません。(以下がその主たる要因)

①日本の国際収支構造の激変(≒貿易赤字の常態化、加速するデジタル赤字の拡大など)

>>>TRADOM内コンテンツ「為替の歴史」(この中の超長期月足チャート)もご参照ください

②2005~2007年当時盛んだった円キャリートレードが復活する可能性(環境)の高まり

>>>潤沢で安定した内外政策金利差(日銀の「金融政策正常化」VS「米国の金融緩和」が今後、仮に進んだとしても日本の潜在成長率の低さを考慮すれば大幅な実質金利差は必ず存続)

>>>今後増加が見込まれる対外直接投資や「個人や機関投資家による海外証券投資」

⇒「(超)低成長・低金利環境にある日本」から「圧倒的な比較優位を持つ海外」へと本邦の企業や(個人・機関)投資家の資金がシフトするのは自明の理(≒必定)

←特に今後国策として『“貯蓄”から“投資”へ』を本格化させるのならなおのこと

◇上記①・②から明らかになるのは「本邦の『外貨不足』という需給動向」

お知らせ①:<Weekly Reportの掲載予定について>今週末から日本ではゴールデンウィークに突入しますが、ジーフィット社におきましてもこの間ショートスタッフ状態が続く予定です。このため、「4/29週および5/6週のWeekly Report(文責:吉岡)」につきましては『テクニカル分析を中心とした<簡略版>を4/30(火)および5/7(火)にアップロード』を予定致しております。ご理解・ご了承のほど何卒宜しくお願い申し上げます。

お知らせ②:米国を中心とする「世界のインフレ・景気・金融政策」の現状分析、並びに短期を中心とした見通しについては、ジーフィット為替アンバサダーでもある安田佐和子氏のレポート(Weekly Report等)に詳細かつ非常に解りやすく解説されています。TRADOM会員の方々はサイト内で是非ご参照下さい。

なお、安田氏のレポートをご覧になれない方のために、氏のレポートから図表を幾つか抜粋してご紹介する承諾を得ておりますので、最後にご案内させて頂きます。以下は、全て安田氏による「今週のウィークリーレポート」より抜粋したものです。

<今週は、「今回は違う」として安田氏が挙げられた要因に関する考察です。種々の事象の評価には異なる点もありますが、「現在見通しがUSD高円安に大きく傾いている」我々にとって、決して軽視できない重要な着眼点だと考えます。:吉岡注釈>

―「今回は違う」?円安是正への政府・日銀の姿勢に変化

「今回は違う(This time is different)」と言えば、リーマン・ショック後に話題となったカーメン・M・ラインハート氏とケネス・S・ロゴフ氏の共著「国家は破綻する――金融危機の800年」の原題タイトルだ。バブル醸成期の慢心を表す言葉として知られる一方で、潮目が変わる局面でも耳にする。

そして現状、足元の円安をめぐる国内と国外の動きは、「今回は違う」と言えるのかもしれない。

国外要因でいえば、4月17日に初めて開催された日米韓財務相会合では共同声明をリリースし、「持続可能な経済成長及び金融の安定並びに秩序立った、良好に機能する金融市場を促進するため、引き続き協力していく」と盛り込んだ。さらに「我々はまた、最近の急速な円安及びウォン安に関する日韓の深刻な懸念を認識しつつ、既存の G20 のコミットメントに沿って、外国為替市場の動向に関して引き続き緊密に協議する」と明記した。

なお、既存のG20のコミットメントとは、2021年4月に公表された声明を表し、該当部分は「我々は、為替レートは根底にある経済のファンダメンタルズを反映することに引き続きコミットし、また、為替レートの柔軟性は経済の調整を円滑化しうることに留意する。我々は、外国為替市場の動向に関して引き続き緊密に協議する。我々は、為替レートの過度な変動や無秩序な動きが、経済及び金融の安定に対して悪影響を与え得ることを認識する」というもの。裏を返せば、スムージング介入を容認する文言とも受け止められる。

加えて、同日開催の主要7カ国(G7)財務相・中央銀行総裁会議後に公表された共同声明でも、「我々は、2017 年 5 月の為替相場についてのコミットメントを再確認する」と記した。これは、主に「我々は、為替レートの過度の変動や無秩序な動きは、経済及び金融の安定に対して悪影響を与え得ることを再確認する」を指し、G20の共同声明と同様の内容だ。ここについては、神田財務官が「日本の主張を踏まえた」

と説明、円安是正へ向けた財務省の努力が伺える。

国際通貨基金(IMF)の対応も、「今回は違う」。国際通貨基金(IMF)当局者の発言も、「今回は違う」。エイドリアン金融資本市場局長は4月16日、過度な変動なら介入を容認する姿勢を表明。2023年10月、IMFアジア太平洋副局長が「日本の為替介入、条件整っていない」と明言していた当時と、正反対だ。

国内においては、政府と日銀の対応が何より大きく異なる。植田総裁は4月19日、物価上昇継続なら追加の利上げの可能性は「非常に高い」とあらためて言及。緩和的な金融環境が必要と主張しつつも、円安による輸入物価の上昇が基調的な物価上昇率を押し上げる可能性に触れ、「無視できない大きさの影響が発生した場合には金融政策の変更もあり得る」と述べた。

4月25~26日開催の日銀金融政策決定会合では、引き続き①展望レポートで新たに加えられる2026年度の物価見通しを2%程度とする、②足元6兆円弱の国債買入規模の縮小――に加え、円安と原油高経由の輸入物価上昇圧力に配慮した追加利上げ示唆が注目されそうだ。

政府内における円安への危機感の高まりも、「今回は違う」。日経新聞によれば、ライバル官庁とされる財務省と経産省は3月26日、神田財務官が主催し懇談会を開き、貿易赤字トレンドやデジタル赤字拡大、所得収支の黒字など、国際収支を通じた円安について議論した。

今後は、経産省の取り組みに注目すべきだろう。6月にまとめる経済財政運営と改革の方針(骨太の方針)では、「新機軸」と銘打ち、国内企業が海外で得た利益の国内還流(レパトリ)や研究開発などの本社機能の国内強化を柱に掲げるという。

このうち、レパトリは本邦経常黒字の大半を担う第一次所得収支に直接働きかけるだけに、それなりのインパクトを与えそうだ。2023年暦年ベースの経常黒字は21兆3,810億円、第一次所得収支は34兆9,240億円で、そのうち対外直接投資収益は20兆9,233億円。対外直接投資収益のうち、約半分の10兆5,687億円が再投資収益として海外拠点に留保されている。レパトリ減税を行った場合、仮に約半分が戻ってくれば約5兆円。通信・コンピュータ・情報サービス、著作権等使用料、専門・経営コンサルティングサービスに代表されるデジタル赤字の5.5兆円を概ね相殺できる規模だ。

チャート:対外直接投資収益に含まれる再投資収益は、海外拠点に留保

チャート:いわゆる「デジタル赤字」、2023年に5.5兆円に膨らむ

実現すれば、「今回は違う」円安是正策となってもおかしくない。今すぐドル円を押し下げるドライバーとはならないものの、米利下げ局面と合わせ、中長期的な円安・ドル高の転換の材料となるか、留意しておくべきだろう。

―ドル円はテクニカル的に157円が視野に入るも、リスク選好度低下局面での売りにも注意

今後2週間のドル円は、4月22日週に米住宅関連指標が相次ぐほか、25日に米Q1実質GDP成長率・速報値、26日に米3月個人消費支出(PCE)価格指数、25-26日に日銀金融政策決定会合を予定する。

さらに4月29日週もイベント目白押しで、30日に本邦3月失業率と有効求人倍率、中国4月財新製造業PMI、4月30~5月1日に米連邦公開市場委員会(FOMC)、5月1日に米4月ISM製造業景況指数と米3月雇用動態調査、3日に米4月雇用統計を控える。その他、マイクロソフトなど大手テクノロジー関連の決算発表も今後2週間に集中し、内容次第では株安を起点としたリスク選好度の低下も意識され、乱高下しかねない。

ドル円は三役好転、強気のパーフェクト・オーダー(21日から200日など移動平均線が全て上向き)を形成、引き続きテクニカル的な地合いは非常に強い。イスラエルによるイランの報復攻撃が報じられ一時154円を割り込んだものの、すぐに下げ幅を打ち消した154円後半へ切り返したことでも、上昇トレンドの継続を感じさせる。2023年12月の安値、2024年2月高値、同年3月安値を結んだフィボナッチ・エクステンションでみれば、155円を突破すれば、157円まで上昇する余地がありそうだ。

ただし、投機筋の円のネット・ショートは4月9日週に16万5,619枚と、前週の16万2,151枚を超え2007年6月26日週につけた過去最大(18万8,077枚)水準に迫る。155円ちょうどにあるノックアウト・オプションを抜ければ152円を抜けた当時のように一気に上方向へ吹き上がる懸念を残す半面、日本のFX個人投資家のドル売り比率が下がってきていれば、米指標次第で上値が重くなることも想定しておきたい。

チャート:投機筋による円のネット・ショートは2007年6月につけた過去最大に迫る

RSIが4月16日に79.51をつけた後、伸び悩んだ点も意識される。介入警戒に加え米利下げ観測後退に伴う米景気減速懸念、それに伴うリスク選好度の低下と円キャリーの巻き戻しには引き続き注意したい。

以上を踏まえ、今後2週間のドル円の上値は心理的節目の157円ちょうど、下値は50日移動平均線付近の150.90円を見込む。

ようこそ、トレーダムコミュニティへ!