<テクニカル分析判断>

●短期:上昇トレンドが本格化する中、短期では過熱域に突入も「上昇余地は依然残存」

●中期:上昇の本格化に伴い過熱警戒域に急接近も、潤沢ではないが上昇余地は依然残存

6/24週は「寄付159.75:158.76~161.28:終値160.86(前週比+1.11円の円安)」となり、上値/下値の切上りを伴う連続陽線を3週に延ばすと共に、21MA+4.32%に絡みながら上値トライを継続(上図参照)。

この結果、終値ベースでは38年ぶりのUSD高値を更新している。なお、週間レンジは2.52円と前週の2.70円から小幅に縮小したものの、引き続き相対的に高めの水準を維持した。これらの事象は、先週も指摘した通り「上昇トレンドが再び本格化」のステージへと進展したことを明示している。

先週も指摘したように<短期~長期の全ての時間軸において『上昇トレンドの本格化』が確認されており、今後の上昇余地は果たして残存しているのか、あるとすればどの程度なのか>を今週も上図にて検証している。結果としては“上昇余地”に関する結論は以下の通りであり先週と著変は無い。

<上図は2022年1月からの週足チャート。この約2年半の間に『本格的なピークアウト(その後に21MA未満の水準を3週以上継続した反落局面を伴うもの)』を付随した中期上昇トレンドは2回観測されており(上図➊・➋)、その期間と上昇幅は図中に示した通り。(現在は3回目の上昇の途中とみられる)(図中でも記載しているが)この➊・➋との比較による「(現ステージの)上昇余地」は以下の通り。

時間的な観点:過去2回と同程度なら『あと6週程度は残存の可能性あり』

上昇幅の観点:“超過熱”を含む➊は困難としても『あと3~5円は残存の可能性あり』

>>>上記はあくまでも直近2.5年を参考にした一つの考察に過ぎないものの、我々は『(当分の間毎週0.4-0.5円上昇する)“21MA+4.32%”を上限とした(➋のa)もしくはb)に近い)秩序あるペースでの上昇』をメインシナリオとして想定している

以上の通り「更なる上昇余地は残存している」との結論に到ったものの、見方を変えれば「テクニカルな“上昇の過熱”状態に再び急接近しており、ピークアウトに向けて着実に接近している」ともいえる。いずれにせよ「変化は短期時間軸から現れ始める」はずなので、テクニカル分析においても「過度に予断を持つことなく」変化の兆しを見落とさぬことを心掛けたい。

以下ではいつも通り『短期・中期・長期の方向性』について各時間軸チャートによるテクニカルな視点を中心にご案内。(今号の分析は2024/06/28のNY市場終値をベースに実施)

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

➊日足チャート:「21MA±4.32%のバンド」、「52MA & 200MA」、RSIを付記

短期(1週間~1か月弱)の方向性:上昇本格化は明確も、過熱への警戒も必要なステージへ

□極めて強力な下値支持線である“52MA”での明確な底打ち/反発を示現後も、7連続陽線を含み下値の切上りは12日連続を記録。上昇トレンドの本格化を再び印象付けた

◆引き続き上昇トレンドは維持されているが、RSIやストキャスティクスは遂に「過熱警戒域」に突入。更なる上昇に対してはそろそろ警戒も必要なステージへ。

◇それでも、緩やかに上昇する21MA+4.32%に絡みながらの堅調な展開の継続を見込んでいる

>>> 想定レンジ=今週:158.70~162.75 、今後1ヶ月:158.10~164.40 =

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド & 52MA」、RSIを付記

中期(1か月~半年程度)の方向性:上昇トレンドは再び本格化も、過熱も徐々に顕現化へ

◇保合いを上抜け後も秩序ある範疇での上昇(上値トライ)を継続。これに伴って、過熱警戒領域に接近しているものの(潤沢とはいえないが)上昇余地は依然として残存

◇今後も当分の期間は「21MA(154.35@7/1想定)、同+4.32%バンド(同161.04:上値抵抗線)は毎週0.5円超のペースでの上昇」が見込まれる

>>> 今後6か月間の想定レンジ = 153.75~165.75 ⇒ 153.90~166.80 =

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~1年程度)の方向性:長期上昇トレンドの本格化に伴い、過熱への警戒も徐々に高まる

◇6月は再び陽線に転化し38年ぶりの高値を示現した上で60MA+30%に再接近。状況としては上図➊の過熱域に差し掛かりつつあり、そろそろ自律的調整(反落)にも要警戒のステージが接近か

◇ただし、上図➊では上昇の過熱状態にあったものの「上昇のペースを落としつつも、更に9カ月にわたり過熱状態が継続」していた

>>>既述の通り、上昇の過熱には要注意ではあるものの、現在は「20ヶ月MAが今月以降に毎月約1.0円上昇する」など「更なる上昇余地の拡大」が見込まれるため、緩やかながらも➊に準ずる可能性を高めに見込む

>>> 今後1年間の想定レンジ = 153.75~165.75 ⇒ 153.90~168.00 =

<ファンダメンタルズ分析判断>

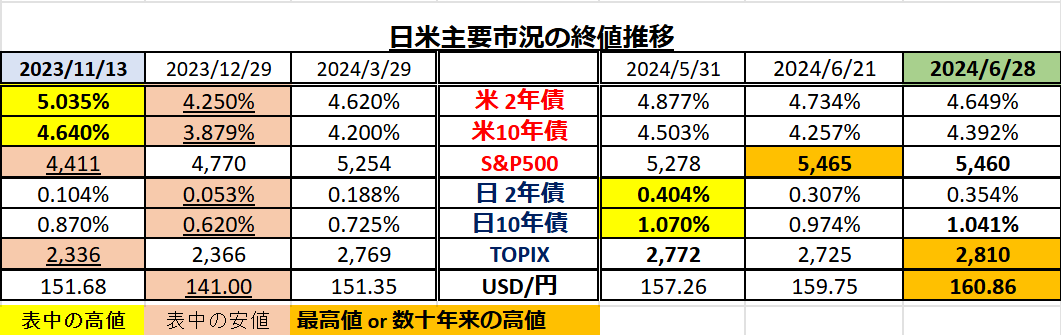

□先週の日米金融市場の変化(下表右端)

◇米国:インフレ鈍化で短期金利は低下⇒S&P500とNASDAQは一時最高値更新も週末に反落

◇日本:利上げ期待の再台頭で「長短共に金利は上昇」もTOPIXは4週ぶりに大幅反発

◇USD円:米利下げ期待の小休止/米長期金利の上昇も手伝い38年ぶりの高値を回復

◇米経済指標:経済指標はマチマチも、注目のPCEでインフレの鈍化は確認

★米5月消費支出(PCE)価格指数:前年比+2.6%(市場予想 同+2.6%)も、3カ月ぶりの低い伸び

⇒同、コアPCE:同+2.6%(市場予想 同+2.6%)も、2021年3月以来の低い伸び

⇒(FRBが注目している)スーパーコア<住宅を除くコアサービス>:同+3.4% と、3カ月ぶりに鈍化

>>> 本年初はインフレの再燃が懸念されていたものの、足許では落ち着きを回復

★米5月個人消費支出:前月比+0.%(市場予想+0.3%を下回る)

⇒同4月分も同+0.1%(速報値の同+0.2%から下方修正)

>>> 個人所得が同+0.5%と前月の+0.3%を上回ったにも拘らず、個人消費の伸びが限定的だったことは、労働市場の軟化(調整)を受けて貯蓄の必要性の高まりを示唆

>>> 2023年の1年間で3回しかなかった「個人消費の伸びが個人所得を下回る事象」は、今年に入ってからは5カ月間で3回目にも上り、足許で「家計が財布のひもを締めている様子」が伺える

>>> こうした消費需要の低下とも相まって、インフレが鈍化トレンドを辿る見通しが強まる

>>>LSEGのFed Watchによれば、上記一連の指標発表を受け、9月の利下げ確率は約66%に上昇

⇒市場では引き続き「年内に利下げが2回(12月も)実施される」と見込まれている模様

>>> (長期金利上昇にも拘らず)「インフレは鈍化傾向」との見方から「短期金利は週間で低下」

<⇔>

〇米6月シカゴ購買部協会景気指数:結果47.4(市場予想40.0を大幅に上回る)

〇米6月ミシガン大学消費者信頼感指数:結果68.2(市場予想66.0を大幅に上回る)

◇FRB高官発言:ごく少数なるもタカ派色が色濃い印象

〇ボウマンFRB理事:「米国のインフレ率はしばらくの間高止まりする可能性が高いため、必要であれば利上げの用意すらある」

>>>「強め」の指標への評価と相まって、長期金利は上昇

◇米債利回り:インフレ鈍化で短期は低下も、強めの指標とFRB高官発言で長期は上昇

> 2年債利回り:6/21 4.734% ⇒ 6/28 4.649%(前週比▲0.085%低下)

>10年債利回り:6/21 4.257% ⇒ 6/28 4.392%(前週比 +0.135%上昇)

=>10年-2年の逆イールドは「▲0.257%と前週比大幅に縮小」(下図)

先週の当欄でも触れましたが、我々が特に注目していたイベントは以下の2つでした。

6/27:米大統領選候補者テレビ討論会

6/28:米5月個人消費支出(PCE)物価指数

後者については、既に詳述した通り「インフレの鈍化を確認」するものとなり、短期金利の押下げ要因としてややUSD安に作用したものと思われます。

一方、前者についてはLIVEで視聴しましたが「バイデン氏のパフォーマンスは目を覆いたくなるほど劣悪」でした。仮にバイデン氏とトランプ氏の現/前2人の大統領がこのまま大統領選を戦うということになれば、勝敗は明らかであり、ひと頃はやり言葉となった「もしトラ」は「ほぼトラ」へと確実に進展したとの印象を受けました。その後の米国メディアの報道やアンケート調査をみても、私が抱いた感想と大差は無いようです。

この結果は「個人的にはかなりのサプライズだった」といえます。ここひと月ほど『テクニカルなUSD高予想』と『先行きの景気減速/利下げ見通し』がかなりミスマッチであり「論理的な平仄(ひょうそく)をどうとるのか」に悩んでいるとお伝えしていました。しかし、討論会の後に市場が一時161円台前半をつけるほどのUSD高で反応したところをみますと、(もしかしたら)この「ほぼトラ」がもたらす未来が既述のミスマッチを繋いでくれるのかもしれないとふと考えた次第です。

さて、上記の重要イベントを受けた金融市場の反応は既述の通りマチマチであり「日米の株式や債券市場は方向性を掴みづらい」1週間だったと言えるでしょう。そうした中でも、USD円相場はほぼテクニカル分析の結論を辿るように「週末/月末/四半期末の終値ベースで1986年12月以来の高値水準」へと上昇する展開となりました。当然のように、今週もUSD円相場の行方には注目が集まることになるでしょう。

実は、先週の当レポートでは以下のようにご案内していました。

<この「1USD=160.20-35円」という水準は、個人的に「かなり重要な意味がある」と考えています。

- プラザ合意を契機に120円までの進行したUSD安円高がリバウンドに転換し、1990年1月に戻り高値となったのが160.35円でした。その後は現在に至るまでこの水準を超えたことはありません。(TRADOM内コンテンツ『為替の歴史:前・後編』ご参照)

- 直近では、東京の祝日(4/29)の早朝にこの水準までUSD円が上昇した際、本邦通貨当局による(タイミングがサプライズとなった)USD売り円買い介入ではね返された水準(160.20)でもあります。

上記2点により、市場参加者の間では「この水準を超えると、テクニカル的には節目らしい節目が見当たらなくなる」としてかなり強く意識されているレベルでもあります。>

また、先週はテクニカル要因に主導され「38年ぶりの1USD=161円台」を記録しただけでなく、対EUR/対GBPの他、貿易量を加味した実効為替レートにおいても、円はこの週末に数十年ぶりともいえる安値を更新しています。

こうした『円安の急速な進展』を受け、市場では「日銀の追加利上げの織り込み」が進み、国内金利の上昇につながっています。ただし、今朝方の日銀短観でも明らかになったように『国内景気の下ブレ不安が残る中で、日銀が連続的な利上げを進める可能性は低く、日銀要因だけでは短期金利差が大きく縮小しない』ことは、これまでも指摘してきた通りであり、金融市場でもその点は充分承知しているのではないかと考えています。

一方、米国においては、一旦利下げが開始されればそれは連続的な利下げとなるでしょう。また、開始後の累計利下げ幅も2.0%を超えてくるものと予想されます。したがって、「日米間の潤沢な短期金利差を活かして利鞘を稼ぐ(所謂)“キャリートレード”を活発に行っている市場参加者」にとって最大の関心時が『米国の利下げはいつ始まるのか』であることに疑問の余地はないでしょう。

既述の通り、FF金利先物市場では「9月FOMCで利下げが開始される確率を7割弱と予想」しているようです。仮に、これが「100%に接近し、9月FOMCで利下げ開始はほぼ確実」との見方に変化してくれば、現在かなりの水準にまでポジションが積み上がっているとされるキャリートレードの巻き戻しにつながることになりそうです。そうなれば、現在も着実に上昇を続けるUSD円相場にも相応の影響が出始めることも想像に難くありません。

その意味では、今週も以下の通りグローバルに注目の経済指標発表を含む重要なイベントが目白押しとなっていますので、注視と冷静かつ精緻な分析が必要なことは昨今繰り返しお伝えしている通りです(太字は特に注目のイベント)。

>>>「7/1:日銀短観、米6月ISM製造業景況指数」

>>>「7/2:パウエルFRB議長講演、米5月雇用動態調査(JOLTS)」

>>>「7/3:米6月ISM非製造業景況指数、米6月ADP全国雇用者数、6月FOMC議事要旨の公表」

>>>「7/4:米国独立記念日のため米金融資本市場は休場、英国総選挙」

>>>「7/5:米6月雇用統計」

これらの中で、事前予想値も含めて個人的に最も注目しているのが「7/2発表の米5月雇用動態調査(JOLTS)です。「求人数については(現在)“786万人と2021年2月以来初めて800万人を下回る”との予想が主流」となっている模様。昨今、傾向となりつつある「労働市場の軟化(調整)」を示唆する指標が改めて確認されるかどうかに要注目。

なお、改めて申し上げますが『テクニカルに大きくUSD高に傾斜している見通し』が我々のメインシナリオであることに著変はありません。ただ、強い地合いが長く続いているからこそ「自律調整を含めたピークアウトが接近している」との認識も併せ持つ必要があると思料。

したがって、上掲の重要イベントが『テクニカルなピークアウトを誘発する要因』となりうるかどうかという視点は絶対に欠かせないでしょう。やはり(テクニカル/ファンダメンタルズの両面において)「過度に予断を持つことなく、冷静な分析を心掛けること」が今後ますます重要になってくるのだと思われます。

お知らせ:米国を中心とする「世界のインフレ・景気・金融政策」の現状分析、並びに短期を中心としたUSD円相場見通しについては、ジーフィット為替アンバサダーでもある安田佐和子氏のレポート(Weekly Report等)に詳細かつ非常に解りやすく解説されています。TRADOM会員の方々はサイト内で是非ご参照下さい。

ようこそ、トレーダムコミュニティへ!