<スペース>

<テクニカル分析判断>

●短・中期:「下落トレンドの本格化」進展は加速しようが、同時に調整局面にも着実に接近

9/9週は「寄付142.23:140.28~143.79:終値140.88(前週比▲1.38円の円高」の推移となり、2週連続の陰線を形成した。また、140.25円のザラ場安値(2023/12/28)に肉薄したと同時に、終値ベースとしては今次中期下落サイクル内の安値を更新しただけでなく、2023/7/27(139.35円)以来の安値水準を記録した。結果的にはやはり<現在は「依然として“中期的な下落サイクルの中にある”⇒現在のモメンタム(勢い)を考えれば7/30-8/5当時に近い「下値トライの可能性」が高まっていることには要注意>との想定が示現した恰好となった。

なお、2週前に5.43円と再び大きく拡大していた週間レンジは、昨今の急激な水準低下に伴い下値トライのペースもさすがに減速を余儀なくされ、先週は3.51円と大きく縮小した。

◆◎◆上掲の週足チャートのポイント(➎は依然として➊に類似の中期下落サイクルにある)

1)先週の終値は昨年7月以来の安値に接近した上に「21週MA▲7.41%」を2週連続で下回った(図中➊➎の青い塗りつぶし部分)

2)➊との相対比較において下落サイクルの持続期間/値幅には依然未充足感が残存

3)下降推移を辿る21週MAに続き52週MAも遂に緩やかな下降トレンドに入った

4)RSIやストキャスティクスに底打ちの兆候は再び消失。むしろ、RSIは2016年7月以来の30割れをトライする可能性がある

=>>>以上、テクニカルには(依然として)「USD円の地合いは非常に弱い」ことを改めて確認

<⇔>ただし、1)については、次の下値支持線である「21週MA▲9.87%」未満の水準へ一気に突入してゆくのは相当な困難を伴うと思われる:以下はその理由

⇒➊では下落サイクルの底打ち局面に該当していること(図中➊➎の青い塗りつぶし部分)

⇒前回この水準未満を記録したのは2008年のリーマンショックにまで遡らねばならないこと

=>>>この観点からは「当面のボトムアウト(底打ち)に接近している」ことが示唆され、今次「下落圧力は一巡」に向かっている可能性にも留意すべき局面

◆◎◆上掲の日足チャートのポイント

1)21日・52日・200日全てのMAが下向きに転じ、全てのMAがデッドクロスを示現

2)2週前に「下落圧力は一巡」の雰囲気を醸した「21日MA超え」は僅か2日で終息

3)➊の「5日連続の大幅下落(暴落)」に続き➋は「4日連続の大幅下落を含む2週間弱の上値/下値の切下がり傾向」。更に、終値としては今次下落サイクル内での最安値を更新中であり2023/7/27(139.35円)以来の安値水準を記録

=>>>テクニカルには「地合いは極めて弱い」との示唆

=>>>日本が休場となる9/16にも薄商いの中で、昨年末12/28の安値140.25円割れをトライすることも充分あり得る

<⇔>ただし、1)については「52日MAと200日MAとのデッドクロスが当時の下落サイクルの底打ちのタイミングとほぼ同時」だった事例も散見され、必ずしも「その後の下落トレンドの加速」を示唆するものではないことには留意すべき

=>>>また、RSIやストキャスティクスなどオシレーター系指標に今のところ払底の兆候は認められないが、水準としては両方共に「底打ち⇒(自律)反発に転化」してもおかしくないレベルにはある

<今週のテクニカル分析の結論>は以下の通り

■ここひと月ほど指摘してきた通り「7/29~8/5の暴落のダメージ払拭には相応の時間を要する」状況は依然継続しており、現在は“中期的な下落トレンドが再度本格化”していることを改めて確認

□ただし、既述の通り「更なる下落には相応の困難が伴うという点で“下落圧力は一巡 ⇒ 一旦(自律)反発に転化”の局面が接近しているともいえる

◎引き続き「過度に予断を持つことなく」変化の兆しを見落とさぬ姿勢を継続した上で、終値が以下の水準を維持できるかどうかに注目

① 昨年12/28の安値=140.25円

② 21週MA▲8.64%=139.11円

③ 21週MA▲9.24%=138.21円

>>> 相場の水準がかなり低下したことによって、下落/上昇の両圧力が再び拮抗し始めると想定されることから「市場変動率は比較的高水準を維持しつつも先週比で縮小」と予想

~以下では『短期・中期・長期の方向性』についての分析ポイント及び各時間軸での想定レンジをご案内します。(今号の分析は2024/09/13のNY市場終値をベースに実施) ~

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

➊日足チャート:「21MA±4.32%のバンド、52MA & 200MA」、RSI等

短期(1週間~1か月)の方向性:下落トレンドの本格化は進展も「一旦底打ち」の可能性台頭

〇上図は既掲の1年を2年に延ばした日足チャート。コメントは既掲のものをご参照

=>>>テクニカルには「USD円の地合いは極めて弱い(下落トレンドにある)」ことは明確

=>>>日本が休場となる9/16にも薄商いの中で、昨年末12/28の安値140.25円割れをトライすることも充分あり得る(抜ければ139円台に一気に突入か?)

<⇔>ただし「52日&200日両MAとのデッドクロスが当時の下落サイクルの底打ちのタイミングと同時」だった事例(2023/1/16:上図左)もあり、前週初示現した同デッドクロスが必ずしも「その後の下落トレンドの加速」を示唆するものではないことには留意すべき

>>> 想定レンジ=今週:139.05~142.95 、今後1ヶ月:138.00~145.50 =

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド & 52MA」、RSI等

中期(1か月~半年程度)の方向性:下落トレンドの本格化を確認の一方、自律反発の可能性台頭

◇上図は冒頭のものを再掲。コメントも既掲をご参照

=>>>テクニカルには(依然として)「USD円の地合いは非常に弱い」ことを改めて確認

<⇔>ただし、「21週MA▲9.87%」未満の水準へ一気に突入してゆくのは相当な困難を伴うと思われる:以下はその理由

⇒➊では下落サイクルの底打ち局面に該当していること(図中➊➎の青い塗りつぶし部分)

⇒前回この水準未満を記録したのは2008年のリーマンショックにまで遡らねばならないこと

=>>>この観点からは「当面のボトムアウト(底打ち)に接近している」ことが示唆され、今次「下落圧力は一巡」に向かっている可能性にも留意すべき局面

>>> 今後6か月間の想定レンジ = 135.90~152.70⇒ 135.90~152.40 =

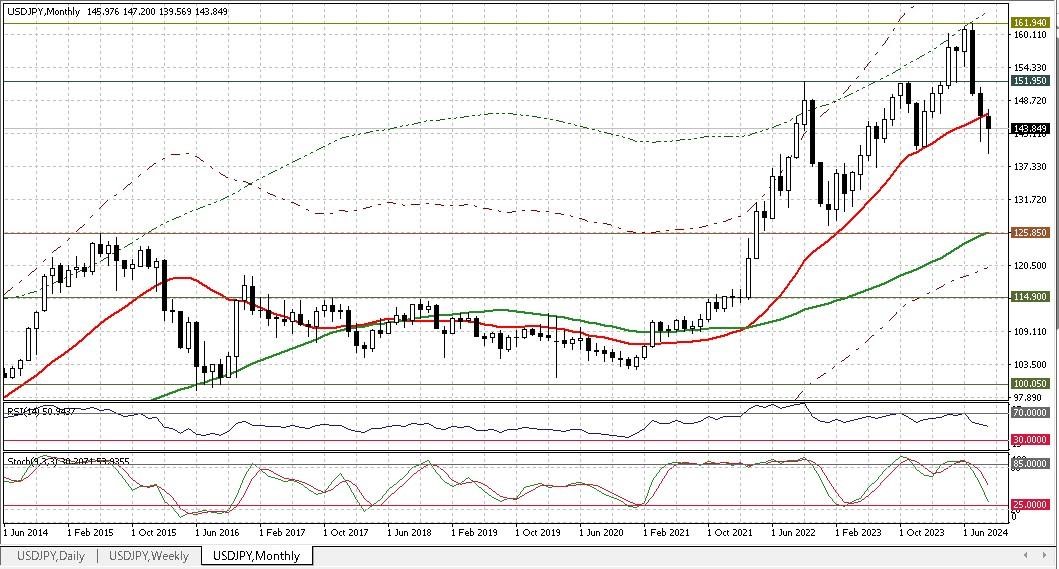

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~1年程度)の方向性:8月は回避も、20ヶ月MAの下抜け/下落トレンドへ反転が迫る

■前3ヶ月分の推移を全て包み込むような長大陰線となった7月に続き、8月も陰線が継続

◇一方、長い下ヒゲが下落圧力の減退を示唆した上で、145.83まで上昇していた20ヶ月MAを8月末の終値では何とかクリアした

◆ただし、この20ヶ月MAは9月には146.64程度に上昇してくること・RSIやストキャスティクスは下降トレンドが鮮明になりつつあることから、引き続き「20ヶ月MAを下抜け⇒下落トレンドへの反転が迫っている」状況に著変なし

>>> 今後1年間の想定レンジ = 135.90~156.90 ⇒ 135.90~155.10 =

<お詫び>

誠に申し訳ございません。筆者の体調不良により、今週のweekly reportは9/14に作成していたテクニカル分析のパートのみ掲載させて頂きます。

ようこそ、トレーダムコミュニティへ!