「新日銀総裁・初会合」前のめりの政策修正期待けん制か

植田新日銀総裁にとって初の金融政策決定会合が4月27-28日に開催されます。就任会見で「大規模な金融緩和策継続が適当」「マイナス金利やイールド・カーブ・コントロール(YCC、長短金利操作)を変更する必要性がない」と述べていることから、現状の政策維持継続が予想されています。

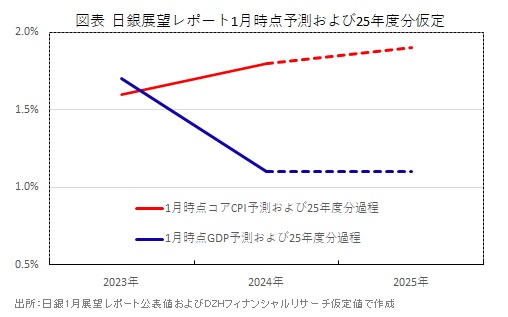

28日公表の経済・物価情勢の展望(展望リポート)における消費者物価指数(除く生鮮食品、コアCPI)の予測は、今回のレポートから予測が追加される2025年度について、前年度比1%台後半の上昇にとどまる公算が大きいと報じられています。物価目標2%の安定的実現のために緩和継続が必要とのシナリオ提示になるでしょう(図表参照)。

新総裁の会見で、将来の政策変更のヒントが示されるかどうかも注目されます。ただ、市場の思惑に振り回されるのを回避するためにも、前のめりの政策変更催促のムード払しょくに努めるとみます。

緩和継続の意思が改めて示されるでしょう。これは株式市場の支援となり、為替は円安で反応すると考えられます。足もとの物価動向の先行指標となる28日発表の4月東京都区部CPIの強弱にも目を配っておきたいものです。

当面は緩和継続との姿勢を示す一端として、展望レポートで25年度の成長率回復の鈍さが示されるかもしれません。前回の1月の展望レポートで24年度の成長率の予測は1.1%へ鈍化することが示されていました。25年度は同等かやや改善で1.1%か1.2%程度にとどまるのではないでしょうか。

物価が目標を下回るなか、成長が鈍いなら緩和継続の示唆にもなります。ただ、弱い成長見通しは株式市場にとってやや重しになりそうです。一方、為替は日米金融政策の姿勢の差異からも、やはり円安・ドル高が意識されやすいでしょう。

円安なら本邦株価を下支え、日米金融政策格差も円安支援

5月2-3日開催の米連邦公開市場委員会(FOMC)では、0.25%の使利上げが確実視されています。関連するインフレ指標として、28日発表の米個人消費価格指数(PCEデフレーター)コア指数の動向も注目されます。

PCEデフレータのコア指数は、米連邦準備理事会(FRB)が物価動向を判断する上で最重要視する数字。今回3月分の市場予想は前年比+4.5%と、前回2月分の+4.6%よりやや伸びが鈍化するとの見方です。

ただ、依然として高めな水準を維持していると認識されるでしょう。先がけて発表されていたインフレ期待の数字が上昇していたことと合わせ、利上げ継続の見方を支援します。

10日にニューヨーク連銀が景況指数とともに発表した1年先のインフレ期待は4.7%と、前月の4.2%から上昇。14日にミシガン大が発表した消費者の期待インフレ率は1年先が4.6%と、前月の3.6%から大幅に上昇。予想の3.7%を大きく上回りました。

日米の金融政策動向が円安・ドル高を支援するなら、輸出関連の本邦大型株にとってもサポートになるとみます。日本株を支援する円安となるか注目しましょう。

本記事は2023年4月26日に「いまから投資」に掲載された記事を、許可を得て転載しています。

ようこそ、トレーダムコミュニティへ!