前編に続き、為替の歴史について解説します。

目次

⑥ 1990年~1994年:バブル経済(注2)の崩壊

『バブル崩壊』という現象は、単に景気循環における景気後退という面だけでなく、急激な信用収縮、土地や株の高値を維持してきた投機意欲の急激な減退、そして政策の錯誤が複雑に絡んで発生した現象です。

1980年代後半に日本の地価は異常な伸びを見せました。景気が後退局面にあったにも拘わらず公示価格では北海道、東北、四国、九州など、1993年ごろまで地価が高騰していた地方都市もあるほどでした。

このバブル経済時代に主に土地を担保に行われた融資は、地価の下落により、担保価値が融資額を下回る担保割れの状態に陥りました。また各事業会社の収益は、未曾有の急反落を見せた景気によって大きく低下しました。こうして、銀行が大量に抱え込むことになった不良債権は銀行経営を悪化させ、大きなツケとして1990年代を通じて残存したのです。

この期間、円相場は不芳なファンダメンタルズにも拘らず更に苦境を強いるように急激な円高が進行。

1990年1月に160円まで反発していたUSDは1995年4月には79.75円まで下落しその価値は半減しました。

(注2)バブル経済は、不動産や株式をはじめとした時価資産価格が、投機によって経済成長以上のペースで高騰し実態経済から大きくかけ離れ、それ以上は投機によっても支えきれなくなるまでの経済状態を指す。日本では、1986年12月から1991年2月までの間に発生した。

⑦ 1996年頃~:オンライン・トレーディングの急速な普及

1990年代には、人々のお金に対する見方や使い方が変わってきたため、通貨市場はかつてないほど高度かつ迅速に成長しました。かつては、トレーダー、ブローカー、電話等を駆使しなければ市場の正確なレートを把握できませんでしたが、『オンライン・リテール・ブローカー』が台頭してきた1996年頃から、自宅で自らボタンをクリックするだけで知ることができるようになりました。このような通信の革新的な進歩は、その後も現在に至るまで不断どころか加速度を増しながら、『世界で最も規模が大きく、流動性も極めて高い上に(取引に関する規制がほとんどない)世界中の誰もが最もアクセスしやすい』超巨大取引市場を形成しました。最近の円安進行により取引が拡大し、2022年9月には月間の外為取引金額が1,398兆円(注3)に達しています。

(注3)一般社団法人金融先物取引業協会店頭FX月次速報資料より抜粋

⑧ 1997年10月:アジア通貨危機

こうした通信技術の革新的進歩に伴い、外為取引においても全てが一変。これまで全体主義的な政治体制の中で遮断されていた通貨でも比較的容易に取引されるようになりました。東南アジアに代表される新興市場においても、その経済的繁栄を背景に資金が流入し、通貨への投機が盛んに行われるようになりました。

しかし、1997年7月、過熱の兆候をきたしていたこの動きがまずタイで爆発。タイ政府は、輸出競争力を飛躍的に回復させるため、高くなり過ぎた自国通貨を「管理変動相場制」に移行すると共に実質的な通貨の切り下げを敢行し市場に大きな動揺をもたらしました。この通貨切り下げの動きはマレーシア・インドネシア・フィリピンといった近隣の新興国にとどまらず、シンガポールやオーストラリアなどの先進国にも波及しアセアンを中心に外国為替市場に大きな混乱をもたらしました。日本は主要国の中でこのエリアに最も地理的に近かったため、この混乱のあおりを受ける格好で円相場は円安での展開を余儀なくされました。

⑨ 1999年1月:ユーロの誕生(発足)

第二次世界大戦後、欧州では域内の国々の結束を深めるために多くの条約が結ばれましたが、中でも1992年に締結された「マーストリヒト条約」は、世界の経済圏の枠組みや外国為替市場にとって極めて重要な意味を持つ条約と言えます。なぜなら、この条約によって「欧州連合(EU)」が発足し、通貨「ユーロの誕生」につながり、外交や安全保障に関する取り組みを含む包括的な枠組みができたからです。この条約はこれまでに何度も改正されてきましたが、ユーロの創設によって欧州の銀行や企業は、グローバル化する経済の中で為替リスクを効率的に排除できるという明確なメリットを獲得したのです。

⑩ 2008年10月:リーマンショック

2008年9月、米国のサブプライム住宅ローン危機による損失拡大により、リーマン・ブラザーズが経営破綻し、その後連鎖的に世界規模の金融危機が発生。米国5大投資銀行グループ第4位のリーマン・ブラザーズの破綻は、負債総額6,000億ドル(当時の為替レートで約64兆円)という米国史上最大の企業倒産でした。リーマン・ブラザーズの破産法申請によって、同社の顧客/取引先への影響・連鎖倒産の恐れや、米国連邦政府の対策の遅れから米国経済に対する不安が広がって世界的な金融危機に連鎖、10月に米国G・W・ブッシュ大統領が金融システムに7,000億ドル(75兆円)の金融支援を行う緊急経済安定化法案に署名する事態となりました。

日本はバブル経済崩壊後の長引く不景気から、サブプライムローン関連債権の利用は限定的であったため、大和生命保険の倒産や農林中金の大幅損失などはあったものの直接的な影響は限定的でした。しかし、世界的な経済の冷え込みや金融不安などから、米ドルの下落による相対的な円高が進行、日本国内の輸出産業を起点としてダメージが広がり、結果的に日本経済の大幅な景気後退へと繋がりました。

⑪ 2011年3月:東日本大震災の発生

2011年3月11日に、東北地方太平洋沖地震による災害、およびこれに伴う福島第一原子力発電所による大規模な地震災害が発生しました。これは明治以降の日本の地震被害としては3番目の規模の被害であり、津波の襲来により沿岸部が破壊される様子や、福島第一原子力発電所におけるメルトダウンの発生は、全世界に大きな衝撃を与えました。

東日本大震災の発生以降、サプライチェーンのリスク分散や、当時進んだ円高や電力制約による生産コスト高を回避するため、日本国内の製造業が生産拠点の海外移転を本格化。その結果1981年以降約30年間継続した日本の貿易収支が赤字に転落し、その後も2011~2021年の11年間で8回の貿易赤字となるなど、日本の貿易収支の構造が明確に赤字へと変化する契機となりました。

また、1973年の変動相場への移行後は、超長期トレンド(60か月=5年移動平均)がほぼ一貫して円高傾向を継続していましたが、東日本大震災以降は明確に円安に転換しています。その意味で、東日本大震災は超長期トレンドの転換点となる歴史的出来事であったと考えられます。

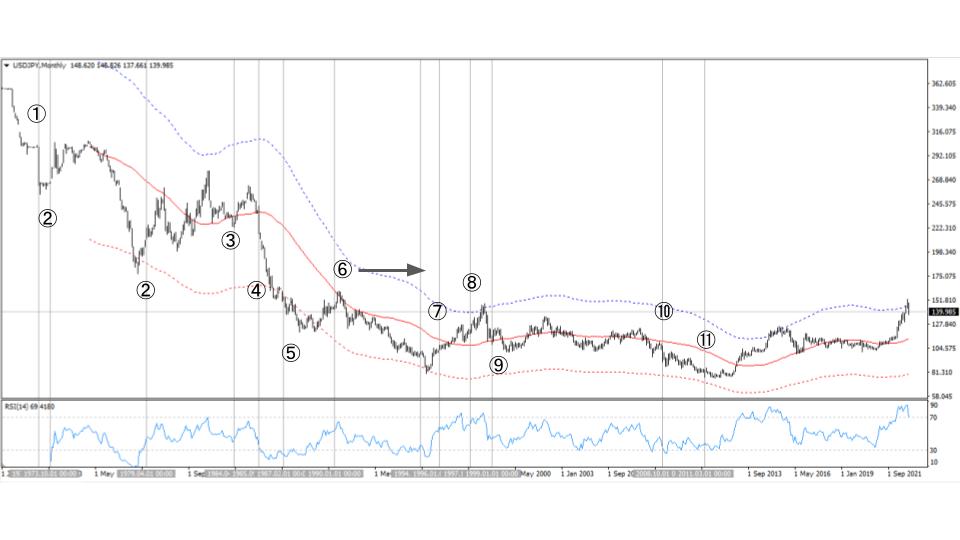

➊チャートは1970年以降の月足(ローソク足)の推移

➋60ヶ月(5年)の移動平均線と±30%のバンドを表示

➌70超/30未満で「買われ過ぎ/売られ過ぎ」を示唆するとされるRSI(相対力指数)を下段に表示

ようこそ、トレーダムコミュニティへ!