為替相場、例えばドル円の価格は常に変動しています。朝8時に1ドルが148.50円だったものが、12時に147.85円になり、夕方18時には1 […]

目次

【5/29-6/2のドル円レンジ:138.42~140.93円】

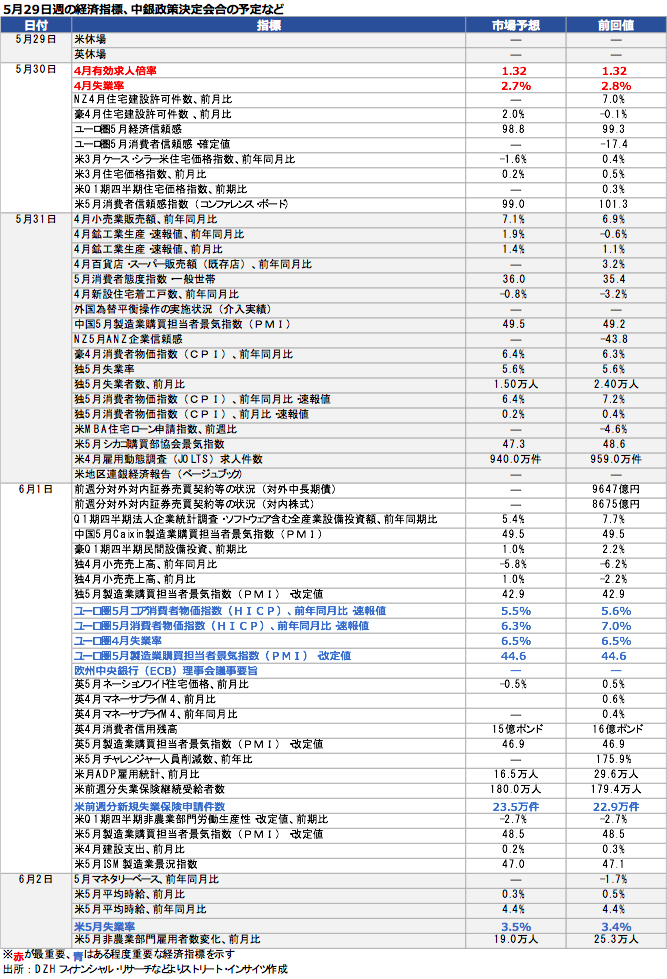

・(先週の総括)ドル円の変動幅は5月29日週に2円51銭となり、その前の週の3円24銭から縮小した。また、週ベースでは4週ぶりに反落した。5月26日発表の米4月PCE価格指数の再加速した結果、6月利上げ観測が強まった。さらに、米債務上限停止法案の採決を5月31日に控え妥結期待から米金利は低下したものの、リスク選好度が高まり、ドル円は5月30日に一時140.93円まで年初来高値を更新した。しかし、同日に財務相・日銀・金融庁が3者会合を開催したため、本邦当局によるドル売り・円買い介入懸念が高まった。さらに、ジェファーソン米連邦準備制度理事会(FRB)理事やフィラデルフィア連銀総裁の発言を受け、6月FOMC利上げ見送り期待が再燃し、ドル円は上げ幅を縮小する展開。6月1日には、米大1四半期単位労働コストが市場予想を大幅に下回るなど、弱い米指標が飛び出し一時138.42円まで下落。ただし、翌2日には米5月雇用統計を受けて一時140円台を回復した。

・5月29日、米4月PCE価格指数の再加速を手掛かりとしたドル買いが続き、米国や英国などが休場だったものの、一時140.92円まで上昇した。

・5月30日は、東京時間の午後にドル買いが膨らみ、一時140.93円まで切り上げたが、その後、財務省・金融庁・日銀による3者会合が開催され、本邦当局による介入警戒が高まった。結果、NY時間には139円半ばまで下落した。

・5月31日は、ジェファーソンFRB理事やフィラデルフィア連銀総裁が6月13~14日開催の米連邦公開市場委員会(FOMC)で利上げを見送るとの示唆を与え、ドル円の下落を誘った。さらに、同日にウォール・ストリート・ジャーナル(WSJ)紙が、Fed番記者であるニック・ティミラオス記者による同様の観測記事を配信し、6月利上げ観測が一段と後退し(ただし、利上げ終了を意味しないとも報道)、ドル円は139.20円台へゆるんだ。

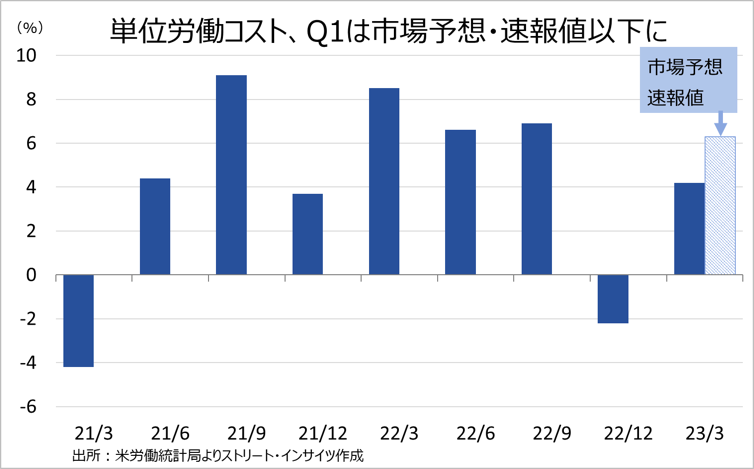

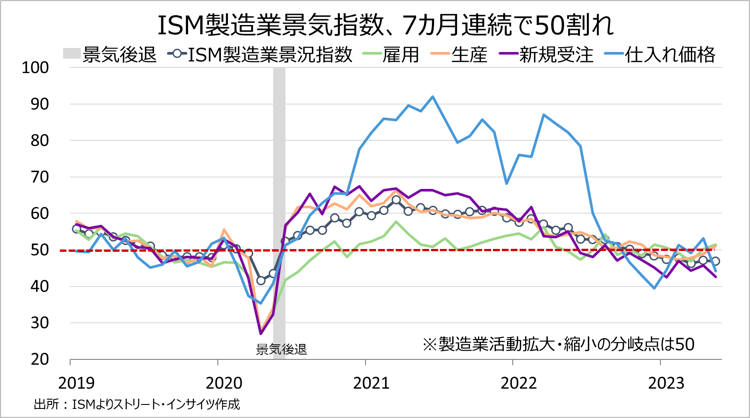

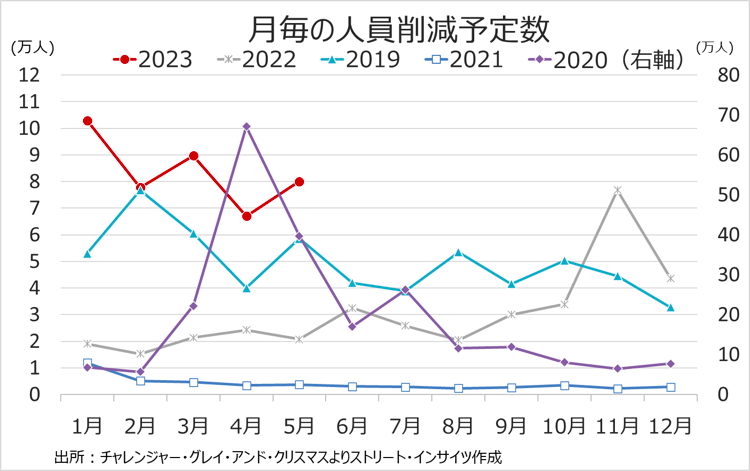

・6月1日には、米Q1単位労働コスト確報値が市場予想と速報値の6.3%を大幅に下回る4.2%となり、賃金圧力の後退が意識された。米5月ISM製造業景況指数も7カ月連続で分岐点を割り込んだだけでなく、仕入れ価格が5カ月ぶりの水準に低下しインフレ圧力の低下を示した。さらに、米5月ADP全国雇用者数が市場予想を上回ったものの、米5月チャレンジャー人員削減予定数が増加、年初来ではコロナ禍を除けば2009年以来の水準に増加した。一連の結果を受け、6月利上げ見送り観測が強まり、ドル円は約1週間ぶりに139円を割り込んで一時138.42円まで下落した。

チャート:Q1の単位労働コストは前期比年率4.2%、市場予想と速報値の6.3%を下回る

チャート:米5月ISM製造業景況指数は7ヵ月連続で分岐点の50を割り込み、仕入れ価格指数は5カ月ぶりの低水準、新規受注も4ヵ月ぶり水準に低下。

チャート:チャレンジャー人員削減予定数、2023年に入ってから増加が鮮明に

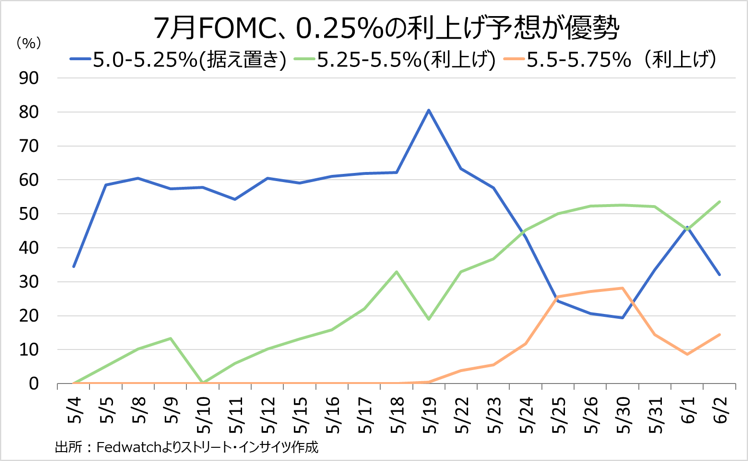

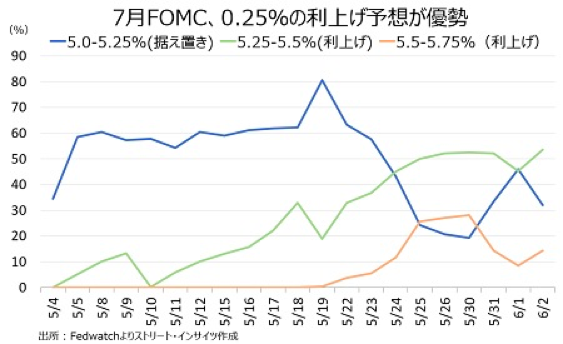

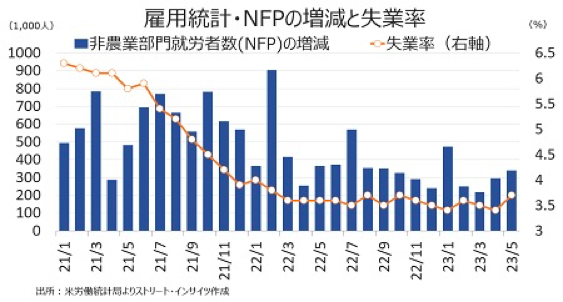

・6月2日は、一転してドル買い戻しが優勢に。米5月雇用統計・非農業部門就労者数(NFP)が前月比33.9万人増と市場予想の18万人増を大幅に上回ったため、7月25~26日開催のFOMCで利上げ観測が再燃、ドル円を押し上げ一時140台を回復した。

チャート:7月FOMCでの利上げ織り込み度、6月1日に低下した後で翌2日に再び逆転

チャート:ドル円の日足チャート(白い枠が今週のレンジ、右軸は米10年債利回りで緑線)

(出所:Tradingview)

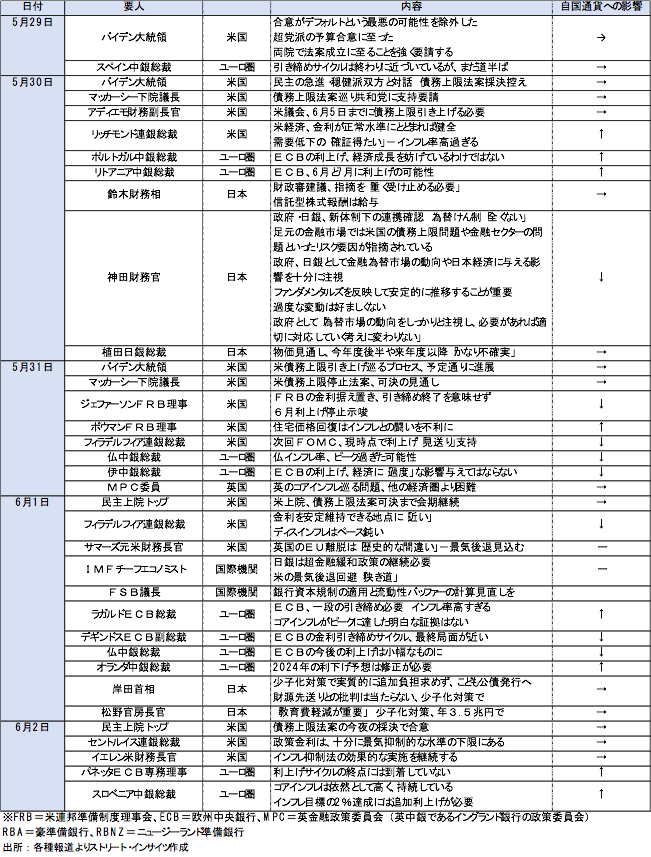

・5月29~6月2日は、ジェファーソンFRB理事やフィラデルフィア連銀総裁など、6月FOMCで利上げ見送り発言が相次いだ。なお、6月FOMCを控え、Fed高官は同3日からブラックアウト期間に入るため、金融政策に関する発言ができなくなる。一方で、欧州中央銀行(ECB)当局からは、ラガルド総裁やパネッタECB理事、その他タカ派寄りの中銀総裁が利上げ継続に言及した一方で、仏中銀総裁や伊中銀総裁などハト派寄りは引き続き利上げ継続に慎重な見解を示した。日本からは、財務省・金融庁・日銀の3者会合後に神田財務官が「過度な(為替)変動は好ましくない」などと発言、ドル円の下落につながった。

〇米国の経済指標⇒米5月雇用統計を中心に堅調な労働指標が相次いだが、米5月チャレンジャー人員削減予定数は高水準を続け、年初来ではコロナ禍を除き2009年以来の水準に膨らんだ。また、米Q1単位労働コスト・確報値は市場予想と速報値を下回り、賃上げ圧力の後退を示唆した。米住宅指標は市場予想を上回る結果が優勢。一方で、米5月ISM製造業景況指数が7カ月連続で分岐点の50を割り込んだように、製造業活動は軟調だった。

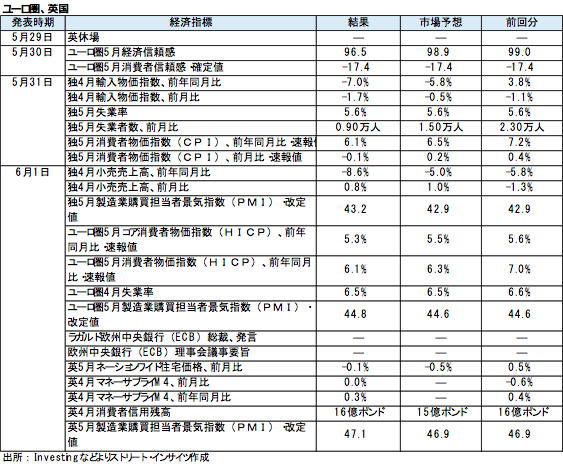

〇欧州の経済指標⇒ユーロ圏と独の消費者物価指数はそろって鈍化し、インフレ圧力の後退を示唆した。逆に、ユーロ圏と独の5月製造業PMI改定値は、上方修正。独5月失業率は市場予想通りだったほか、独4月小売売上高も市場予想以下にとどまった。英5月製造業PMI改定値は市場予想を上回った。

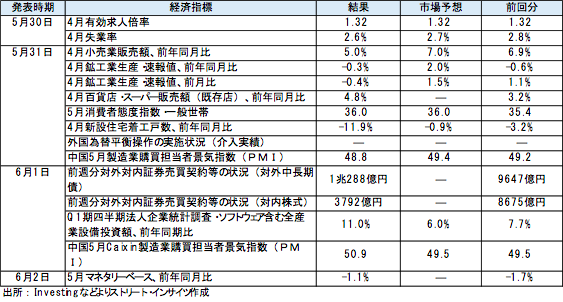

〇日本と中国の経済指標⇒日本の4月失業率は市場予想を下回り改善した半面、4月鉱工業生産は市場予想に反しマイナスとまちまちな結果となった。Q1法人企業統計での設備投資額は、AIなどを軸に投資意欲が高まったとみられ、市場予想と前月を上回った。中国5月財新製造業PMIは、中国国家統計局発表の結果に反し分岐点の50を回復した。

〇オセアニアの経済指標⇒豪4月CPIは加速したほかQ1民間設備投資も市場予想を上回り、利上げ観測を強めた。NZの指標結果はまちまちだった。

・赤字が最重要、青字がある程度重要な経済指標 orイベントとなる。

【6月5日~6月9日週の為替予想レンジ:138.00~141.10円】

ドル円は前週に一時140.93円まで年初来高値を更新したものの、5月11日につけた安値133.74円から約1カ月間で一時7.19円も急騰した事情に加え、本邦当局による介入警戒もあって、上値にブレーキが掛かっている。

何より今後1週間は、6月13~14日開催のFOMC、6月13日に米5月消費者物価指数(CPI)を控え、重要指標は6月5日の米5月ISM非製造業景況指数しか予定しない。引き続き、本邦当局による介入見極めと米追加利上げ観測の綱引きで、値動きが限られそうだ。

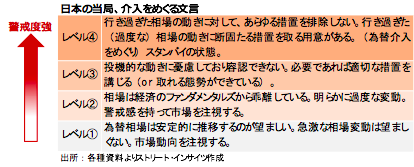

気になる本邦の為替介入の可能性とレベル感だが、まず為替介入に関わるキーワードをみてみよう。

チャート:前回の介入時、直前に「スタンバイの状態」との新たな文言が追加

今回は140.93円に乗せたタイミングで、まずは3者会合を開いた。神田財務官による同日の発言「過度な為替変動は好ましくない」などを振り返れば、足元の介入警戒度はレベル①と想定されよう。逆に言えば「必要あれば適切な措置を講じる」などの発言が出てくればレベル③、「相場の動きに対し、あらゆる措置を排除しない」が飛び出せばレベル④で、介入間際と捉えられる。

前回は、144円半ばで推移した2022年9月8日に3者会合を開催し、2週間を経ずして神田財務官が21日に「必要なら必ずやる」と発言、翌22日に145.90円台へつける過程で「スタンドバイの状態」と介入の狼煙を上げ、踏み切った。その後、2022年10月21日に151.94円でピークアウトし、政府・日銀が勝利を収めた格好だ。

当時のレベルを単純に当てはめれば、140.93円で3者会合を開催しており、本邦当局はそこから約5~7円高となる145~147円での頭打ち、つまり150円乗せ回避を狙っていると仮定できよう。また、2022年10月高値と1月安値の半値戻しを達成し、「半値戻しは全値戻し」と指摘された5月29日以降、一足飛びに140.93円へ上昇する流れで3者会合を行った意義は大きい。ドル円相場は、本邦当局のこうした意図をにらみつつ、一旦の上値が重くなってもおかしくない。

米国に視点を移すと、6月FOMCを控え15日までブラックアウト期間に入るため、Fed高官は金融政策に関する発言を控える。6月13日の米5月消費者物価指数指数(CPI)、さらに経済・金利見通しの公表も控える6月FOMCまでは、手掛かり難となりそうだ。

一方で、米債務上限問題が上限を2025年1月まで停止する“財政責任法”の成立で解決された後も、米金利に上昇圧力が加わるリスクに注意したい。米財務省は米債務が31.4兆ドルの上限に達した1月以降、新規の債券発行を通じた借入が禁じられ、特別措置を講じ資金繰りを行ってきた。その間、米財務省が保有するキャッシュは減少を続け、5月30日時点で374億ドルと1月から94%も急減、2017年以来の水準に落ち込んだ。

チャート:米財務省の現金保有高は、5月30日時点で374億ドル(注:チャートの縦軸の単位は10億ドルでゼロの次は200だが2,000億ドルを意味するため、5月の数値がゼロに近いように見える)

だからこそ、米財務省は米デフォルト回避後に大規模な資金調達を行う必要があり、J.P.モルガン・チェースとゴールドマン・サックスは、向こう6~7カ月にわたる米財務省短期証券(Tビル)の発行規模について約1兆ドルと試算する。BNPパリバは、銀行預金やFRBとのオーバーナイト資金取引など、現金に近い商品から7,500億~8,000億ドル程度が移動しうると分析。こうした資金移動を含め、9月末までに8,000億ドルから8,500億ドルのTビルを購入するために利用されるという。Tビルの大量発行により、米金利が上昇し、ドルを押し上げかねない

もちろん、マネーマーケットファンド(MMF)がTビル購入に動くと想定される。また、アップルなどを含む米大手企業の社債発行額が5月に1,520億ドルと、5月としては2000年以来の規模に膨らんだのも、こうしたTビルの大量発行を想定していたとされ、市場は織り込み済みとの見方もできよう。何より、Tビルの大量発行により、市場から資金が吸収され、リスク資産が下落しドル円の上昇圧力を軽減する期待もある。海外勢の日本株買い意欲が低下するならば、ドル円の上値は介入警戒もあって限られよう。このように、筆者はリスク選好度の低下が米金利上昇を限定的にするシナリオを想定するが、米金利が上振れすれば、ドル円が一時的に連れて動く場合もありそうだ。 テクニカル的には、20日移動平均線が200日移動平均線を上抜けたようにゴールデンクロスが形成され、“三役好転”などを含め、引き続き上昇サインが優勢だ。しかし、介入警戒感がくすぶるほか、6月13日発表の米5月CPI、6月13~14日開催のFOMCまで、重要イベントを予定しない。仮に141円を上回ったとしても、材料不足で一時的にとどまる見通しだ。RSIが割高感を示す70を割り込んだとはいえ、まだ63.8と高水準にある点も、上値の余地が狭い可能性を示唆する。従って、ドル円の上値の目途は141.10円、下値は5月の安値から6月高値の61.8%戻しにあたる138円ちょうど付近と見込む。200日移動平均線が138円割れに控えることから、下値も限定的だろう。

チャート:ドル円の4月以降の日足、ボリンジャー・バンドの±2σは白い枠、5月安値からの61.8%戻しは緑線、下のチャートはRSI

(出所:Tradingview)

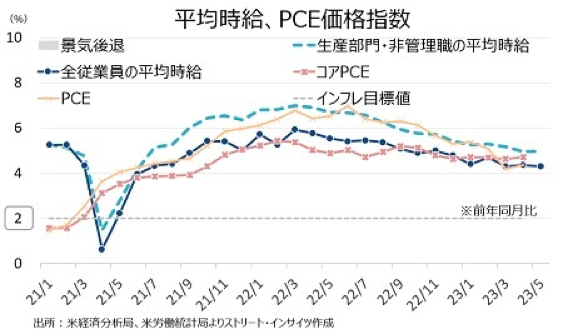

米5月雇用統計・非農業部門就労者数(NFP)は市場予想を超え、好調な伸びを維持しました。一方で、労働参加率が改善したため失業率は2022年10月以来の水準へ上昇したほか、平均時給は前月比で伸びが鈍化するなど、賃上げ圧力の後退を確認しています。

結果を受け、米株高・米債安(利回りは上昇)・米ドル高の展開を迎えました。ドル円は発表直後、失業率の上昇や平均時給の鈍化(前月比ベース)を意識しいって来いの様相に。しかし、ウォール・ストリート・ジャーナル(WSJ)紙が、Fed番記者であるニック・ティミラオス氏による署名記事として「6月利上げ見送値、7月追加利上げ余地あり」と報じたため、7月25~26日開催の米連邦公開市場委員会(FOMC)での0.25%追加利上げ織り込み度が再度逆転、一時140.07円まで上昇しました。

(出所:Tradingview)

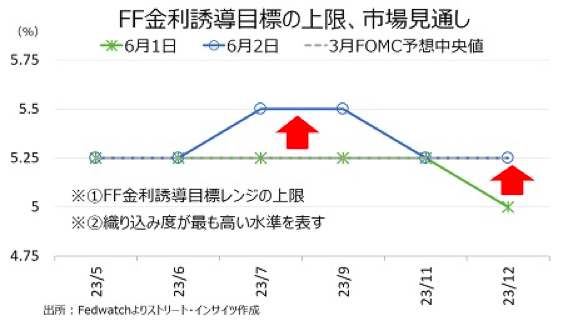

米5月雇用統計を受けて、FF先物市場では6月13~14日開催の米連邦公開市場委員会(FOMC)では据え置きが74.7%と優勢なものの、7月25~26日開催のFOMCで利上げ織り込み度が再び逆転し53.5%へ上昇、前日の45.4%から上昇し据え置き観測を再び逆転しました。

チャート:FF先物市場では、7月FOMCでの追加利上げ予想が優勢に

年内は7月FOMCの利上げでピークアウトし9月まで据え置きの後、11月の利下げ転換と12月の据え置きの計1回の利下げを織り込みます。

チャート:年内のFF金利織り込み度、利下げ転換予想は変わらず

6月FOMCの約1週間後に当たる22日、パウエルFRB議長が上院銀行委員会の公聴会にて、半期に一度行う米金融政策に関するに証言を行います。6月FOMC後の会見内容と大きく変わる可能性は低いものの、タカ派的一時停止=Hawkish Pauseを強調するか、注目されます。

米5月雇用統計のポイントは、以下の通り。NFPは力強い伸びだったものの、全般的に労働市場の減速を示唆する内容でした。6月13~14日開催のFOMCで、こうした鈍化につき声明文や経済・金利見通し、並びにパウエルFRB議長の記者会見で指摘されるか否かも、7月FOMCでの利上げ再開を占う上で大いに意識されるでしょう。

(労働市場にポジティブ)

・NFPは好調なペースで増加

・過去2ヵ月分のNFPが上方修正

・労働参加率は2020年2月以来の高水準

・「病気が理由で働けない」人々、コロナ前の平均以下

(労働市場にネガティブ/ニュートラル)

・平均時給の伸びが鈍化(インフレ抑制の観点ではポジティブ、購買力の観点でネガティブ)

・家計調査の就業者数がマイナスに

・失業率が2022年10月以来の水準へ上昇

・就業率は2020年2月以来の高水準から低下

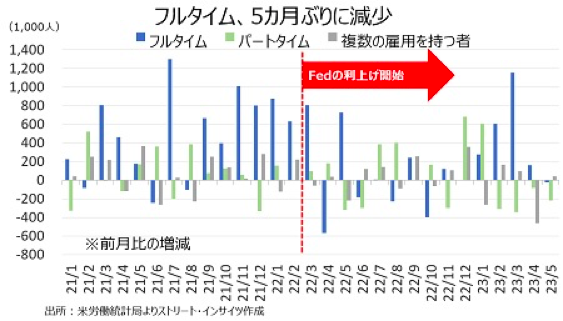

・フルタイムの労働者が減少

・不完全就業率が上昇

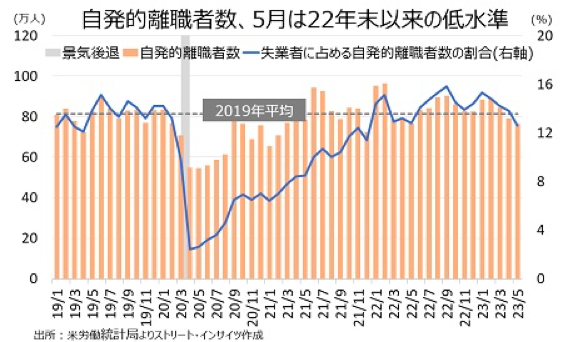

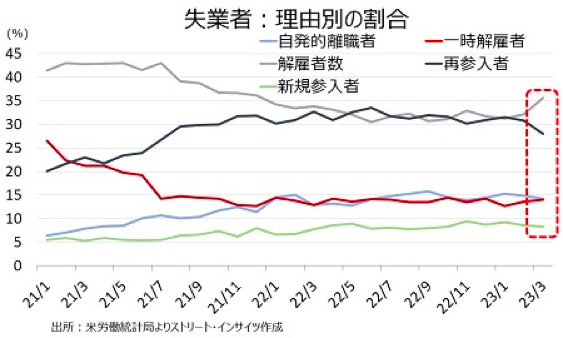

・失業者に占める解雇者の割合が引き続き最大、自発的離職者数は減少(景気減速懸念から自発的離職者は減少)

・週当たり労働時間が短縮、2020年4月以来の低水準

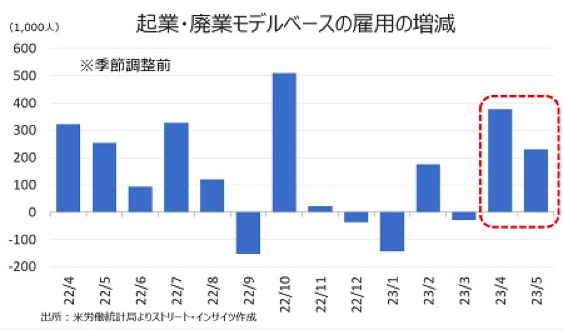

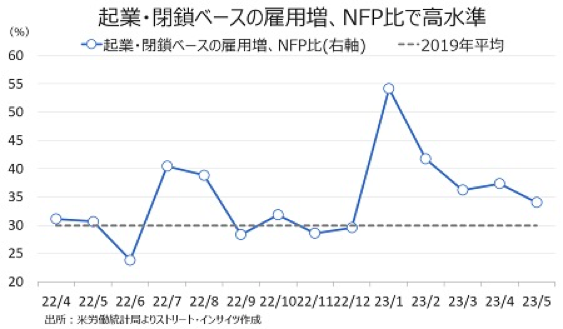

・雇用増加の一因に、起業数の増加あり

米5月雇用統計の詳細は、以下の通り。

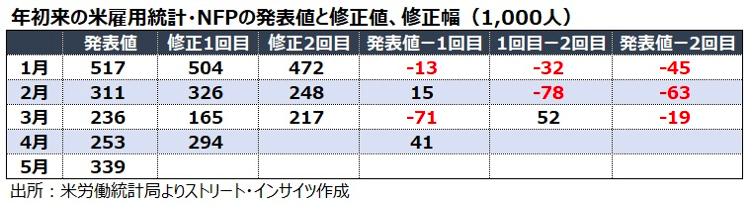

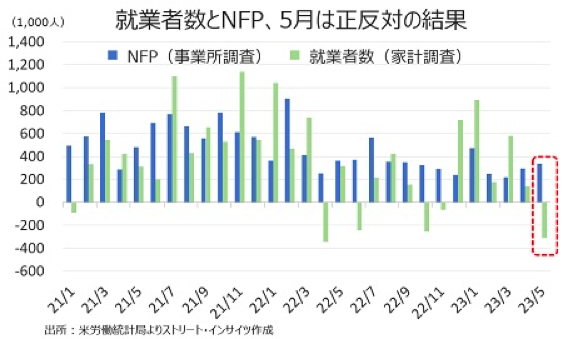

米5月雇用統計・非農業部門就労者数(NFP)は前月比33.9万人増となり、市場予想の18.0万人増を上回った。前月の29.4万人増(25.3万人増から上方修正)を超え、5カ月ぶりの高い伸びに。2021年1月以降続く増加トレンドのなかで好調なペースを維持しつつ、2022年平均の40.1万人増は下回った。

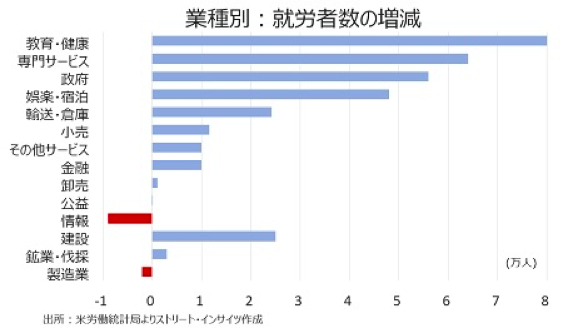

NFPの内訳をみると、民間就労者数は前月比28.3万人増と市場予想の16.0万人増を上回った。前月の12.3万人増(23.0万人増から上方修正)を超え、29ヵ月連続で増加した。民間サービス業は25.7万人増と、前月の22.5万人増(19.7万人増から上方修正)を上回った。

チャート:NFPは5カ月ぶりの高い伸び、失業率は2022年10月以来の水準へ上昇

3月分の5.2万人の上方修正(16.5万人増→21.7万人増)と合わせ、過去2ヵ月分では合計で9.3万人の上方修正となった。

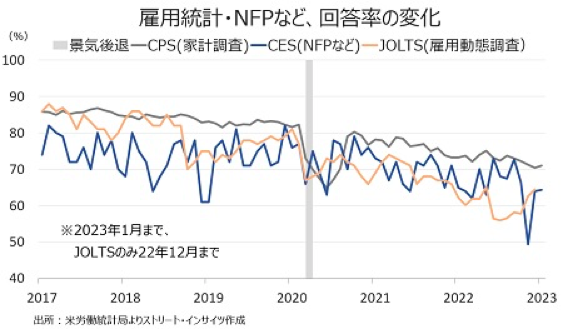

今回は過去2カ月分が大幅に上方修正されたが、前月に発表された2カ月分の修正幅が14.9万人減だったことを踏まえれば、引き続き下方修正に留意したい。2023年に入りNFPはご覧の通り、下方修正が大勢を占める。これは、サンプルの回答率が低下しているためと考えられよう(後述)。実際、今回はNFPと家計調査での就業者数が正反対の結果となった。2023年以降で下方修正が目立つのは、NFPにおけるサンプルの偏りを示唆していると言えそうだ。

チャート:年初来のNFPと、修正幅

サービス部門のセクター別動向は、11業種中で8業種で増加し、前月の10業種を下回った。今回最も雇用が増加した業種は教育・健康、続いて専門サービス。一方で、公益は横ばいで、情報は減少した。

財生産業は前月比2.6万人増と、2カ月連続で増加した。業種別をみると、建設と鉱業・伐採が増加した一方で、製造業は減少に転じた。詳細は、以下の通り。

(財生産業の内訳)

チャート:セクター別、就労者の増減

平均時給は前月比0.3%上昇の33.44ド ル(約4,700円)と、市場予想の0.4%を下回った。2021年7月以来の低い伸びに並ぶ。前月の0.4%(0.5%から下方修正)に届かなかったとはいえ、28カ月連続で上昇している。前年同月比は4.3%上昇、市場予想と一致しつつ前月の4.4%を下回った。生産労働者・非管理職の前年同月比は4月と変わらず5.0%上昇、2021年6月以来の5%割れに迫った。

チャート:平均時給は、生産労働者・非管理職の前年同月比でピークアウト感が漂う

週当たりの平均労働時間は34.3時間と、市場予想と前月の34.4時間を下回り、コロナ禍で経済活動が停止していた2020年4月以来の低水準だった。2006年以来の最長を記録した2021年1月の35時間を下回り続けた格好だ。財部門(製造業、鉱業、建設)の平均労働時間は3カ月連続で39.9時間と、伸び悩み。引き続き、コロナ禍で最長となった2月の40.4時間以下が続く。

全体の労働者の約7割を占める民間サービスは下方修正された前月に続き33.3時間と、経済活動が停止した2020年3月(32.9時間)以来の低い水準に並んだ。2006年以降で最長を記録した21年5月の33.9時間以下が続く。

総労働投入時間(民間雇用者数×週平均労働時間)は労働時間が前月から短縮となったため、民間就労者数が増加したものの、前月比ほぼ横ばいとなった。平均時給の伸びが加速した結果、労働所得(総労働投入時間×時間当たり賃金)は前月比0.3%増と増加トレンドを維持した。

失業率は3.7%と、市場予想の3.5%を上回り2022年10月以来の水準へ上昇した。1969年5月以来の低水準を記録した前月の3.4%を上回った。失業率の上昇は、失業者が前月比44.0万人増だったことが影響した。一方で、米景気減速が指摘されるなか、自発的離職者数は3カ月連続で減少し76.5万人、自発的離職者数に占める失業者の割合も12.6%で、そろって2021年12月以来の低水準だった。

チャート:自発的離職者数は3カ月連続で減少

解雇者数(一時的な解雇ではなく再編やM&Aなど会社都合での解雇者、派遣など契約が終了した労働者)は、前月比13.5万人増の219.3万人と過去4カ月間で3回目の増加となった。結果を受け、解雇者数の割合は36.2%と前月の33.8%から大きく上昇し、2021年11月以来の高水準をつけた。さらに、一時解雇者の割合は12.7%と、自発的離職者の割合を2022年5月以降、初めて上回った。

チャート:失業者に占める解雇者の比率、引き続きトップに

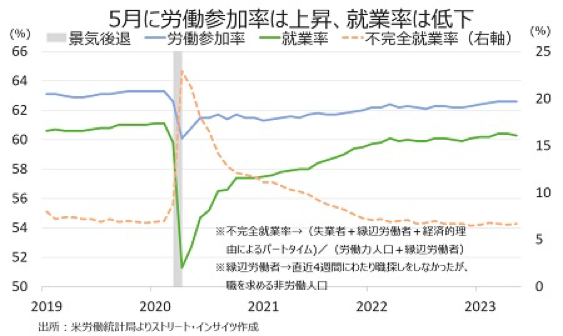

労働参加率は62.7%、20年3月の水準に並んだ前月の62.6%を超え、コロナ感染拡大直前の20年2月以来(63.4%)以来の高水準だった。

就業率は60.3%、2020年2月(61.1%)以来の高水準だった前月の60.4%から低下した。就業者数が前月比31.0万人減だったことが響いた。

経済的要因でパートタイム労働を余儀なくされている者などを含む不完全就業率は6.7%と、前月の6.6%を上回った。なお、22年12月は1994年の統計開始以来で最低を更新し6.5%だった。

チャート:不完全就業率は過去最低水準から上昇、労働参加率と就業率は改善

足元、事業所調査(給与台帳ベース、NFPや平均時給、週当たり労働時間など、CES)と家計調査(聞き取り調査ベース、失業率や労働参加率など、CPS)の就労者数の数字を比較すると、今回はNFPが33.9万人増に対し、家計調査の就労者数は31.0万人減と正反対の結果となった。

チャート:NFPと家計調査の就労者数の結果は、正反対に

回答率でみるなら、NFPなどを含む1月までのCESの3カ月平均が59.2%に対し家計調査の就業者数は3カ月平均で70.9%を上回った。前述したように、NFPは家計調査と比較してサンプルの偏りが大きいと考えられよう。

チャート:回答率、家計の就業者数を調査するCPSは、CESや求人数などを対象とする雇用動態調査と比較して高水準

家計調査の就労者数を雇用形態別でみると、フルタイムが2.3万人減と5カ月ぶりに減少した。パートタイムは4カ月連続で減少した。複数の職を持つ者は、小幅ながら過去5カ月間で4回目の増加を迎え、NFPを小幅ながら支えたとみられる。

チャート:パートタイムと複数の職を持つ者が増加、フルタイムが3カ月連続で増加

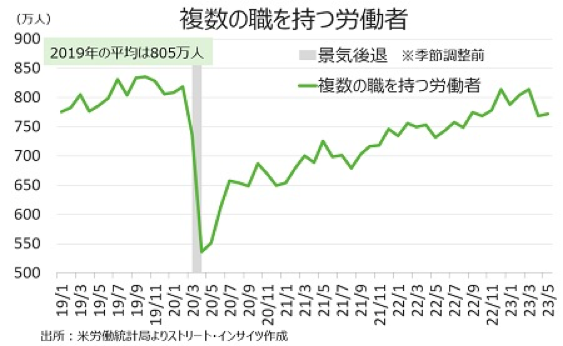

チャート:複数の職を持つ者は、過去5カ月間で4回目の増加

――前回お伝えしたように、これまで筆者は、複数の職を持つ者がNFPを押し上げた可能性を指摘しておりました。理由は、NFPの場合、賃金をベースにカウントするためで、家計調査と異なるためです(i.e. 副業を持つ就業者の場合、NFPなら2つの雇用増とされるが、家計調査は仕事が2つあっても、1人分として集計する)。

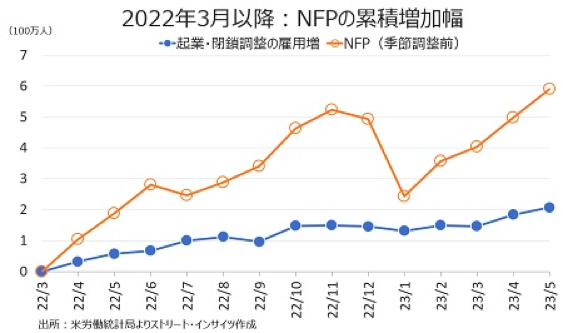

しかし、前月と今月の結果を踏まえると起業の増加による雇用増もNFPの押し上げを担っていると考えられます、起業・閉鎖調整ベース(季節調整前)の雇用増加をみると、前月比23.1万人増と2022年10月以来の高い伸びを記録した前月の37.8万人増に続き堅調でした。ここで大注目は、業種別で専門サービスが3.9万人増と、前月の13.3万人増に届かずとも堅調だった結果です。しかも、足元でテクノロジーがリストラを主導するなか、起業する人々が増加してもおかしくありません。実際、足元でNFPの増加幅を主導しているのは専門サービスでした。

チャート:起業・閉鎖調整ベースの雇用増(季調前)は、4月に2022年10月以来の高水準

チャート:専門サービスの起業・閉鎖調整ベースの雇用増減は、2022年4月以降で同年10月に次ぐ高水準

さらに、荒っぽいことを承知で起業・閉鎖調整ベースの雇用増がNFP(季調前)比でどれほどだったかをみると34.1%と、前月の37.5%から低下しつつ高水準を維持しました。前月の2022年4月以降で最高だった1月の54.2%以下が続くとはいえ、2022年末以降、2019年の平均値の30%を上回る水準をたどっています。

チャート:NFP(季調前)と起業・閉鎖調整ベース、22年3月をゼロとした累積の雇用増

チャート:起業・閉鎖調整の雇用増、NFP比は4月に37.4%と、2022年末以降から2019年平均の30%超えを維持

起業による雇用増加は決して悪いことではありませんが、IT企業のリストラによる副産物と想定され、米景気減速局面且つ米銀のQ1の銀行融資単調者調査で貸出基準と貸出金利引き上げの回答が46%とリセッションの前兆となる40%超えの状況下、こうした雇用増が続くかは不透明と言えるでしょう。

ようこそ、トレーダムコミュニティへ!