前回で実質実効為替レートについてお話ししましたが、実は昨年に円の実質実効為替レートは約50年ぶりの水準に低下しています。実質実効為替レートは、各国の中央銀行や国際決済銀行(BIS)が公表しています。円の実効為替レートを計算し公表しているのは日本銀行です。実質実効為替レートは毎月、名目実効為替レートは毎日公表しています。

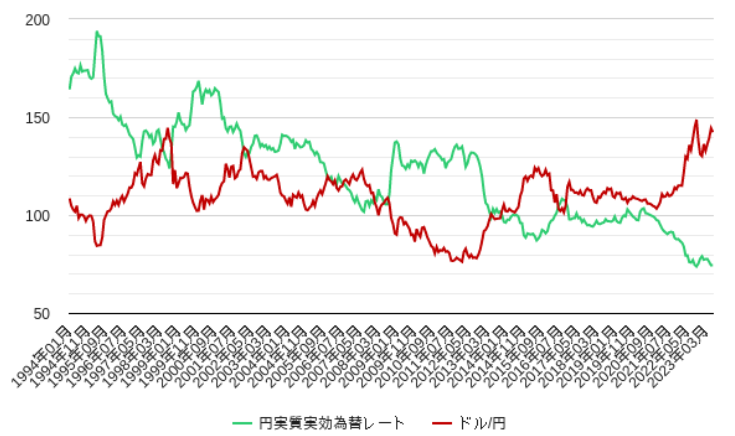

ドル円と円実質実効為替レート

前回も言及しましたが、ドル円はチャートで右肩上がりが円安ですが、円の実質実効為替レートは右肩下がりが円安です。

昨年の2月にNHKのニュースで珍しく日本の実質実効為替レートについて取り上げました。実は円の実質実効為替レートが変動相場制移行以後の過去最低値となったからであります。

2022年2月の名目実効レートは1995年4月から15%程度下落したに過ぎないのに対し、この間の円実質実効レートの下落幅は55%以上に達しています。その理由は、この間の日本の物価上昇率が海外の物価上昇率を大きく下回ったからです。

海外に比べて日本の消費者物価指数の上昇率が低く、円実効レート算出対象国の物価上昇率を軒並み下回りました。このため、円の各通貨に対する実質為替レートはそれぞれの名目為替レートを下回り、各実質為替レートを加重平均した実質実効為替レートを大幅に押し下げた形となりました。

実質実効為替レートの低下要因

・日銀の異次元緩和策の長期化

日本はデフレ脱却を目指して、長期にわたって金融緩和を進めました。安倍政権が発足した後には2%の物価目標を掲げて大規模緩和に踏み切り、2016年秋には長期金利に目標を設定して「ゼロ%程度」に抑制する「異次元緩和策」を実施しました。最近も海外の主要国が金融政策の引き締めを進めるなか日本は緩和策を維持し、金利差拡大に伴い円安が鮮明になっています。

・経済環境の変化

日本と海外の経済環境が変化し、円の実需が減少したことも、円の名目実効レートの下落要因の一つです。

日本企業の海外シフトが加速し、輸出が伸び悩んだ一方で、原油高などで輸入額が高い水準となり、日本の貿易黒字は2000年代半ばの10兆円前後の黒字からこの10年でほぼゼロとなり、外貨を円に交換する円転需要も減少しました。

近年はコロナ禍の影響で経常黒字の下支えに寄与してきた旅行収支の黒字幅が大幅に縮小したことや、企業の海外シフトに伴って子会社等への投資である直接投資額が伸びていることの影響も見受けられます。

日本が低成長・物価低迷を脱することができず、日銀が大規模な緩和を常態化させるなか、企業がより成長の見込める海外へ生産拠点をシフトさせたことに加え、原油価格が高止まりしたことなどの影響で円の実需が減少し、円の実質実効レートは大きく下落しました。

実質実効為替レート下落の影響

メリット

・国内での生産コストが相対的に割安となり、輸出に好影響

・輸出企業が多い日本に株価の上昇などの効果をもたらし、消費における「一定の資産効果」も期待

・円安で外国観光客が増える

デメリット

・輸入コストの増加

・輸入コストの増加による消費者物価の上昇で、家計の実質所得・購買力が低下

実質実効為替レート下落は、日本経済にとってメリット・デメリットと双方の影響があります。ただ、日本の賃金は欧米など先進国と比べて低迷が顕著であり、改善しなければ経済の好循環や国民生活の改善は見込めません。

ようこそ、トレーダムコミュニティへ!