最初にお詫び申し上げますが、毎週好評をいただいております本記事(Weekly Report)ですが、

来週10月30日(月曜)は5週目にあたり休載とさせていただきます。

次回配信日は、11月6日(月曜)となりますので何卒よろしくお願いいたします。

それでは今週のWeekly Reportをご覧ください。

―Executive Summary―

- ドル円の変動幅は10月16日週に1.23円と、その前の週の1.67円を下回った。週ベースでは、小幅続伸。ドル円は、神田財務官が16日、為替が激しく下落した際、国は「利上げか為替介入で対抗する」と発言したものの、米10年債利回りが10月19日に5%を目指す過程で、上値を伺う展開。次回日銀金融政策決定会合で公表される展望レポートにて、2024年度の物価見通しを上方修正するとの報道を受けても、148.76円までの下落にとどまった。パウエルFRB議長が講演で利上げ余地を確保し、植田総裁が粘り強く緩和を継続すると発言すると、米10年債利回りが5%へ上昇したこともあって、ドル円は週末に149.99円と概ね150円に乗せた。

- 今後2週間は、10月30~31日に日銀金融政策決定会合を、10月31~11月1日に米連邦公開市場委員会(FOMC)を予定するほか、11月3日に米9月雇用統計を控え、重要イベントが相次ぐ。

- 日銀金融政策決定会合をめぐり、各メディアは展望レポートで2023、24年度の物価見通しを上方修正する、あるいはイールド・カーブ・コントロール(YCC)を再修正すると報じてきた。仮に報道通りの展開を迎えたとしても、前回7月のYCC運用柔軟化後のドル円の動向を踏まえれば、ドル円の下落は限られよう。

- 一連の観測報道の内容よりむしろ、2025年度の物価見通しが前回の1.6%から日銀の物価目標である2%付近へ上方修正されるかがドル円の行方を占う上でカギとなりそうだ。2025年度物価見通しの上方修正に合わせ、近い将来のマイナス金利解除の思惑が強まれば、ドル円の下落余地が広がると見込む。

- 11月FOMCは据え置きの織り込み度が10月20日時点で99.9%、12月FOMCの織り込み度も80.1%と少なくとも9月以降で最高となった。年内の据え置き見通しが支配的な一方で、米下院議長選の混迷を受け、米10年債利回りが5%を超え上昇する局面では、ドル円が再び150円を突破するリスクに備えておくべきだろう。

- その場合、介入警戒が再燃しそうだが、2022年の介入実績を振り返ると、同年9月20~21日開催のFOMC直後の同年9月22日に介入に踏み切っていた。今回も、日銀金融政策決定会合後という事情もあり、介入を行うならば、11月FOMC明けとなる公算が大きい。また、10月31日に、財務省が外国為替平衡操作の実施状況(介入実績)を発表する。10月3日のNY時間に一時150.16円を付けた後、147.34円まで急落する場面がみられ、一部では少額の介入が入ったとの観測があるが、その実績が確かめられる。今後の介入警戒を見据える上でも、重要視されよう。

- テクニカル的には、引き続き三役好転など、強気シグナルが優勢だが、投機筋のネット・ポジションをみると、ショート(売り持ち)が10月17日週時点で10万2,658枚と再び積み上がった。ドル円が10月21日に151.94円をつけた当時のネット・ショートが約10.2万枚だったことを踏まえれば、ここからさらにネット・ショートが拡大するかは疑問が残る。また、ボリンジャー・バンドが下向きつつあり、且つ中東情勢緊迫化に伴う円キャリーの巻き戻し、欧州中央銀行(ECB)やイングランド銀行の据え置きを通じたクロス円の下落など想定され、ドル円の上値を抑えるのではないか。

- 以上の観点から、上値の目途は10月3日高値150.16円を小幅に上回る水準にあり、ボリンジャー・バンド2σが走る150.25円と見込む。仮にドル円が上滑りしたとしても、前回の介入実績を踏まえればFOMC後に介入警戒が再燃し、一段高のブレーキとなりそうだ。下値は50日移動平均線付近の147.75円と見込む。

1.前週の為替相場の振り返り=ドル円、米10年債利回り5%乗せにつれ150円を目指す【10/16-20のドル円レンジ:148.76~149.99円】

(前週の総括)

ドル円の変動幅は10月16日週に1.23円と、その前の週の1.67円を下回った。週ベースでは、小幅続伸。ドル円は、神田財務官が16日、為替が激しく下落した際、国は「利上げか為替介入で対抗する」と発言したものの、米10年債利回りが10月19日に5%を目指す過程で、上値を伺う展開。日銀が次回10月30~31日開催の金融政策決定会合で発表する展望レポートにて、2024年度の物価見通しを従来の1.9%→2%以上に引き上げる公算との報道を受けても、一時148.76円までの下落にとどまった。米9月小売売上高や鉱工業生産が市場予想を上回ったこともあって、概ね149円半ばから後半での推移を続けた。

パウエル米連邦準備制度理事会(FRB)議長は、19日に行った講演で「慎重に(政策運営を)進める」、米債利回り上昇を受けた「金融環境の変化が続けば、政策道筋に影響を与える」と発言。ただ「米経済の力強さと労働市場の引き締まりを踏まえ、一段の利上げが正当化される可能性がある」とも述べたため、ドル円の買いをサポートした。ドル円は、イスラエルによるガザ地区への地上戦移行を意識しつつ、植田日銀総裁が引き続き粘り強く緩和策を続けると講演で発言したこともあって、20日には一時149.99円(TradingViewのデータより)と概ね150円に乗せ、149円後半で週を終えた。

チャート:ドル円の9月以降の日足、米10年債利回り(左軸、緑線)が5%へ向かう過程で150円乗せ

(出所:TradingView)

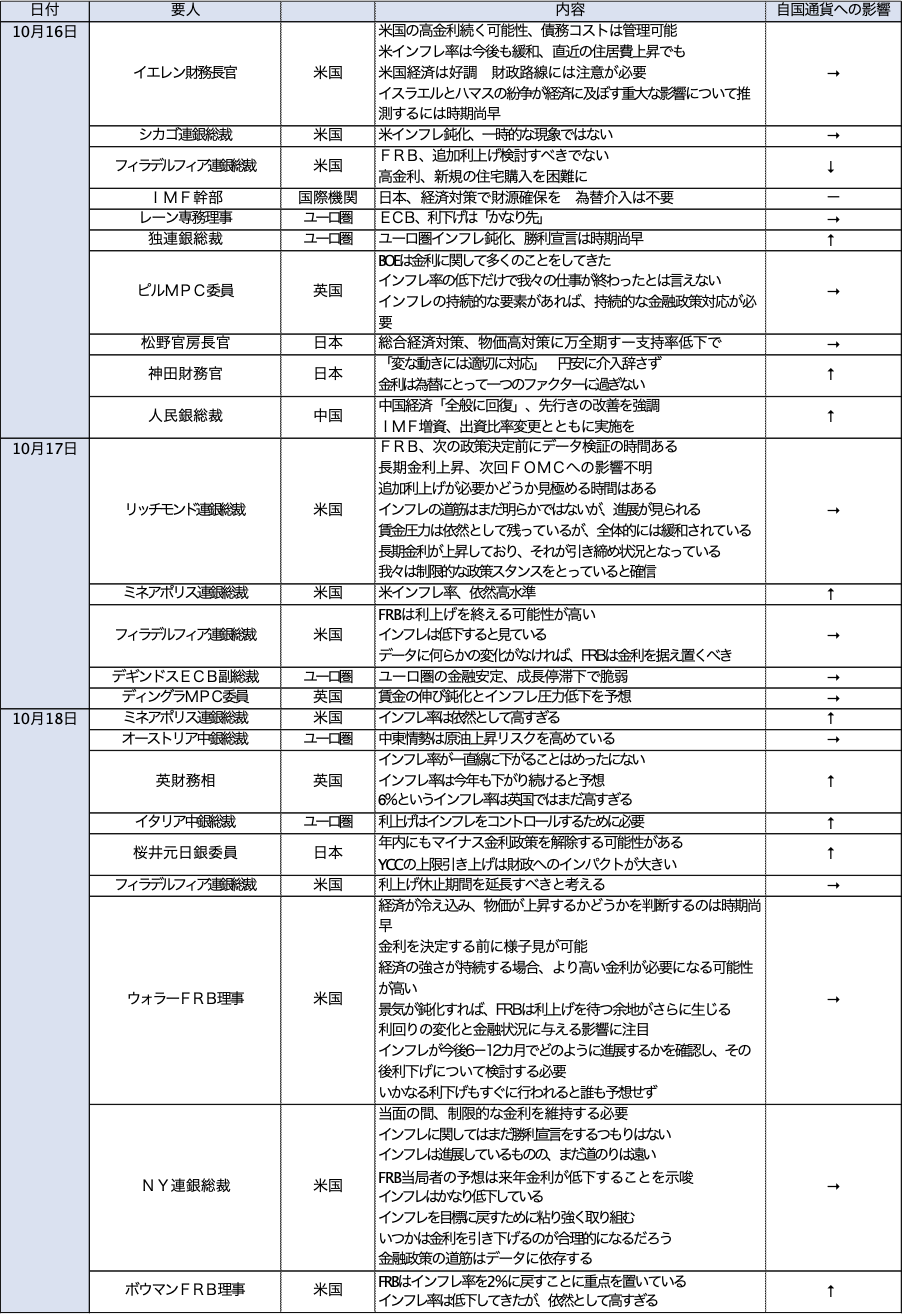

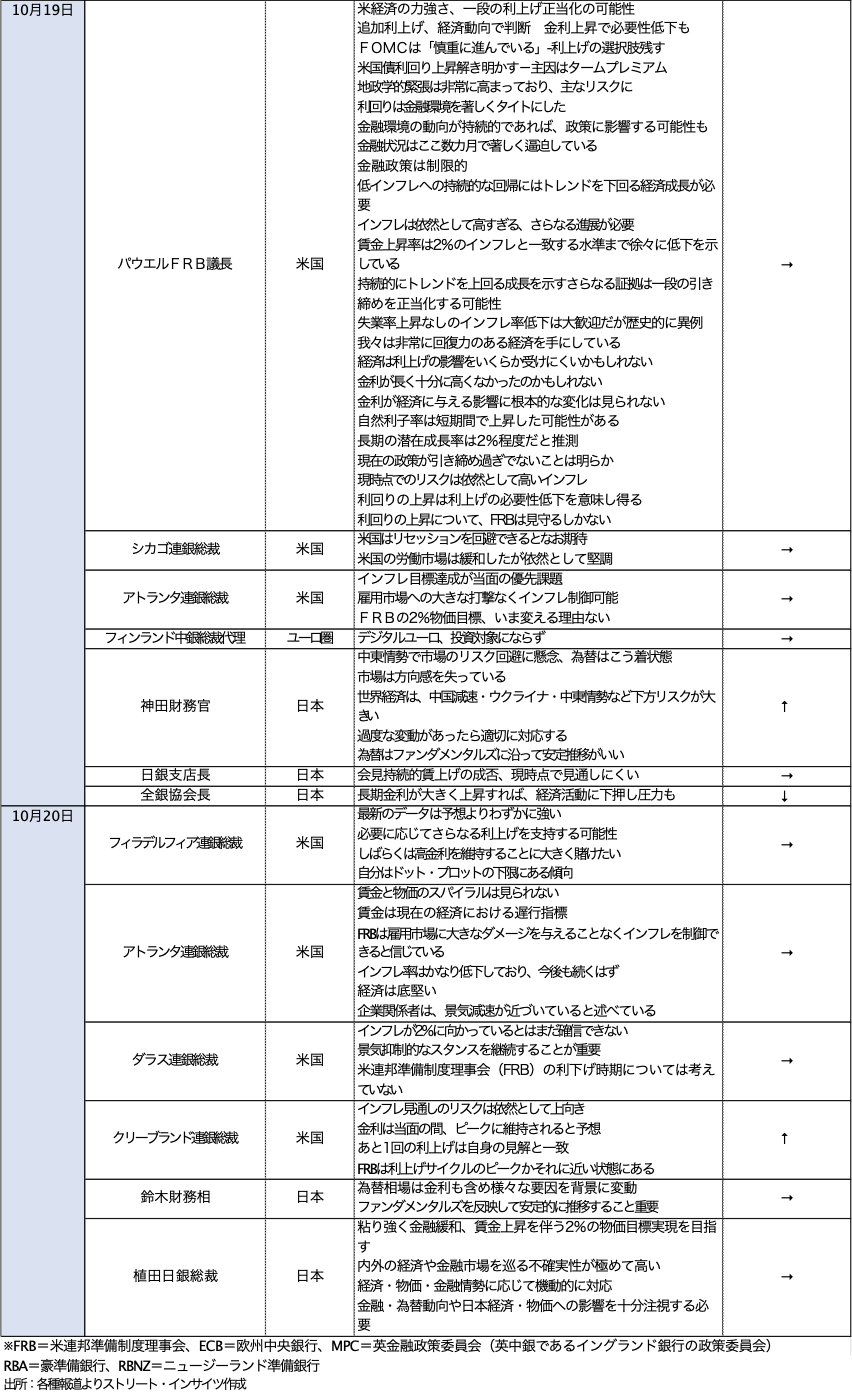

2.主な要人発言

3.主な経済指標結果

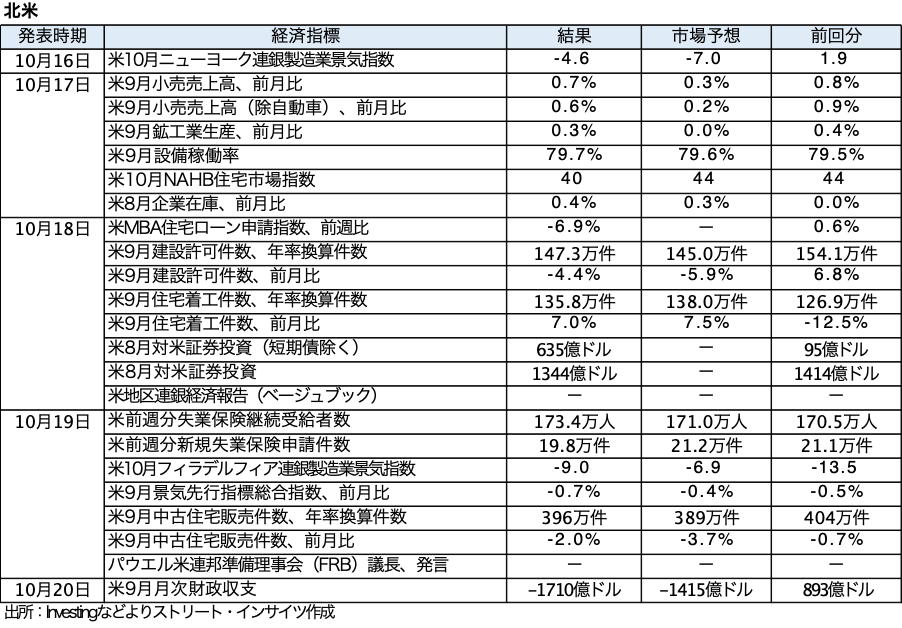

〇米国の経済指標

〇欧州の経済指標

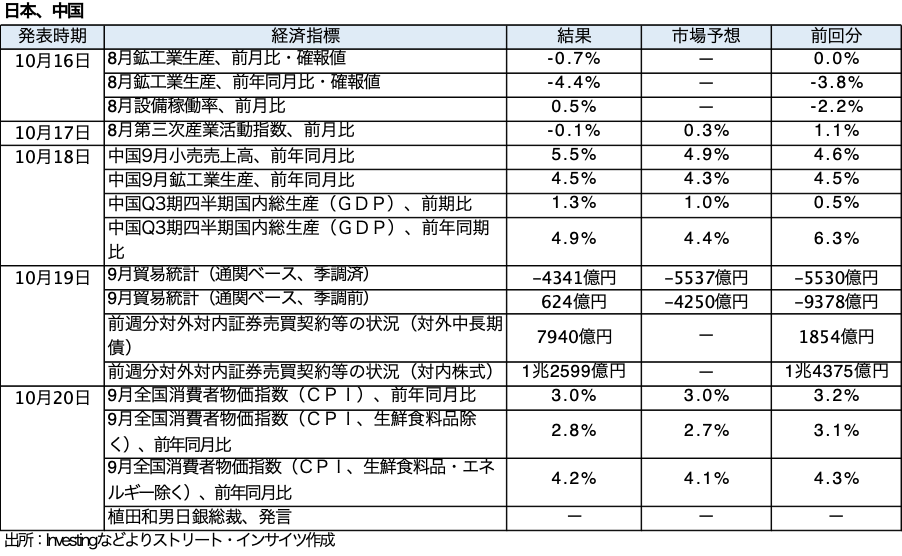

〇日本と中国の経済指標

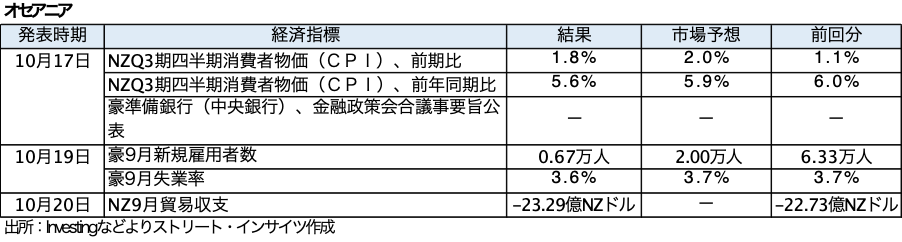

〇オセアニアの経済指標

4.今後2週間の経済指標予定

・赤字が最重要、青字がある程度重要な経済指標 orイベントとなる。

ようこそ、トレーダムコミュニティへ!