―Executive Summary―

- ドル円の変動幅は11月6日週に2.28円と、その前の週の2.92円を下回った。週間では反発、米10月雇用統計後の下落を概ね打ち消し、ドル円の買い戻しが優勢となった。植田総裁が6日、2%の物価安定目標につき「実現確度が少しずつ高まっている」と言及しつつ、引き続き粘り強く金融緩和を維持するとも述べ、その後もそうした見解を繰り返し、ドル円の買い戻しを誘った。また、9日には、米30年債入札が不調だった上、パウエルFRB議長の「適切なら一段の引き締めにためらわない」との発言がタカ派的と判断され、米金利が上昇し、ドル円を押し上げる展開。10日には、サンフランシスコ連銀総裁のパウエル発言を踏襲したコメントもあって、一時151.60円と約1週間ぶりの水準まで上昇した。

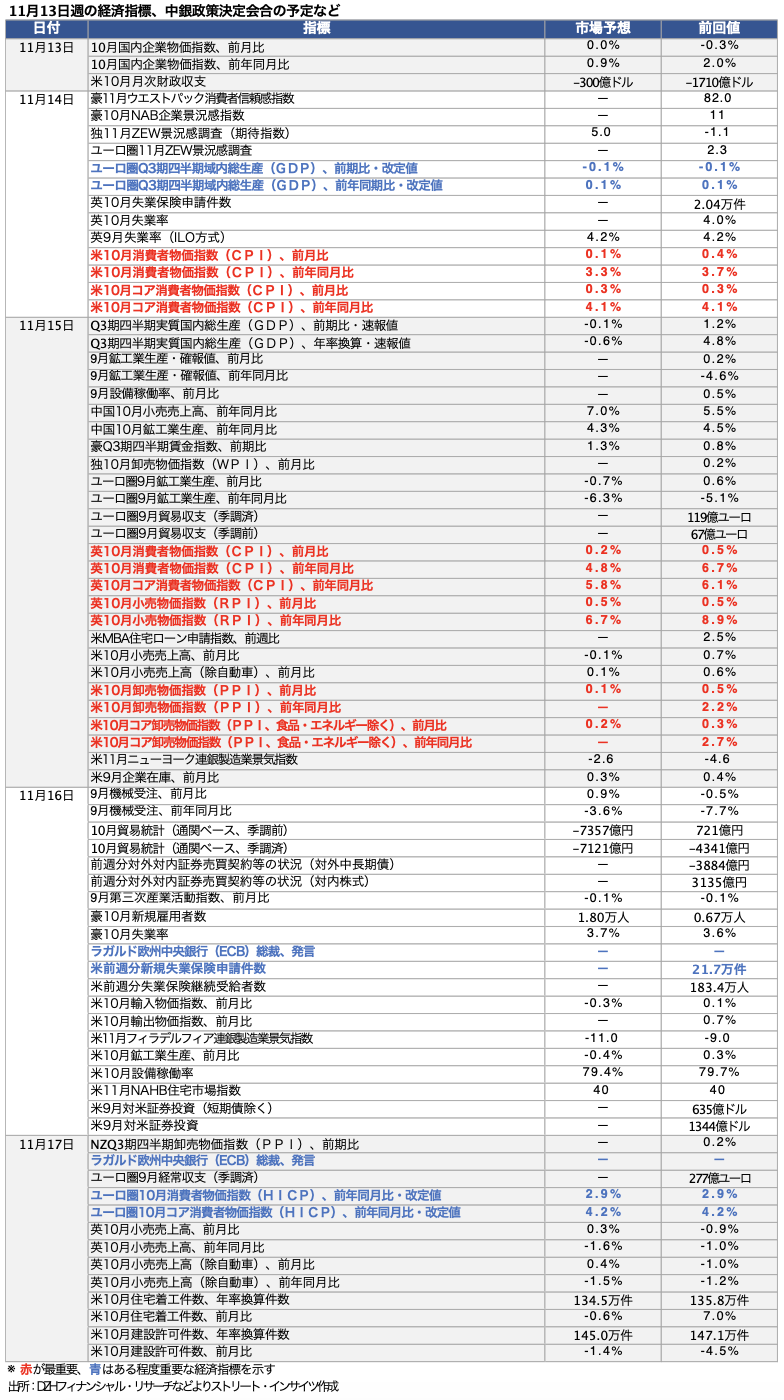

- 今週は14日に米10月消費者物価指数(CPI)、15日に米10月小売売上高や同生産者物価指数、16日に米10月鉱工業生産を控えるほか、引き続きFed高官の発言を予定する。加えて、アジア太平洋経済協力会議(APEC)の首脳会議を11月15~17日に控え、15日に米中首脳会談を予定し、16日には日中首脳会談の開催で調整中とされている。神田財務官は11月1日、介入につき「スタンバイ」と発言したが、政治イベントが集中するなか、少なくとも今週は実弾を投入しづらいのではないか。

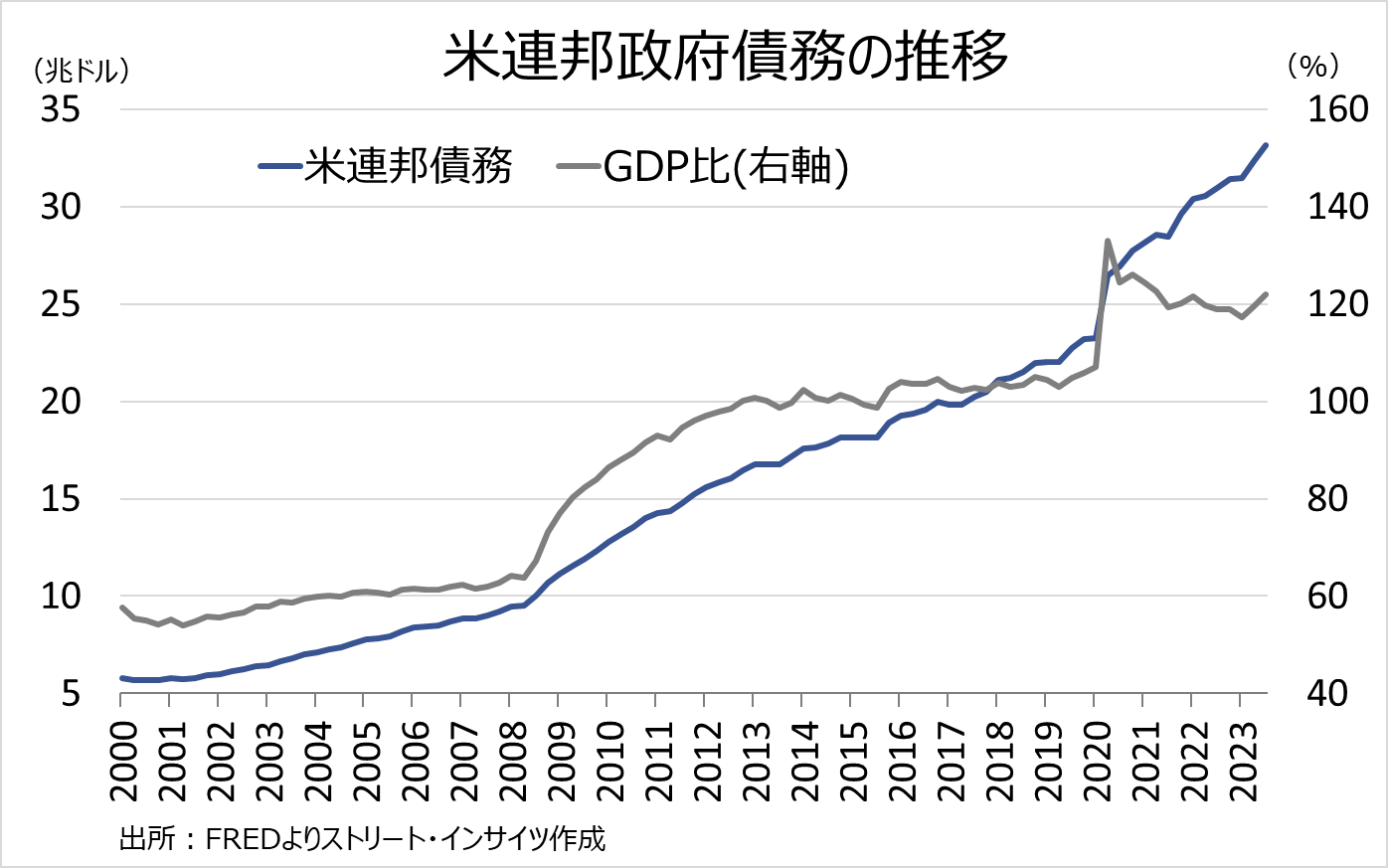

- その他、米国債の需給悪化懸念も燻る。米格付け会社ムーディーズ・インベスターズ・サービスは11月10日、米国の信用格付け見通しを「ネガティブ(弱含み)」に引き下げた。17日に期限切れを迎えるつなぎ予算を控えた措置であることは、想像に難くない。ジョンソン下院議長は11日、新たな暫定措置を発表したが、共和党の保守強硬派が望む大幅な財政支出削減に加え、バイデン大統領が要請したウクライナ、イスラエル支援などは盛り込まれず、共和党保守強硬派とホワイトハウスが難色を示す。仮に9月末のように急転直下で新たなつなぎ予算案で妥結したとしても、米連邦政府債務残高の拡大は避けられそうもない。米景気後退リスクが明確化しない限り、米債利回りの低下トレンド転換は見込みづらく、ドル円を高止まりさせそうだ。

- 米10月CPIと米10月小売売上高の結果は、12月12~13日開催の米連邦公開市場委員会(FOMC)を前に、金融政策を占う上で重要な節目となりうる。両者が強含めば、2014年Q1の利上げ警戒再浮上と利下げ転換予想の後ろ倒し、逆に弱含めば2024年上半期までの利下げ期待が再燃しそうだ。

- テクニカル的には、遅行スパンが再びローソク足を上回り三役好転が再形成された。また、前週後半に下抜けた一目均衡表の転換線や21日移動平均線も超え、地合いの強さを取り戻している。米中、日中の首脳会談など政治イベントを控え、本邦当局は少なくとも16日まで介入が困難と見込まれ、米経済指標が弱含まない限り、10月31日の高値151.72円、2022年10月21日の高値151.94円を抜け、152円乗せのリスクに注意すべきだろう。上値の目途は152.50円、下値は一目均衡表の基準線が近い149.90円と予想する。

目次

1.前週の為替相場の振り返り=ドル円、パウエル議長と不調な米30年債入札を受け151円台回復【11/6-11/10のドル円レンジ:149.32~151.60円】

(前週の総括)

ドル円の変動幅は11月6日週に2.28円と、その前の週の2.92円を下回った。週間では反発、米10月雇用統計後の下落を概ね打ち消し、ドル円の買い戻しが優勢となった。植田総裁が6日に2%の物価安定目標につき「実現確度が少しずつ高まっている」と言及しつつ、引き続き粘り強く金融緩和を維持するとも述べたため、ドル円の買い戻しを誘った。植田総裁は8日、衆院財務金融委員会で答弁した際、物価と賃金の好循環について小幅な進展を認め、YCCやマイナス金利など大規模緩和解除の条件として実質賃金のプラス反転が必要ではないとも発言。それでも、好循環の弱さを踏まえ現在の緩和策を維持しているとの指摘が意識され、ドル円の下落にはつながらなかった。

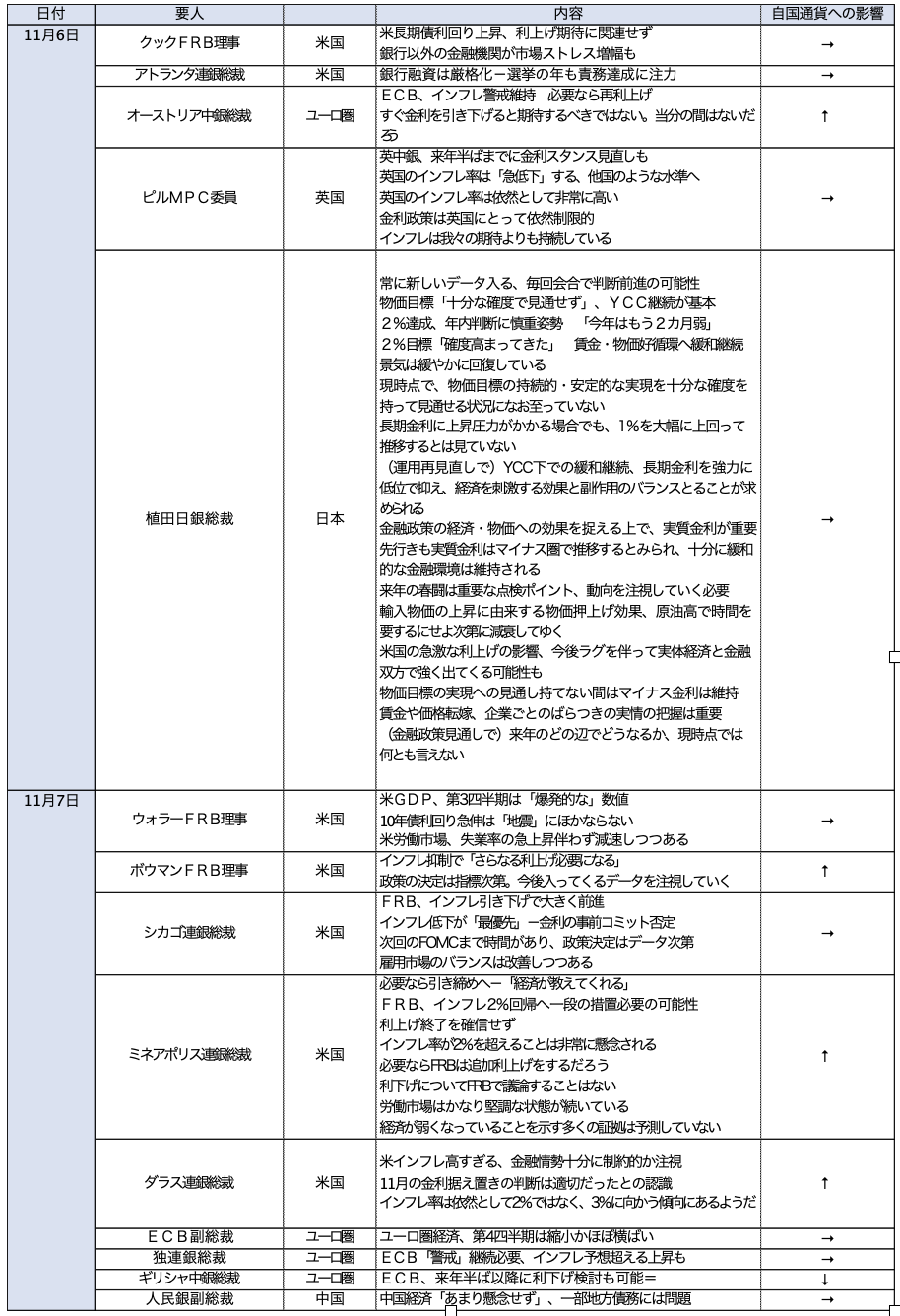

Fed高官の発言は、タカ派のミネアポリス連銀総裁がインフレ2%回帰へ一段の措置必要の可能性ありと発言した一方で、タカ派とされるウォラーFRB理事が「10年債利回り急伸は“地震”にほかならない」と述べたほか、シカゴ連銀総裁がインフレ引き下げで大幅に前進と述べるなど、まちまち。むしろ、週半ばまでは米3年債と米10年債の米四半期定例入札が底堅く、米金利が低下した一方で、ドル円の上昇が進んだ。

11月9日には、米30年債入札が不調だった上、パウエルFRB議長の「適切なら一段の引き締めにためらわない」との発言がタカ派的と判断され、米金利が上昇し、ドル円を押し上げる展開。10日には、サンフランシスコ連銀総裁が、インフレの鈍化をめぐり「勝利宣言するのはまだ早い」と述べたため、買いの流れが続いた。米11月ミシガン大学消費者信頼感指数・速報値の1年先が4.4%と7カ月ぶり、5-10年先も3.3%と2011年3月以来の高水準となったこともあり、一時151.60円と約1週間ぶりの水準まで上昇した。なお、クロス円での上昇もドル円を押し上げ、ユーロ円は10日に一時161.95円と約15年ぶりの高値をつけた。

チャート:ドル円の10月以降の日足、米10年債利回り(左軸、緑線)が低下も、ドル円は買い戻し

(出所:TradingView)

2.為替見通し=ドル円、米中首脳会談など政治イベント控え介入困難で152円乗せか【11月13~17日の為替予想レンジ:149.90~152.50円】

―ドル円のピークアウト予想を修正、152円手前で政治イベント控え介入困難に

筆者は前週、米10月雇用統計と米10月ISM非製造業景況指数などを受けた米利上げ打ち止め観測を受けて、ドル円のピークアウトの可能性を指摘した。ただ、①介入が困難な状況、②円キャリーの活発化、③米国債の需給悪化継続懸念――を受け、これを修正する。

まず、①の介入が困難な状況だが、今週はカリフォルニア州サンフランシスコでアジア太平洋経済協力会議(APEC)の首脳会議を11月15~17日に予定する。併せて、米中首脳会談が15日、2022年11月以来、1年ぶりに行われる。日中首脳会談も、16日で調整中とされている。

神田財務官は11月1日に介入につき「スタンバイ」と言及したものの、前週まで実弾の投入を手控えている。わざわざ、米中首脳会談など政治イベント盛り沢山の週を選んで介入に踏み切るとは想定しづらい。

次に、②の円キャリー活発化だが、米著名投資家ウォーレン・バフェット氏率いる米投資会社バークシャー・ハサウェイが円建て社債の発行を準備していると、11月8日に明らかになった。実際に発行されれば、4月以来、今年2回目とる。低金利の円債を通じた資金調達の狙いとして、日本の商社株への追加投資が囁かれる一方、5%を超える米財務省短期証券(Tビル)などへの“円キャリー投資”を行うのではとの観測もある。

バークシャー・ハサウェイが11月4日に公表した手元資金は1,572億ドルで、過去最高を記録した。金利上昇が背景にあり、主に満期が1年以内の米財務省短期証券(Tビル)の保有高は1,264億ドルと、2022年末の928億ドルから大幅に増加していた。低金利の円債で資金を調達し高利回りのTビルで手堅く稼げるとの印象を再度与えただけに、円キャリー・トレードの利点が再認識され、円の逆風となりうる。

最後に、③の米国債の需給悪化懸念については、11月17日に期限切れを迎えるつなぎ予算が成立しても、米10年債利回り低下余地が限定的となるリスクに留意すべきだろう。

格付け会社ムーディーズ・インベスターズ・サービスは10日、米国の信用格付け見通しを従来の「ステーブル(安定的)」から「ネガティブ(弱含み)」に引き下げた。17日に期限切れを迎えるつなぎ予算を控えた措置であることは想像に難くない。見通し引き下げの主な理由については、財政の健全性をめぐるリスクや政治の二極化継続を理由に挙げた。

S&Pグローバル・レーティング、フィッチ・レーティングスを含めた3大格付け会社のうち、米国の信用格付けに最高ランク「AAA」の付与を維持するのは同社のみ。新たなつなぎ予算が土壇場で成立し、政府機関の閉鎖が回避されたとしても、格下げの判断には通常、1~2年程度を掛かるだけに、同社による格下げのリスクは暫くつきまといそうだ。

ジョンソン下院議長は11月11日、新規のつなぎ予算案を発表した。2024年会計年度(9月末終了)の残り全体をカバーするものではなく、運輸省やエネルギー省、農務省、住宅都市開発省、退役軍人省などを含む予算案が1月19日まで、国務省や国土安全保障省などを含むそれ以外の予算案は2月2日までとなる。

新たなつなぎ予算案には、保守強硬派が求めた裁量的支出1.59兆ドル以下への大幅削減の他、移民政策関連の法改正は盛り込まれなかった。一方で、バイデン大統領が要請したイスラエルとウクライナ向け支援、メキシコ国境向けの資金も含まれていない。ジョンソン下院議長は、バイデン大統領の要請を新たなつなぎ予算案ら切り離すことで、「財政責任、ウクライナ支援に対する監視、南部国境における有意義な政策変更を求めて戦う立場を示す」と説明する。

新たなつなぎ予算案に対し、下院議事運営委員会が13日に公聴会を開催し、早ければ14日に下院本会議で採決する見通しだ。ただ、保守強硬の議員連盟フリーダム・コーカスの一員であるチップ・ロイ下院議員は既にX(旧ツイッター)で反対を表明、歳出削減の必要性を唱えた。ホワイトハウスのジャン・ピエール報道官も「共和党は超党派で政府機関閉鎖の回避に努める必要がある」との見解を示し、応じるかは定かではない。

米大統領選まであと1年を切るなか、両陣営にとって政府機関の閉鎖は望ましいとは言い難い。従って、9月末のように、急転直下で新たなつなぎ予算で合意する道筋を残す。ただ、妥結したとしても短期の暫定措置なだけに、格下げリスクにつながる米連邦債務残高の拡大は避けられない状況。何より、バイデン政権と共和党下院が6月に合意した裁量的支出の上限1.59兆ドルを大きく下回る予算成立の可能性は低く、米国債の需給懸念がつきまとうだろう。米景気後退が明確化しない限り、米10年債利回りが低下トレンド入りする障害となり、ドル円の高止まりを招きかねない。

チャート:米連邦政府債務残高、歳出増や利払い負担の拡大などから9月末に33.2兆ドルに膨らむ

―10月の米CPIと米小売売上高、米金融政策を占う上で重要な節目に

その他、今週のドル円を左右するのは、11月14日の米10月CPIと15日の米10月小売売上高だろう。FF先物市場での利下げ転換予想は前週、パウエルFRB議長を始めとしたFed高官の発言を受け、11月FOMCと米10月雇用統計明けの2024年5月から、同年6月に再び後ろ倒しされた。

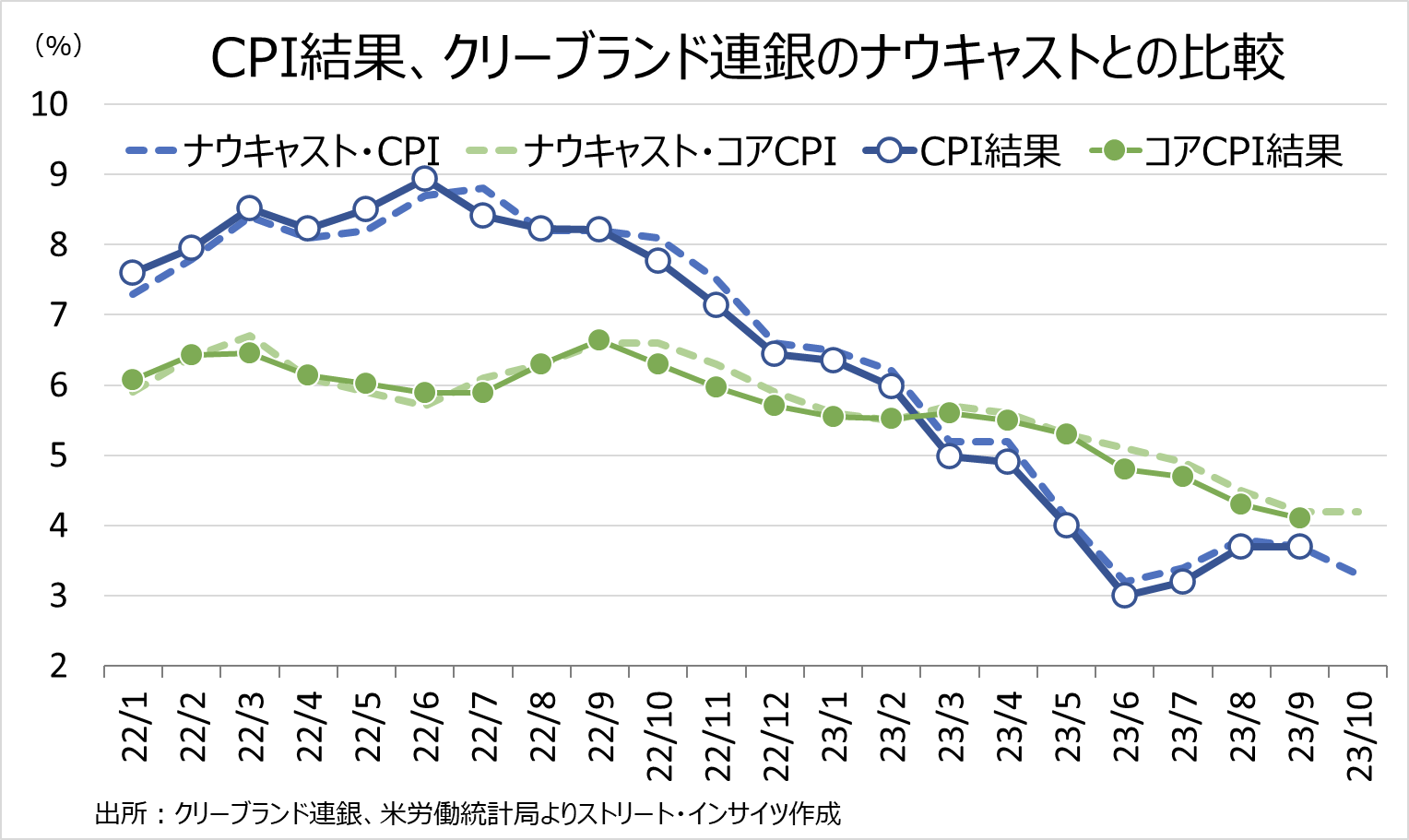

ドル円と米10年債利回りの相関は低下しつつあるが、米経済指標次第では再び強まるシナリオもあり得よう。米10月CPIの予想をみると、総合は前年同月比3.3%と9月の3.7%以下の半面、コアCPIは同4.1%と前月と変わらずとなる見通し。クリーブランド連銀のナウキャストによれば、米10月CPIは同3.3%だが、コアCPIは同4.2%と9月を上回ると試算されている。

過去のレポートでも指摘してきたが、クリーブランド連銀のナウキャストは、2022年10月以降、総合とコアそれぞれ平均0.2%pt下回るように実績を上回ったことはなく、同率になった程度だ。問題は、米10月コアCPIがクリーブランド連銀のナウキャスト通りになった時で、4.2%となれば、9月の同4.1%からの再加速となり、米金利とドル円の上昇を招きかねない。逆に鈍化トレンドを確認すれば、米金利とドル円の上昇ペースの緩衝材となりそうだ。

チャート:クリーブランド連銀のナウキャストとCPI結果

米10月小売売上高は、Fedの利上げ余地を見極める上で、重要度が増したと言えよう。市場予想では前月比0.1%減、自動車とガソリンを除く小売売上高については同0.1%増と、それぞれ9月の同0.7%増、同0.6%増からの鈍化が見込まれている。

米10月小売売上高は、Fedの利上げ余地を見極める上で、重要度が増したと言えよう。市場予想では前月比0.1%減、自動車とガソリンを除く小売売上高については同0.1%増と、それぞれ9月の同0.7%増、同0.6%増からの鈍化が見込まれている。

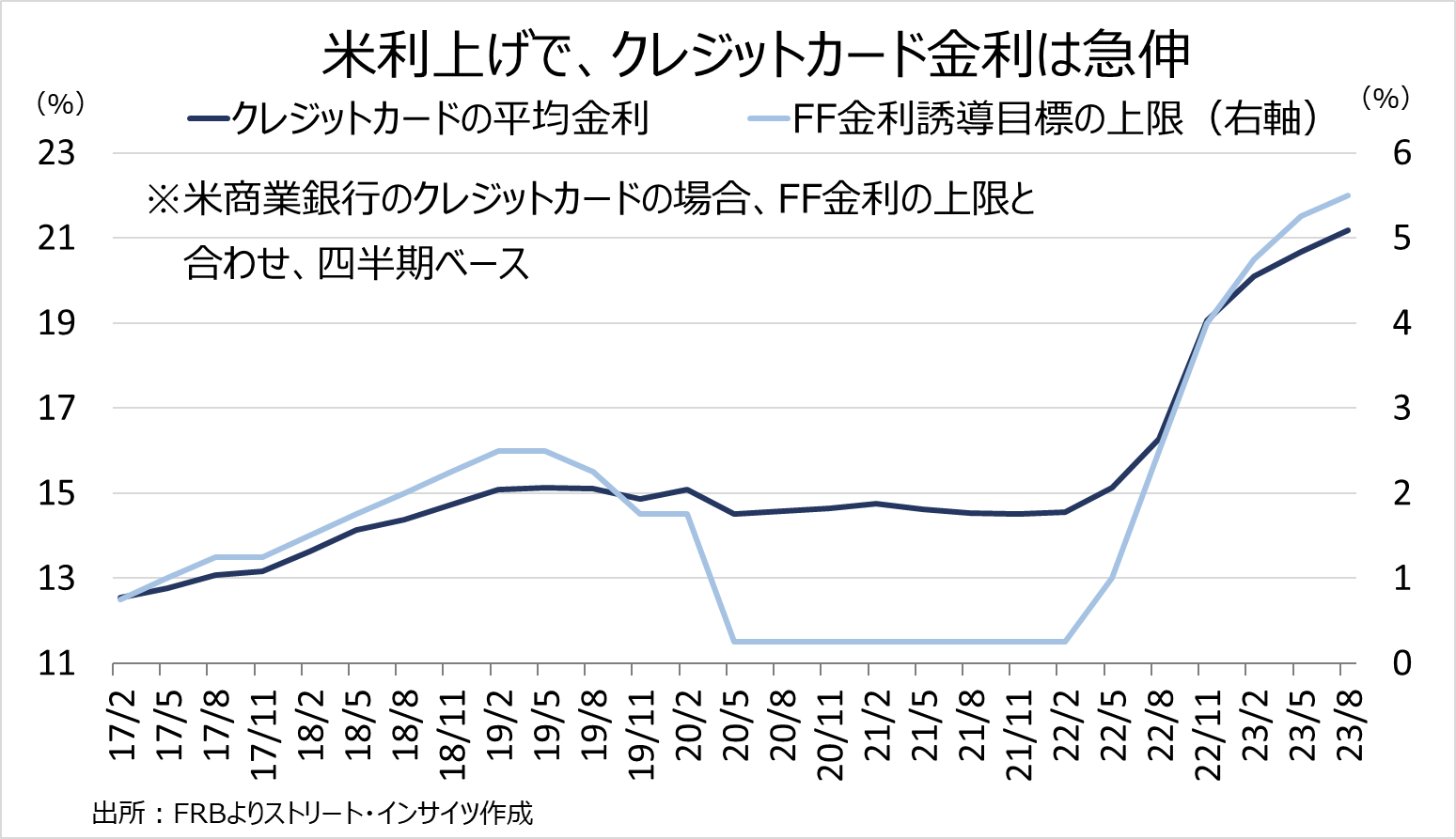

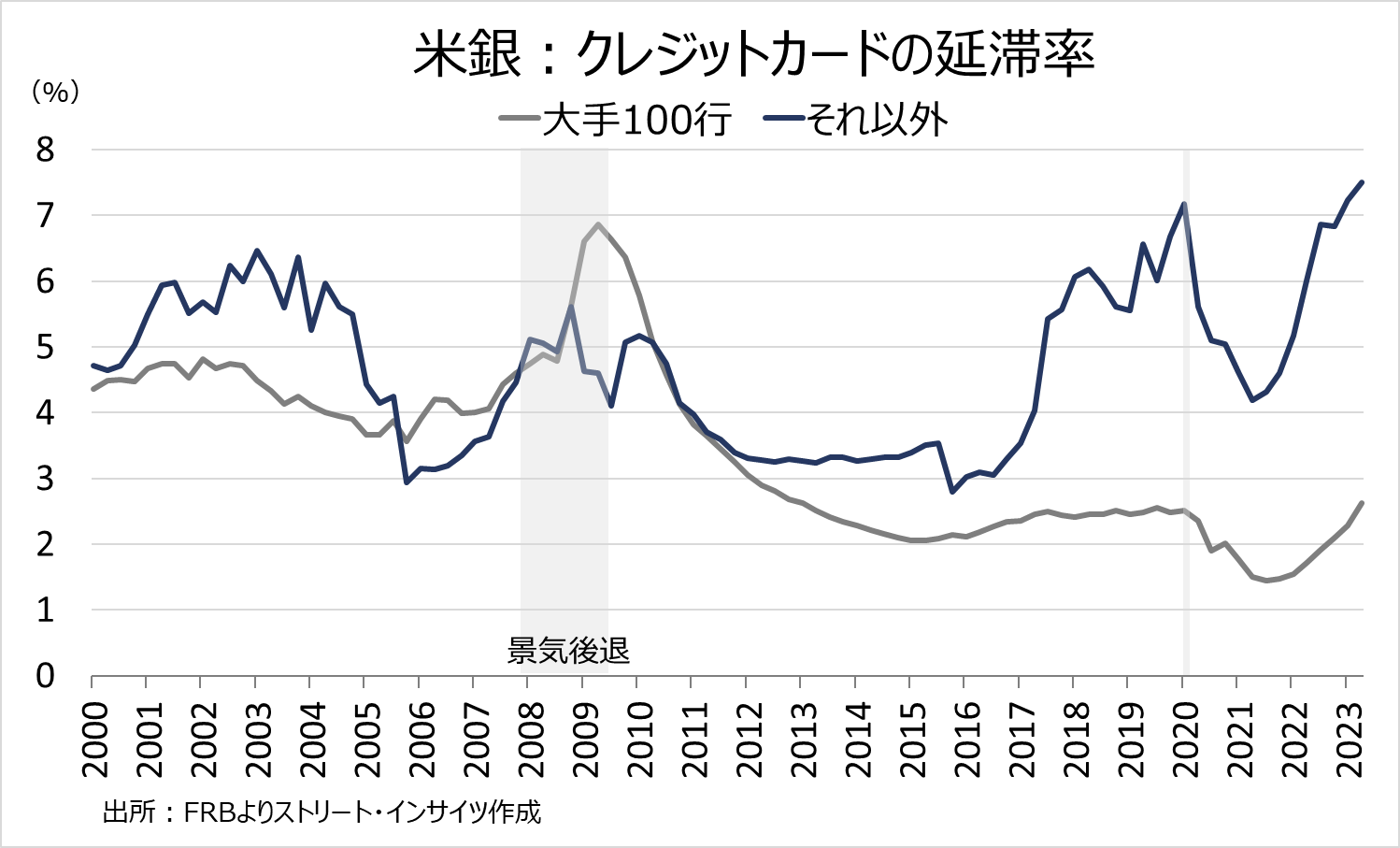

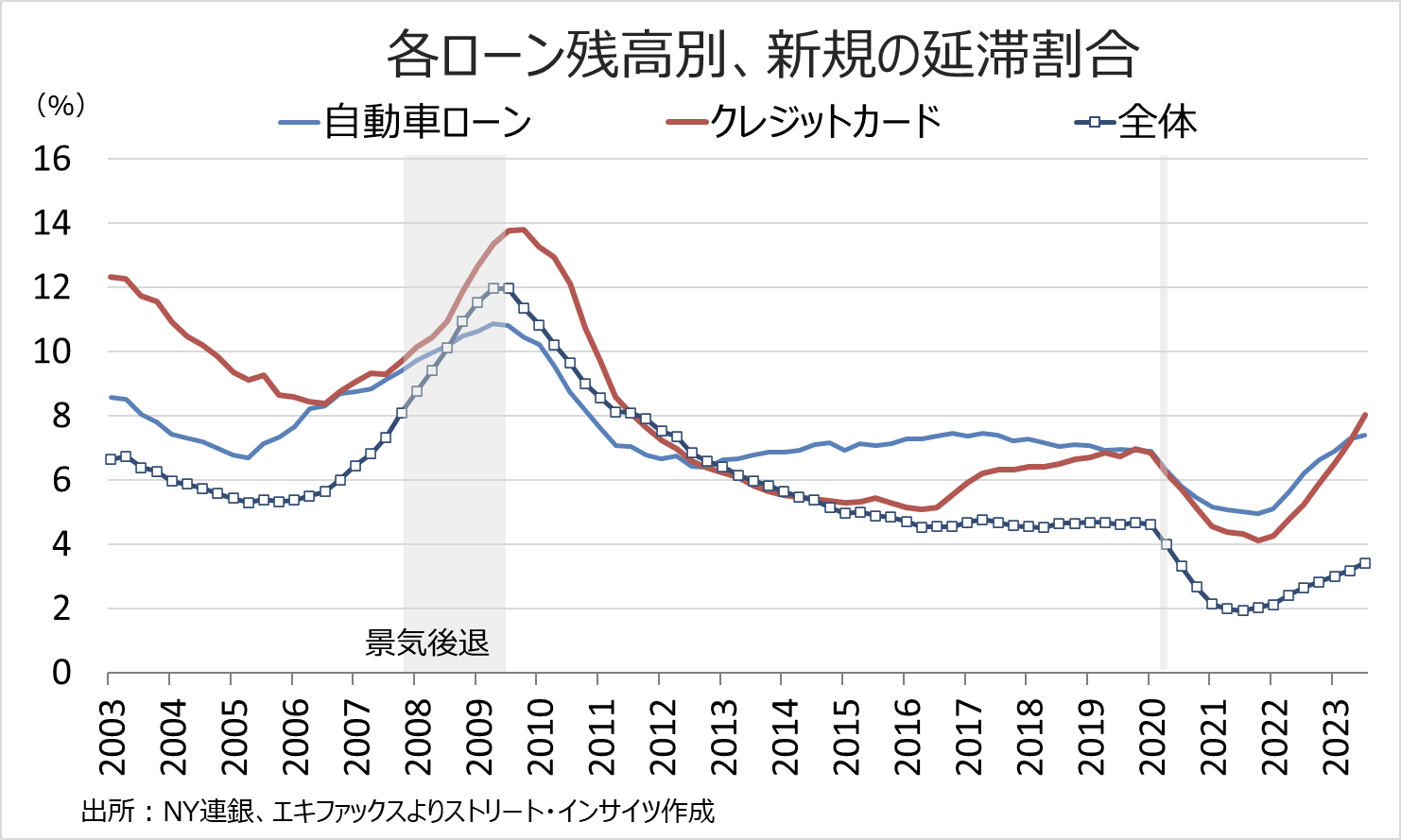

小売売上高には、3つの逆風が吹きつけている。ひとつは、クレジットカードだ。米商業銀行のクレジットカード平均金利は、2022年3月に開始したFedの利上げと共に上昇し、8月までに21.2%と1994年のデータ公表以来で最高となった。その裏で、資産別大手100行のクレジットカードの延滞率は2.63%と2012年Q4以来の水準へ上昇、その他の銀行に至っては7.51%と1991年のデータ開始以来で最悪となっている。実際、NY連銀の家計債務調査でも、クレジットカード自体の30日以上の新たな延滞の割合は8.01%と、2011年Q3以来の高水準だった。

チャート:米商業銀行、クレジットカードの平均金利は過去最高

チャート:銀行別のクレジットカード延滞率、その他は過去最悪

チャート:NY連銀公表、Q3のクレジットカード延滞率は2011年Q3以来で最悪

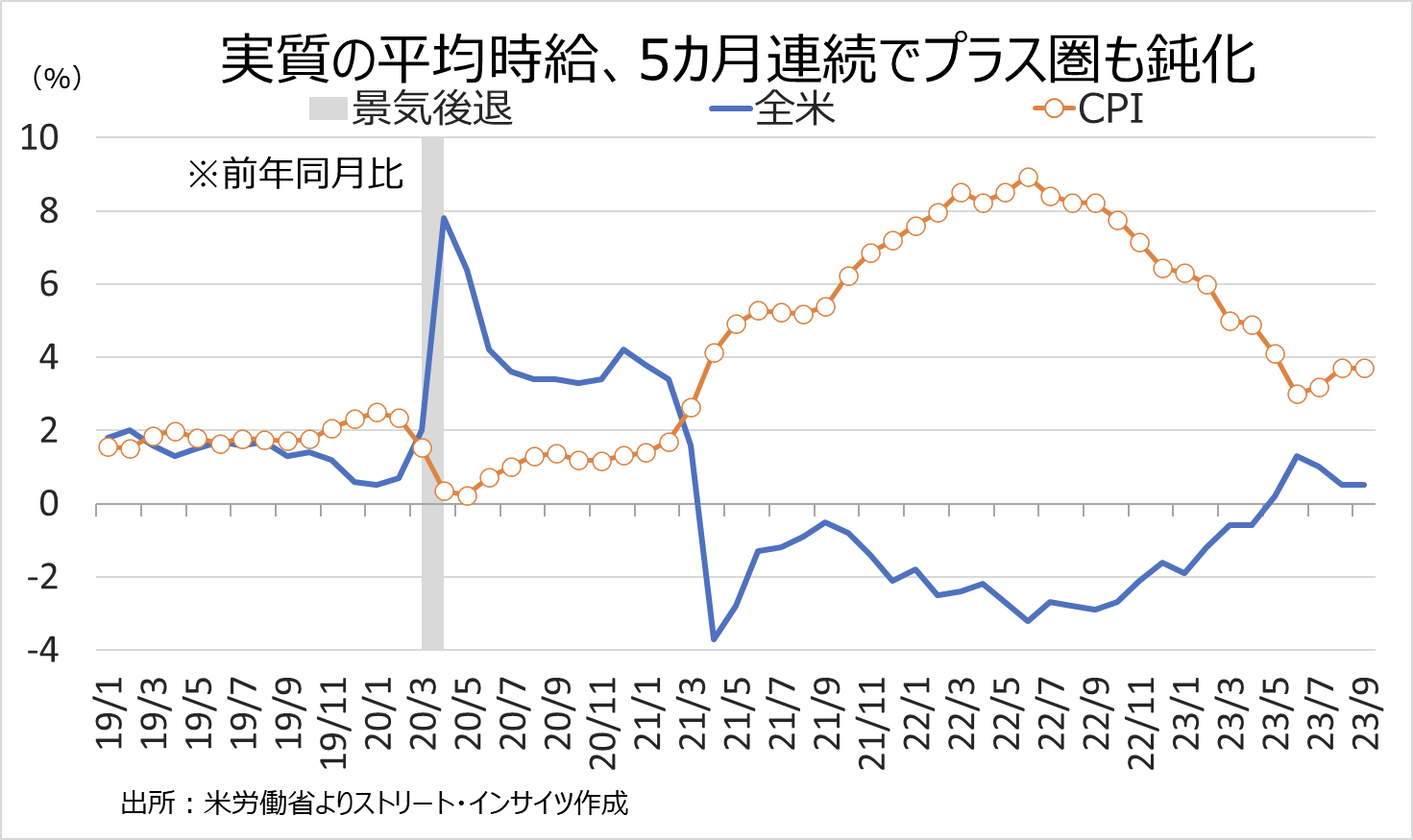

2つ目に、貯蓄率の低下が挙げられ9月は3.4%と年初来で最低となった。3つ目に、実質賃金の伸び悩みがあり、9月の実質賃金は前年同月比0.5%上昇と5カ月連続でプラス圏を保ったものの、6~7月の1%付近から鈍化した。クレジットカードの延滞率や10月から再開した学生ローン返済と合わせて、裁量的支出の余地を狭めそうだ。

チャート:実質平均時給、5カ月連続で上昇の伸びは鈍化

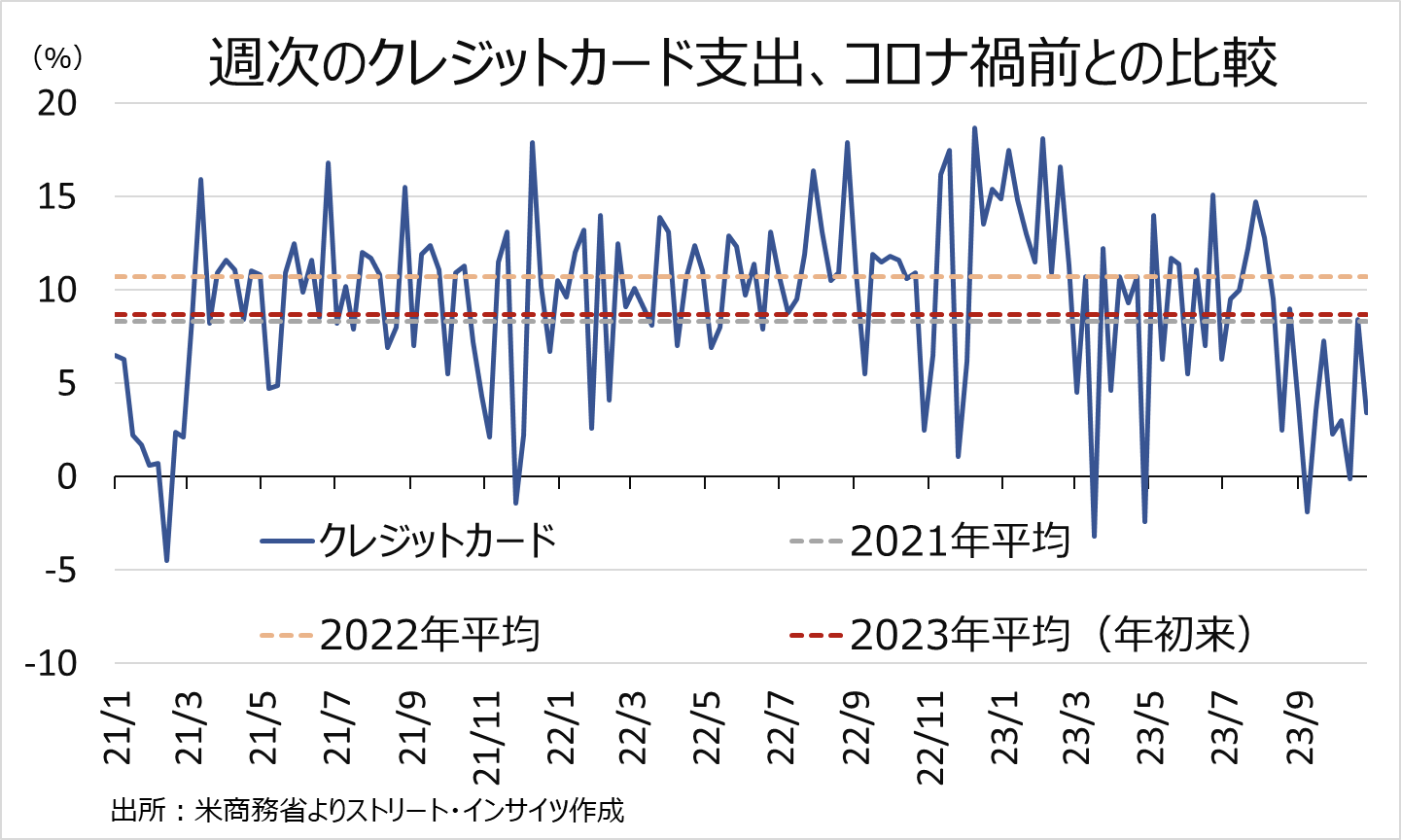

米商務省が公表するリアルタイム・クレジットカード支出の推計値をみても、コロナ前との比較での伸びは直近で縮小傾向にある。2023年11月第1週までの週次での平均値は8.7%増だが、8月以降は同水準以下が続き、直近の過去4週平均も3.7%増にとどまった。

チャート:週次のクレジットカード支出、コロナ前との比較は直近で2023年の年初来平均以下なだけでなく、2021-22年平均も下回る

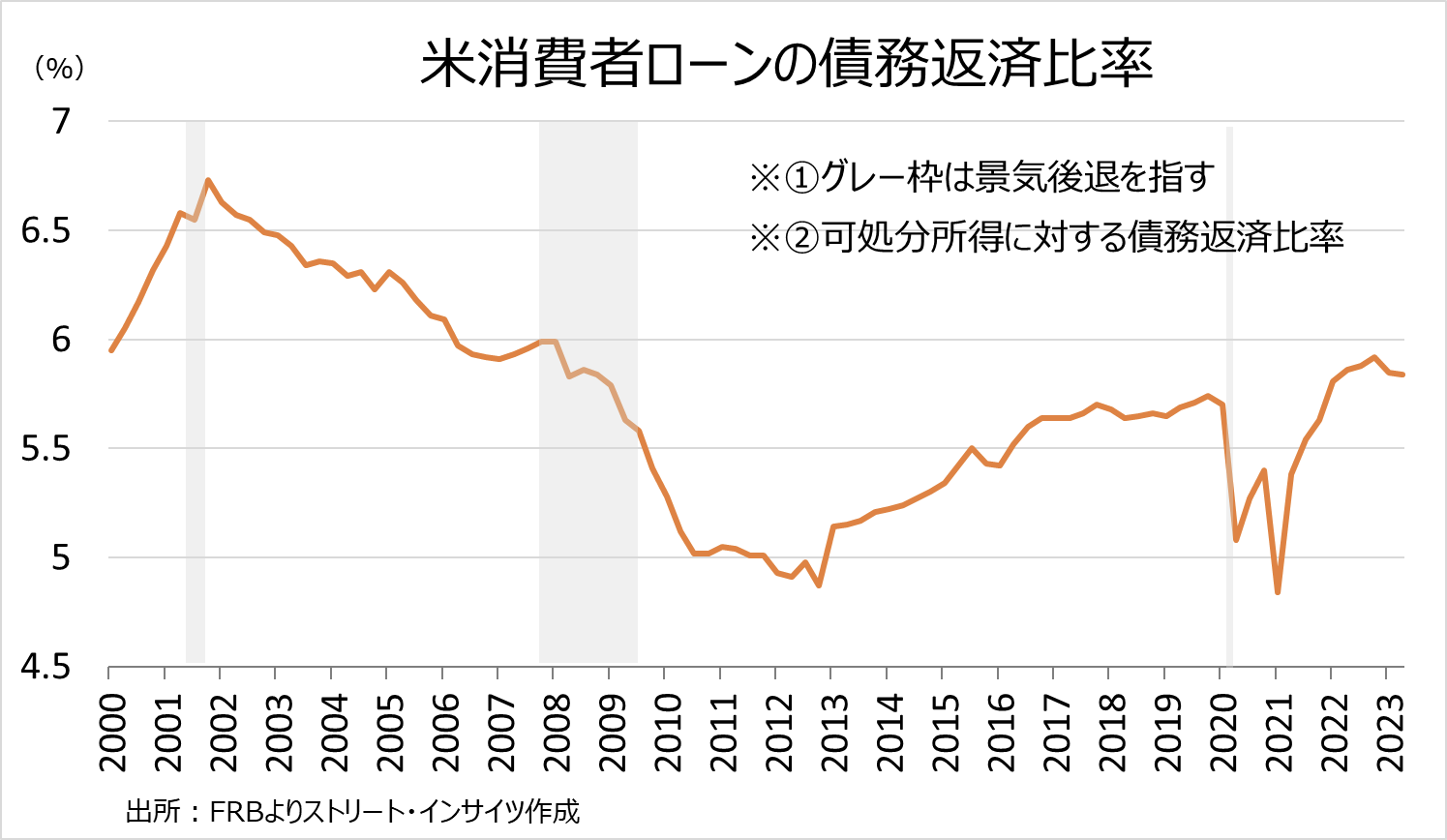

また、可処分所得比での消費者ローンの債務返済比率(DSR)は5.84%と、リーマン・ショックまもない2008年Q4以来の高水準近くにある。7~9月に個人消費が堅調だった事情を踏まえれば、DSRはQ3に再び上昇したのではないか。

チャート:DSRはQ2に5.84%と、2008年Q4以来の高水準近くを維持

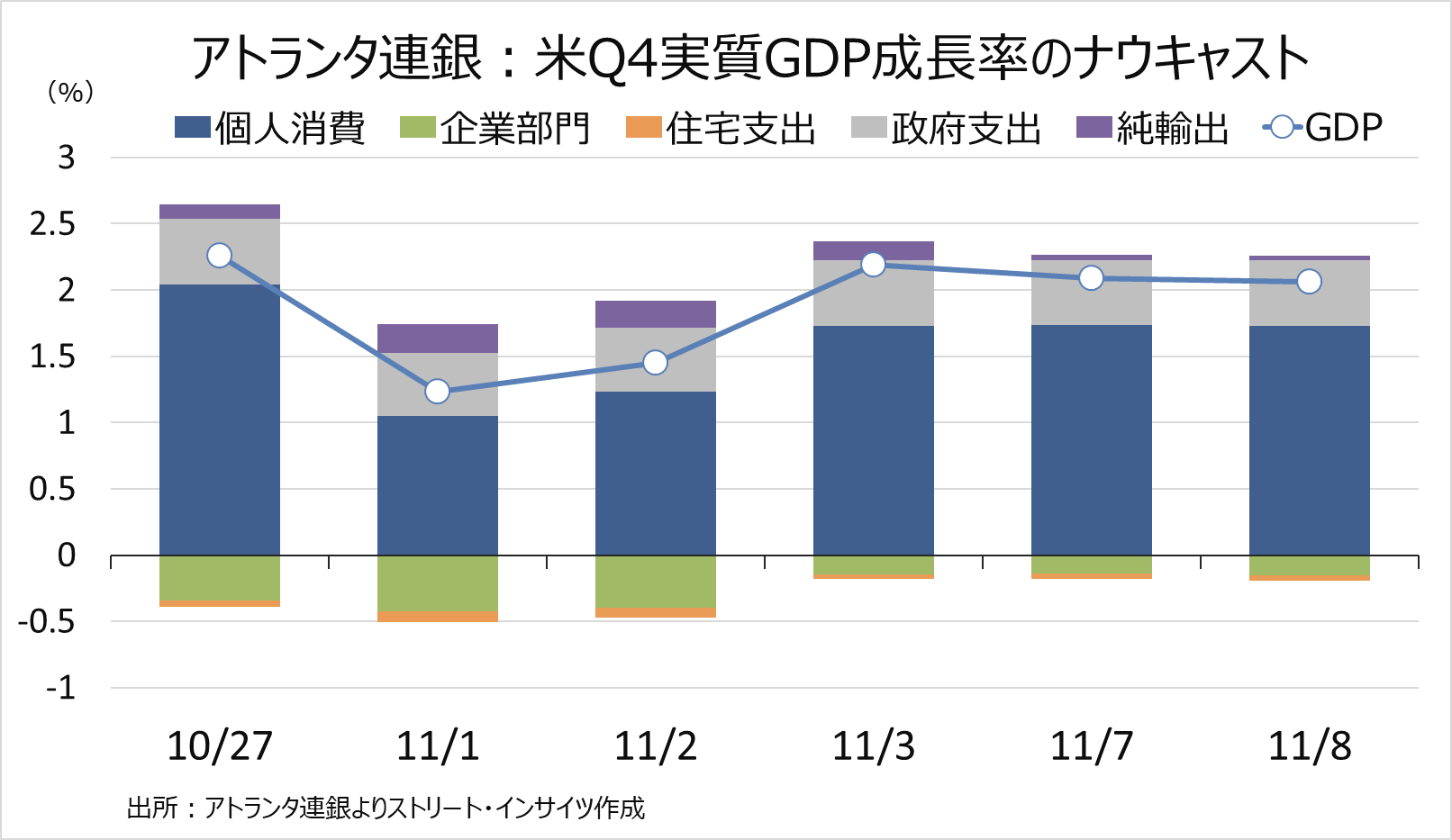

一方で、アトランタ連銀のGDPナウでは個人消費の見通しが上方修正されている点に気を付けておきたい。11月8日時点で米Q4実質GDP成長率は2.1%増と、11月1日時点の1.2%増から上方修正された。企業の設備投資や在庫投資と住宅投資などの押し下げが見込まれる半面、GDPの約7割を占める個人消費の寄与度の予測値が一時の1.05%pt→に1.73%ptに引き上げられたためだ。アトランタ連銀のGDPナウに従えば、米10月小売売上高がそれほど弱くならない可能性を示唆する。

チャート:アトランタ連銀のGDPナウ、Q4は一時の1.2%増から2.1%増へ上方修正

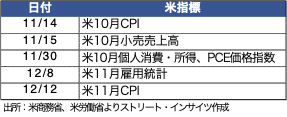

12月12~13日開催のFOMCまでに、CPIは10月分(11月14日発表)と11月分(12月12日発表)の2回予定するが、小売売上高は11月分につき12月14日に公表を予定するため、10月分(11月15日発表)の1回しか確認できない。

12月8日公表の米11月雇用統計と合わせ、これらの指標が重要視される公算が大きい。仮に米10月CPIと小売売上高が堅調ならば、12月FOMCはFF金利見通し・中央値が公表されるだけに、2024年Q1の追加利上げ警戒再浮上と利下げ転換予想の後ろ倒しを促しそうだ。もちろん、その逆となれば、2024年上半期末までの利下げ観測が再燃するだろう。

今週の米10月CPIと小売売上高は、今後の金融政策を占う上で重要な節目となることは間違いない。

チャート:12月FOMC前の重要指標予定

―ドル円は三役好転などテクニカル的に強い地合いを取り戻し、152円乗せをトライか

今週は14日に米10月CPI、15日に米中首脳会談や米10月小売売上高、同生産者物価指数、16日に米10月鉱工業生産を控えるほか、引き続きFed高官の発言を予定する。

テクニカル的には、遅行スパンが再びローソク足を上回り三役好転が再形成された。また、前週半ばに下抜けた一目均衡表の転換線や21日移動平均線も超え、地合いの強さを取り戻している。少なくとも米中、日中の首脳会談など政治イベントを控え、本邦当局は少なくとも16日まで介入が困難と見込まれる。米経済指標が弱含まない限り、10月31日の高値151.72円、2022年10月21日の高値151.94円を抜け、152円乗せのリスクに注意すべきだろう。上値の目途は152.50円、下値は一目均衡表の基準線が近い149.90円と予想する。

チャート:ドル円の8月以降の日足、一目均衡表の基準線は青線

(出所:TradingView)

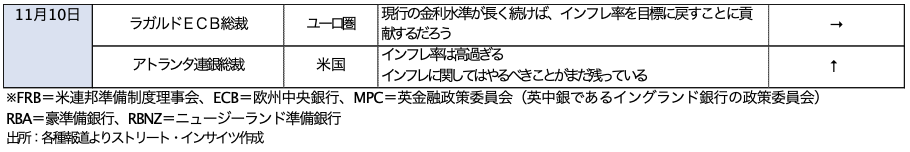

3.主な要人発言

4.主な経済指標結果

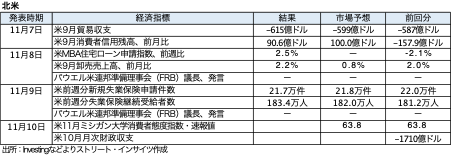

〇米国の経済指標

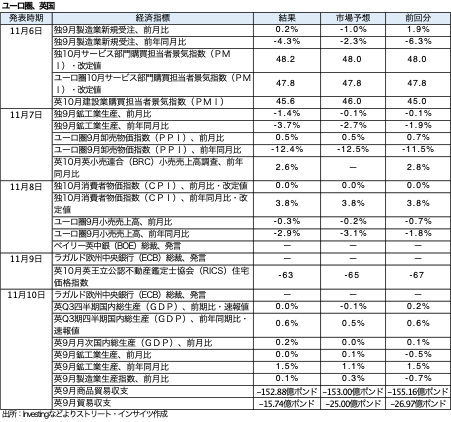

〇欧州の経済指標

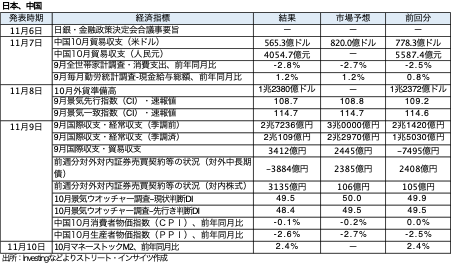

〇日本と中国の経済指標

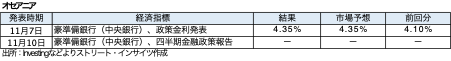

〇オセアニアの経済指標

5.今週1週間の経済指標予定

・赤字が最重要、青字がある程度重要な経済指標 orイベントとなる。

ようこそ、トレーダムコミュニティへ!