―Executive Summary―

- ドル円の変動幅は11月13日週に2.72円と、その前の週の2.28円を上回った。週間では反落、11月6日週の上昇幅を概ね打ち消した格好だ。ドル円は11月13日に一時151.91円と、2022年10月の高値151.94円に迫った。しかし翌日、米10月消費者物価指数(CPI)で物価上昇ペースの鈍化トレンドを確認するなか、米利上げ打ち止め観測が強まった。16日には、米新規失業保険申請件数が3カ月ぶりの水準へ増加したため、米10年債利回りの低下を招く展開。17日には、ロンドン時間で米10年債利回りが4.38%台まで低下するに合わせ、ドル円が149.19円まで下落し、一部では日本政府の米国債購入というステルス介入(米金利低下→ドル円の下落)との噂が聞かれつつ、149円半ばで週を終えた。

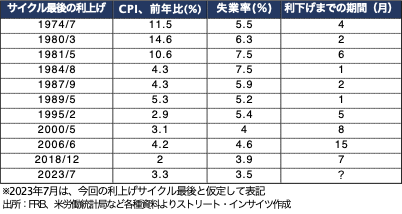

- FF先物市場では2024年5月の利下げ転換予想に傾き、一部では過剰に利下げを織り込むとの指摘が聞かれる。ただ、1995年以降、利上げ終了から利下げ転換まで平均8.8カ月であり、単純に当てはめれば2024年春と想定され、それほど“的外れ”ではなさそうだ。

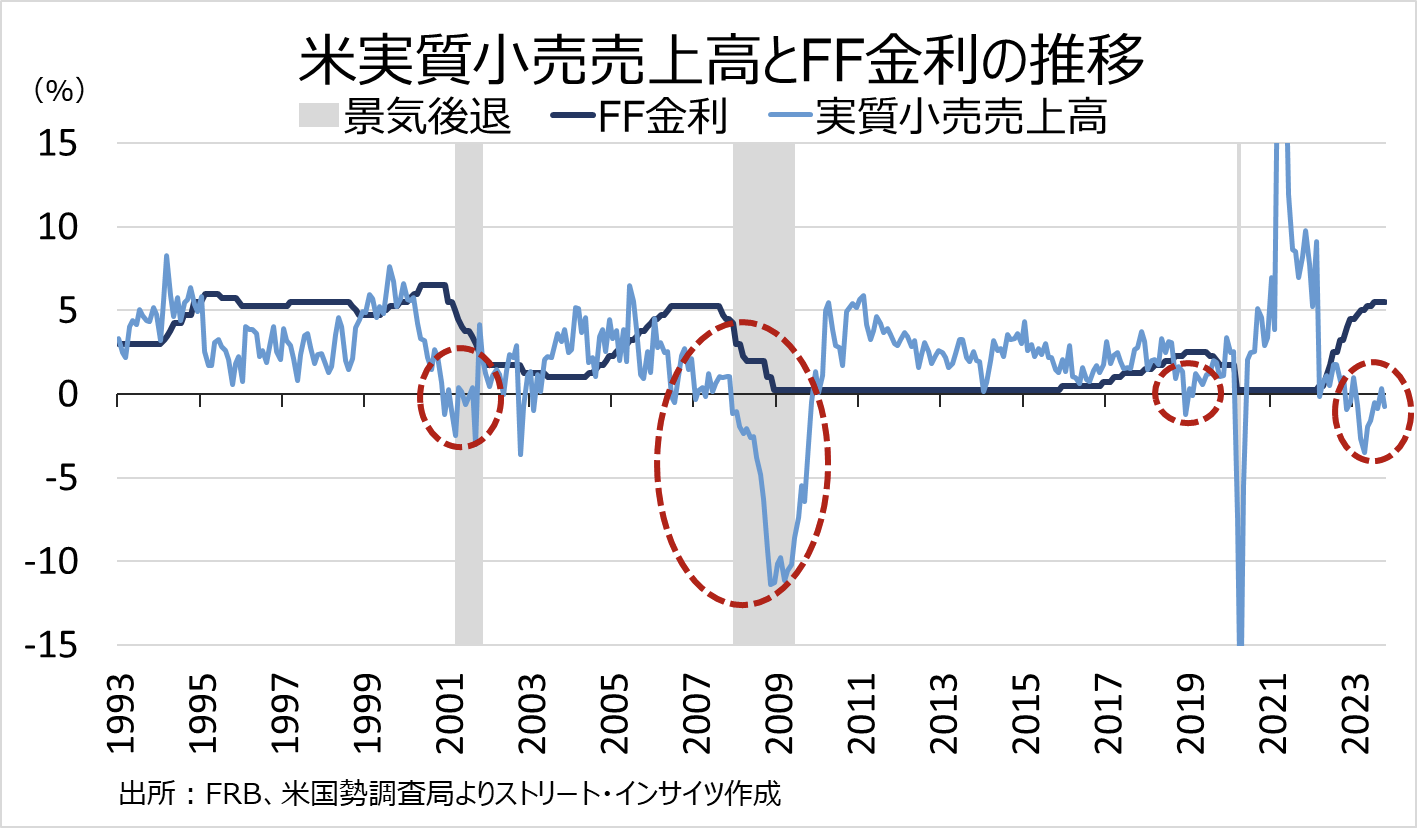

- 個人消費の鈍化も、利下げ期待を強めたように見える。米10月小売売上高からインフレを除いた実質ベースをみると、前年同月比0.2%減と7カ月ぶりのマイナスに。2000年以降の利下げ開始前、実質の小売売上高は減少している場合が多い。米小売大手ウォルマートのダグ・マクミラン最高経営責任者(CEO)は、決算発表後の電話会議で「米国は、今後数カ月の間にデフレに見舞われる可能性がある」と発言したほか、同社の最高財務責任者(CFO)も消費者が買い物に慎重との見方を寄せた。米個人消費は米GDPの約7割を占めるだけに、消費活動の減速は物価上昇率の鈍化と共に、米利上げ打ち止め期待を強めうる。

- 今週は、米住宅指標が相次ぐほか、21日に11月FOMC議事要旨公表、22日に米10月耐久財受注と米11月ミシガン大学消費者信頼感指数・確報値、24日に本邦10月全国CPIを予定する。23日の米感謝祭休場を受け、24日には米株市場と米債市場が短縮取引となり、マーケットが薄くなること必至。基本的にドル円の上値が重い展開を予想するが、値が飛びやすくなるリスクに注意すべきだろう。特に、本邦10月CPIの結果次第では、日銀のマイナス金利解除期待が剥落すれば、ドル円の151円回復が視野に入る。クロス円の上昇も、攪乱要因と言えよう。

- テクニカル的には、遅行スパンが再びローソク足にタッチし、三役好転が消滅した。また、一目均衡表の転換線、基準線、21日移動平均線をあらためて下抜けた。11月17日には、50日移動平均線も一時的に割り込む場面も。ボリンジャー・バンドのバンドウォークも中断し、ダブルトップを形成したようにも見え、テクニカル的に弱い地合いに移ったと言えそうだ。

- 以上の観点から、上値の目途は前週半ばでもみ合った水準の151.50円、下値は10月3日の安値付近の147.30円を見込む。

目次

1.前週の為替相場の振り返り=ドル円、2022年10月高値に接近後に149円台へ急落

【11/13-11/17のドル円レンジ:149.19~151.91円】

(前週の総括)

ドル円の変動幅は11月13日週に2.72円と、その前の週の2.28円を上回った。週間では反落、11月6日週の上昇幅を概ね打ち消した格好だ。ドル円は11月13日に一時151.91円と、2022年10月の高値151.94円に迫った。しかし翌日、米10月消費者物価指数(CPI)が前月比、前年同月比そろって市場予想以下となり、鈍化トレンドを確認するなか、米利上げ打ち止め観測が強まった。

ウォール・ストリート・ジャーナル(WSJ)紙のFed番記者、ニック・ティミラオス氏がX(旧ツイッター)にて米利上げ打ち止めを指摘したため、米10年債利回りが4.5%を割り込み、ドル円も150.15円までの下落を促した。また、同日は、オプション絡みの取引がドル円の下落につながったとの指摘もある。

翌15日発表の米10月小売売上高は市場予想ほど弱含まず、米10年債利回りが再び4.5%台へ切り返す中、ドル円も151円半ばへ戻したが、買いの流れは限定的に。16日には、米新規失業保険申請件数が約3カ月ぶりの水準へ増加したほか、米10月鉱工業生産が市場予想より弱く、ドル円の戻りは重くなった。

17日には、赤沢財務副大臣が今年、介入を実施していない理由について「過度な変動がないため」と説明、植田日銀総裁が「円安は経済に悪影響と一概に言えず」と発言したが、影響は限定的。むしろ、ロンドン時間で米10年債利回りが4.38%台へ低下する動きにつれ、150円後半からNY入りにかけ一時149.19円まで急落。一部では、実弾介入というより日本政府が米国債を購入し米金利低下→ドル円の下落を促す“ステルス介入”との噂の他、機関投資家や生保による円転を指摘する声が聞かれた。

ただ、サンフランシスコ連銀総裁やボストン連銀総裁がインフレへの勝利宣言は時期尚早など、利上げ姿勢を確保する発言が飛び出し、米10年債利回りが4.45%付近へ戻したため、ドル円は下げ渋りをみせた。

チャート:ドル円の10月以降の日足、米10年債利回り(左軸、緑線)が低下も、ドル円は買い戻し

(出所:TradingView)

2.為替見通し=ドル円は米利上げ打ち止め期待で上値重い、感謝祭挟み乱高下に注意

【11月20~24日の為替予想レンジ:147.30~151.50円】

―米10月CPIなど、米指標を受け米利上げ打ち止め期待高まる

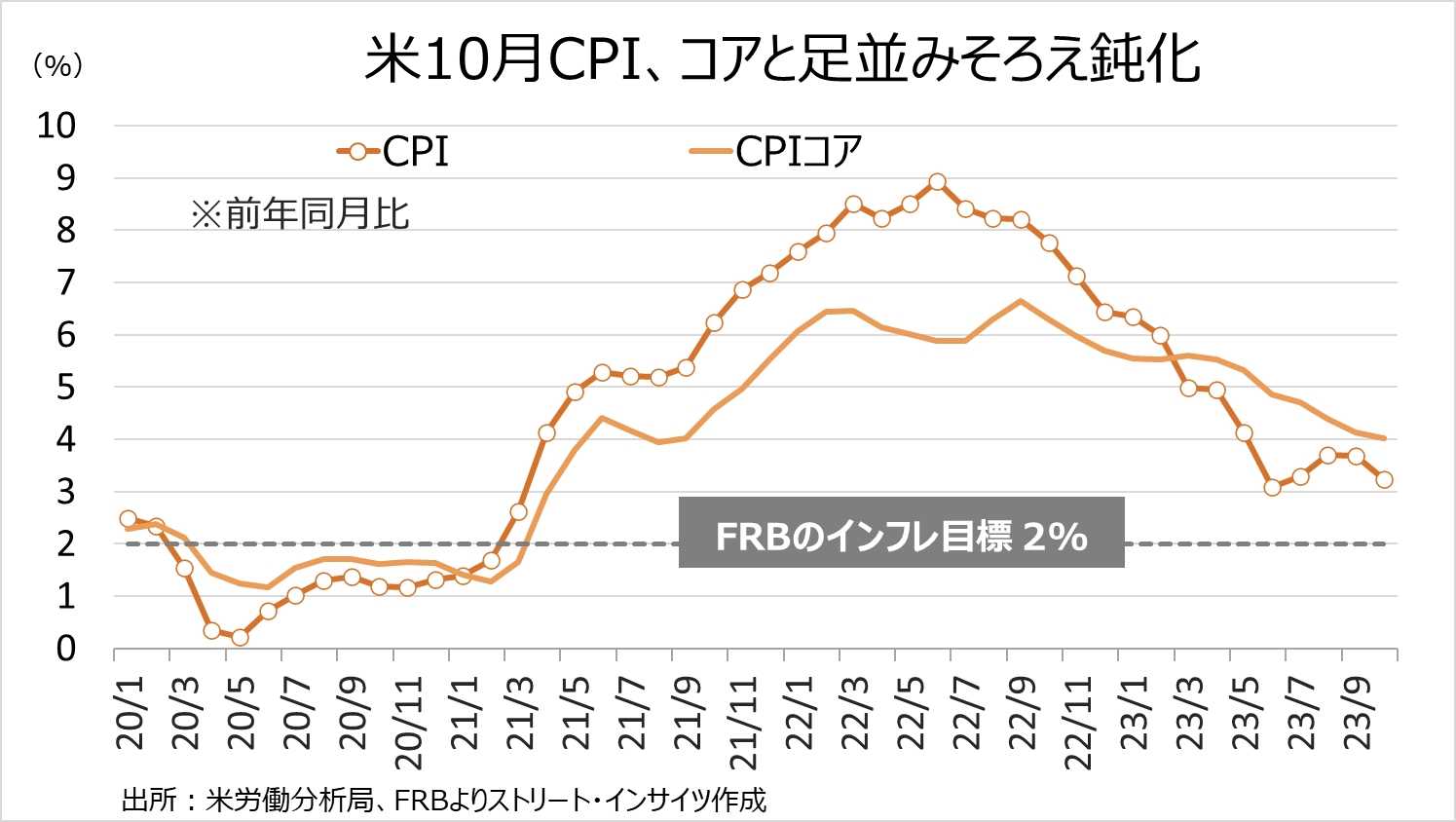

米10月CPIが前年同月比3.2%、コアCPIは同4.0%と2021年9月以来の低い伸びだった結果を受け、11月14日に米10年債利回りは1日で約0.2ポイントもの急低下を演じ、17日には一時4.381%と9月後半以来の水準まで低下した。前述の通り、ウォール・ストリート・ジャーナル紙のFed番記者、ニック・ティミラオス氏はX(旧ツイッター)にて「米10月雇用統計と合わせ、7月の利上げ終了を強く示唆」と指摘。また、12月12~13日開催の米連邦公開市場委員会(FOMC)では、据え置き継続に合わせ声明文を変更する可能性を挙げた。

チャート:米10月CPI、コアを軸に鈍化

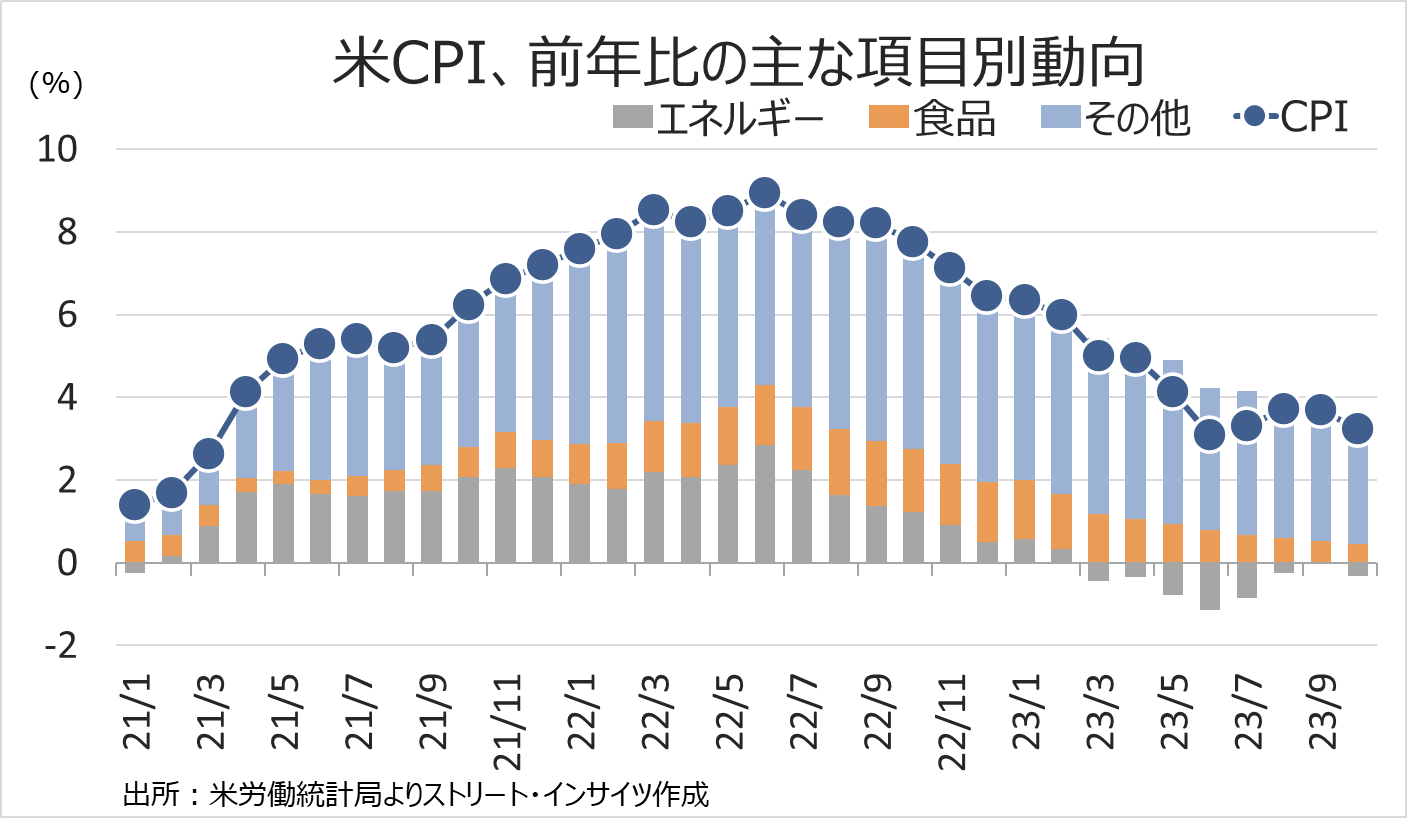

チャート:米CPIの項目別、エネルギーが物価を押し下げ

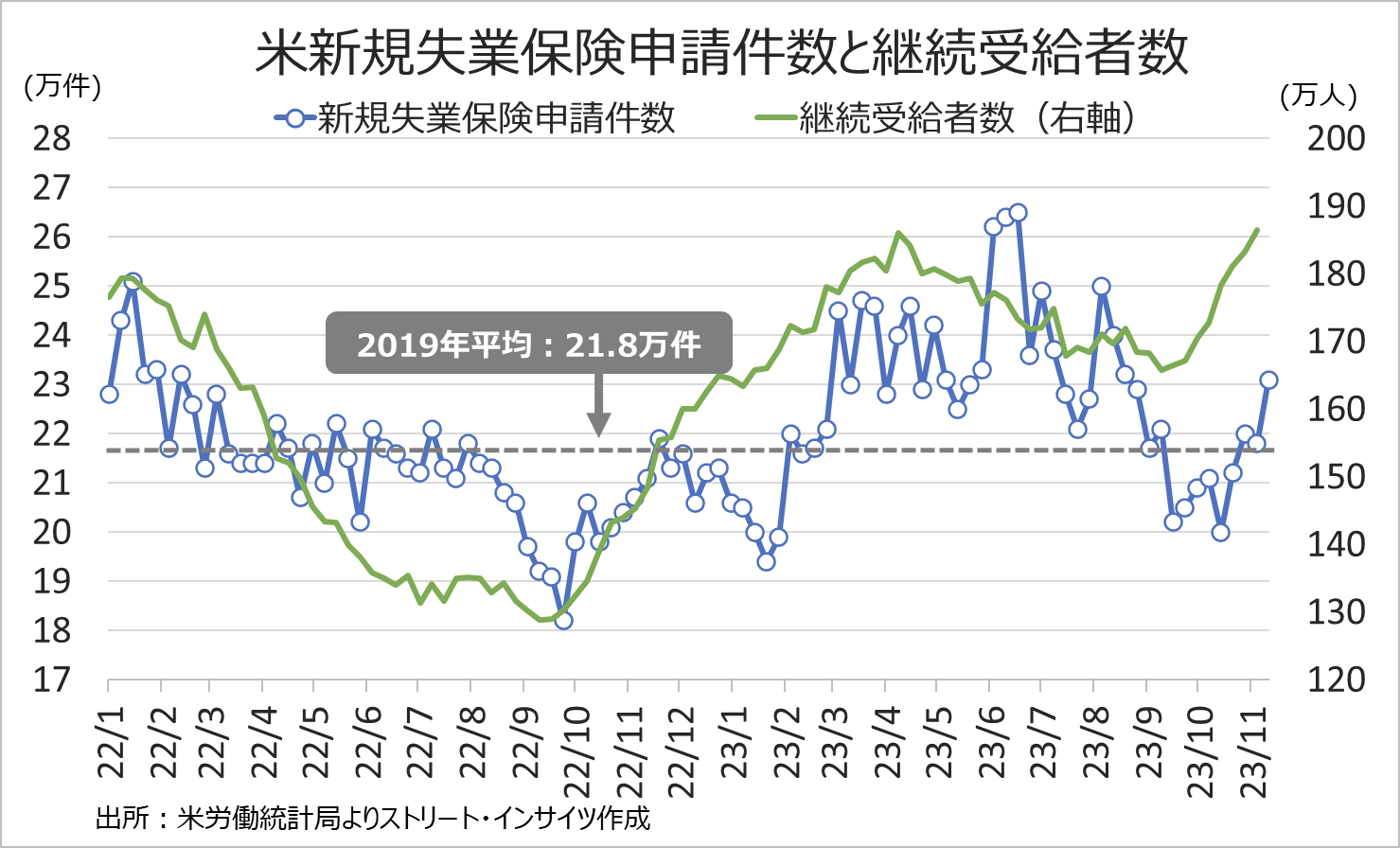

また、足元では米10月CPIの他に、経済指標に減速の兆しが見て取れる。米新規失業保険申請件数は11月11日週に23.1万件と、約3カ月ぶりの高水準だった。継続受給者数に至っては186.5万人、8週連続で増加するなか2022年11月以来の水準へ急増。年末商戦の臨時採用が発表されているが、職探しが長期化している様子が見て取れる。

過去のレポートで指摘した通り、米10月失業率は3.9%へ上昇、サーム・ルール(直近の失業率の3カ月移動平均と過去12カ月間の最低値の差)では0.33ポイントと景気後退入りの節目となる0.5ポイントが近づいた。この結果と合わせ、米新規失業保険申請件数は労働市場の減速を示唆したと言えよう。

チャート:米新規失業保険申請件数は約3カ月ぶりの高水準、継続受給者数は約2年ぶりの水準に増加

米10月小売売上高は前月比0.1%減と、市場予想の同0.3%減より弱くなかった。ただし、物価上昇除く実質の小売売上高は前年同月比0.2%減と、7カ月ぶりに減少した。過去を振り返ると、2000年以降、コロナ禍の直撃を受けた2020年3月を除き、実質の小売売上高はマイナスに転じた後、Fedは利下げを開始していたことが確認できる。物価上昇ペースの鈍化もあって、今回も同じ道筋をたどるのか、今後の指標結果の確認が待たれる。

なお、米小売大手ウォルマートのダグ・マクミラン最高経営責任者(CEO)は、決算発表後の電話会議で「米国は、今後数カ月の間にデフレに見舞われる可能性がある」と発言した。また、デビッド・レイニー最高財務責任者(CFO)も「10月後半の数週間は、立ち止まって、消費者の健全性を考え直すビジネスのトレンドをいくつか確認した」と指摘。年末商戦を控え慎重な見解を寄せており、米ISM製造業・非製造業の景況指数の減速と合わせ、米景気の懸念材料として受け止めておくべきだろう。

チャート:米実質小売売上高(前年比)とFF金利の推移、2000年以降は前年比マイナス局面で利下げを迎える傾向あり

ー市場の2024年5月利下げ転換予想、過去を踏まえれば“的外れ”とも言えず

米利上げ打ち止め観測と米利下げ期待が高まるなか、市場が過剰にこれらを織り込んでいるリスクが一部で指摘されている。サンフランシスコ連銀総裁が11月17日に「インフレの2%軌道を進んでいるか確信は持てない」と発言したように、Fedは利上げ余地を確保したままだ。

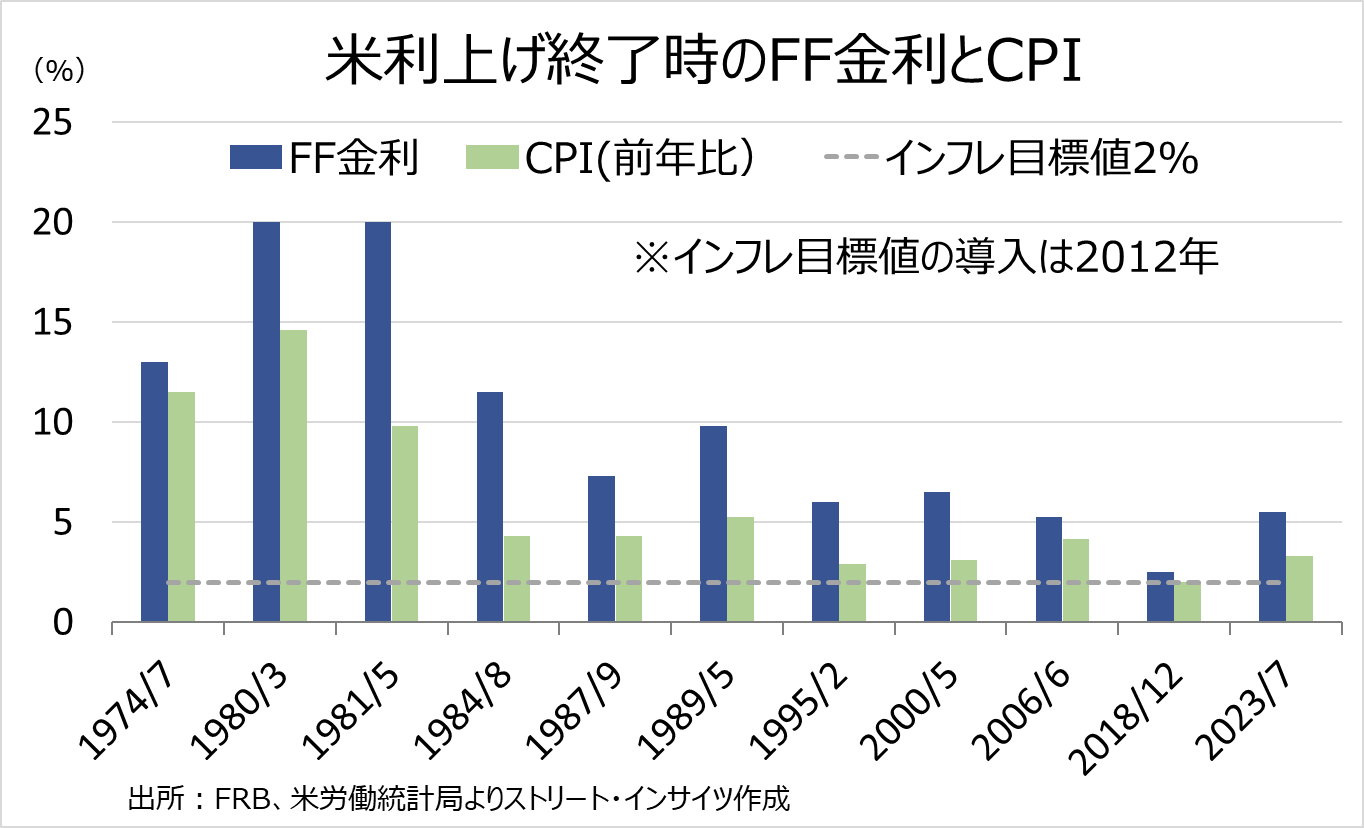

1974年以降の利上げサイクルをみると、いずれの年もFedの利上げ終了時点で米CPIの前年比はFF金利を下回っていた。2006年6月で利上げを幕引きさせた当時、FF金利誘導目標5.25%に対し、米CPIは前年同月比4.2%だった。物価上昇率が2%にたどり着かなくとも、利上げを終了していたことが分かる。

当時はFedがインフレ目標値2%を導入した2012年以前とあって、こうした運用は足元で該当しないとの見方もあるだろう。Fedはその後、2020年8月に平均インフレ率(FAIT)を導入、2022年6月から0.75%の利上げに踏み切って以降は事実上撤廃したとされる。このように、Fedは物価の安定と雇用の最大化を遵守すべく、柔軟に対応してきたことは、過去の実績で証明済みだ。

チャート:Fedの利上げ打ち止め時点のFF金利と米CPI・前年比

FF先物市場では、米経済指標の鈍化を受けて、2024年5月の利下げ転換を織り込む状況。こうした利下げ期待に対し前のめりとの声もあるが、1995年以降、約30年間を振り返ると、利上げ終了後からの利下げ転換に平均8.8カ月要してきた。7月に利上げが終了したと仮定すれば、2024年春が利下げ転換の目途と想定されるため、足元の利下げ転換予想は完全に的外れというわけでもない。

2024年5月の利下げ転換の後は、2024年末までに0.25%ずつ4回の利下げ、つまり足元から1.0%の引き下げの予想に傾く。9月FOMC時点での2回利下げ予想を上回るペースだ。

チャート:過去の利上げ打ち止め時期と、利下げ転換後までの期間

チャート:足元は2024年5月の利下げ転換、2024年末までに4回の利下げの予想に傾く

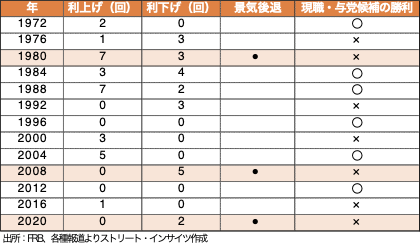

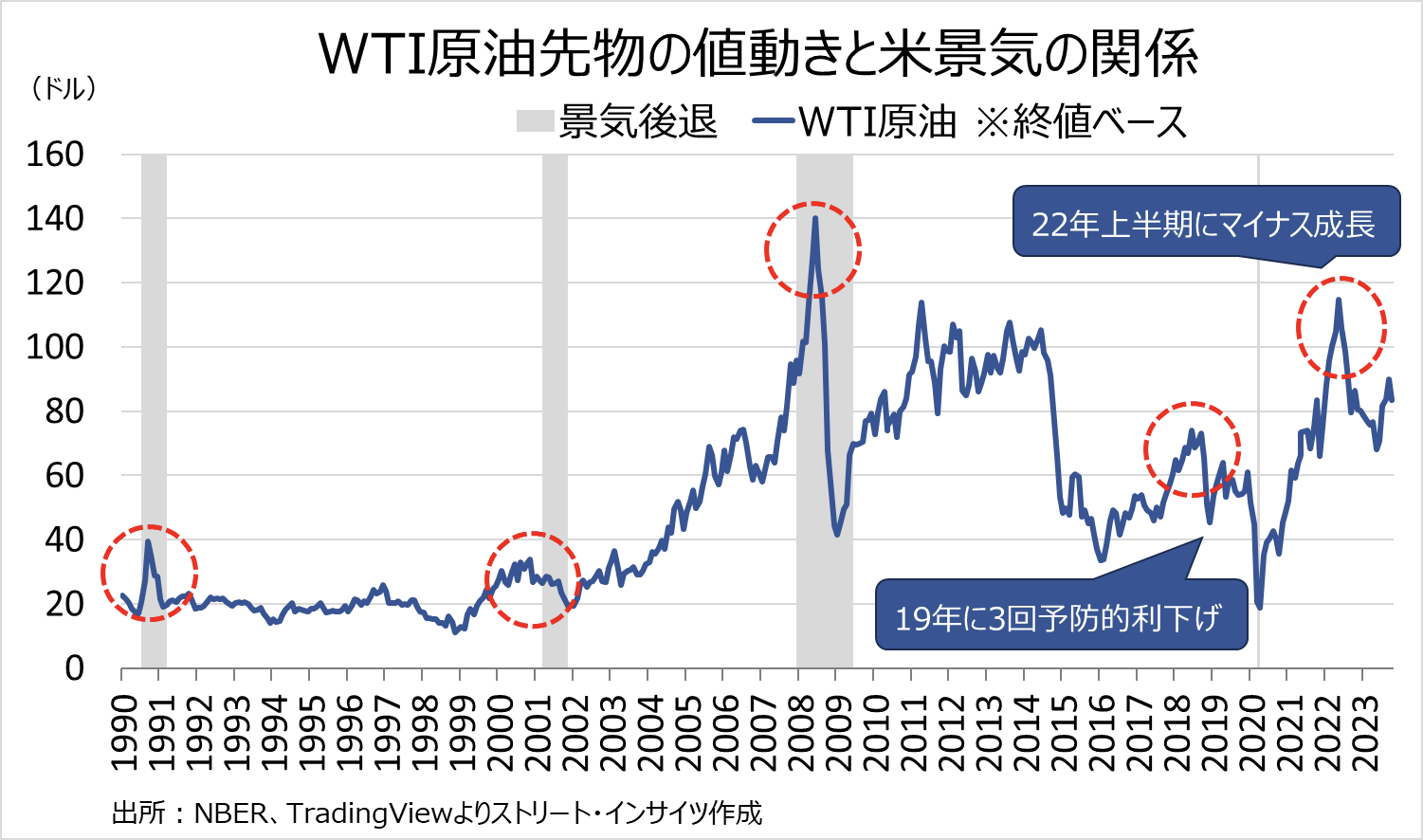

金融市場は、2024年の米大統領選を控え利下げを織り込む側面もあるようだ。過去の米大統領選の年を振り返ると、Fedは景気後退局面で利下げを行ってきた。2019年7月は、当時のトランプ大統領の要請もあって、リセッション入りしていなかったにもかかわらず、「予防的利下げ」を3回実施していた。

もうひとつ、FF先物市場が2024年の利下げを織り込む理由として、Fedによる金融引き締め後のWTI原油先物上昇局面で、米景気が後退入りしやすい傾向もありそうだ。リセッションに入らずとも米景気減速を確認し、2019年には3回の“予防的利下げ”を行ったことは前述の通りである。

チャート:WTI原油先物の推移と米景気後退

とはいえ、パウエルFRB議長は11月FOMC後の記者会見で「利下げについて現時点で全く考えていない」と発言。それどころか、Fed高官を含め、利上げ余地を確保する見解が聞かれている。Fedの現状の政策姿勢を見る限り、早々に利下げ転換に踏み切るようには見えない。今後、米経済指標とFed高官の発言次第で、米金融政策の思惑が変化する余地は十分ある。しかし、今週はFed高官や米重要経済指標の発表が限られるだけに、米金融政策の思惑が大きく変化する可能性は低く、ドル円の上値は抑えられるのではないか。

―ドル円は再び三役好転が消滅、テクニカル的に弱い地合いへシフト

今週は、米住宅指標が相次ぐほか、21日に11月FOMC議事要旨公表、22日に米10月耐久財受注と米11月ミシガン大学消費者信頼感指数・確報値、24日に本邦10月全国CPIを予定する。ただ、23日の感謝祭休場を受け、24日には米株市場と米債市場が短縮取引となり、マーケットが薄くなること必至。基本的にドル円の上値が重い展開を予想するが、値が飛びやすくなるリスクには注意すべきだろう。特に、足元で乖離するドル円と米10年債利回りの相関が回復する局面や、本邦10月CPIが市場予想以下となり日銀のマイナス金利解除期待が剥落する場合は、上下に振れそうだ。

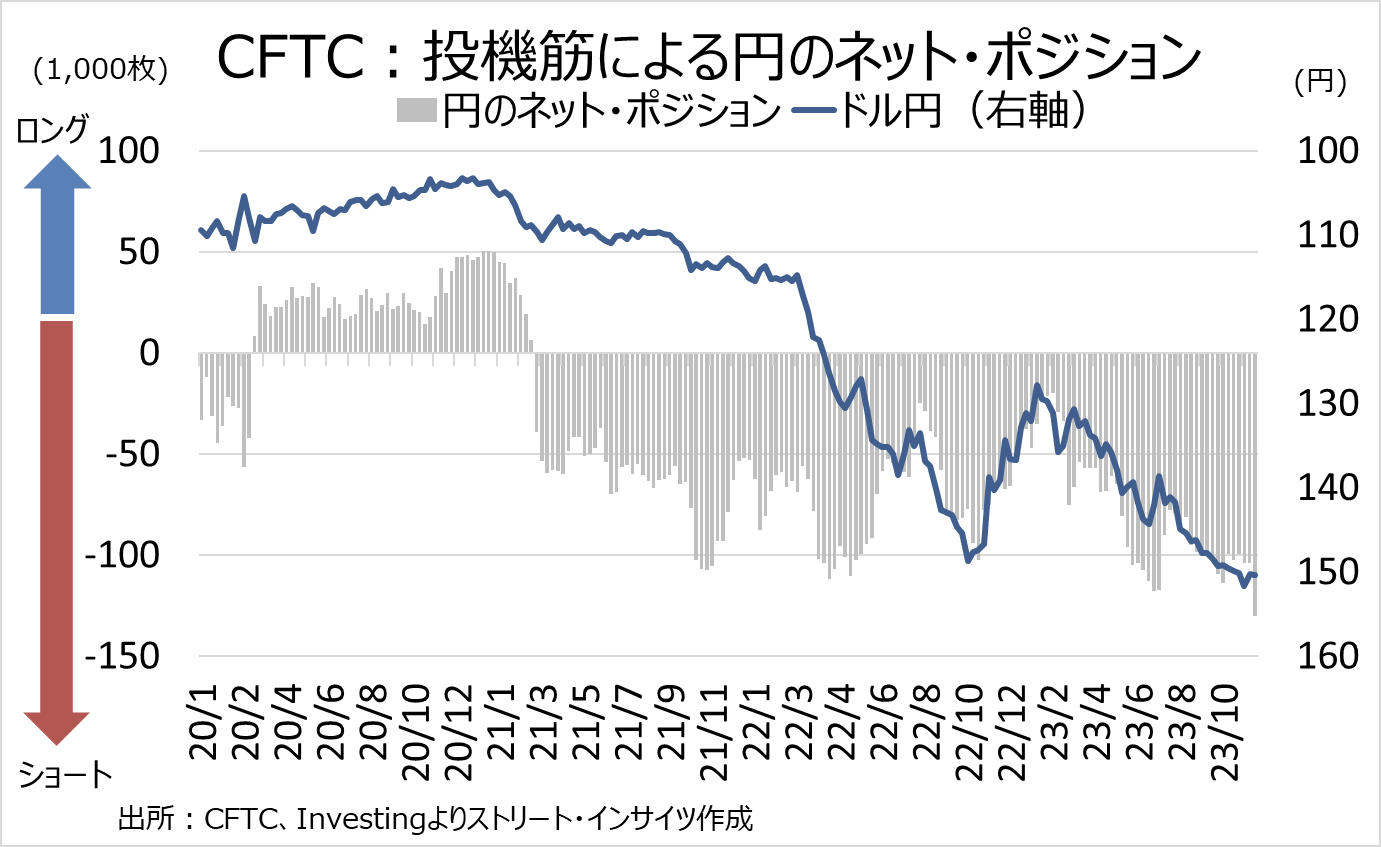

テクニカル的には、遅行スパンが再びローソク足にタッチし、三役好転が消滅した。また、一目均衡表の転換線、基準線、21日移動平均線をあらためて下抜けた。11月17日には、50日移動平均線も一時的に割り込む場面も。ボリンジャー・バンドのバンドウォークも中断し、ダブルトップを形成したようにも見え、テクニカル的に弱い地合いに移ったと言えよう。米商品先物取引委員会(CFTC)が発表する投機筋の円のネット・ショートも、11月14日週時点で13万249枚と、2017年11月以来の高水準だ。クロス円の上昇が懸念材料だが、一段のショート積み上がりは難しいのではないか。

以上の観点から、上値の目途は前週半ばでもみ合った水準の151.50円、下値は10月3日の安値付近の147.30円を見込む。

チャート:CFTC、投機筋の円のショート・ポジションは2017年11月以来の高水準

チャート:ドル円の9月以降の日足、ボリンジャー・バンドは白枠、一目均衡表の上限は薄緑線

(出所:TradingView)

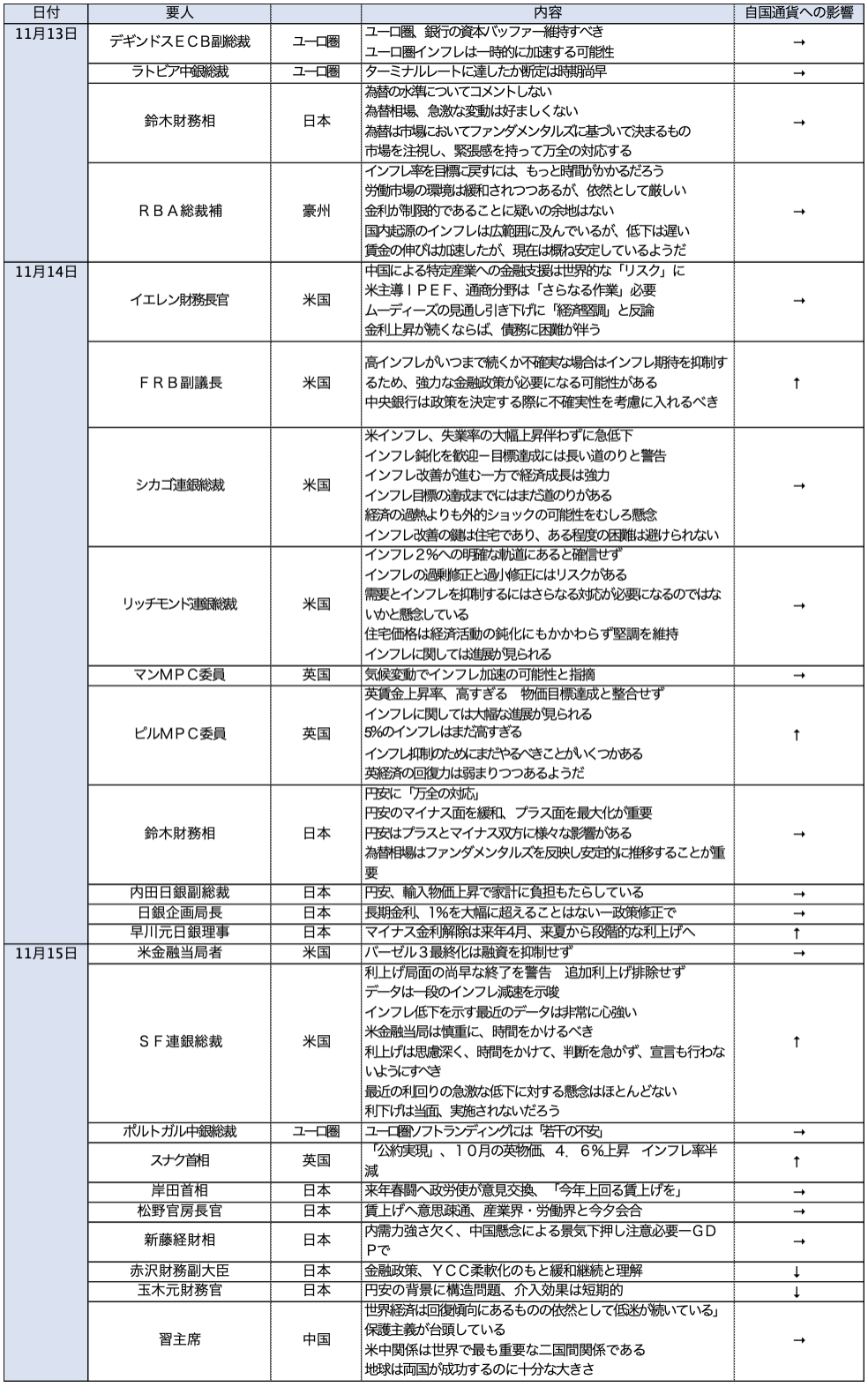

3.主な要人発言

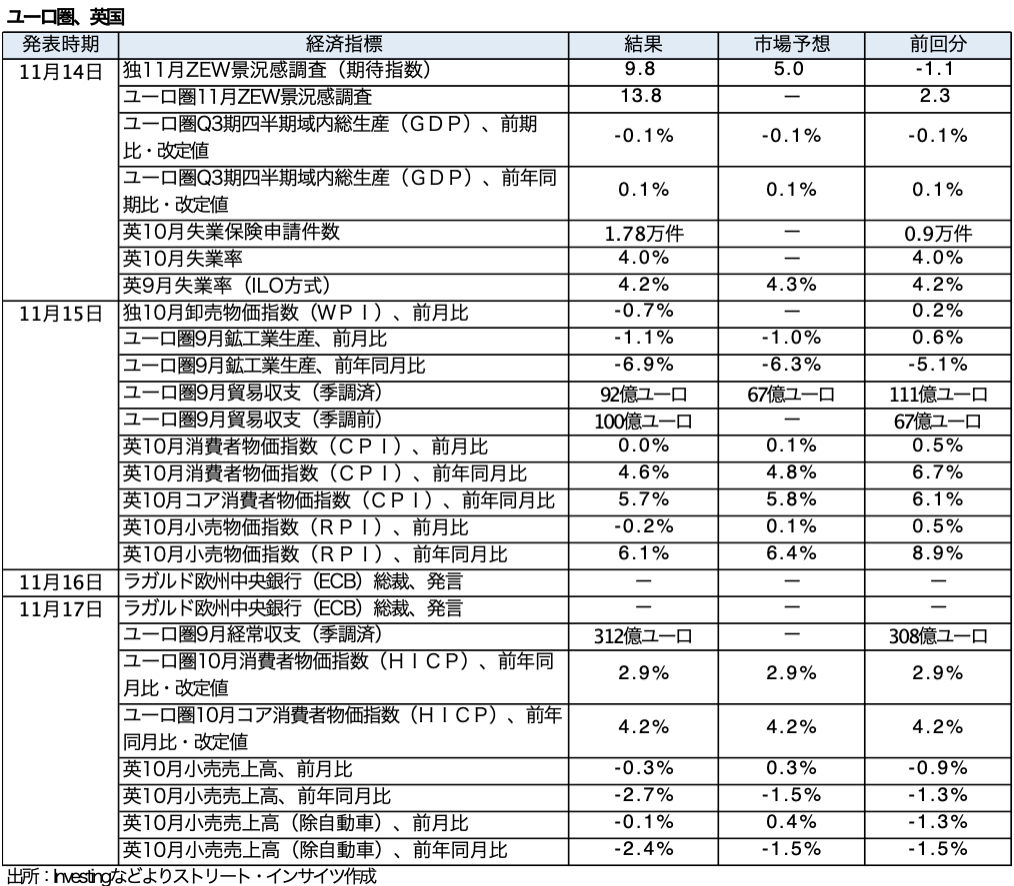

4.主な経済指標結果

〇米国の経済指標

〇欧州の経済指標

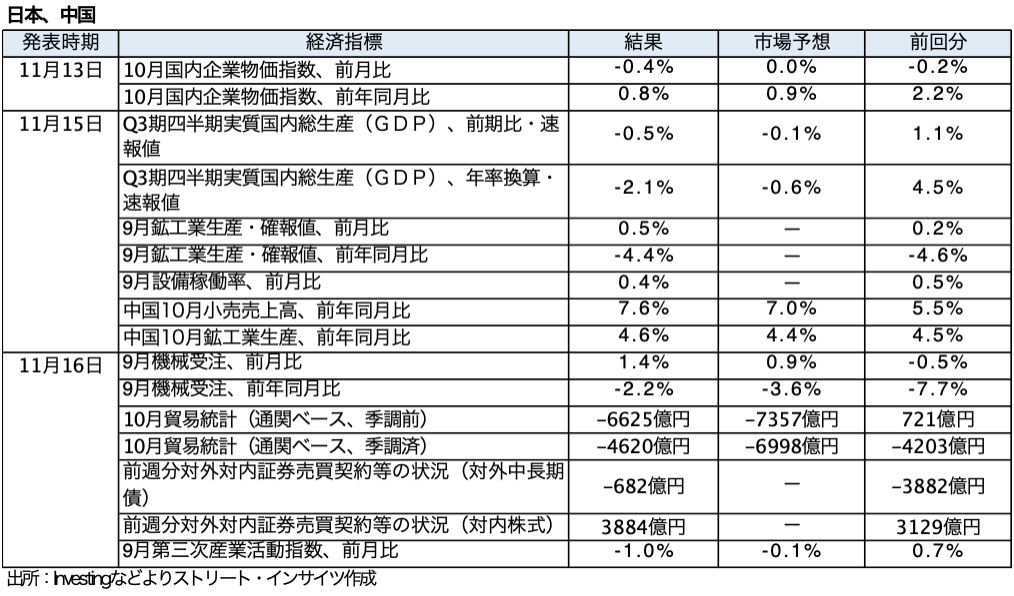

〇日本と中国の経済指標

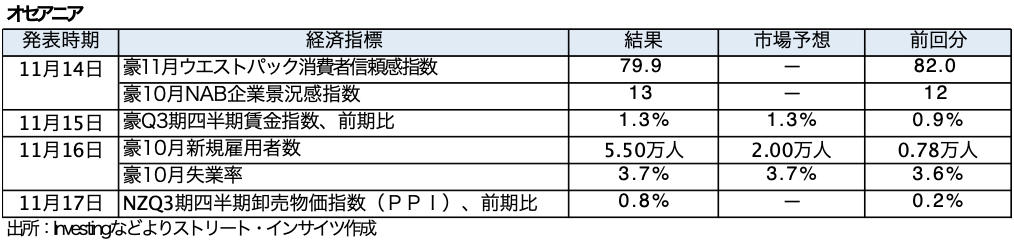

〇オセアニアの経済指標

5.今週1週間の経済指標予定

・赤字が最重要、青字がある程度重要な経済指標 orイベントとなる。

ようこそ、トレーダムコミュニティへ!