―Executive Summary―

- ドル円の変動幅は7月31日週に3.3円、8月7日週に3.49円となった。週ベースでは続伸。8月4日の米7月雇用統計で雇用の減速を確認した結果、8月7日こそ一時140.69円まで下落したが、以降は米四半期定例入札の規模拡大など米国債の増発懸念に伴う米債利回りの上昇につれて、上値を広げた。格付け会社フィッチ・レーティングスが8月1日に米国債の格下げを決定したことが見直され、財政悪化懸念をもたらした格好。米7月消費者物価指数(CPI)が市場予想以下で米利上げ打ち止め観測が広がる場面では、リスク選好度の改善に伴い米債利回りが上昇し、ドル円を押し上げた。8月11日には、米7月生産者物価指数(PPI)の前月超えを受けてインフレ懸念が再燃し、ドル円は一時145円ちょうどと6月30日につけた年初来高値の145.07円に迫った。

- ドル円は引き続き、米債利回りに振らされる展開が見込まれる。ドル円は8月14日の東京時間午後1時までに一時145.22円と、6月30日の145.07円を超え年初来高値を更新した。足元のこうしたドル円の値動きは、回帰分析を通じ推計した米10年債利回りとドル円との関係でみると、上昇スピード加速は否めないものの、理論値と整合的である。

- 米債利回り上昇の背景は、米国債の増発と米インフレ懸念の再燃が挙げられよう。フィッチは、8月1日に発表した米国債格下げにつき、一因として財政悪化を挙げた。米国は債務上限引き上げ交渉が難航した結果、米債発行が手控えられたため資金調達に苦しみ、米債務上限問題で妥結した後も米財務省の現金保有高は7月末で約5,018億ドルしか戻っていない。一方で、利払い負担は4~6月(Q2)末時点にて年率で約9,700億ドルと現金不足は明らかで、米国債の大量発行が予想される。

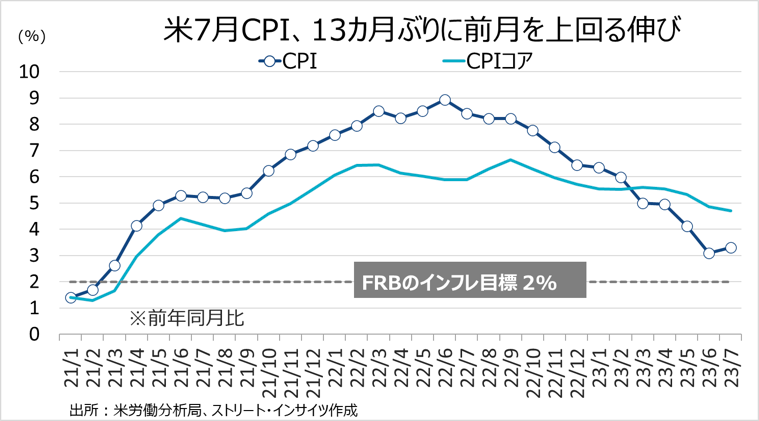

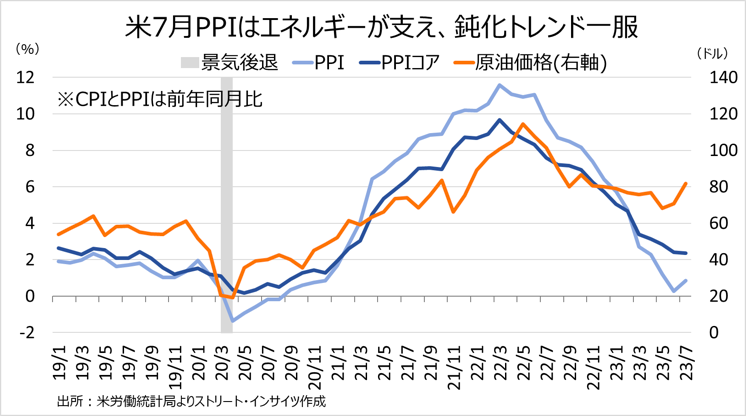

- 米インフレ動向は米7月消費者物価指数(CPI)が総合とコアで市場予想以下だった結果を好感されたものの、総合は13カ月ぶりに前月を上回った。また、米7月生産者物価指数(PPI)も、前年同月比で6月を上回り、インフレ再燃の芽が伸びつつある。加えて、足元の労使交渉では労働組合の賃上げ要求を呑む企業が目立ち始めており、賃金インフレ懸念も燻る。8月24~26日に予定するカンザスシティ連銀主催のジャクソン・ホール会合での、パウエル米連邦準備制度理事会(FRB)議長の講演内容で9月利上げを示唆するか否か見極めるまで、米債利回りが高止まりし、ドル円を下支えしかねない。

- 今後1週間は、8月15日の本邦Q2実質GDP成長率・速報値や米7月小売売上高、米7月輸入物価指数、16日の7月開催分FOMC議事要旨公表と米7月鉱工業生産、18日の本邦7月全国消費者物価指数を予定する。テクニカル的には、一目均衡表で三役好転が成立しており、上値が広がりそうだ。介入のタイミングを警戒しつつ、ドル円は2022年10月高値と1月安値の76.8%戻しにあたる146.60円が一旦の上値の目途として意識される。下値は、20日移動平均線がある141.30円と見込む。

1.過去2週間の為替相場の振り返り=ドル円、米債利回り上昇につれ145円にワンタッチ

【7/31-8/11のドル円レンジ:140.69~145.00円】

(過去2週間の総括)ドル円の変動幅は7月31日週に3.3円、8月7日週に3.49円となった。週ベースでは続伸。8月4日の米7月雇用統計で雇用の減速を確認した結果、8月7日こそ一時140.69円まで下落したが、以降は米四半期定例入札の規模拡大など米国債の増発懸念に伴う米債利回りの上昇につれて、上値を広げた。格付け会社フィッチ・レーティングスが8月1日に米国債の格下げを決定したことも、財政悪化懸念をもたらした格好。米7月消費者物価指数(CPI)は市場予想以下で米利上げ打ち止め観測が広がる場面では、リスク選好度の改善に伴い米債利回りが上昇し、ドル円を押し上げた。8月11日には、米7月生産者物価指数(PPI)の前月超えを受けて、インフレ懸念が再燃し、ドル円は一時145円ちょうどと6月30日につけた年初来高値の145.07円に迫った。

・7月31日、ドル円は日銀金融政策決定会合後にYCCの許容変動幅を±0.5%としつつ、上限を1%とする姿勢を盛り込んだものの、10年債利回りが0.6%を超える局面で、日銀が臨時の国債買い入れオペ(公開市場操作)を実施した。金利上昇を抑制する姿勢を受け止められ、ドル円を押し上げ。NY時間には、一時142.69円まで本日高値を更新した。

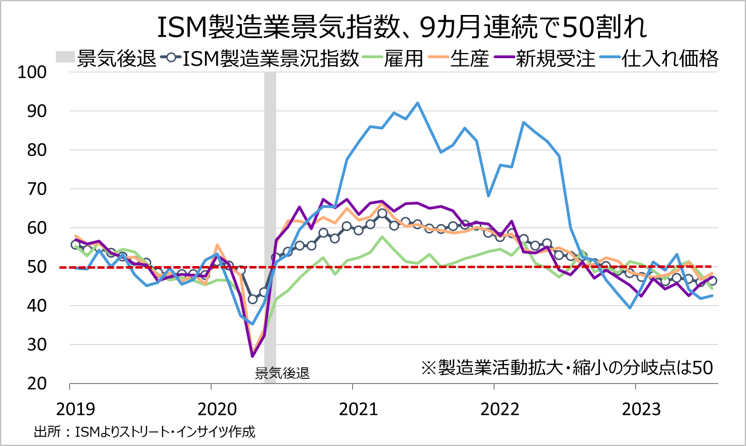

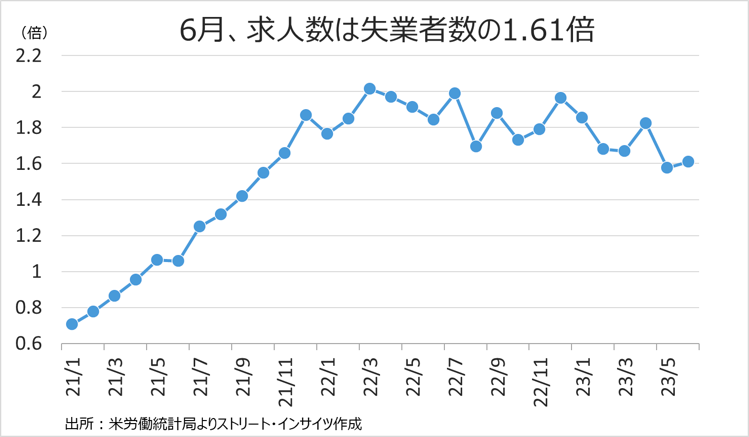

・8月1日も、ドル円は買いの流れが継続。NY時間に入り、米7月ISM製造業景況指数が市場予想を下回り、9カ月連続で製造業の拡大・縮小の分岐点となる50を割り込んだほか、米6月求人数が市場予想を下回り2カ月連続で1,000万人を割り込んだため小緩むも、すぐに買い戻される展開。米四半期定例入札の規模が前回の960億ドルから1,030億ドルへ引き上げられた結果、米10年債利回りが4%台を超えて推移したこともあって、一時143.55円まで上値を広げた。

チャート:米7月ISM製造業景況指数、9カ月連続で分岐点の50割れ

チャート:米6月求人数は2カ月連続で1,000万人割れも、失業者数も減少したため求人数は失業者数の1.61倍と2021年10月以来の低水準だった前月から上昇

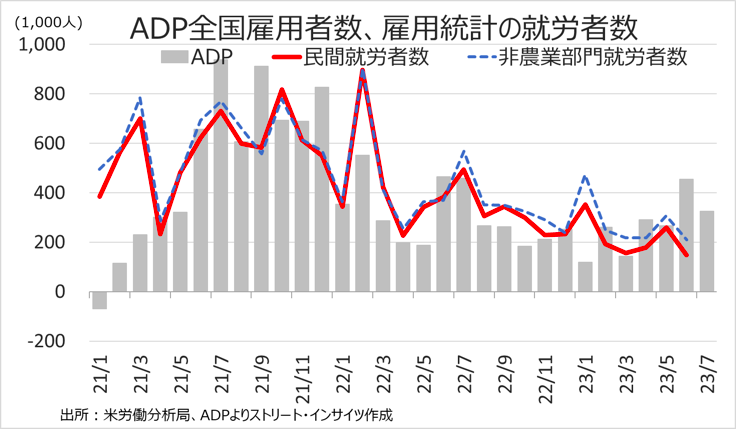

・8月2日、ドル円は前日取引終了後の格付け会社フィッチ・レーティングスによる米国債の格下げを受け、オーストラリア時間に移る過程で、ドル円は143.30円台から142.60円台へ急落した。東京時間には、一時142.23円まで本日安値を更新。内田日銀副総裁がイールド・カーブ・コントロール(YCC)の柔軟化について物価上振れ時でも緩和策を維持する「工夫」と説明したが、反応薄だった。しかし、その後は徐々に買い戻され、NY時間には米7月ADP全国雇用者数が市場予想を大幅に上回る前月比32.4万人増だったため、米10年債利回りの上昇につれ一時143.47円まで本日高値を更新した。

チャート:米7月ADP全国雇用者数は前月に続き大幅増加

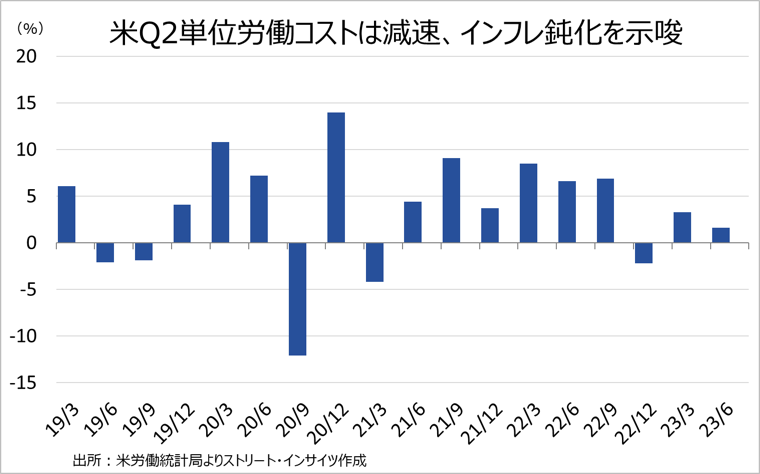

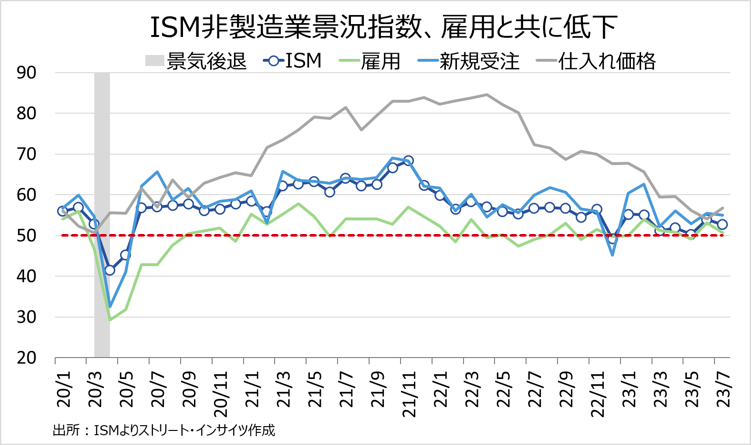

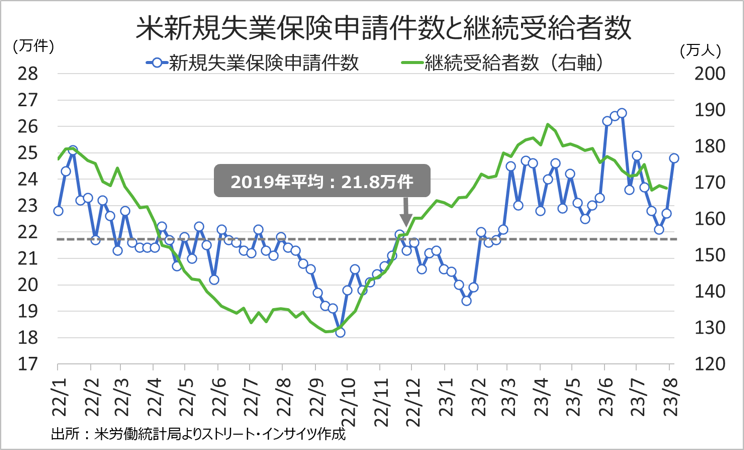

・8月3日、ドル円は日銀が臨時の国債買いオペを通告したことで、円金利の上昇が抑制されるとの見方から上昇、6月高値と7月安値の78.6%戻しをクリアに上抜け、東京時間に一時143.89円と約1カ月ぶりの高値をつけた。しかし、欧州時間に入り同要株式市場が下落したため、クロス円主導で下落。NY時間には、米4~6月期(Q2)単位労働コスト・速報値が前期比年率1.6%上昇と、市場予想の2.5%と前期の3.3%から減速した。さらに、米7月ISM非製造業景況指数も市場予想と前月以下に終わり、さらに雇用も弱含んだため、米10年債利回りが底堅い米新規失業保険申請件数を受け4.2%に上昇する過程でも一時142.06円まで下落した。

チャート:米Q2単位労働コスト・速報値、市場予想と前期以下

チャート:米7月ISM非製造業景況指数は市場予想と前月以下、雇用も弱い

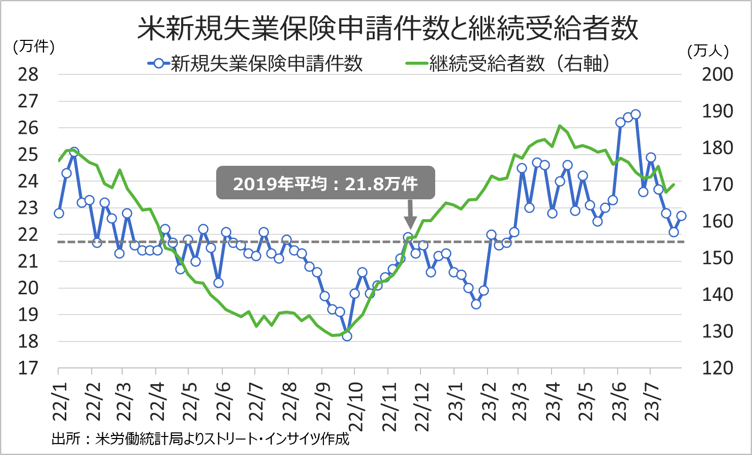

チャート:米新規失業保険申請件数、7月29日週は22.7万件と前月から小幅増も、6月の26万件以下を保つ

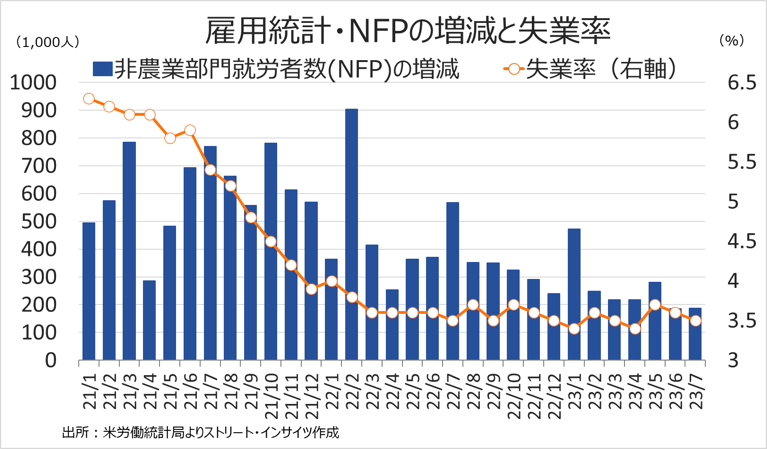

・8月4日、ドル円はNY時間まで142円後半で小動きだったが、米7月雇用統計で失業率が3カ月ぶりの低水準となる3.5%だったほか、平均時給が市場予想を上回ったため、一時142.92円まで本日高値を更新した(注:米7月雇用統計は今週のトピックをご参照)。しかし、非農業部門就労者数(NFP)が市場予想以下の前月比18.9万人増だったことが見直されたほか、平均時給の伸びが時間当たり労働時間の短縮によるものだった内容が嫌気され、一時141.55円と今週の上昇分を全て吐き出し、約1週間ぶりの安値をつけた。

チャート:米7月雇用統計・NFPは雇用の伸び鈍化を示唆も、失業率は3カ月ぶりの水準へ低下

・8月7日、ドル円は東京時間の朝方に一時141.50円まで下落しつつ、以降はゆるやかに買い戻された。NY時間は、特段重要な指標を予定しなかったものの、米四半期定例入札を控え米10年債利回りが上昇し、一時142.59円まで本日高値をつけた。ニューヨーク連銀総裁が7日付けのニューヨーク・タイムズ紙で、データ次第では来年初めの利下げの可能性に言及したことで、米株高を迎えたほか、ボウマンFRB理事が追加利上げの必要性を主張したことで、米債利回りを押し上げた。

・8月8日、ドル円は前日の米債利回り上昇につれた買いを東京時間も引き継いだ。さらに、欧州時間にイタリア政府による伊銀への超過利潤税の導入発表、加えてNY時間での格付け会社ムーディーズによる地銀の格下げなどを受け、リスク選好度が低下。ドルへの需要が高まり、一時143.49円まで本日高値を更新した。

・8月9日も、ドル円は買いの流れが継続。特段材料がないままに、米7月CPI発表を控えNY時間で一時143.75円まで切り上げた。

・8月10日、米7月消費者物価指数(CPI)の前年同月比がコアと合わせ市場予想を下回ったほか、米新規失業保険申請件数が前週比で増加した結果、ドル円は一時143.76円まで本日安値を更新した。しかし、すぐに上昇に反転。米利上げ観測の後退を受けリスク選好度が高まり、米債利回りが上昇、ドル円を押し上げ一時144.82円まで切り上げた。

チャート:米7月CPIは前年同月比で13カ月ぶりに上昇も市場予想以下、コアは2021年10月以来の低い伸び

チャート:米新規失業保険申請件数は8月5日週に24万件台へ戻す

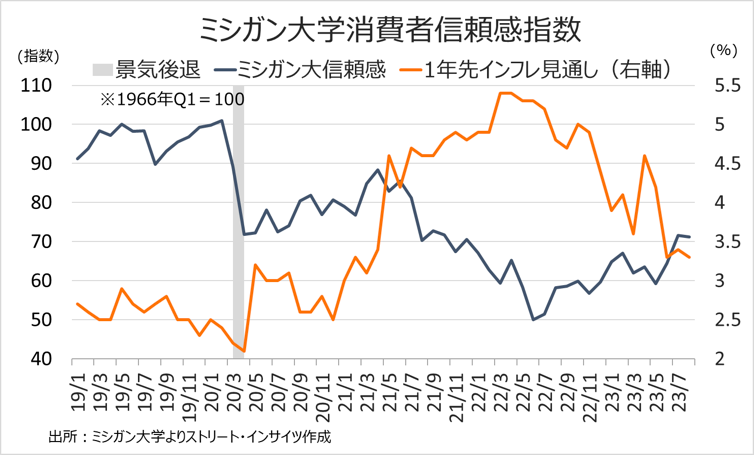

・8月11日、ドル円は一段高。米7月生産者物価指数(PPI)がエネルギー価格の値上がりを受け市場予想を上回ったため、米10年債利回りは一時4.185%と約1週間ぶりの水準へ上昇し、ドル円はつれて一時145円ちょうどと約1カ月半ぶりの大台にワンタッチした。米8月ミシガン大学消費者信頼感指数・速報値の1年先インフレ期待が低下したものの、反応は限定的だった。

チャート:米7月PPI、原油価格の80ドル台回復を受けて鈍化トレンド一服

チャート:米8月ミシガン大消費者信頼感指数、1年先インフレ期待は2021年3月以来の低水準に並ぶ

チャート:ドル円の6月以降の日足、米10年債利回り(左軸、薄緑線)に沿って145円乗せ

(出所:TradingView)

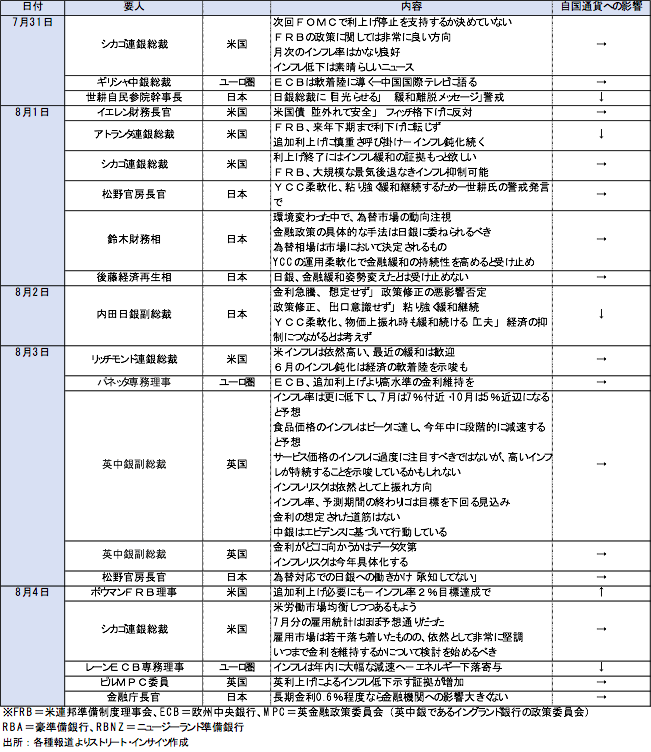

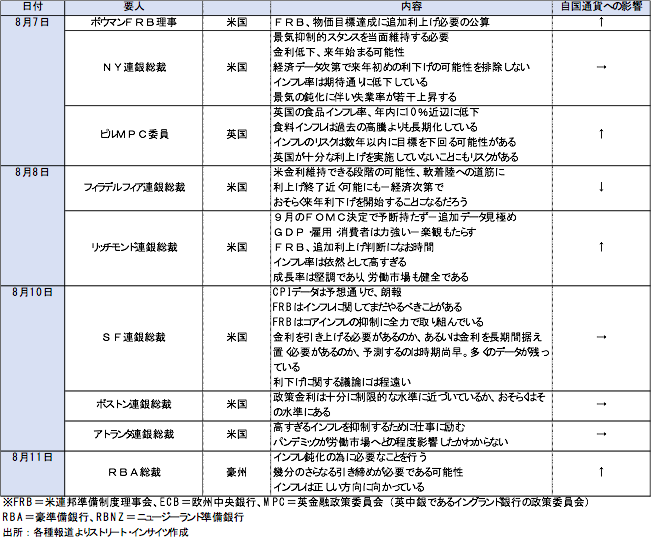

2.主な要人発言

・7月28~8月11日までの要人発言は、FOMC参加者の間では、見解が分かれた。タカ派で知られるボウマンFRB理事のような9月利上げを望む発言が飛び出した一方で、ハト派寄りのフィラデルフィア連銀総裁だけでなく、中立寄りのNY連銀総裁などが来年の利下げを示唆していた。

・ECBからは、足元のインフレ減速に関する発言が聞かれたほか、据え置き示唆も確認できた。

・日本は、内田日銀副総裁がYCCの運用柔軟化について出口政策を意識しているわけではないと発言し、緩和策を維持する構えをみせた。

3.主な経済指標結果

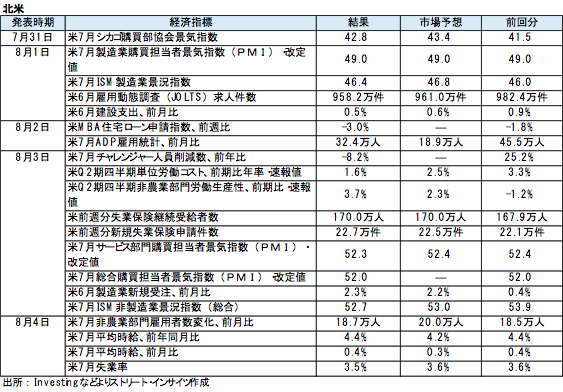

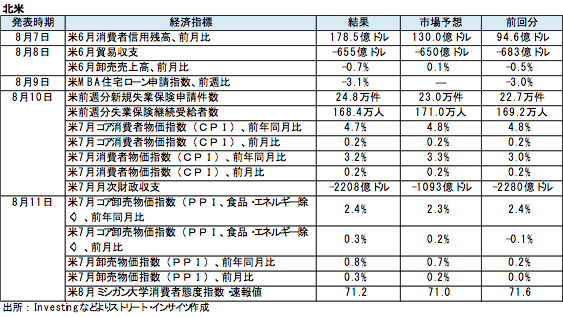

〇米国の経済指標⇒米7月雇用統計・非農業部門就労者数(NFP)は2カ月連続で20万件を割り込みつつ、失業率は低下した。米7月CPIは前年同月比でコアとそろって鈍化、米7月雇用統計と合わせ、米追加利上げ観測の後退を誘った。ただし、米7月PPIが上向いたため、インフレ再加速の懸念も残る。

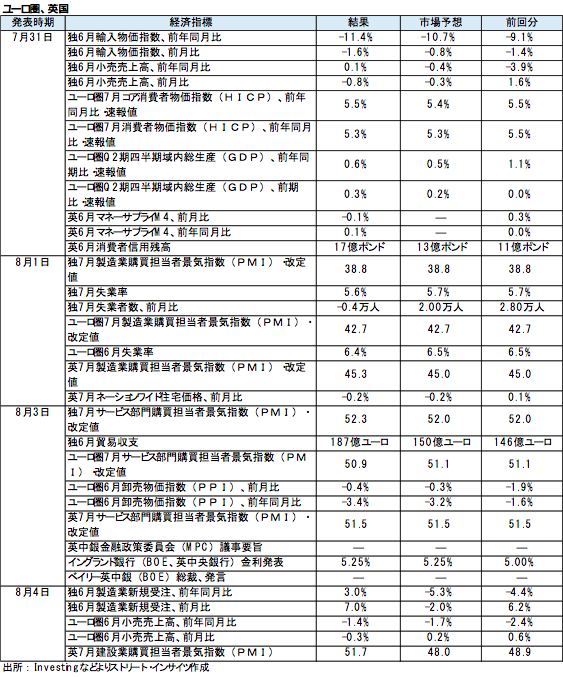

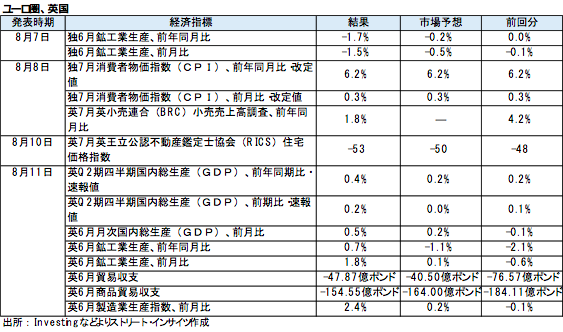

〇欧州の経済指標⇒ユーロ圏7月消費者物価指数(HICP)は市場予想通りだったが、前月からは鈍化した。コアは高止まり。ただし、総合とコアそろって前月比でマイナスに転じており、インフレ減速を示した格好だ。一方で、ユーロ圏4~6月期GDP速報値は市場予想を上回り、且つプラス圏を回復し、景気減速懸念の払しょくにつながった。イングランド銀行は、市場予想通り0.25%の利上げを決定、利上げ終了を宣言する時期ではないと述べつつ、追加利上げにも含みをもたせた。

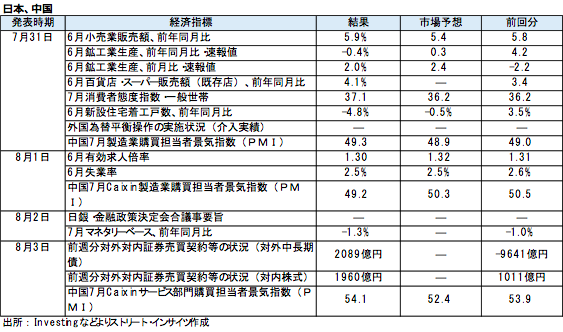

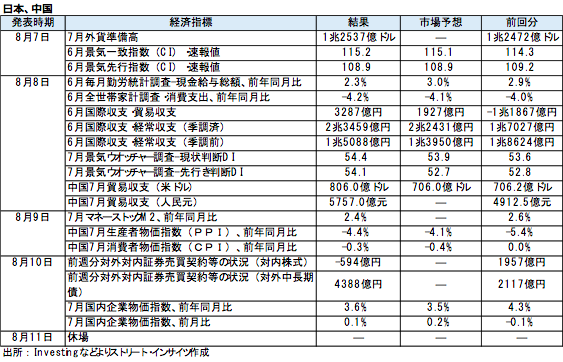

〇日本と中国の経済指標⇒日本は、6月国際収支で市場予想を上回る貿易黒字確認した。6月失業率は市場予想通り低下したが、物価高を受け65歳以上が求職活動を行った影響から、有効求人倍率は市場予想に届かず。一方で国内企業物価指数は前月を下回りながら市場予想を超え、物価高止まりを示唆した。中国は7月貿易収支で輸出と輸入が2桁パーセントの減少を記録。中国7月CPIは前年同月比で2年5カ月ぶりにマイナスに転じるなど、デフレ環境を確認した。

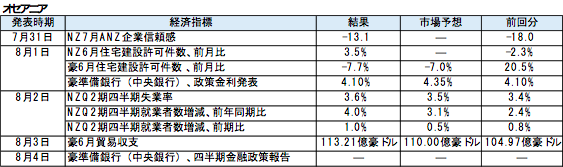

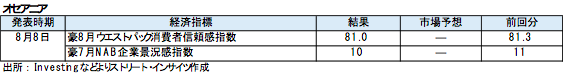

〇オセアニアの経済指標⇒豪準備銀行は、市場予想に反し金利据え置きを発表した。据え置きは、2会合連続となる。豪4~6月期のCPIは総合で減速もサービスが高止まりしていたため、市場は利上げ予想が優勢だった。

以下からは会員限定コンテンツとなります。

ログイン・会員登録はこちらからどうぞ。

ようこそ、トレーダムコミュニティへ!