テクニカル分析判断

サマリー:

●短期:薄商いの中、依然根強い上昇圧力によって「上値メドの模索」が続く

●中期:当面強調維持も「ピークアウトは早晩訪れる可能性が高い」との見通しを継続

先週は「寄付144.81:144.64~146.55:終値145.38(前週比+0.45円の円安)」となり

週足は3週連続の陽線を形成し、依然として根強い上昇圧力の継続が示唆されている。

ただし、前週初から続いていた日足での陽線は8日連続で潰え、週末にかけて調整的

反落も観測されており、若干ながらも「上昇力の減退」の兆しが垣間見られた。また、

6週前に5.77円まで爆発的に拡大した週間レンジは、その後4.27円⇒3.75円⇒3.20円

⇒3.48円と比較的高水準を維持していたが、先週は1.91円と目立って縮小している。

他の金融市場と同様に出来高の減少が続く中で、想定していた『保合い・夏枯れ相場』が

ようやく出来する格構とはなったものの、我々は見通しの再検証を継続中である。

先週末の再検証でも「(中期的には)ピークアウトは早晩訪れる可能性が高い」との結論に

著変は無く「その後130円方向への下落トレンド再開」の可能性は依然残ると見ている。

以下では『短期・中期・長期の方向性』について各時間軸チャートによるテクニカルな

視点を中心にご案内。(今号の分析は2023/08/18のNY市場終値をベースに実施)

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

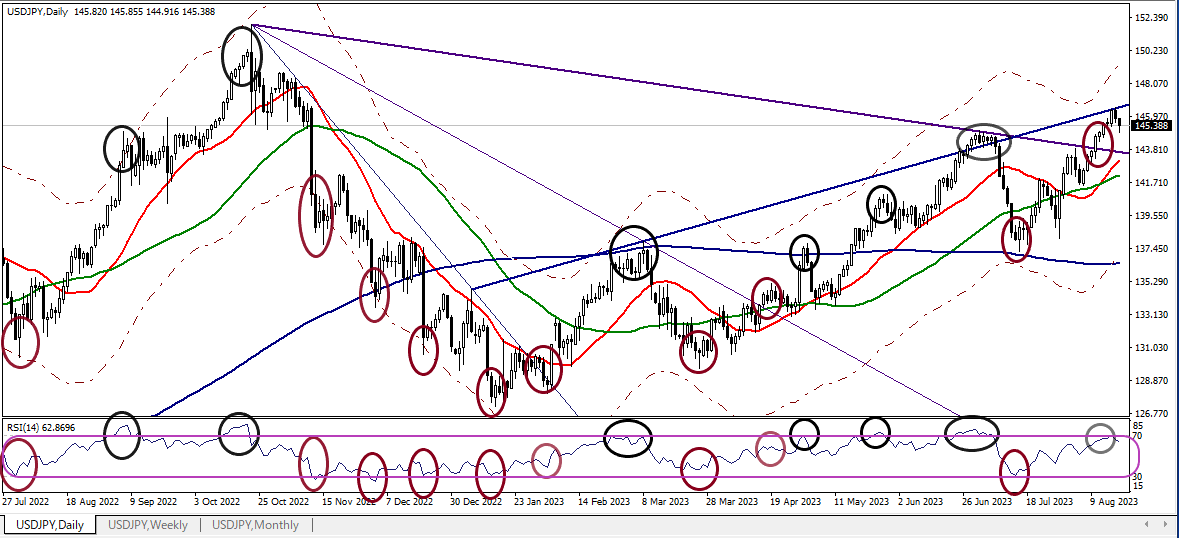

➊日足チャート:「21MA±4.32%のバンド」、「52MA & 200MA」、RSIを付記

短期(1週間~1か月弱)の方向性:薄商いの中で上値メドの模索が先行・継続か

●黒い〇は天井形成、エンジの〇は底打ち(上昇)の時点(共に同色のRSI水準)を表す

◎長期的ピークアウト(151.95@昨年10/21)との前提のもと、3つの下落トレンドライン

・その上方突破認定時にエンジの〇・その時のRSIにも〇(水準により同色とは限らない)

◎(上下の方向を問わず)突破認定は『終値ベース・複数回連続』を原則としている

◆最初の鋭角的下落線の突破は今年1/30。以下主要な数値(2本目以降も同様)

①終値130.42、②各MA:21/52/200=130.35 / 134.00/ 136.83 、③RSI=46.1

⇒3本のMAより低い水準。特に200MAとは大幅な乖離。③はやや低めの中立領域

◆(1本目より緩やかとなった)2本目の下落トレンド線の突破は約2.5か月後の4/17

①終値134.46、②各MA:21/52/200=132.26/ 133.46/ 136.77 、③RSI=58.2

⇒21/52MAよりやや上。200より依然下にあるが乖離はかなり縮小。③は中立領域

◆(非常になだらかとなった)3本目の下落トレンド線の突破は更に約4か月後の8/11

①終値144.93、②各MA:21/52/200=141.57 /141.58/ 136.38 、③RSI=65.1

⇒3本のMAより高い水準。特に200とは8.6円もの乖離。③は70に近い警戒領域

□以上より、当面は「上値メドの模索が先行・継続」する可能性が高いと考えられるが

そのタイミングも含めて、ピークアウトに向け着実に接近中と認識している

>>>想定レンジ=今週:143.25~146.85 、今後1ヶ月:139.80~148.50 =

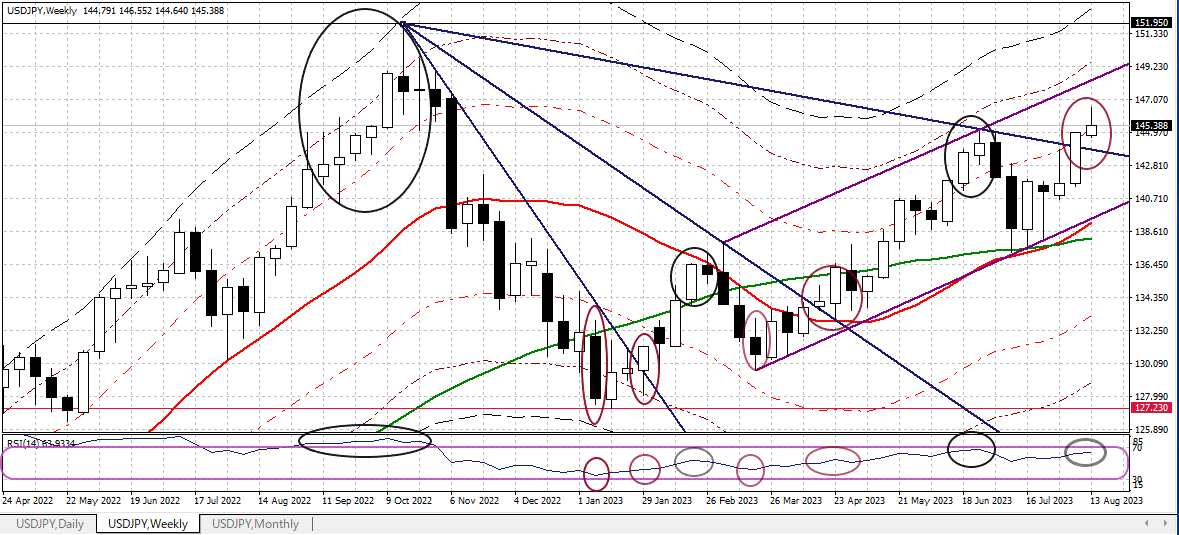

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド」&「52MA」、RSIを付記

中期(1か月~半年程度)の方向性:下落再開に向け、ピークアウトの確認待ち

◎上記の日足と同様に、長期的ピークアウト(151.95@昨年10/21)との前提のもとで

3つの下落トレンドラインの上方突破の状況をより拡大して検証

(これも同様に、突破認定は『終値ベース・複数回連続』を原則としている)

◆最初の鋭角的下落線の突破は今年1/30週。以下主要な数値(2本目以降も同様)

①終値131.19、②21MA/52MA=138.44 (-4.32%=132.45)/ 132.95、③RSI=42.6

⇒21MAより大幅に低い水準で21MA-4.32%と-7.41%の中間。③は低めの中立領域

◆(1本目より緩やかとなった)2本目の下落トレンド線の突破は約3か月後の4/17週

①終値134.10、②21MA/52MA=132.81/ 135.75、③RSI=50.3

⇒21MAと52MAのほぼ中間、③も中立領域のど真ん中に位置している

◆(非常になだらかとなった)3本目の下落トレンド線の突破は更に約4か月後の8/7週

①終値144.93、②21MA/52MA=138.49 (+4.32%=144.45)/ 138.00、③RSI=63.3

⇒21/52MAより大幅に高い水準で21MA+4.32%より上。③はかなり高めの中立領域

□先週の終値をもって上方突破を確認。現状で「ピークアウト近し」を強く示唆する

要因は依然として希薄。依然として「上値メドの模索が先行」する可能性が高く、

そのタイミングも含めて、ピークアウトに向けて着実に接近中と判断

●換言すれば「ピークアウトを確認するまでは下落トレンドの再開は困難」とも言える

>>> 今後6か月間の想定レンジ = 130.50~149.40 ⇒ 134.70~150.15 =

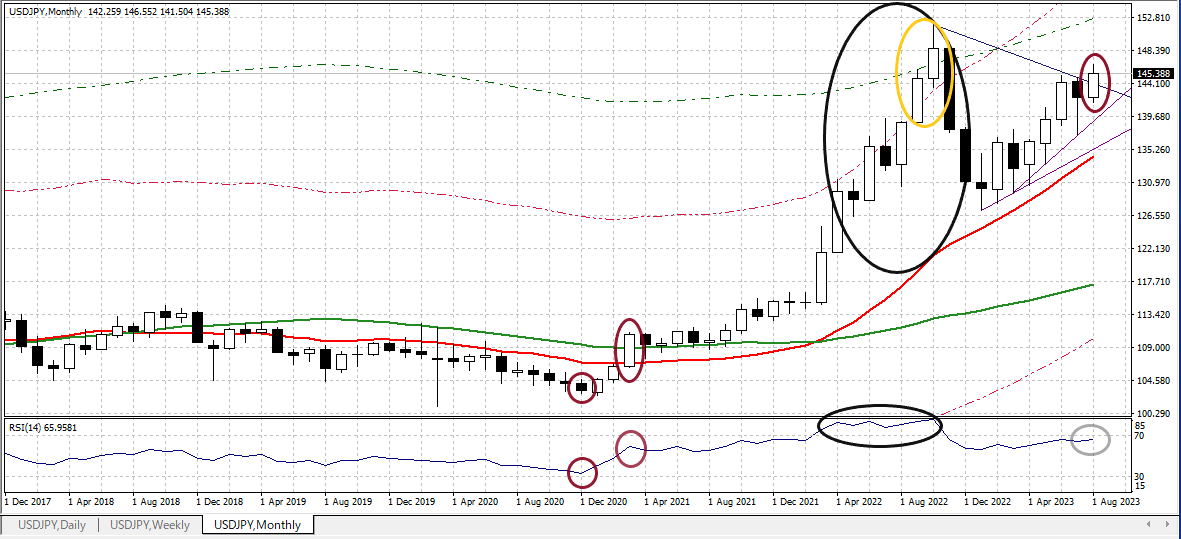

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~1年程度)の方向性:超長期上昇トレンド入りの前に中期的下落を想定

●7月は高変動率の中4カ月ぶりの陰線。本年2月からの下値切り上がりも遂に途切れた

ものの当面は戻り高値更新の可能性高し。“反発局面は終息”の可能性は一旦消滅

●8月の終値を確認後となるが現状では「緩やかな下落トレンドの可能性は依然残存」を

中期のメインシナリオとして維持。その後、超長期上昇トレンドへの移行を見込む

<=昨年10月は20MA+18%と60MA+30%を同時に上回るという未曽有の異常な過熱状態

<=一時85超まで過熱したRSIは中立領域に位置(66.0)も上昇よりも低下余地が大きい

=>異常状態からの反落だけに「少なくとも20MA突破」に向けた軟化漸進の展開へ

<現在134.35円の水準にある[20MA]は来月以降も約1.3円/月に上昇する見込み>

◎ただ、その動きも1年以内には底打ちし(超長期トレンドである)「USD高円安」方向

へと徐々に変換してゆく可能性が高いと想定している

>>> 今後1年間の想定レンジ = 130.50~152.70 ⇒ 134.70~152.70 =

ファンダメンタルズ分析判断:簡略版

◎先週のUSDインデックスは予想比堅調な経済指標やそれに伴う米債利回りの上昇を受け、

対円だけでなく他の主要通貨に対しても総じて上昇するという堅調な展開となった。

これでUSDインデックスは「週ベースでは5週連続高」と15ヶ月ぶりの連騰を記録した。

予想を上回る格好で米経済が堅調を維持しているため、市場では「FRBによる緩和開始

時期は先延ばしされる」との見方が増えつつあり、米国債券利回りは長期を中心に上昇

する展開が継続。但し、そうした米金利上昇が「先行きの米景気悪化懸念」を増幅する

ことや「中国発グローバル経済の悪化懸念」の高まり等が問題視されたことで、前週に

続き、週末にかけてリスク回避優勢の展開が進んだ。

□主なUSD買い/円売り要因

①対人民元でのUSD買い圧力増幅

(中国経済の先行き懸念→人民元急落/米ドル急伸→ドル円連れ高)

②以下を主因とする米国債利回りの上昇

・消費/住宅関連/生産等で全て事前予想を上回り堅調維持を強調した米経済指標

・米7月FOMC議事要旨のタカ派的内容(以下は議事要旨内で特に目立った記述)

>>「当局者はインフレリスクによって更なる引き締めが必要となる可能性」と指摘

>>「当局者はインフレに著しい上振れリスクがある」と指摘

⇒米10年債利回りは一時4.33%と、昨年10/21以来の4.34%にほぼ面合わせ。仮に

この水準を超えてくるようなら、2007年11月以来の水準を更新することとなる

■主なUSD売り/円買い要因

➊元安阻止を目的とした中国人民銀行による為替市場介入の方針強化

>>「人民元急反発→米ドル急落→ドル円連れ安」

➋中国不動産大手の中国恒大集団による連邦破産法15条の適用申請

>>「中国発グローバル経済の悪化懸念」の高まり

➌世界的なリスク回避的展開の拡大

>>投資家の不安心理を示すVIX指数(=恐怖指数)が3カ月ぶりの水準へ上昇

>>世界的に株式市場が軟調・下落傾向強める

⇒強気相場入りが鮮明だった米株式市場(上半期だけでナスダックは30%超上昇)も、

直近3週間で7.2%下落(昨年12月下旬以来最大となる大幅な下げを記録)

□【短期~中期的視座】「USD/円相場の上昇」に対する根強いサポート要因

◎明確な鈍化を見せない米国経済指標 ⇒「経済の軟着陸」期待の台頭加速

〇欧米の利上げ継続観測(≒米金利がより長期間高水準にとどまるという観測)

>>『タカ派なFRB・ECB、ハト派な日銀の明白なコントラスト』のむし返し

⇔ 今後「欧米のタカ派色希薄化の一方、日銀はハト派色後退」で逆方向へ

〇昨今注目度が高まる日米実質金利差ならびに日米短期金利差の更なる拡大と

それに伴う円キャリートレード復活/活発化に対する期待

⇔「欧米の利上げ打ち止め」並びに「日銀の金融政策正常化への漸進」という

かつての「逆行する(金融政策の)方向性」に対する反転が視野に入りつつある中

この()ロジックはいつまで通用するのか?

■【中期~長期的視座】先行きの「USD/円相場の下落」を示唆する要因

●米銀行セクター不安から顕現化した“信用逼迫”への懸念は燻り続ける公算大

>>>過去1年半にわたる利上げの累積効果による景気悪化は今後本格化へ

>>>2023年通年での米企業倒産件数はリーマンショック後で最高に達するとの予想

>>>海外大手格付け機関による一部米銀の格下げ

>>>依然として軟化が目立ち続ける商業用不動産市況

●中国の景気減速が米国(世界の)金融市場に波及する可能性の高まり

>>>中国不動産業界の最大手「碧桂園」の問題に言及することはなかったが、

先週初、イエレン米財務長官は「中国の不動産問題に起因する景気減速が米国に

波及する可能性」を認めた(数日後、中国恒大集団が米連邦破産法の適用申請)

●「この問題が米国の金融市場に飛び火する」可能性の高まり

>>>米国では商業用不動産市況が懸念され続ける中、企業向け融資にも警戒拡大

⇒ 背景:米企業の債務残高の対GDP比率は昨年末時点で76.0%を超えていた

(2008年の「リーマン・ショック=世界金融危機」時を上回る水準)

>>>中国不動産企業のドル建社債発行残高は約1000億ドルとされるが碧桂園の

利子の支払い遅延後は、ジャンク(投機的格付け)債を中心に投げ売り状態

>>>今後、中国不動産企業のドル建ジャンク債のデフォルトが多発するような

事態となれば、米社債市場全体のセンチメントが一気に悪化する惧れあり

>>>中国の不動産企業の債務危機を世界の金融市場は決して軽視できない

●米債券市場での『逆イールド』が示唆する「米景気後退」の蓋然性の高まり

>>>米債券市場での将来の景気後退を示唆する『逆イールド』は依然高水準

>>>『逆イールド』幅は今年3月の最大値(▲1.08%)を7月に僅かに更新

>>>ただし、その後は(徐々にではあるが)縮小のトレンドに入ったと思われる

>>>2年・10年債を含め米国の債券利回りは各々『限界的な水準』に接近と判断

>>>将来的に「FRBは“金融緩和(利下げ)”に向け漸進せざるを得ない状況」

>>>株式市場の好調は「米利上げサイクルが終了に近いとの見方」も重要な要因

●【日本】現在の『異次元の金融緩和』に追加的(深堀りの)余地は皆無

>>>今後の日銀の金融政策の選択肢は「現状維持」or「正常化」しか残されていない

>>>いずれにせよ低下余地はほぼ無く金利の変化としては「上昇」するしかない

(生保など機関投資家が長期投資対象として充分魅力的な水準になるまで)

>>>先月の「YCC修正」により『日本の金利は下げられない』ことが改めて明白に

>>>欧米の利上げが終われば、内外金利差は縮小へ向かう(=「円の買戻し」へ)

●【日本】(更なる円安進行には)通貨当局による『円買い介入』の蓋然性が継続

>>>高進するインフレに対し、金融政策面で抜本的な対抗措置(利上げ)を実施できな

かった日本にとっては更なる円安の進行は看過し難い事態

>>>昨秋、現在と類似した状況で行われた過去最大規模の円買い介入は145円台から

始まり、その後断続的に徹底して水準を押し下げる強い意志を伴って実施された

>>>現在、日本は「米国の外国為替監視対象国から除外」され、従前よりも市場介入

の自由度・意思決定速度が向上する環境となってきている

□【数年単位の超長期的視座】超長期的に「USD/円相場の上昇」をサポートする要因

①日本の貿易(経常)収支構造の反転(≒貿易赤字の常態化)

>>>TRADOM内コンテンツ「為替の歴史」&「月足チャート」もご参照ください

②2005~2007年当時の円キャリートレードが復活する可能性(環境)の高まり

>>>潤沢で安定した内外金利差、今後増加が見込まれる個人による海外証券投資、

更には上記①で明らかになった本邦の「外貨不足」という需給動向

今週も欧米を中心に主要経済指標の発表が予定されているが、全ての金融市場の耳目を

集めているのは、8/24~26に米国で開催予定の「ジャクソンホール会議」だろう。

過去には市場に変化をもたらすことが多かったイベントだけに「むべなるかな」という

ところだろうか。特に8/25(現地時間)に予定されている「パウエルFRB議長の講演」に

対する関心が非常に高い模様だ。

現在市場では、その講演内容について『中立金利の上昇に関する考察』や『米国の物価

動向を見据えた追加利上げの示唆 』がどんな形で明らかにされるのかに注目が集まる。

既述の通り、我々が「(早晩訪れると考えている)ピークアウトの兆し」は未確認のまま

だし、その兆候が現れるまでは「上値メドの模索」が継続するものと考えられる。

ただし、「ジャクソンホール会議後の方向性は上昇」と捉えている市場参加者が圧倒的に

多い状況を考えると、USDロング・ポジションの積み上がりや昨今リスク回避に傾きつつ

ある市場センチメントの影響が気になるところだ。

お知らせ:米国を中心とする「世界のインフレ・景気・金融政策」の現状分析、並びに

短期を中心とした見通しについては、GFIT為替アンバサダーでもある安田佐和子氏の

レポート(Weekly Report等)に詳細かつ非常に解りやすく解説されています。

TRADOMサイト内で、是非ご参照下さい。

ようこそ、トレーダムコミュニティへ!