<テクニカル分析判断>

●短期:過熱域に突入から、想定より早い段階でピークアウトの可能性が高まりつつある状況へ

●中期:上昇の本格化に伴い過熱警戒域に急接近。短期での自律調整圧力が波及する可能性も

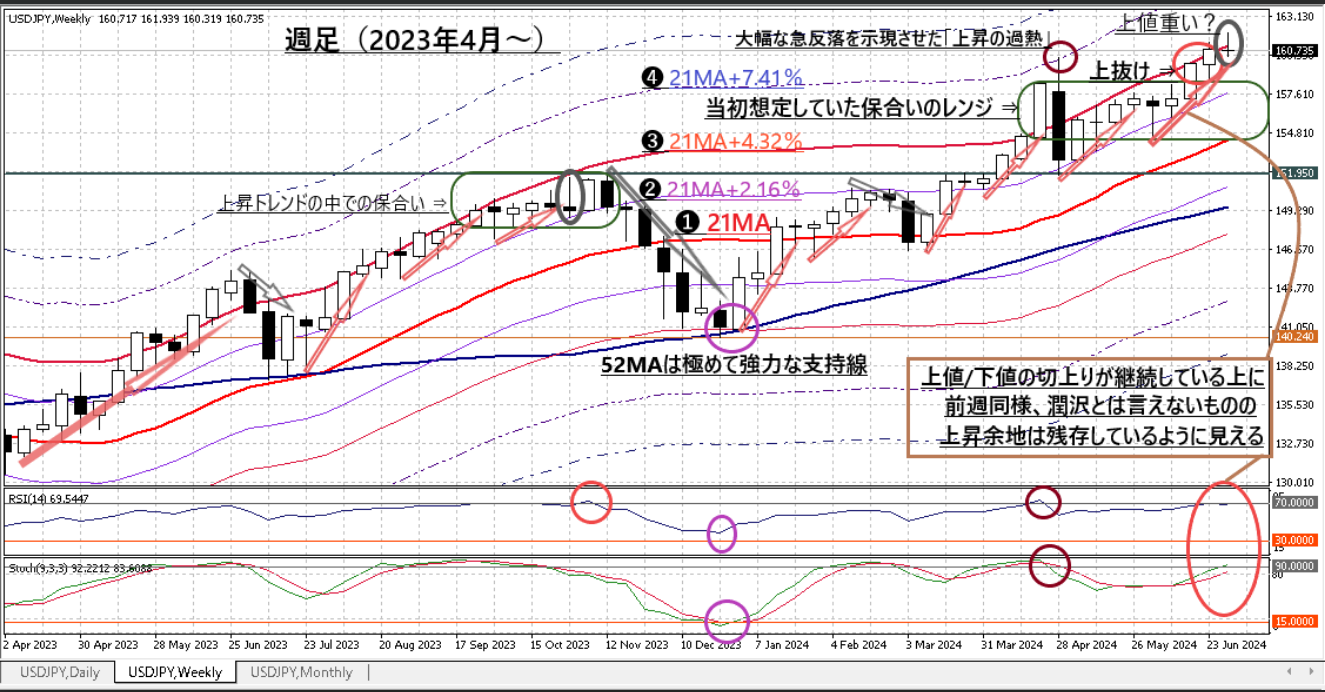

7/1週は「寄付160.83:160.32~161.94:終値160.80(前週比▲0.06円の円高)」となり、僅かながらも陰線を形成して上昇圧力の高まりにも一服感を醸した。一方、上昇トレンドの特徴の一つともいえる「上値/下値の切上り」は着実に4週まで延びており、中期時間軸では「21MA+4.32%に絡みながら上値トライを継続」とした我々の想定に近い(先週から大きな変化は無い)展開とも言える(上図参照)。この結果、ザラ場では先週も38年ぶりのUSD高値を更新したものの、週間レンジは1.62円と前週の2.52円から縮小し、上昇の勢いにも若干の衰えを感じさせる展開でもあった。

なお、(図中にもコメントしたように)この中期時間軸では「前週同様、潤沢とは言えないまでも更なる上昇余地は依然として残存」しているようにも見える。一方で、先週のローソク足は“相対的に上ヒゲが長めで、上値の重さが意識される足型”(図中上部右端「上値重い?」の部分)となっていた。これを受け (先週は)<「更なる上昇余地は依然残存」との結論としたが、これは見方を変えれば「テクニカルな“上昇の過熱”に再び急接近しつつある状態」ともいえる。いずれにせよ「変化は短期時間軸から現れ始める」はずなので、テクニカル分析においても「過度に予断を持つことなく」変化の兆しを見落とさぬことを心掛けたい。>としていた。

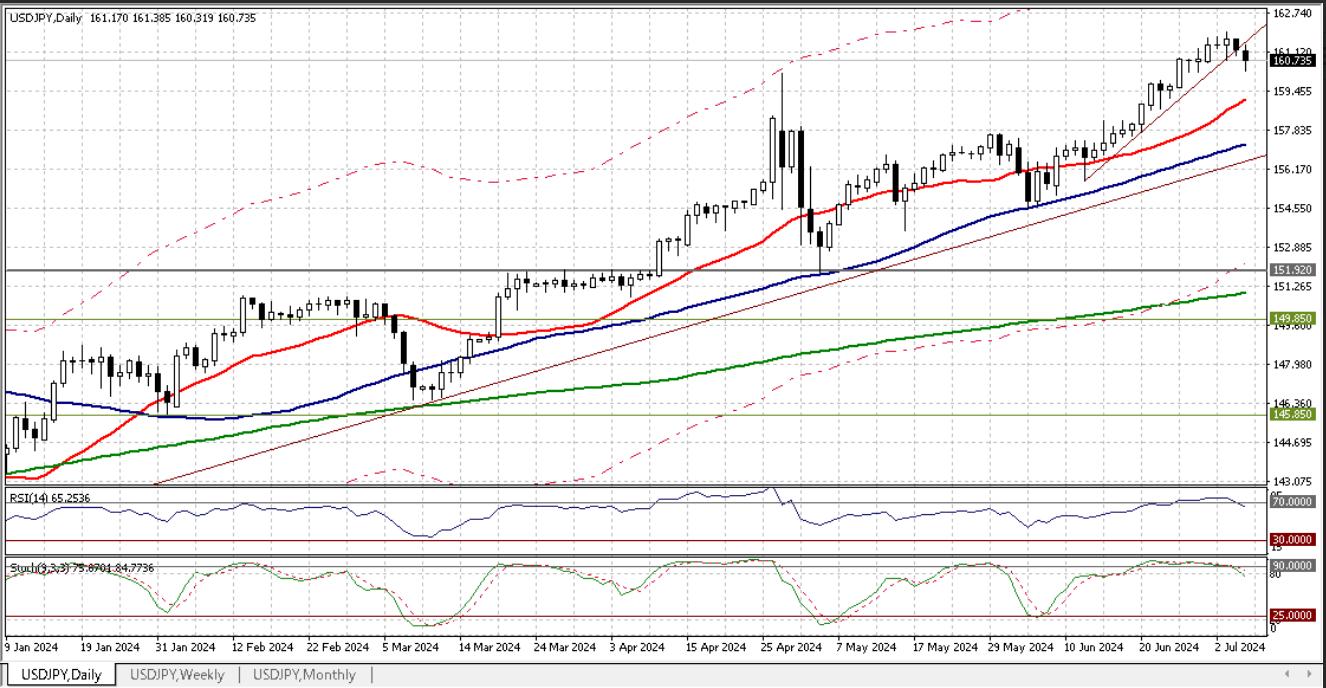

こうした観点から先週の日足(短期時間軸)を検証してみたところ、短期時間軸では『想定より早い段階でピークアウトの可能性が高まりつつある』との結論に到った(下図:➊日足チャート参照)。

~以下ではいつものように『短期・中期・長期の方向性』について各時間軸チャートによるテクニカルな視点をご案内します。(今号の分析は2024/07/05のNY市場終値をベースに実施)~

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

➊日足チャート:「21MA±4.32%のバンド」、「52MA & 200MA」、RSIを付記

短期(1週間~1か月弱)の方向性:想定より早い段階で短期的ピークアウトの可能性が上昇中

●具体的には「6月初の52MA(青い太線)での底打ち後、ほぼひと月続いてきた“上値/下値の切上り”が明確に潰え」、「6/12からの短期的な上昇トレンドラインも先週後半に下抜け」していることから、(少なくとも短期的には)『ピークアウトの可能性が増幅』していると考えられる

●さらには、図中➊の状態には遠く及ばないものの(RSIやストキャスティクスでは)「“過熱警戒域へ突入”から“中立域への低下”へとステージの移行が始まった」と見られることなどからも短期的なピークアウト感は着実に高まっている (以上、図中の右端部分)

●仮に、この(自律)調整が更に進み、7/8早朝時点で159.33円に位置する「21MA(赤い太線)を終値で下抜けるようなら、今年3月以来となる52MA(同、157.32円)割れを目指す可能性は排除できない

◎しかし、現時点ではそれを強く示唆する要因がほとんどなく、その結論に到るには「時期尚早」と判断<「過度に予断を持つことなく」変化の兆しを見落とさぬことを心掛けた結果>

◇更なる上昇に対しては警戒が必要なステージ突入という認識をもちつつも、緩やかに上昇する21MAの傾きに沿った展開の継続を見込む

>>> 想定レンジ=今週:159.30~162.30 、今後1ヶ月:157.95~164.40 =

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド & 52MA」、RSIを付記

中期(1か月~半年程度)の方向性:上昇トレンドも、短期の自律調整圧力が波及する可能性台頭

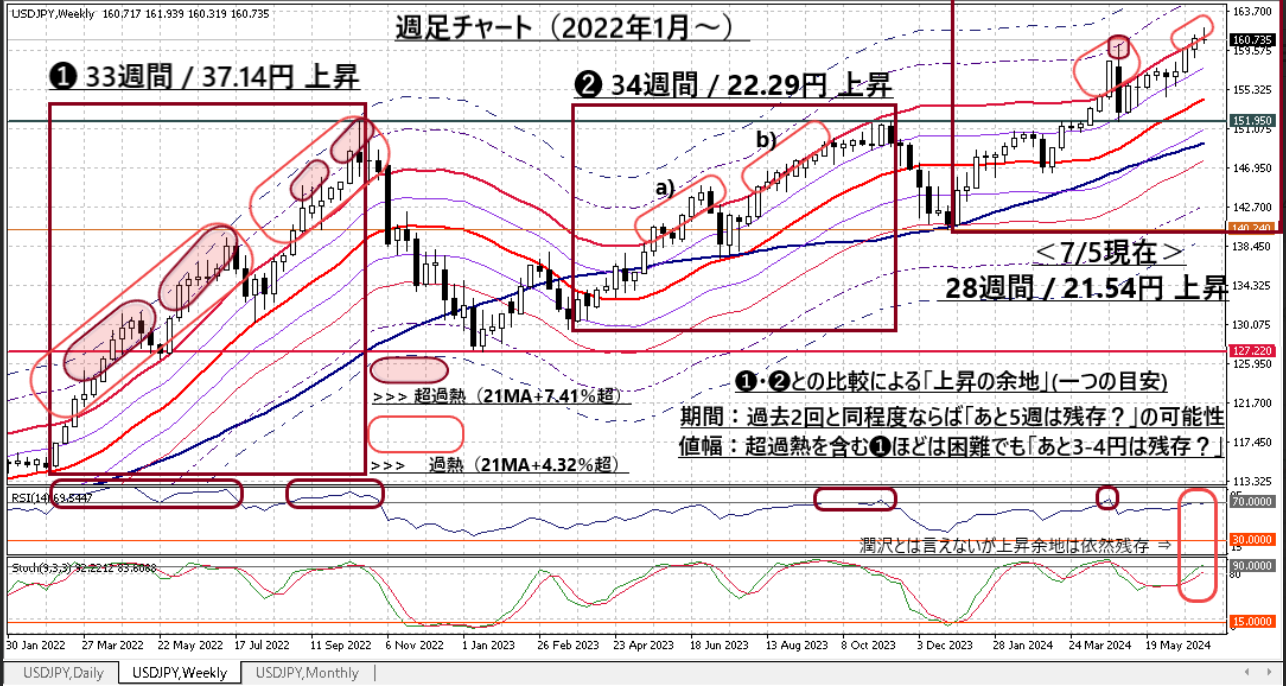

◆上図は過去2週ご案内したもののアップデート版。この約2年半の間に『本格的なピークアウト(その後に21MA未満の水準を3週以上継続した反落局面を伴うもの)』を付随した中期上昇トレンドは2回観測されており(上図➊・➋)、その期間と上昇幅は図中に示した通り(現在は3回目の上昇の途中)先週よりピークアウト顕現化の可能性が高まってはいるが、この➊・➋との比較による「上昇余地」は以下の通り

時間的な観点:過去2回と同程度なら『あと5週程度は残存の可能性あり』

上昇幅の観点:“超過熱”を含む➊は困難だとしても『あと3-4円は残存の可能性あり』

>>>上記はあくまでも直近2.5年を参考にした一つの考察に過ぎないものの、我々は『(当分の間毎週0.4-0.5円上昇する)“21MA+4.32%”を上限とした(➋のb)もしくはa)に近い)秩序あるペースでの上昇』を依然メインシナリオとして維持している

◇今後も当分の期間は「21MA(154.85@7/8早朝)、同+4.32%バンド(同161.54:上値抵抗線)は毎週0.5円超のペースでの上昇」が見込まれる

>>> 今後6か月間の想定レンジ = 153.90~166.80 ⇒ 153.75~165.75 =

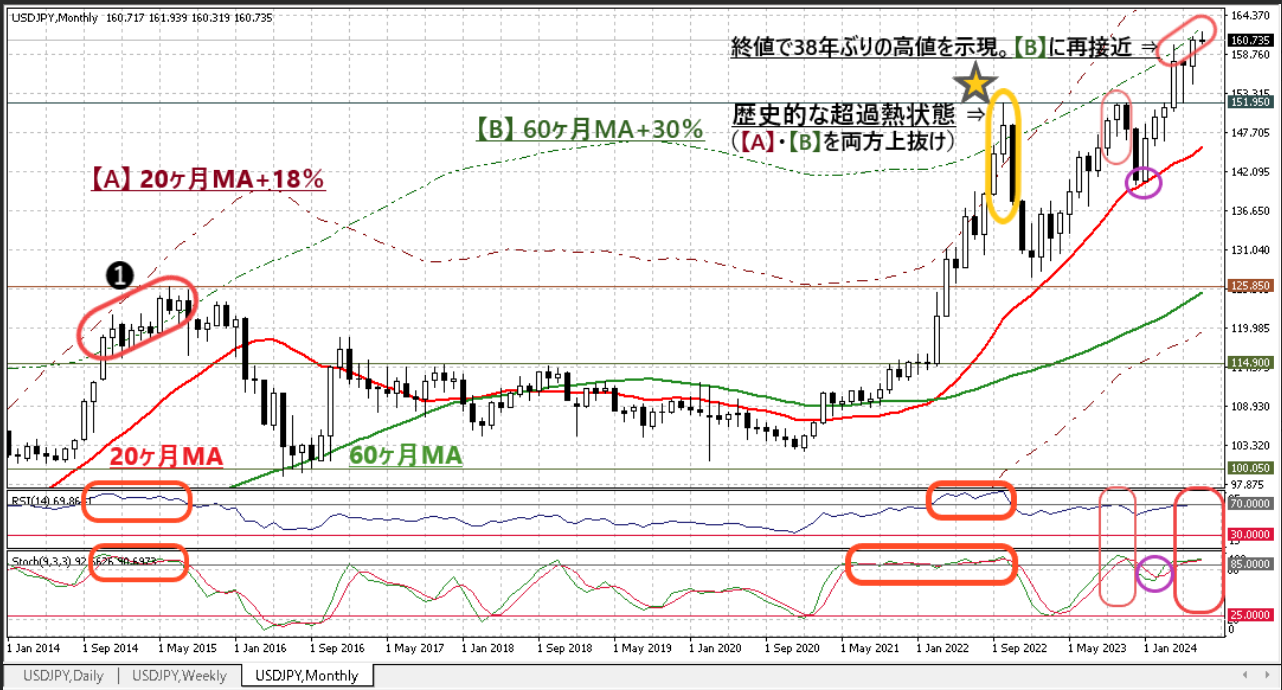

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~1年程度)の方向性:長期上昇トレンドの加速に伴い、過熱への警戒も徐々に高まる

◇6月は再び陽線に転化し38年ぶりの高値を示現した上で60MA+30%に再接近。状況としては上図➊の過熱域に差し掛かりつつあり、そろそろ自律的調整(反落)にも要警戒のステージが接近か

◇ただし、上図➊では上昇の過熱状態にあったものの「上昇のペースを落としつつも、更に9カ月にわたり過熱状態が継続」していた

>>>既述の通り、上昇の過熱には要注意ではあるものの、現在は「20ヶ月MAが今月以降に毎月約1.0円上昇する」など「更なる上昇余地の拡大」が見込まれるため、緩やかながらも➊に準ずる可能性を高めに見込む

>>> 今後1年間の想定レンジ = 153.90~168.00 ⇒ 151.95~165.75 =

<ファンダメンタルズ分析判断>

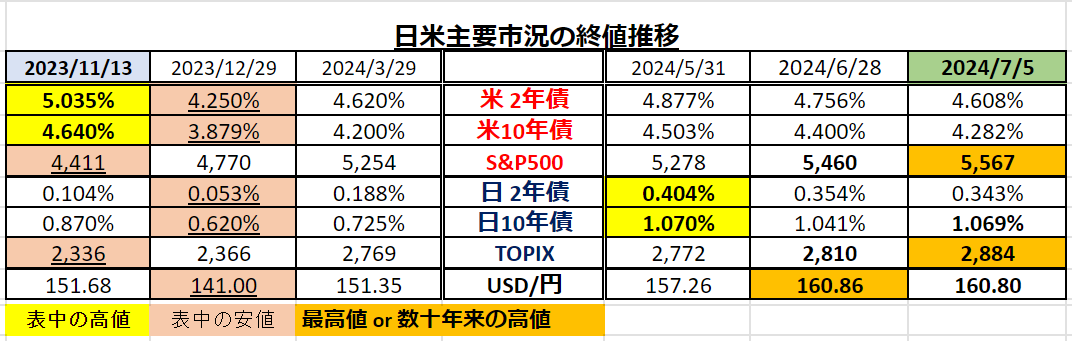

□先週の日米金融市場の変化(下表右端)

◇米国:弱い経済指標で金利は低下⇒S&P500とNASDAQは先週も最高値更新

◇日本:「長短金利はマチマチ」も日経平均に続き、TOPIXは35.5年ぶりの最高値更新

◇USD円:弱い経済指標/米金利低下にも拘らず、引き続き38年ぶりの高値を回復

◇米経済指標:経済指標は総じて『かなり軟調』

(下表および雇用統計に関する分析等につきましては、GFIT社為替アンバサダーでもある安田佐和子氏が作成された今週のweekly reportより引用させて頂いております)

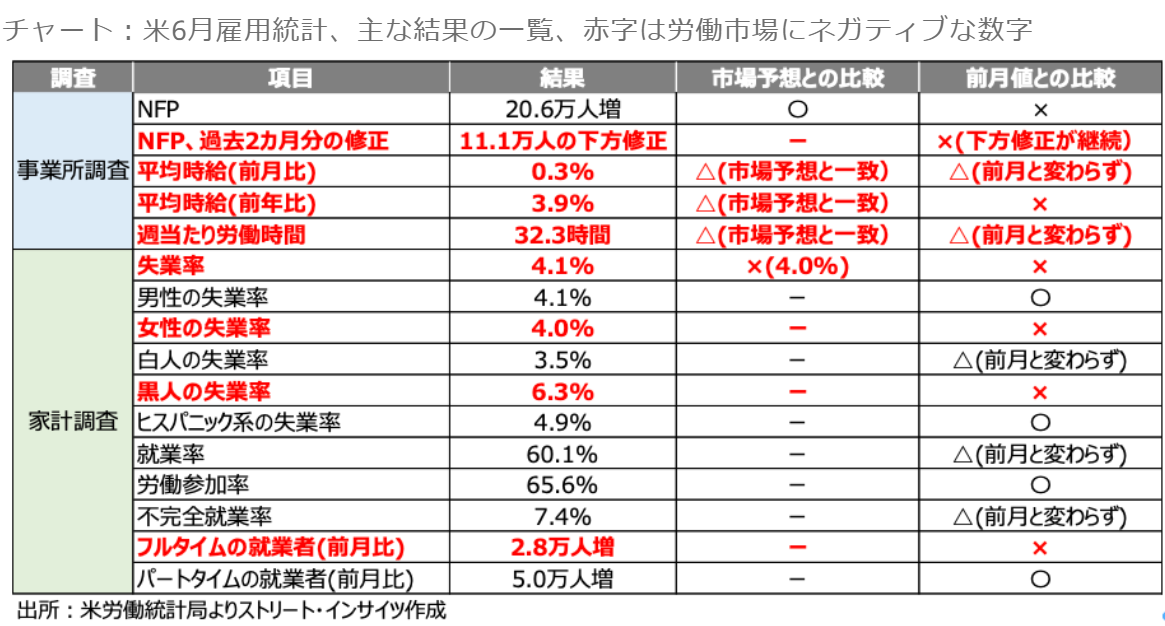

―米6月雇用統計を受け、FF先物市場で年内2回利下げ期待が強まる

米6月雇用統計は、非農業部門就労者数(NFP)が市場予想を上回ったものの、労働参加率の改善につれ失業率が2021年11月以来の水準へ上昇し、平均時給も前年同月比で2021年6月以来の4%割れを迎え、米労働市場の調整色の強まりを確認した。

今回の雇用統計のポイントは、以下の通りで、弱い材料が目立つ。

(労働市場にポジティブ)

・NFPが市場予想や前月を上回る

・労働参加率は小幅改善

(労働市場にネガティブ/ニュートラル)

・NFP、過去2カ月分は11.1万人の下方修正

・平均時給の伸び、前年同月比で鈍化(インフレ抑制の観点ではポジティブ、購買力の観点でネガティブ)

・民間部門の総賃金(雇用者数×週平均労働時間×時給)、前月比と3ヵ月平均の前年同月比は伸び鈍化

・週当たり労働時間、低迷続く

・失業率、2021年11月以来の高水準

・失業者のうち解雇者は高止まり、再参入者と新規参入者の失業が増加し企業の雇用に対する慎重姿勢を示唆

・米新規失業保険申請件数の継続受給者が増加する通り、失業者の長期化を確認

・不完全就業率は2021年11月以来の高水準を維持

・フルタイムの減少、パートタイムの増加傾向続く

主なポイントの詳細は、以下の通り。

〇NFP結果と、過去2カ月分の下方修正

米6月雇用統計・非農業部門就労者数(NFP)は前月比20.6万人増となり、市場予想の19.1万人増を上回った。前月の21.8万人増(27.2万人増から下方修正)を小幅に下回った程度で、堅調なペースを維持した。

ただし、4月分の5.7万人の下方修正(16.5万人増→10.8万人増)と合わせ、過去2ヵ月分では合計で11.1万人の下方修正に。2023年以降では、17回のうち速報値ベースで14回目の下方修正を迎えた。NFPは労働市場を過大評価している可能性が引き続き意識される。

チャート:NFPと修正幅(グレー枠は2023年以降の修正幅)

<中略>

こうした結果を踏まえ、FF先物市場では9月利下げ開始の織り込み度が72.2%、12月の追加利下げ織り込み度は47.5%へ上昇。米10年債利回りも低下し、ドル円の下落につながった。

前週の米経済指標で忘れてならないのは、米6月ISM製造業景況指数、非製造業景況指数の減速だ。そろって、活動の拡大・縮小の分岐点となる50を割り込んだだけでなく、サブ項目の雇用も50割れとなった。しかも、米労働市場の約7割を担う非製造業すなわちサービス部門で、50割れは5カ月連続となる。

過去を振り返ると、ISM非製造業景況指数の雇用の50割れで景気後退入りしてきたため、Fedは50の分岐点を割り込む前に利下げを行ってきた。例えば、2001年3月の景気後退前、Fedは2001年1月に1.0%で利下げを開始し、2007年12月のリセッション入り前の同年9月は0.5%で利下げに踏み切った。

足元で既に継続的に50を割り込むなか、米雇用統計の失業率と合わせ、Feⅾの金融政策を占う上で、ISM非製造景況指数の雇用の数値も留意すべきだろう。

チャート:米ISMの製造業と非製造業の「雇用」が50割れでは、過去にリセッション入り

―パウエルFRB議長の議会証言、米6月CPIは年内2回利下げをサポートするか

パウエルFRB議長は、7月9日に米上院銀行委員会、10日に米下院金融サービス委員会で半期に一度の金融政策に関する議会証言を行う。欧州中央銀行(ECB)の年次フォーラムでは、①過去2カ月間でディスインフレの道筋に近付いた、②インフレ2%の道筋への確信が強まれば利下げ、③労働市場は力強いが、予想外に弱まれば利下げーーと発言した。一方で、米6月雇用統計を受け、ウォール・ストリート・ジャーナル(WSJ)紙のFed番記者、ニック・ティミラオス記者は、結果を受けて「7月FOMCで、次回(9月)会合での利下げについて、年内初めて本格的に協議される可能性あり」と指摘。パウエル議長が利下げのシナリオが近づいたシグナルを発するか、注目される。

パウエルFRB議長の議会証言直後の11日に、米6月消費者物価指数(CPI)を予定する。クリーブランド連銀のナウキャストでは、米6月CPIは前年同月比3.1%(前月:3.3%)と鈍化を予測も、コアCPIは同3.5 %(前月:3.4%)と再加速を見込む。コアCPIがナウキャストの予測に反し鈍化すれば、年内利下げへの期待が強まり、米金利が低下し、ドル円の調整を促しそうだ。

チャート:クリーブランド連銀のナウキャスト、コアCPIが鈍化するかがカギに

<以上、安田佐和子氏の「今週のweekly report」より引用させて頂きました>

こうした米国のファンダメンタルズの推移を受けて。。。

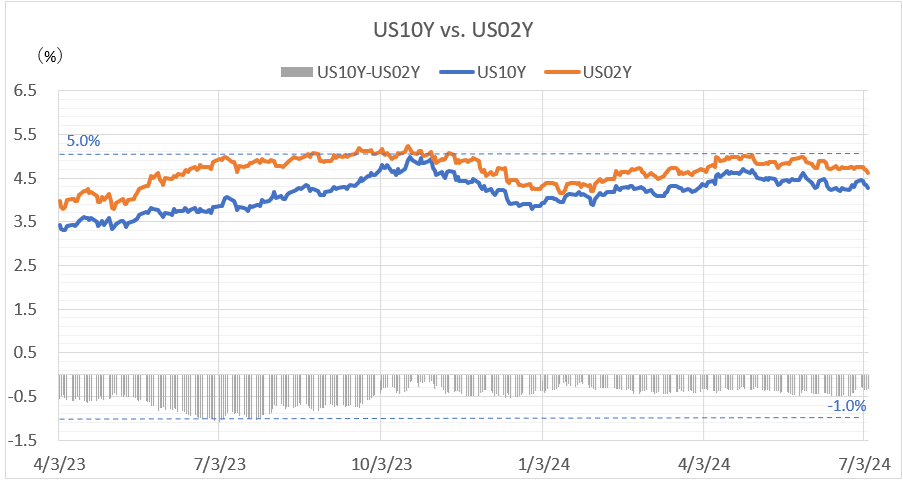

◇米債利回り:長短共に大幅に低下

> 2年債利回り:6/28 4.756% ⇒ 7/5 4.608%(前週比▲0.148%低下)

>10年債利回り:6/28 4.400% ⇒ 7/5 4.282%(前週比▲0.118%低下)

=>10年-2年の逆イールドは「▲0.326%と前週(▲0.356%)比僅かに縮小」(下図)

引用させて頂いた安田佐和子氏のweekly reportの素晴らしい分析でもご案内の通り、昨今の米国経済指標は予想比軟調なものが明らかに大半を占める流れとなってきたように感じています。

当然ながら、この流れは市場に「9月以降の利下げ(年内2回)織り込みを促す」こととなり、FF金利先物市場では「9月・12月共に0.25%の利下げ実施」の確率が前週比で大幅に上昇しました。

これに伴い債券利回りも長短共に大幅に低下し、これを好感する形で米国株式市場も再び上昇の加速が目立ってきました。米国のソフトランディング期待を背景とした「適温経済」下でのリスク選好機運の高まりは中々沈静化する様子がありません。

さて、こうした(投資)環境の好転は「TOPIXが1989年12月18日に付けた最高値を34年7ヵ月ぶりに更新」するなど、漸く日本株市場にも波及してきたようです。先週の東京市場では、TOPIXは前週末比+2.7%、日経平均株価は+3.4%と大幅に続伸し、両指数共に一時最高値を更新したのです。4月以降、日本株の出遅れが目立っていましたが、6月の後半あたりから、急遽というかようやく、大幅なキャッチアップラリーが示現した格好です。

そういえば、5/20付の当レポートでは<当時の日本株の大幅な出遅れに関して「日本株はどうなってるの?GDPもマイナスだったし、もうアカンのか?」的なお問合せ>に対して、以下のようにお答えしていました。

< 日本株が出遅れている理由としては、主に以下の3点が挙げられているようです。

➊期初の企業収益見通しが慎重(本邦ではよくある)であり、市場の事前予想を下回るものが多い

➋円安に歯止めが掛からず外貨建てでのパフォーマンス悪化を懸念する海外投資家が見送り姿勢に転じ、それを維持している

➌海外の金融政策(次の一手は“利下げ”)とは逆行し日銀は金融引き締め局面に入っている

いずれも、もっともな理由ではありますが、このように(まことしやかな)「出遅れの理由」がそこかしこから出始めた頃に「日本株のキャッチアップラリーが突如として始まる」ことは、経験上「過去に何度もみられたパターン」でもあります。(だから「安心して下さい」とまでは言えませんが…)>

当時、お問合せ頂いた方々も昨今は寝つきの良い日々を送っておられることでしょう。

ともあれ、最近の日本株急上昇の理由の一つは「再び高値警戒感が強まりつつある米国市場からの資金シフト」だと考えています。足元の米国市場は、昨年と同様に『一部の大型成長株への集中物色が極端に進行』しており、これを警戒する投資資金にとっては『流動性が高く、有望なテクノロジー株が比較的多い日本株市場は、格好の受け皿』となるからです。

もう一つの理由は、既述した通り『米国の利下げ期待が盛り返してきたこと』によって、USD円相場の先行き不透明感が後退していることが挙げられるのではないでしょうか。

そもそも、円安は本邦輸出企業の収益を押し上げる効果がある一方で、USD(或いはその他の外貨)ベースのリターンを重視する海外投資家にとっては、投資採算の悪化に直結します。また、現在のように円安に歯止めが掛からない場合は、日銀が過度な引き締めに追い込まれるというリスクも想定しておく必要があると考えているのかもしれません。

かねてより主張しているように、USD円相場が明確に反転する為には「米国の連続利下げが本格的に織り込まれ、主要通貨に対するUSD指数が下落し始める(USD安トレンドに変化する)必要」があります。その意味では、先週発表された雇用関連指標が示唆した通り『労働需給の緩和は徐々に明らかになってきており、FRBの9月利下げ開始の期待が高まっている』現状はUSD円の反転に向けたファンダメンタルズの環境が徐々に整いつつあることを明示したと言えるでしょう。

この点に関しては、先週も以下のようにご案内しました。

<また、先週(6/24週)はテクニカル要因に主導され「38年ぶりの1USD=161円台」を記録しただけでなく、対EUR/対GBPの他、貿易量を加味した実効為替レートにおいても、円はこの週末に数十年ぶりともいえる安値を更新しています。

こうした『円安の急速な進展』を受け、市場では「日銀の追加利上げの織り込み」が進み、国内金利の上昇につながっています。ただし、今朝方(7/1)の日銀短観でも明らかになったように『国内景気の下ブレ不安が残る中で、日銀が連続的な利上げを進める可能性は低く、日銀の要因だけでは短期金利差は大きく縮小しない』ことは、これまでも指摘してきた通りであり、金融市場でもその点は充分承知しているのではないかと考えています。

一方、米国においては、一旦利下げが開始されればそれは連続的な利下げとなるでしょう。また、開始後の累計利下げ幅も2.0%を超えてくるものと予想されます。したがって、「日米間の潤沢な短期金利差を活かして利鞘を稼ぐ(所謂)“キャリートレード”を活発に行っている市場参加者」にとって最大の関心時が『米国の利下げはいつ始まるのか』であることに疑問の余地はないでしょう。>

既述の通り、FF金利先物市場では「9月のFOMCで利下げが開始される確率を約73%(前週は同58%)と予想」しているようです。仮に、これが「100%に限りなく接近し、9月FOMCで利下げ開始はほぼ確実」との見方に変化してくれば、現在かなりの水準にまでポジションが積み上がっているとされるキャリートレードの巻き戻しにつながることになりそうです。そうなれば、現在も強調地合いを維持するUSD円相場にも相応の影響が出始めることも想像に難くありません。(テクニカル分析でも言及したように、「短期的にはピークアウトの兆候が台頭し始めている」ため『なおさら』とも言えます。)

こうした状況変化が市場にも改めて認識され始めてきているようで「(本邦通貨当局による市場介入の有無に関係なく)今後の円の下落余地は限定的なものになるのではないか」との見方が徐々に広まってきたような気がします。

それを確認するという意味では、今週も以下の通りグローバルに注目される経済指標発表を含む重要なイベントが目白押しとなっていますので、注視と冷静かつ精緻な分析が必要なことは昨今繰り返しお伝えしている通りです(太字は特に注目のイベント)。

>>>「7/ 8:日6月景気ウォッチャー調査、日5月国際収支、日5月毎月勤労統計」

>>>「7/ 9:パウエルFRB議長上院議会証言」

>>>「7/10:日6月国内企業物価指数、パウエルFRB議長下院議会証言」

>>>「7/11:日5月機械受注、米6月消費者物価指数(CPI)」

>>>「7/12:米6月生産者物価指数(PPI)、米7月ミシガン大学消費者態度指数・速報値」

これらの中で、事前予想値も含めて最も市場の注目を集めているのが7/11の米6月消費者物価指数(CPI)でしょう。昨今のインフレの着実な鈍化を今回も確認することになるのかどうか、に要注目。

なお、改めて申し上げますが『テクニカルにUSD高に傾斜している見通し』が依然として我々のメインシナリオであることに著変はありません。ただ、テクニカルに強い地合いが長く続いているからこそ「自律調整を含めたピークアウトが接近している」との認識も併せ持つ必要があると思料。したがって、上掲の重要イベントが『テクニカルなピークアウトを誘発する要因』となりうるかどうかという視点は絶対に欠かせません。やはり(テクニカル/ファンダメンタルズの両面において)「過度に予断を持つことなく、冷静な分析を心掛けること」がこれからもますます重要になってくるのだと考えています。

お知らせ:今週の当レポートでも一部引用させて頂きましたが、米国を中心とする「世界のインフレ・景気・金融政策」の現状分析、並びに短期を中心としたUSD円相場見通しについては、ジーフィット為替アンバサダーでもある安田佐和子氏のレポート(Weekly Report等)に詳細かつ非常に解りやすく解説されています。TRADOM会員の方々はサイト内で是非ご参照下さい。

ようこそ、トレーダムコミュニティへ!