―Executive Summary―

- ドル円は12月22日までで、2023年にに前年末から11.29円上昇し、上げ幅は前年の16.01円を下回った。年間のリターンでは8.6%高と、3年連続の上昇となる。2022年12月、日銀が金融政策決定会合でイールド・カーブ・コントロール(YCC)の変動幅を±0.25%から±0.5%に拡大させた結果、マイナス金利解除を含めた政策正常化が意識され、2023年1月には一時127.22円まで下落した。しかし、植田日銀総裁が4月の就任前から、粘り強く緩和を続ける意思を表明し、3月にシリコンバレー銀行の破綻、7月と10月のYCC変動幅修正を受けながらも、ドル円は概して上昇トレンドを維持した。11月13日には、一時151.91円と2022年10月以来の高値をつけた。しかし、その後は米連邦公開市場委員会(FOMC)による利下げ期待の高まりを受け、上げ幅を縮小。12月FOMCで、2024年末までに3回の利下げを示唆したこともあって、141円を割り込む場面も。日銀が12月会合でマイナス金利解除に動かなかったものの、145円手前へ戻すにとどまった。

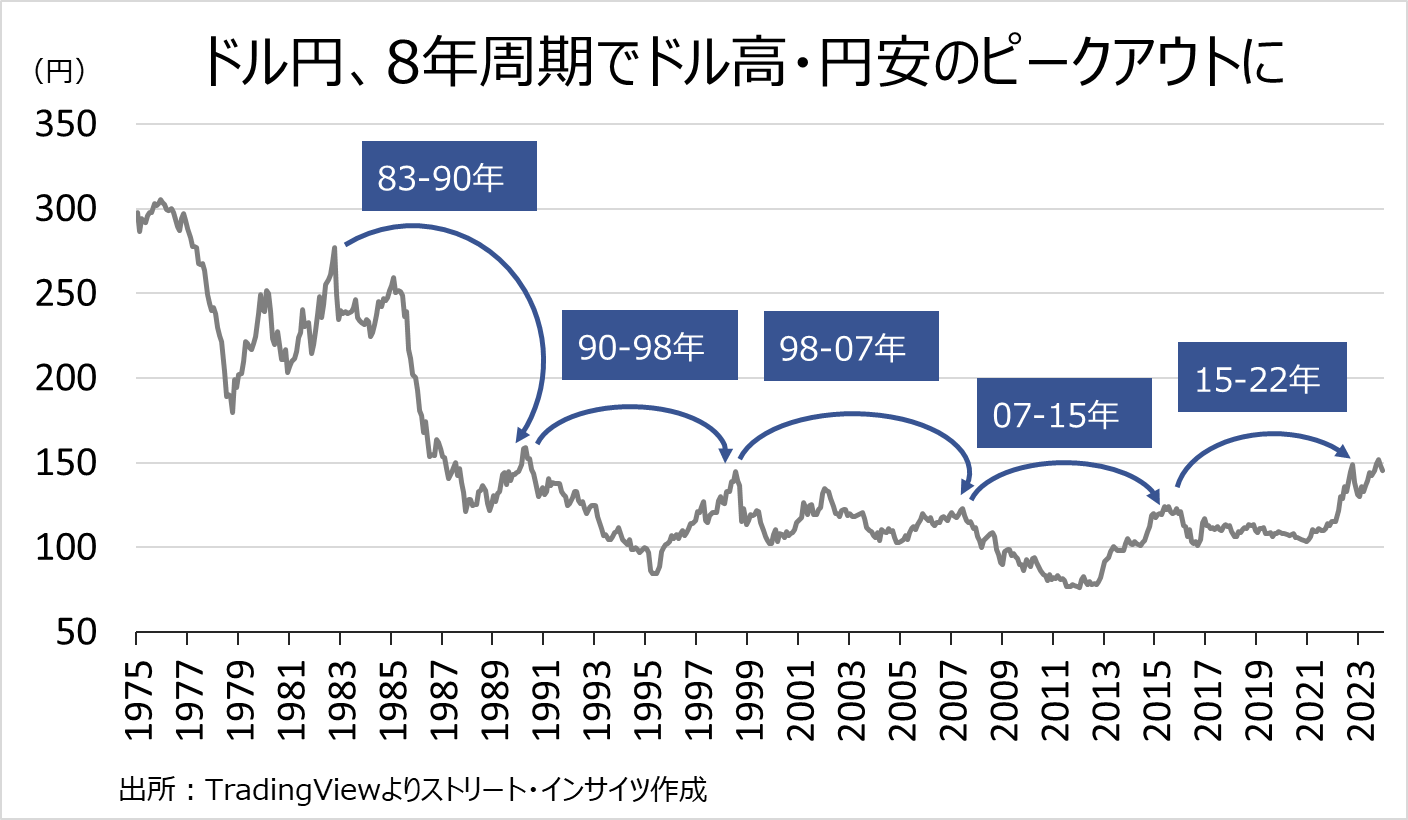

- ドル円は2024年、下方向の動きが優勢となりそうだ。ドル円の8年周期でドル高・円安がピークアウトを迎えたと考えられる。また、1971年以降、ドル円は4年連続でドル高となったのは、アベノミクスで円安が鮮明になった2012-15年の1回しかない。当時のような大規模な緩和政策の再導入と財政出動が見込まれないだけに、ドル円の一方向的なドル高・円安にブレーキが掛かるのではないか。

- 2024年は、米連邦準備制度理事会(FRB)と日銀の金融政策が、ドル円の方向性を決める見通しだ。特に、FRBについては、FF先物市場では、2024年3月の利下げ開始確率が12月22日時点で78.1%、2024年末まで6回の利下げが織り込まれる状況。米景気減速と物価上昇ペースの鈍化が進み、2024年3月の米連邦公開市場委員会(FOMC)で利下げが開始し、12月FOMCで示唆された3回以上の利下げ見通しが広がれば、130円を割り込みそうだ。1月17日につけた127.22円を抜けていく展開が意識される。

- 逆に、米景気が底堅さをみせ、物価上昇ペースもインフレ目標値2%到達前のラストワンマイルで下げ渋るようならば、利下げ開始が後ろ倒しとなる場合もある。さらに、市場が期待する6回以下の利下げ、12月FOMCでの3回の利下げ示唆以下にとどまるならば、130円割れは回避されよう。

- ドル円は下方向が意識されるが、日銀の金融政策については不確実性が高いと考える。FRBの利下げ動向、政局次第では、マイナス金利解除が、市場が期待するような2024年1-3月期末までに行われず、4-6月期、特に6月に後ろ倒しされかねない。こうしたリスクを踏まえ、ドル円は昨年と概ね同様のレンジでの推移を見込む。

- ジーフィットのAIトレンド予測も、レポート執筆時点でドル円1年先見通しは「円高」方向を示している。2024年は、過去2年間の急速な円安方向から巻き戻しを迎えそうだ。

目次

1.甲辰の2024年、何が起こるのか

2024年は、甲辰(きのえたつ)の年にあたる。「甲」は十干で最初とあって物事の始まりや芽吹きを表すとともに、「甲」という硬さを示す漢字であることから、耐え忍ぶという意味をもつ。一方、十二支で5番目の「辰」は唯一、空想の動物。昇竜という言葉があるように、上へ向かい栄えるとのイメージがあるほか、辰という字が「振」に近く、整うという意味が含まれる。これらを総合すると、新たな局面を迎え、栄える年となりそうだ。

過去の甲辰を振り返ると、1964年には日本の高度成長期を象徴する東京五輪が開催された。その前の1904年は、日露戦争が勃発し世界で日本が見直されるなど、歴史的な節目を迎えた。2024年も、新たな繁栄を築く年となるのか、注目されよう。

2.2023年の振り返り=ドル円は上昇トレンド続くも、年末にハト派FOMCで一変【1/2-12/22のドル円レンジ:127.22~151.91円】

(前年の総括)

ドル円は12月22日までで、2023年に前年末から11.29円上昇し、上げ幅は前年の16.01円を下回った。年間のリターンでは8.6%高と、3年連続の上昇となる。2022年12月、日銀が金融政策決定会合でイールド・カーブ・コントロール(YCC)の変動幅を±0.25%から±0.5%に拡大させた結果、マイナス金利解除を含めた政策正常化が意識され、2023年1月には一時127.22円まで下落した。しかし、植田日銀総裁が4月の就任前から粘り強く緩和を続ける意思を表明し、3月にシリコンバレー銀行の破綻、7月のYCCの変動幅修正や10月のYCCの運用柔軟化を受けながらも、ドル円は概して上昇トレンドを維持した。

11月13日には、一時151.91円と2022年10月以来の高値をつけた。しかし、その後は米連邦公開市場委員会(FOMC)による利下げ期待の高まりを受け、上げ幅を縮小。植田総裁や氷見野副総裁の発言を受けた日銀のマイナス金利解除期待も、ドル円の下落を促した。12月FOMCで2024年末までに3回の利下げを示唆すると、141円を割り込み140.95円まで下落。日銀が12月会合でマイナス金利解除に動かなかったものの、戻りは145円手前にとどまった。

チャート:ドル円の2023年12月22日までの日足、米10年債利回りは緑線・左軸

(出所:TradingView)

3.為替見通し=ドル円は前年のレンジを維持か、FRBが早期利下げなら130円割れ【2024年末の為替予想レンジ:125.00~148.50円】

―ドル円、8年周期論ではピークアウトの可能性

1971年のニクソン・ショックを受け、変動相場制に移ったドル円を振り返ると、8年周期でドル高・円安のピークを迎えてきた。直近をみると、2015年からの円安サイクルが2022年10月の151.94円をもって終了したと考えられよう。

チャート:ドル円は8年周期でドル高・円安のピークアウトを迎える

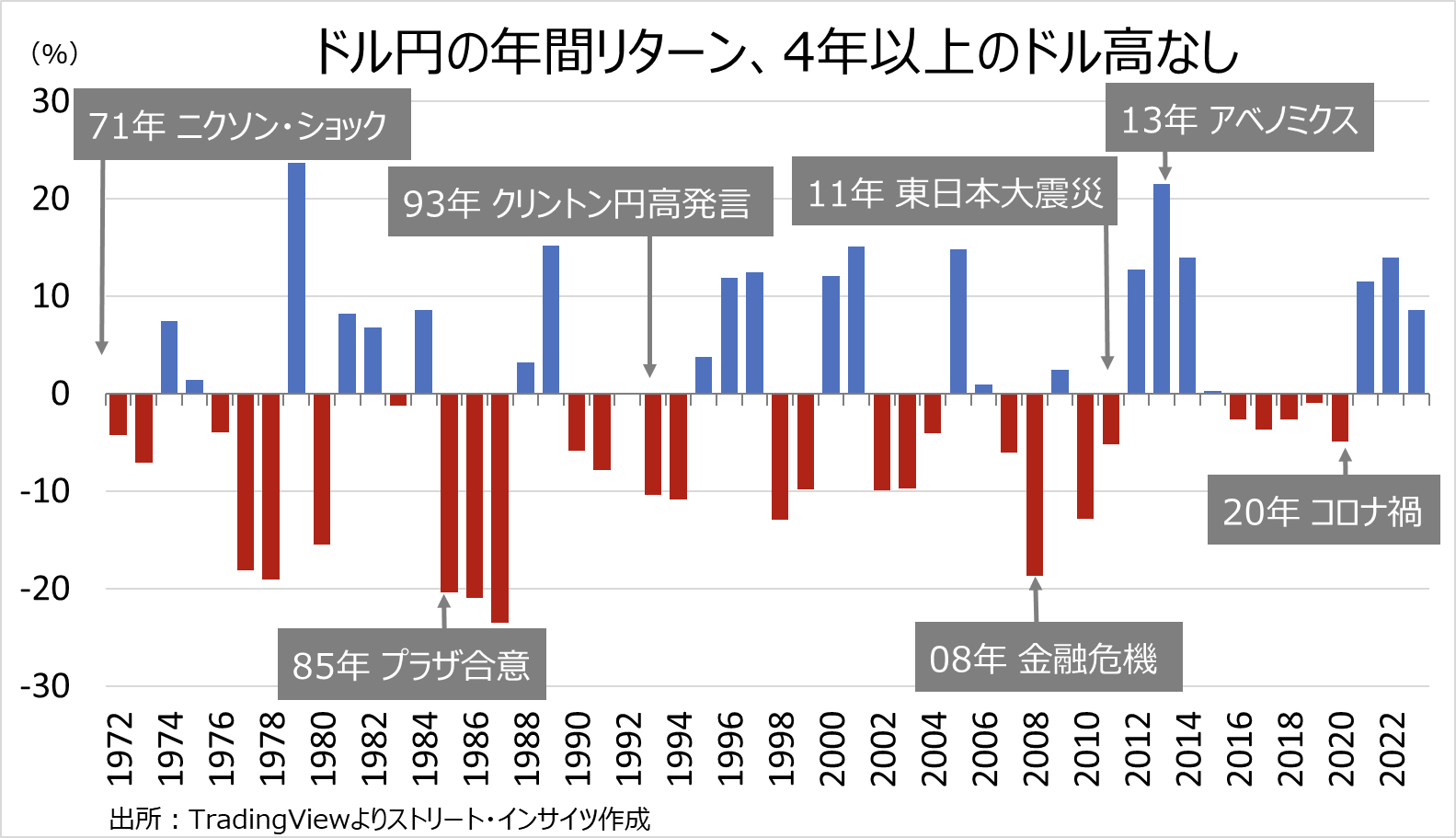

ドル円は、年間リターンでも特徴を有する。1971年以降、円高は最長で5年連続を2回(1990~94年、2016~20年)記録した。しかし、ドル円が5年連続で円安を迎えたことはなく、円安の最長は4年連続で、第2次安倍政権でのアベノミクス(①大胆な金融政策、②機動的な財政出動、③民間投資を喚起する成長戦略)を受けた1回、2012~15年しかない。しかも、3年連続で2桁の上昇幅を記録したのも、当時だけで、いかに例外だったかが伺える。

ドル円で円安が続かない理由として、Fedによる利下げと米大統領選のサイクルが挙げられよう。新たに米大統領に就任した直後に大規模減税や財政支出など講じられ、米経済が加速しFedが利上げで対応する半面、その後は政策の効果が減退し、Fedの利下げが必要となるためだ。振り返れば、ドル円が2012~15年に異例の4年連続で円安を記録した当時も、アベノミクス以外にFedによる政策の正常化(2013年11月にテーパリング決定、2015年12月から2018年12月まで利上げ)の影響があった。

チャート:ドル円の年間リターン、1971年以降で4年連続のドル高なし

例えば、トランプ米大統領(当時)は2017年に税制改正を通じ、法人税減税を始め大規模減税を行うなか、Fedは利上げを継続していたが、対中追加関税引き上げを一因とした米景気減速を受け、パウエル議長率いるFedは2019年7月、9月、11月と予防的利下げに踏み切った。

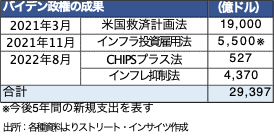

バイデン大統領は、2021年3月にコロナ禍での景気刺激策として、1.9兆ドルの「米国救済計画法」を世に送り出したほか、2021年11月には「インフラ投資雇用法」、2022年8月には「CHIPSプラス法」と「インフレ抑制法」を成立させた。一方で、米国救済計画法と経済正常化に伴う供給を上回る需要拡大により、インフレが急加速した結果、Fedは2022年3月以降、11回、5.25ポイントの利上げを余儀なくされた。足元では、利上げの反動と物価高の副作用として、米景気減速が懸念され始めている。12月FOMCでは、2024年末のFF金利予想・中央値を従来の5.125%→4.625%へ下方修正し、3回の利下げ示唆を与えた(前回のレポートをご参照)。

チャート:バイデン政権の成果

ようこそ、トレーダムコミュニティへ!