これまでにも記載していますが、為替の初心者が始めて取引をするのであれば まずはドル円を取引することをお勧めしています。 理由は2つありますが […]

【1/23-1/27のドル円レンジ:129.02~131.12円】

・ドル円は1月23~27日週、小動きに終始した。米第4四半期実質GDP成長率が前期比年率2.9%増と市場予想の2.8%増だけでなく潜在成長率の2%を上回り、米10年債利回りが3.4%台から3.5%へ上昇したものの、反応薄だった。

・米Q4実質GDP成長率は確かに予想を上回ったが、最終需要(GDPから純輸出、企業支出に占める在庫投資、政府支出を差し引いたもの)は同0.8%増と2四半期連続で成長率を下回った。これは、米連邦準備制度理事会(FRB、Fed)による7回に及ぶ積極的な利上げが物価だけでなく、需要を抑えつつある証左となる(今週のトピックご参照)。

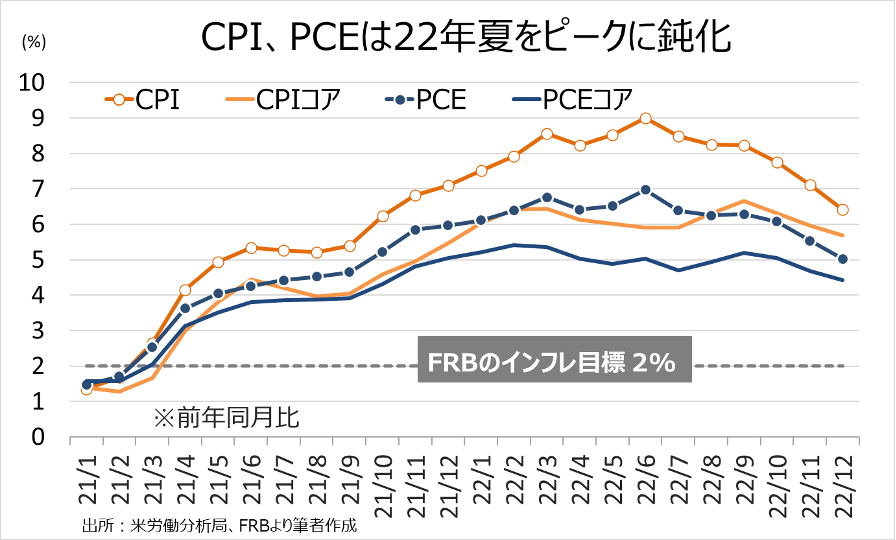

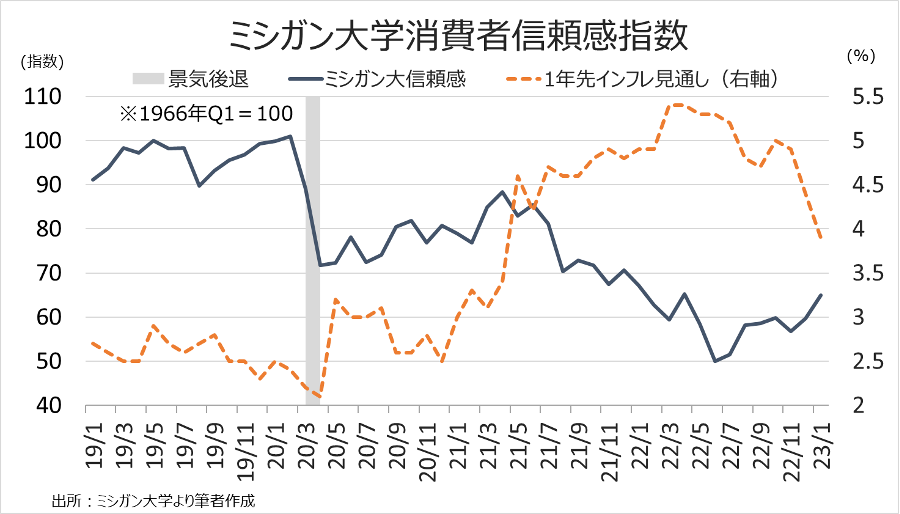

・また、FRBが注目する米12月PCE価格指数も前年同月比5.0%の上昇と、2021年9月以来の水準まで鈍化。米1月ミシガン大学消費者信頼感指数・確報値の1年先インフレ期待に至っては3.9%と、インフレ化が即し始めた2021年4月以来の水準に戻したことも意識された。

チャート:米12月PCE価格指数、CPIと歩調を合わせ伸び鈍化

チャート:米1月ミシガン大学消費者信頼感指数・確報値の1年先インフレ期待は減速を続けるなか、センチメントは改善

・米10年債利回りの上昇に加え、日本銀行が1月23日に共有担保資金供給オペレーションを実施したほか、1月31日に5年物の共通担保資金供給オペレーションを行うと発表したため、日米金利差の拡大が再び注目された。しかし、ドル円の上値は20日移動平均線がある131.10円超えまでと限られた。

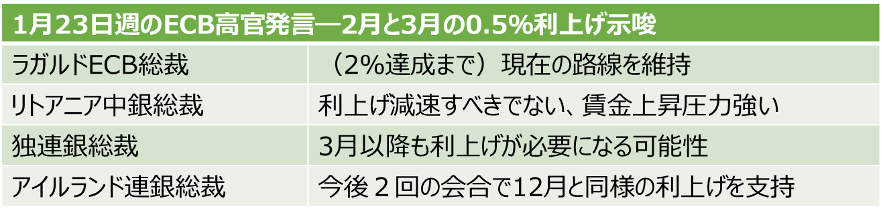

・欧州中央銀行(ECB)のラガルド総裁を始め、ECB高官が2月2日開催の理事会、並びに3月16日開催の理事会で0.5%利上げを行う可能性を示唆し、米欧金利差縮小が見込んだ対ユーロでのドル売りも、ドル円での上値を抑えた。

チャート:1月23日週の主なECB高官の発言内容

チャート:ドル円の2023年からの日足チャート、グレー枠が1月23日週のドル円の動き。米10年債利回りは右軸でオレンジ線

・FRB高官はブラックアウト期間中のため、発言を予定せず。欧州中央銀行(ECB)当局者のタカ派的発言が目立ち、対ユーロでのドル安を後押しした。

ようこそ、トレーダムコミュニティへ!