―Executive Summary―

- ドル円の変動幅は9月25日週に1.49円と、その前の週の1.14円を小幅に上回った。週ベースでは、4週続伸。7月31日週以降、9週間で8回にわたり上昇した。9月25日週は、植田日銀総裁と内田日銀副総裁が緩和修正に急がない姿勢を示し、ドル円の買いをサポート。タカ派のFOMCと日銀の温度差が鮮明となり、米10年債利回りが27日に2007年10月以来の4.6%を超えるなか、一時149.71円まで2022年11月以来の高値を更新した。ただ、9月28日に米Q2実質GDP成長率の個人消費の下方修正などを受け、下落に反転。29日には鈴木財務相の口先介入後、日銀が臨時オペを実施し驚きを持って迎えられる場面もあったが、欧州勢参入と共に四半期末などのドル売り需要を反映し一時148.53円まで下落しつつ、NY時間には149円前半へ切り返した。

- 今週は10月2日に米9月ISM製造業景況指数、3日に米8月雇用動態調査、4日に米9月ADP全国雇用者数、6日に前述した米9月雇用統計など重要指標を控える。加えて、パウエルFRB議長やボウマンFRB理事、ウィリアムズNY連銀総裁など、数多くのFed高官の発言を予定する。11月FOMCの政策決定を見極めるべく、米経済指標とFed高官の発言に振らされる展開となりそうだ。

- テクニカル的には三役好転など買いシグナルが優勢で、本邦10年債利回りの上昇ペース次第では再び日銀の臨時オペが意識される。且つ、本邦当局による介入が意識されるものの、2022年の実績を踏まえれば介入実施日の高値と前日比での上昇幅は約2円だった。足元の上昇幅の平均は0.39円程度でボラティリティが低く、上昇ペースが鈍い。イエレン財務長官が9月19日に発言した通り、米国側は本邦当局の円買い・ドル売り介入につき、「過度な変動をならす必要性」がある場合に容認する構えを見せるだけに、今すぐ介入する正当性は低いように見える。ドル円は上値方向が基本シナリオと捉えられ、150円乗せが視野に入る。

- ただ、足元の流れに沿い米雇用指標が鈍化するならば、ドル円の上昇スピードを抑えうる。NY連銀総裁の利上げ打ち止め示唆も、意識されそうだ。また、RSIでは割高を示す70が接近しており、150円に乗せた後で利益確定の売りが入ってもおかしくない。上値の目途は心理的節目の150.50円、下値は8月以降のサポートとなっている21日移動平均線が近い148円ちょうどを見込む。

1.前週の為替相場の振り返り=ドル円、ハト派日銀総裁発言や米10年債利回りにつれ149.71円まで上昇【9/25-29のドル円レンジ:148.22~149.71円】

(前週の総括)ドル円の変動幅は9月25日週に1.49円と、その前の週の1.14円を小幅に上回った。週ベースでは、4週続伸。7月31日週以降、9週間で8回にわたり上昇した。9月25日週は、タカ派の米連邦公開市場委員会(FOMC)とハト派の日銀の金融政策の違いがあらためて鮮明となった上、9月25日に植田総裁が緩和策変更につき、賃金上昇と総需要の動向と見通しの「総合判断になる」と発言。内田日銀副総裁も同日、「物価目標実現を見通せる状況には至らず、粘り強く緩和継続」と述べ、ドル円を押し上げた。

鈴木財務相が9月26日に「為替市場の動きを高い緊張感をもってみている」、「過度な変動あればあらゆる手段を排除せず」など口先介入を行ったが、反応薄。米10年債利回りが27日に2007年10月以来の4.6%を超えるなか、一時149.71円まで2022年11月以来の高値を更新した。ただ、9月28日に米Q2実質GDP成長率の個人消費の下方修正に加え、市場予想以下だった米8月中古住宅販売仮契約指数などを受け、下落に反転。9月29日には、鈴木財務相による「あらゆる手段で対応」との口先介入を、日銀が臨時オペを行いドル円の上昇を側面サポートするという摩訶不思議な場面を経て、週末・月末・四半期末を反映した欧州勢の売りが入り、一時148.53円まで売られた。ただ、週初につけた148.22円を手前に切り返し、NY時間には149円前半へ戻して取引を終えた。

チャート:ドル円の9月以降の日足、米10年債利回り(左軸、緑線)が上昇に転じる動きに合わせ、ドル円は149.71円まで高値を更新

(出所:TradingView)

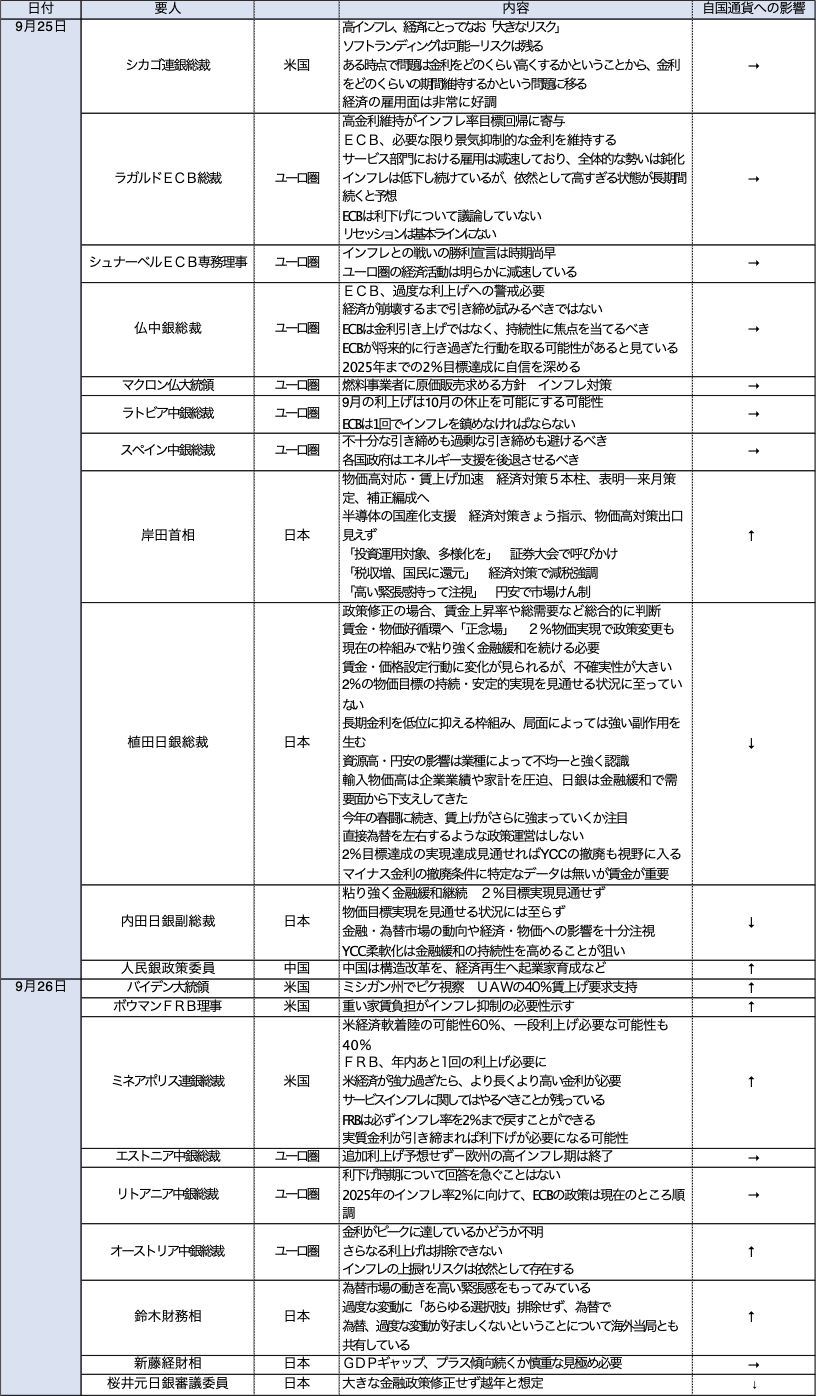

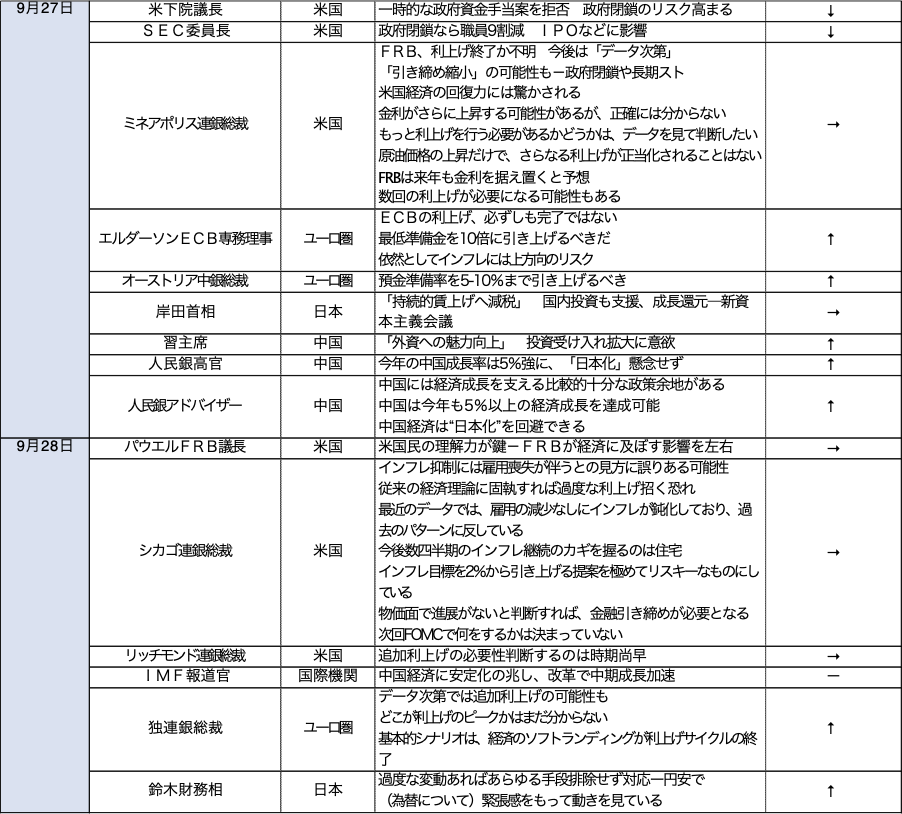

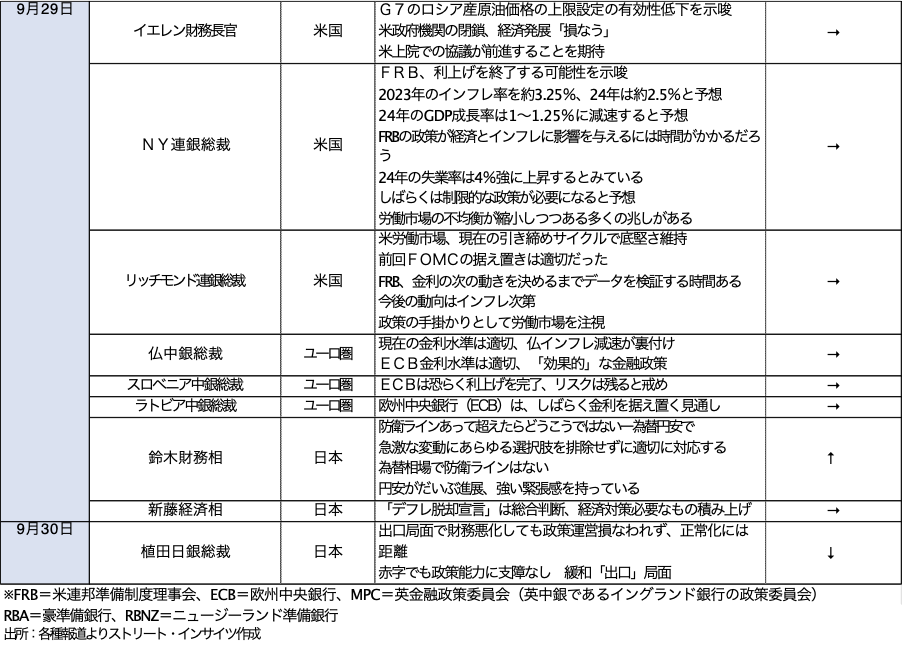

2.主な要人発言

3.主な経済指標結果

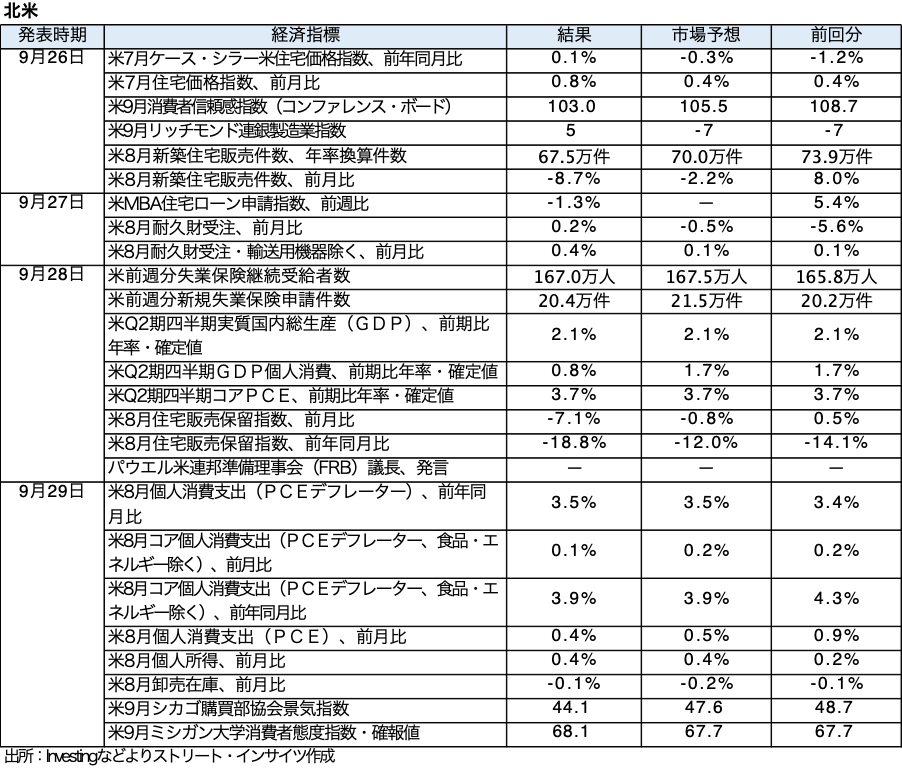

〇米国の経済指標

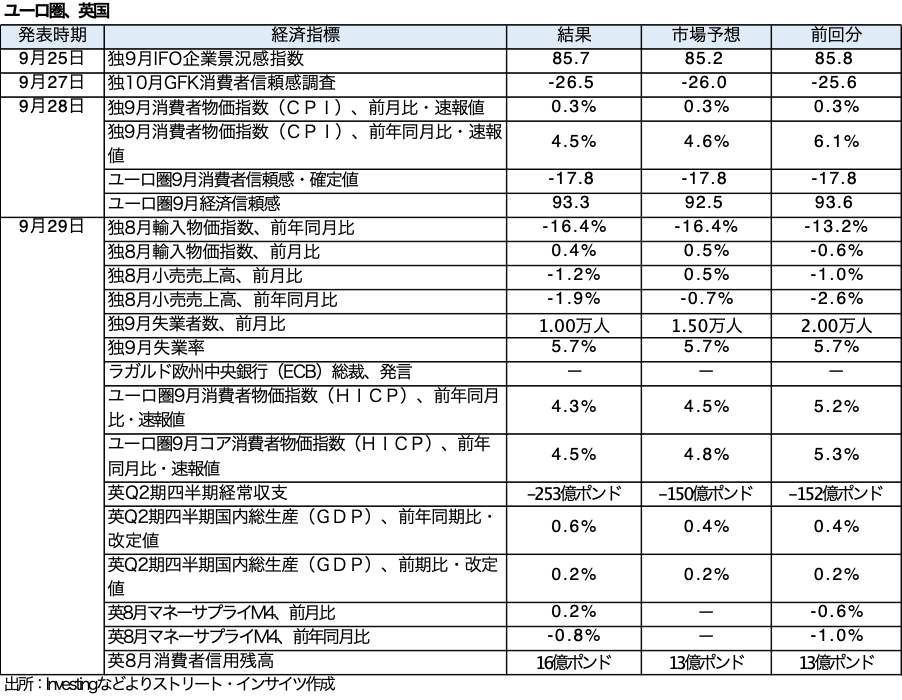

〇欧州の経済指標

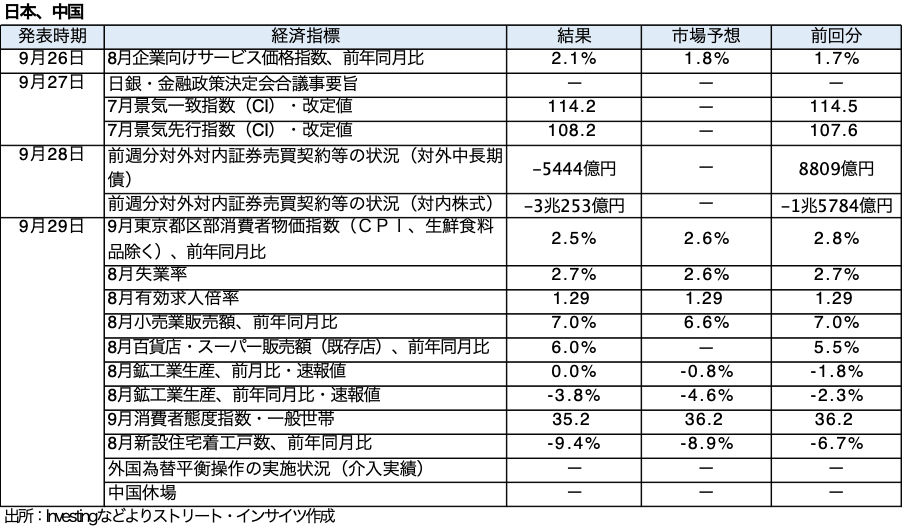

〇日本と中国の経済指標

〇オセアニアの経済指標

4.今週の経済指標予定

・赤字が最重要、青字がある程度重要な経済指標 orイベントとなる。

ようこそ、トレーダムコミュニティへ!