―Executive Summary―

- ドル円の変動幅は11月27日週に3.01円と、その前の週の2.84円を上回った。変動幅は8月7日週以来で最大となり、週間では3週続落した。週初に植田日銀総裁が「2%の物価目標を十分な確度で見通せる状況に、なお至っていない」と発言したが、全く反応せず。むしろ、タカ派とされたウォラー米連邦準備制度理事会(FRB)理事の利下げの可能性示唆、著名投資家のビル・アックマン氏の早ければ2024年1~3月期(Q1)にも利下げ開始とのコメントに反応し、ドル円は下値を探る展開。週半ばには米10年債利回りの低下につれ、9月半ば以来の147円割れを迎えた。その後も、日銀審議委員からハト派寄りの発言が飛び出したものの反応薄。12月1日にパウエル議長が利上げ余地を確保しつつ、利上げ過不足リスクについて「より均衡した」と述べると、米利上げ打ち止めと2024年3月の利下げ転換への期待が高まり、ドル円は一時146.66円と前日の上昇分を完全に打ち消した。

- ウォラーFRB理事の利下げ示唆やパウエルFRB議長の発言の他、米経済指標などが米利下げの期待を高めた。特にパウエルFRB議長による「より均衡した」との発言は、2018年12月FOMC声明文を彷彿とさせ、当時のように利上げ打ち止めと捉えられたほか、次の一手は利下げと判断されたと考えられる。

- 日銀からは植田総裁を始め、マイナス金利解除に慎重な発言が相次いだ。しかし、足元の注目は大規模緩和の総点検に関するワークショップで、第1回は12月4日に開催される。2週間後には、日銀金融政策決定会合を控えるだけに、全く影響がないとは言い切れない。

- 今週は、12月5日に米10月雇用動態調査(求人件数など)や米11月ISM非製造業景況指数、6日に米11月ADP全国雇用者数、8日に米11月雇用統計を予定する。

- ドル円はテクニカル的に弱い地合いを迎えたほか、11月高値と7月安値の38.2%押しの146.30円をブレークしており、下方向を試しそうだ。ただし、2024年3月の利下げ転換期待が急速に高まっただけに、米経済指標などを受け一旦巻き戻しが入るリスクにも留意したい。

- 以上の観点から、上値はウォラーFRB理事の利下げ示唆発言があった11月28日高値が近い148.80円、下値は心理的節目の145.50円と見込む。

目次

1.前週の為替相場の振り返り=ドル円、米利下げ期待の高まりから9月半ば以来の146円台に【11/27-12/1のドル円レンジ:146.66~149.67円】

(前週の総括)

ドル円の変動幅は11月27日週に3.01円と、その前の週の2.84円を上回った。変動幅は8月7日週以来で最大となり、週間では3週続落した。週初に植田日銀総裁が「2%の物価目標を十分な確度で見通せる状況に、なお至っていない」と発言したが、全く反応せず。むしろ、米10月新築住宅販売件数が市場予想以下となり、ドル円に下落圧力が掛かった。翌11月28日には、タカ派とされたウォラー米連邦準備制度理事会(FRB)理事が、インフレの低下方向に確信が持てれば、米景気回復などと無関係に「利下げ開始が可能」と発言。加えて、著名投資家のビル・アックマン氏が、早ければFRBは2024年1~3月期(Q1)にも利下げ開始と言及し、利下げ期待を高め、米10年債利回りの低下を招き、ドル円を押し下げた。

29日に、安達日銀審議委員が「粘り強く金融緩和を継続する必要あり」、「まだ出口政策の議論を行う段階にはない」と発言した。また、米Q3実質GDP成長率・改定値が5.2%増と速報値の4.9%増から上方修正されたものの反応薄で、ドル円は9月半ば以来の147円割れの展開。30日には中村日銀審議委員が「金融緩和政策修正にはもう少し時間かかる」と発言するなか、米10月PCE価格指数とコアPCEが2021年以来の低い伸びだったものの、一旦買い戻されつつ148円半ばにとどまった。パウエルFRB議長の講演を控え、ポジション調整が入ったとみられる。

ただ、12月1日にパウエル議長が利上げ余地を確保しつつ、利上げ過不足リスクについて「より均衡した(more balanceⅾ)」と述べると、米利上げ打ち止めと2024年の利下げ開始に向けた期待が高まり、ドル円は一時146.66円と前日の上昇分を完全に打ち消した。米10年債利回りが一時4.198%と9月上旬以来の4.2%割れを迎えたことも、ドル円の下落につながった。

チャート:ドル円の9月以降の日足、米10年債利回り(左軸、緑線)の低下につれドル円も下落

(出所:TradingView)

2.為替見通し=ドル円は米利下げ期待継続で下値方向か、米指標次第で下げ渋りも【12月4日~12月8日の為替予想レンジ:145.50~148.80円】

―ウォラーFRB理事、パウエルFRB議長などの発言を受け、早期利下げ期待台頭

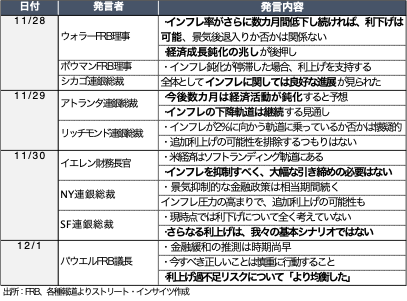

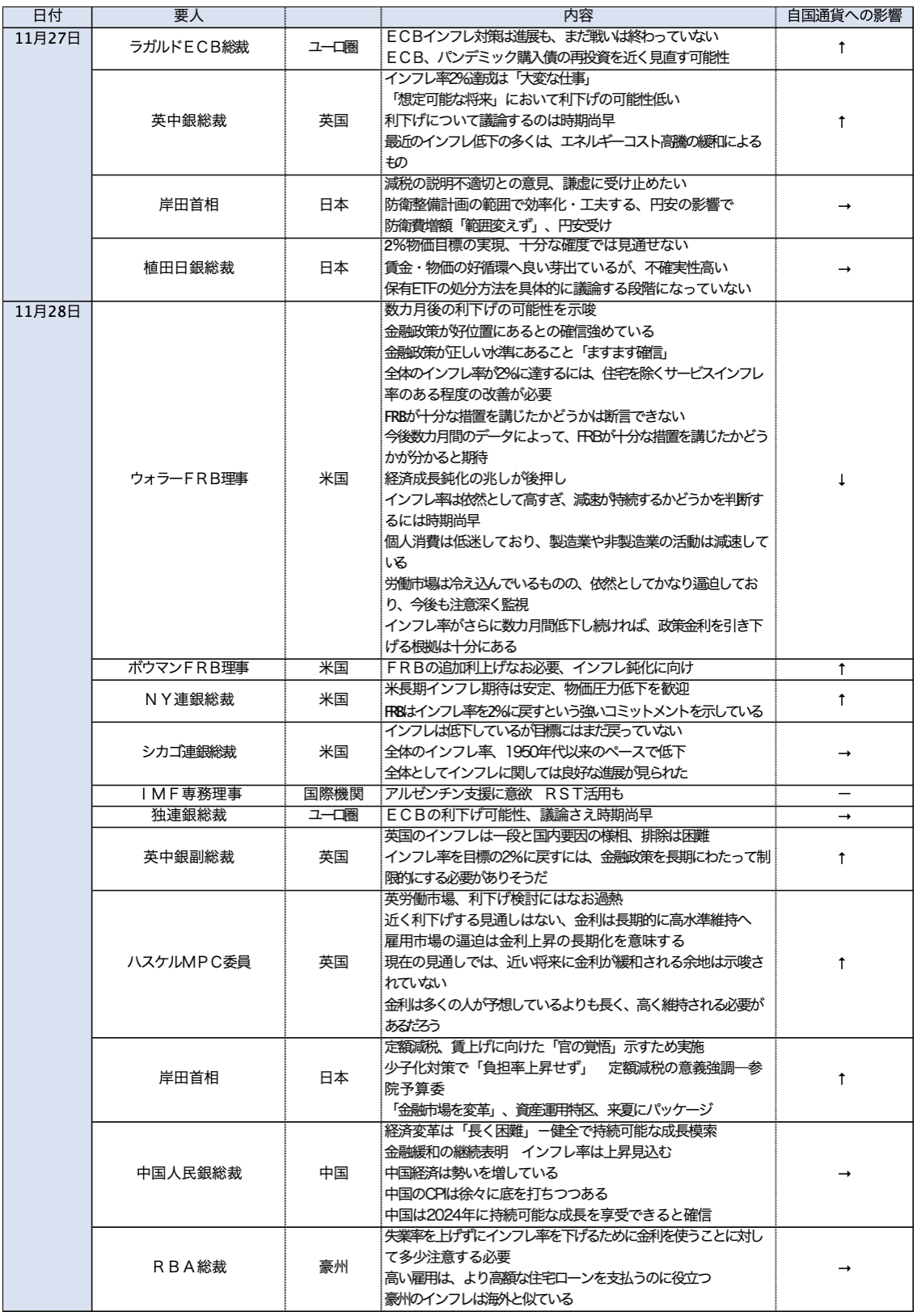

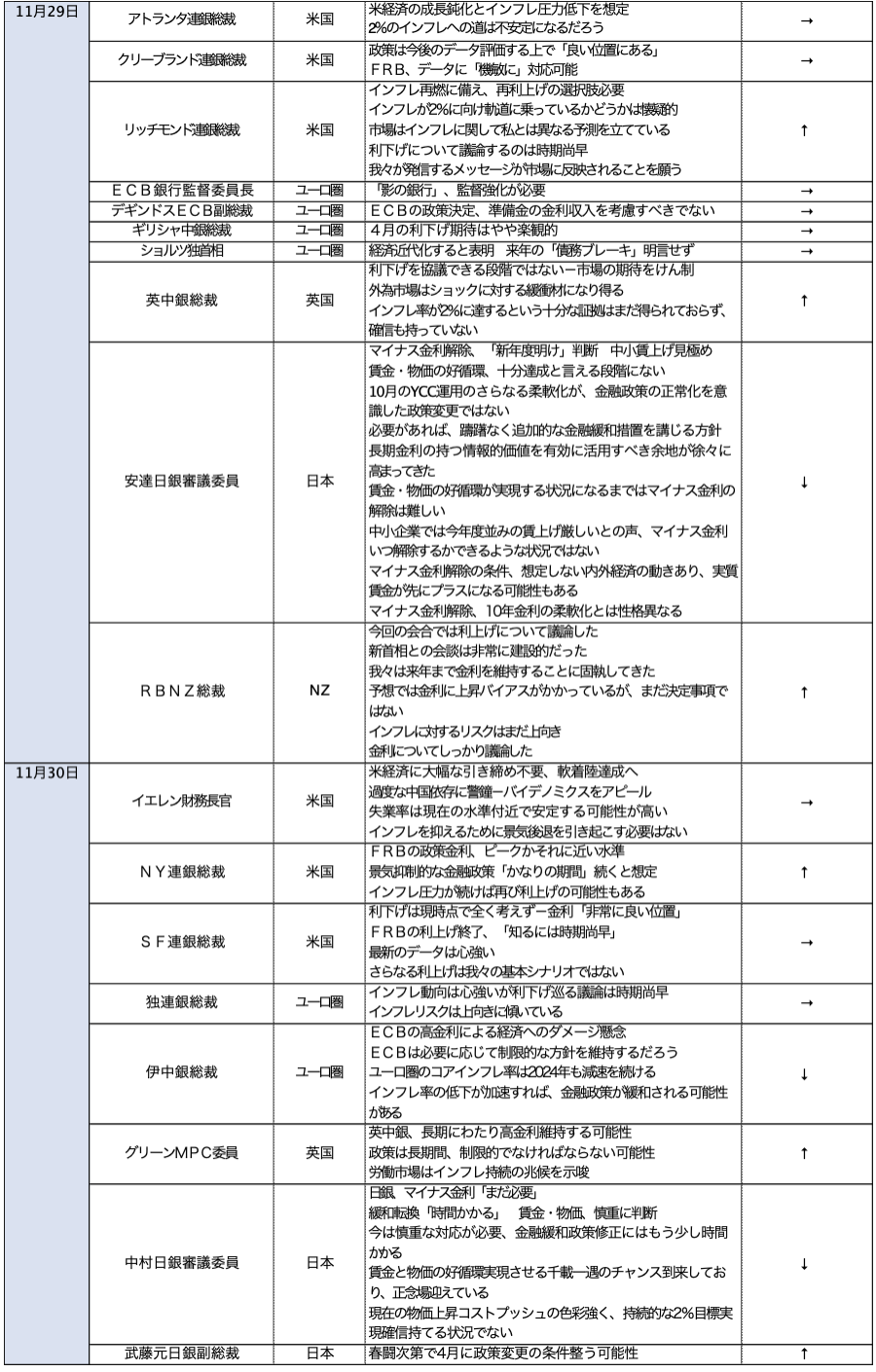

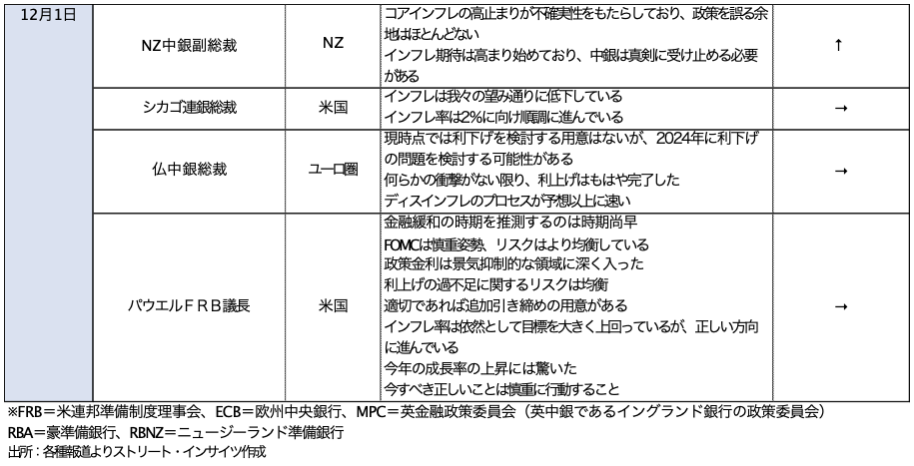

前回のレポートで、筆者はFedが軸足を「慎重なタカ派」から「中立」寄りへシフトしたと指摘した。11月27日週は、その見通しの答え合わせができたと捉えている。以下、前週のFed高官などの発言を確認してみよう。

チャート:Fed高官、イエレン財務長官の発言内容

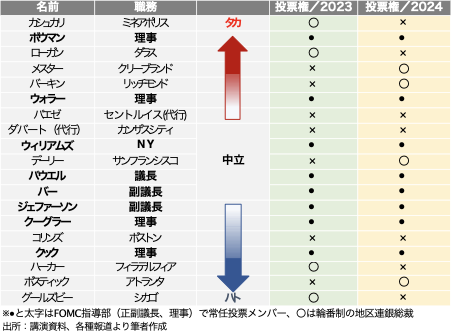

チャート:Fed高官のタカハト度

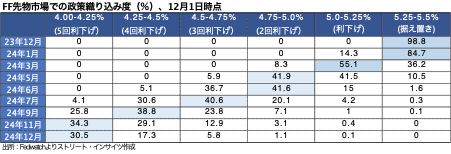

全体的に、インフレ率の低下に加え、米景気の鈍化についての言及が目立つようになった。パウエルFRB議長の他、タカ派のFed高官は追加利上げ余地を確保するが、全体的に、ウォラーFRB理事の「利下げの可能性」を追認する内容が優勢と言えよう。FF先物市場では、12月1日時点で2024年3月の利下げ転換の織り込み度が55%と過半数を超え、2024年の利下げは従来の4回から5回の予想に傾いた。

チャート:FF先物市場、2024年3月利下げ転換、2024年に5回の利下げ予想に傾く

早期利下げ期待が台頭したもう一つの大きな理由は、パウエルFRB議長の「より均衡した(more balanced)」との発言にあったと考えている。2018年12月FOMCで、結果的に2015年12月から開始した利上げサイクルの打ち止めを迎えた。当時の声明文では、経済見通しのリスクは「概ね均衡(roughly balance)」と明記された。この文言自体は、2016年9月から使用されてきたが、問題はその後に続く文章で、2018年12月の声明文から「世界経済・金融情勢を引き続き注視し、経済見通しへの影響を評価していく」が追加された。その後、2019年7月から「予防的な利下げ」を3回実施したことは、記憶に新しい。

足元の声明文では、政策運営につき労働市場やインフレ圧力、インフレ期待に加え「金融および国際情勢」などを考慮すると明記されている。こうした2018年12月FOMC声明文と共通点が、利上げ打ち止め観測だけでなく、利下げ期待を高めたと言えるのではないだろうか。

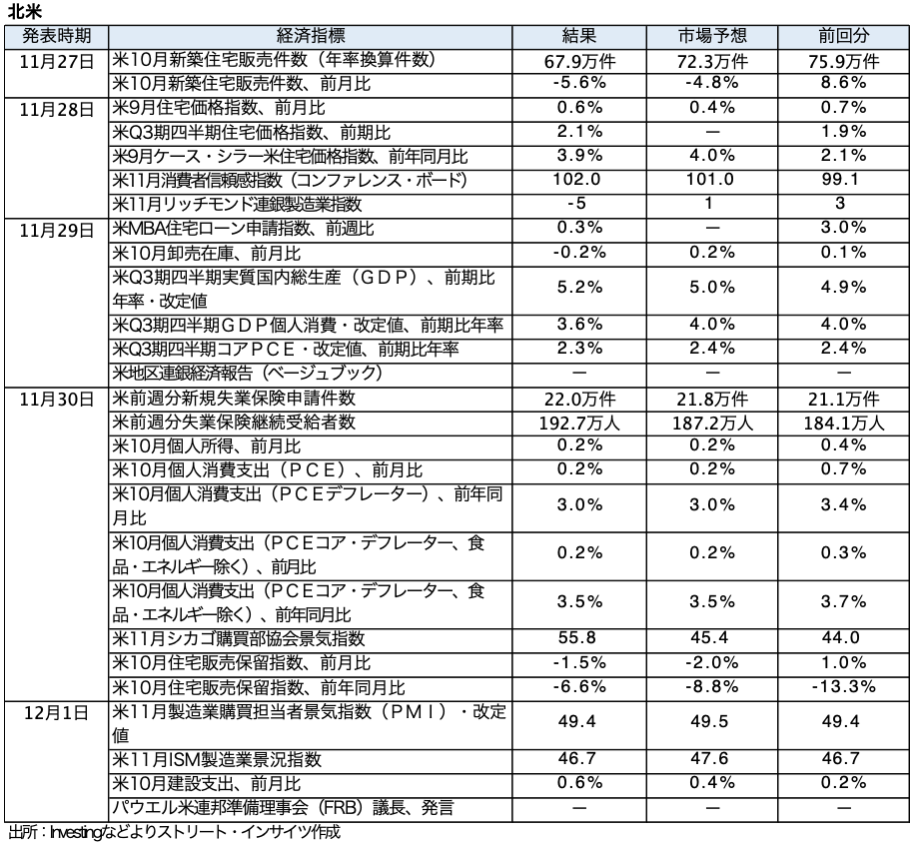

―米経済指標、利下げ期待をサポート

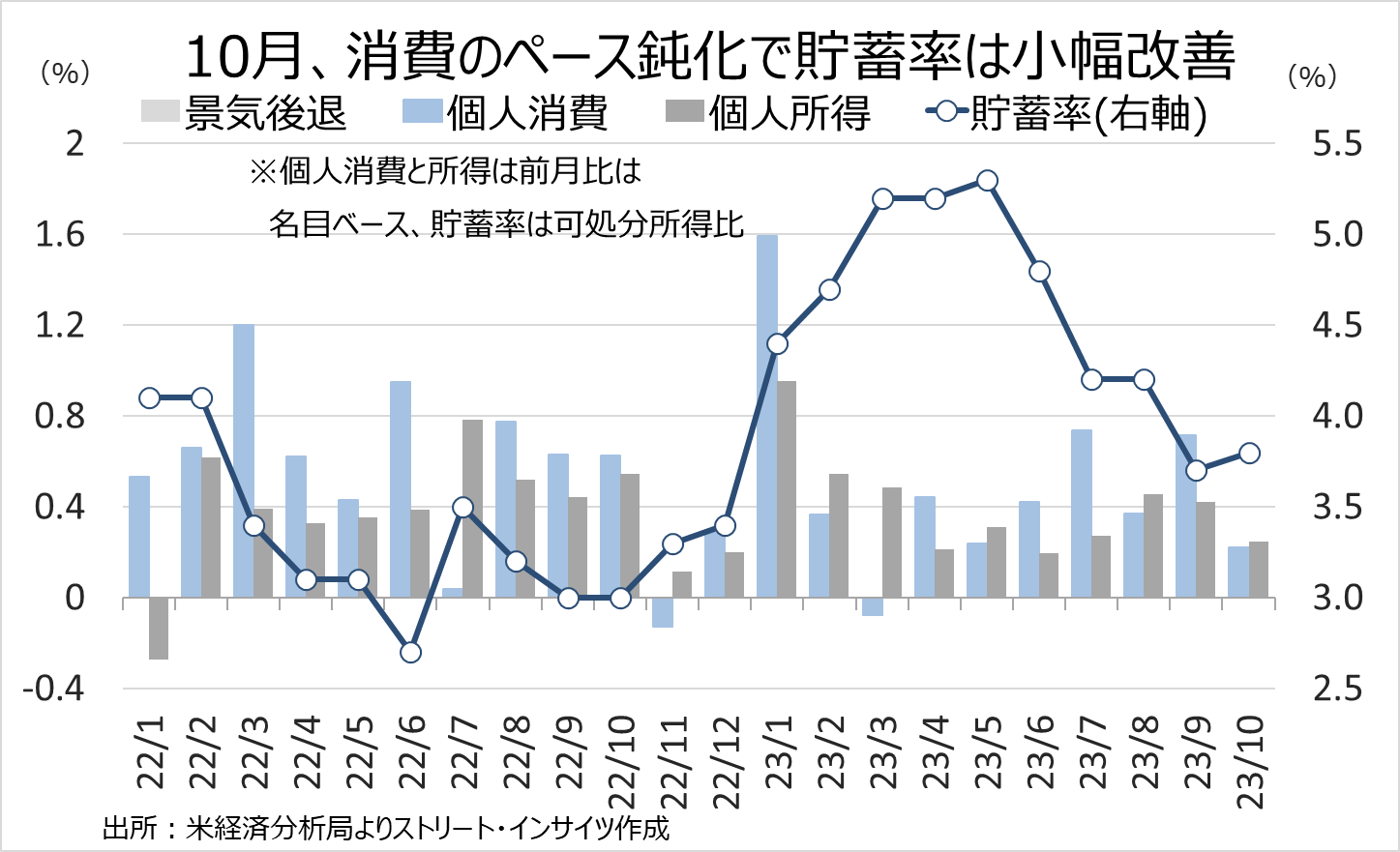

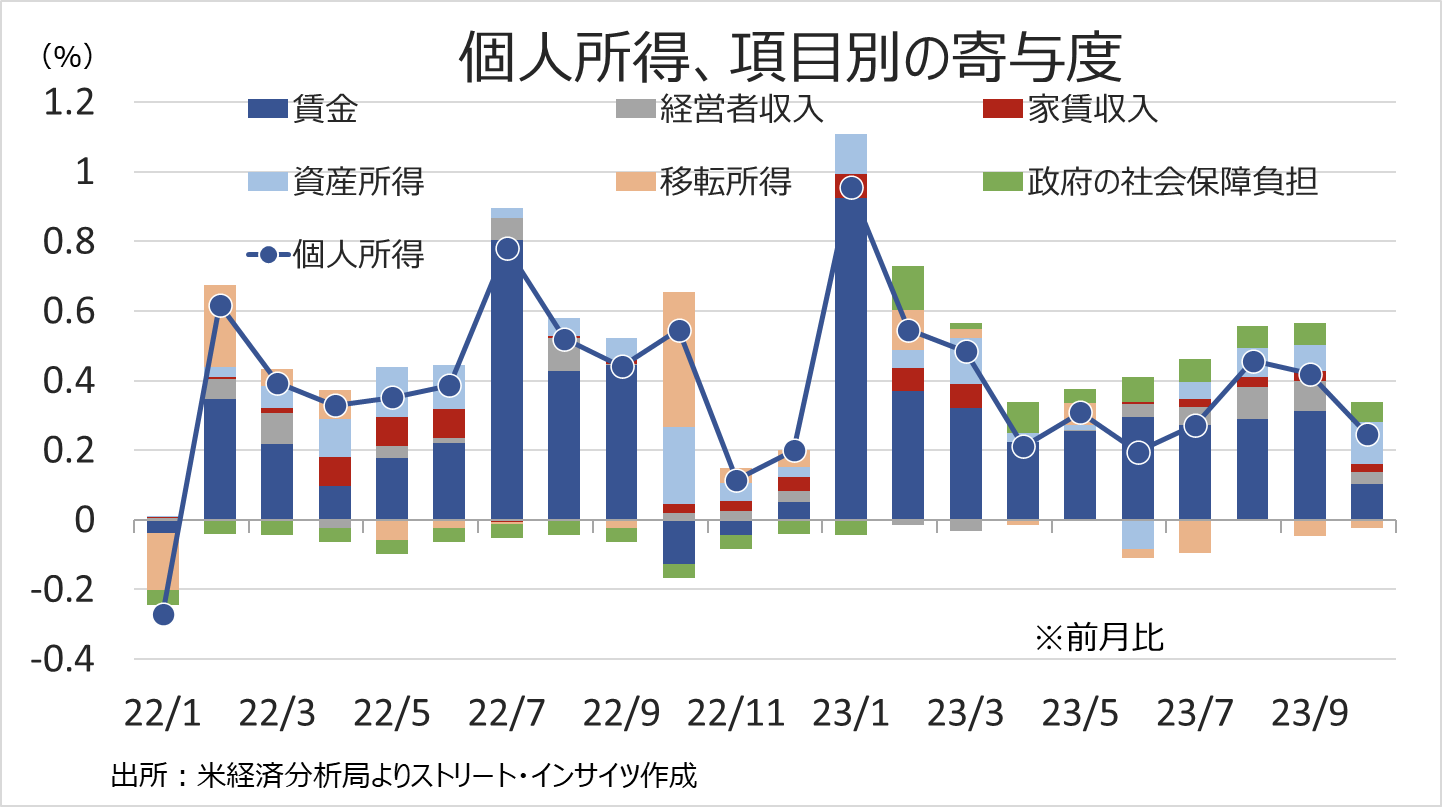

米経済指標は、米利下げ期待を正当化しつつあるかのようだ。米10月個人消費は前月比0.2%増と9月の0.7%増を下回った。個人所得と同程度の伸びだったため、貯蓄率は3.9%と前月の3.8%から改善したが、気掛かりな点が残る。個人所得を振り返ると、資産収入や家賃収入が下支えしたものの、これまで所得を牽引してきた賃金が0.1%増と、年初来で最小の伸びにとどまっていた。結果、前月比でみた個人所得での寄与度は0.1ポイント程度で、年初来平均の0.3pt以下だった。前回のレポートで指摘したように、裁量的支出の余地縮小を示唆する。

チャート:個人消費の伸びが所得と同程度で、貯蓄率は小幅改善したが…

チャート:10月は賃金の伸びが鈍化した結果、個人所得に占める寄与度が縮小

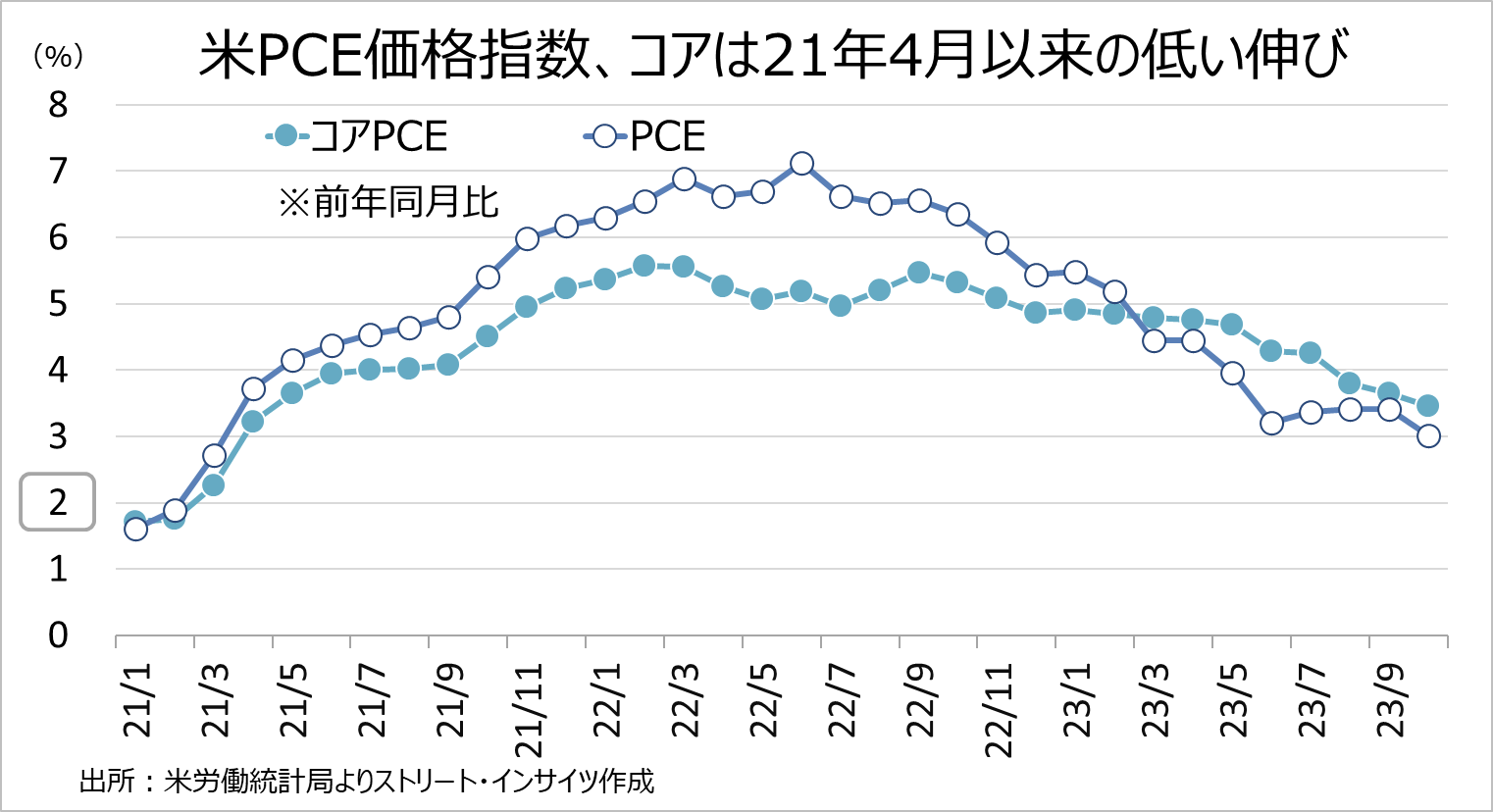

10月のPCE価格指数は前年同月比3.0%と2021年3月以来の3%割れが接近し、PCEコアは3.5%と2021年4月以来の低い伸びとなった。インフレは確実に鈍化しつつあり、米利上げ打ち止め観測はもちろん、米利下げ期待を高めるに十分だった。

チャート:PCE価格指数、コアと合わせて2021年以来の低い伸び

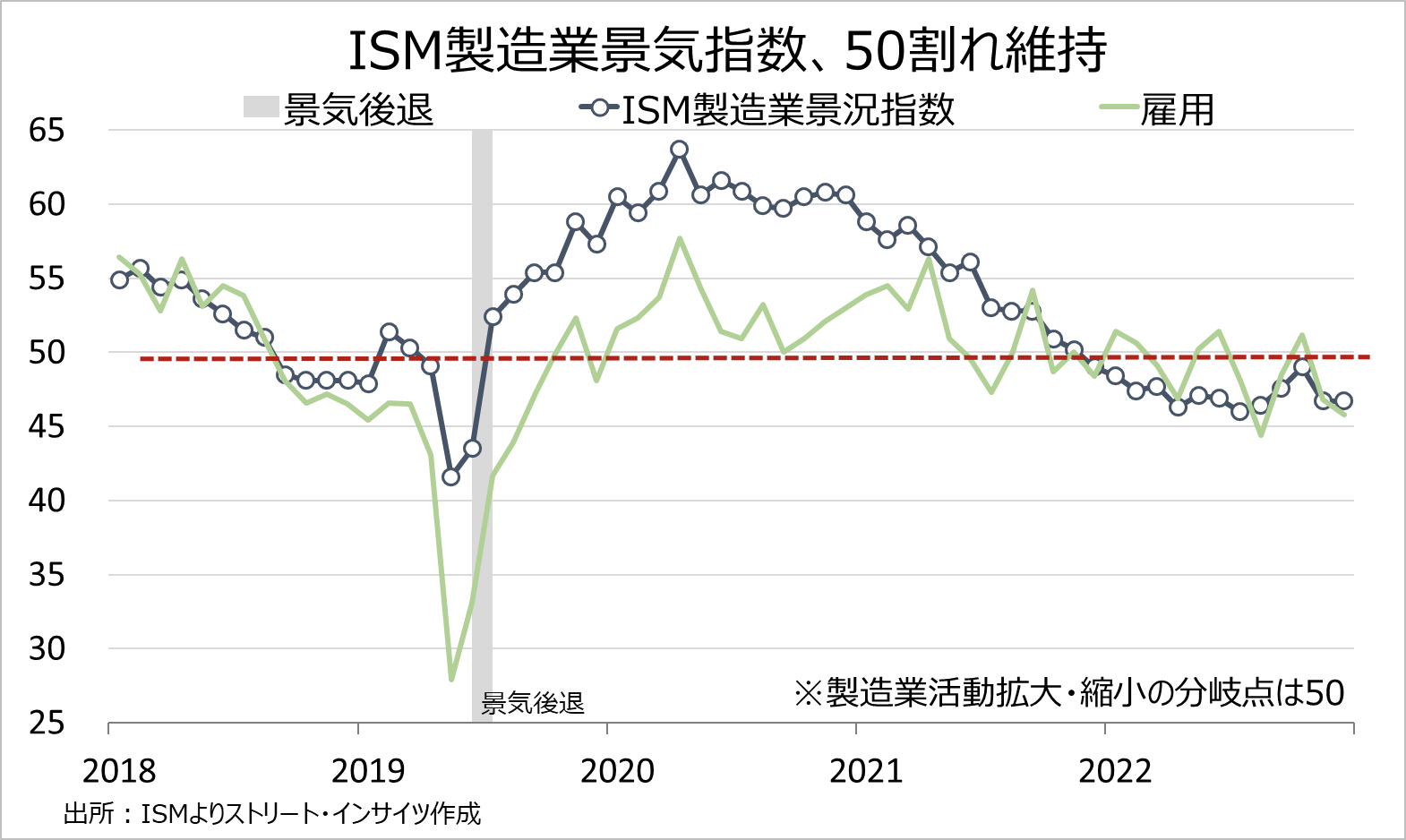

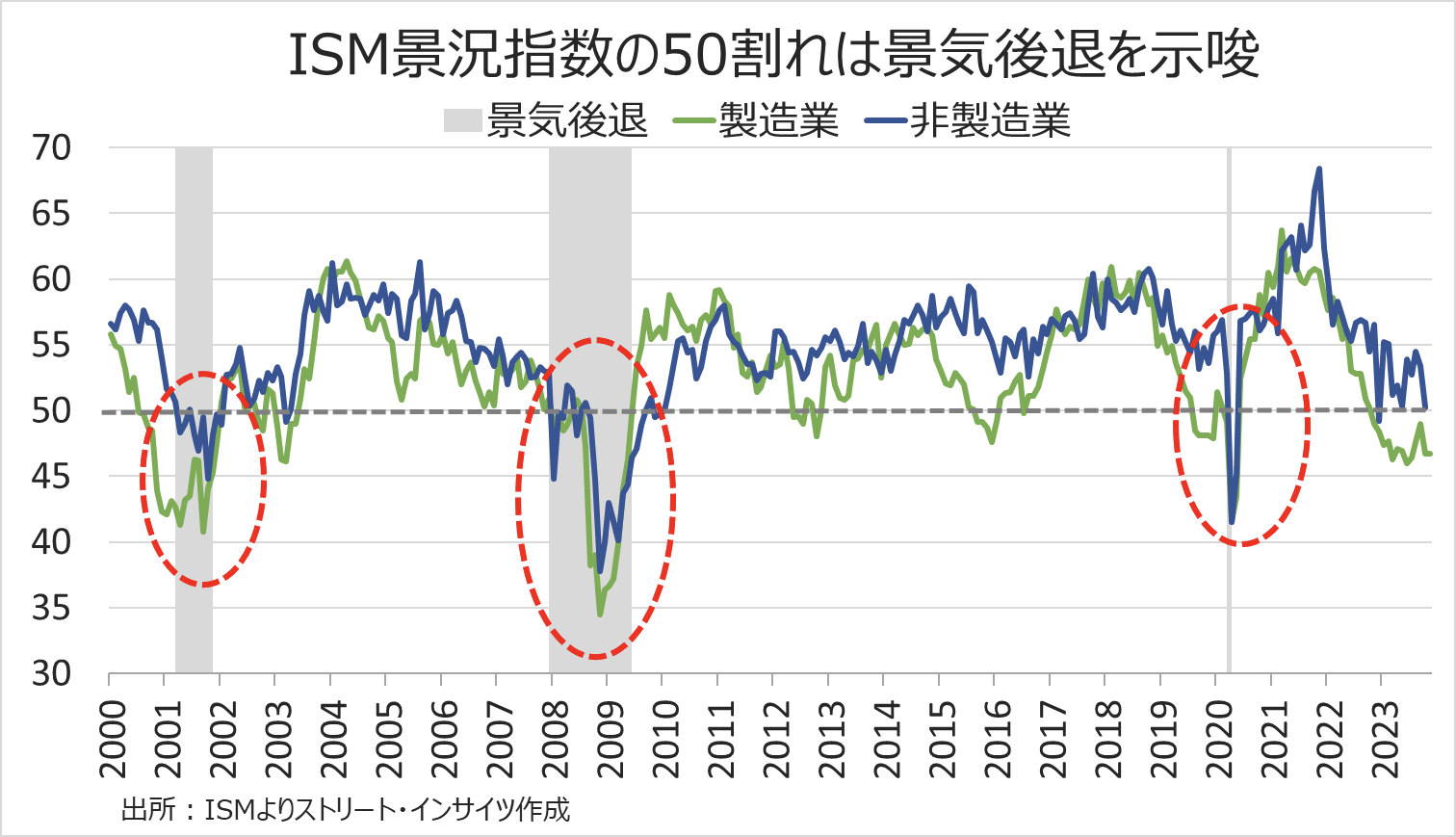

全米自動車組合(UAW)による一斉ストライキが10月30日に終了したにもかかわらず、米11月ISM製造業景況指数は46.7と13カ月連続で景況判断の分岐点である50割れを迎えたことも、米景気減速を印象づけた。しかも、米11月雇用統計の発表を8日に控え、ISMのうち雇用は4カ月ぶりの低水準だっただけでなく、コロナ禍後まもない2020年7月の水準に近づいた。ISMは製造業と非製造業の景気指数が50を割り込んだ際、景気後退入りしていた傾向が高く、Fedも利下げで反応してきた。今回も同じ道筋をたどるか注目される。

チャート:米ISM製造業景気指数は13カ月連続で50割れ、雇用も分岐点以下に

チャート:ISM製造業・非製造業景気指数の50割れに注意

11月29日に公表された地区連銀報告(ベージュブック)を振り返っても、米景気の減速は明らかだ。景況判断の総評は「経済活動は前回から鈍化した」と明記され、12地区連銀のうち2地区連銀は「横ばいから、わずかな低下」を、6地区連銀は「小幅鈍化」を報告していた。家具や家電製品などの耐久消費財や、一般消費財の売上高が概して減少したと説明されており、10月の米個人消費支出の鈍化と整合的である。

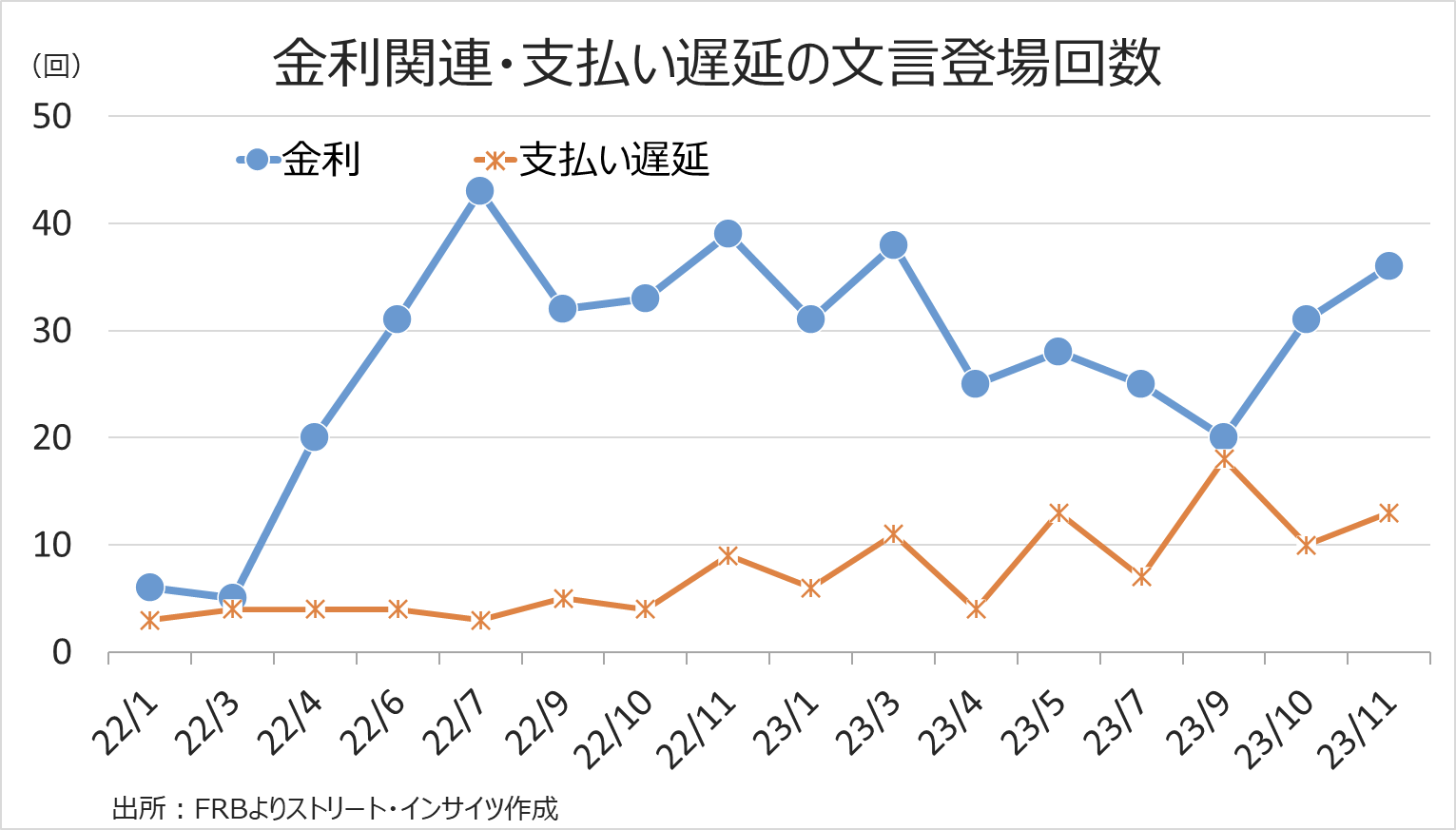

また、筆者が注目するキーワードの変化も、米景気減速を示唆した。「金利」の登場回数は36回と2022年7月以来の高水準となったほか、「支払い遅延」も13回と前回から増加。「金利」については、総評として「見通しが悪化し、地政学的不確実性と高金利を逆風とする回答者が多い」と指摘されるなど、需要悪化の要因とする報告が相次いだ。また、個別の地区連銀ではフィラデルフィア連銀が「高金利と融資基準の厳格化により、高価格帯の商品を始め需要を抑制」と指摘するなど、悪材料が優勢で、高金利が米景気を圧迫し始めている様子を物語った。

ベージュブックは、FOMCで金融政策を決定する際、経済指標と合わせ重要な材料となる。11月分のベージュブックでは、金利上昇を始め、積極的なFedの利上げのネガティブな累積効果が確認された。こうした内容も、Fed高官の政策姿勢を「慎重なタカ派」から「中立」寄りへのシフトを促したと考えられる。

チャート:金利と支払い遅延の文言登場回数、再び増加

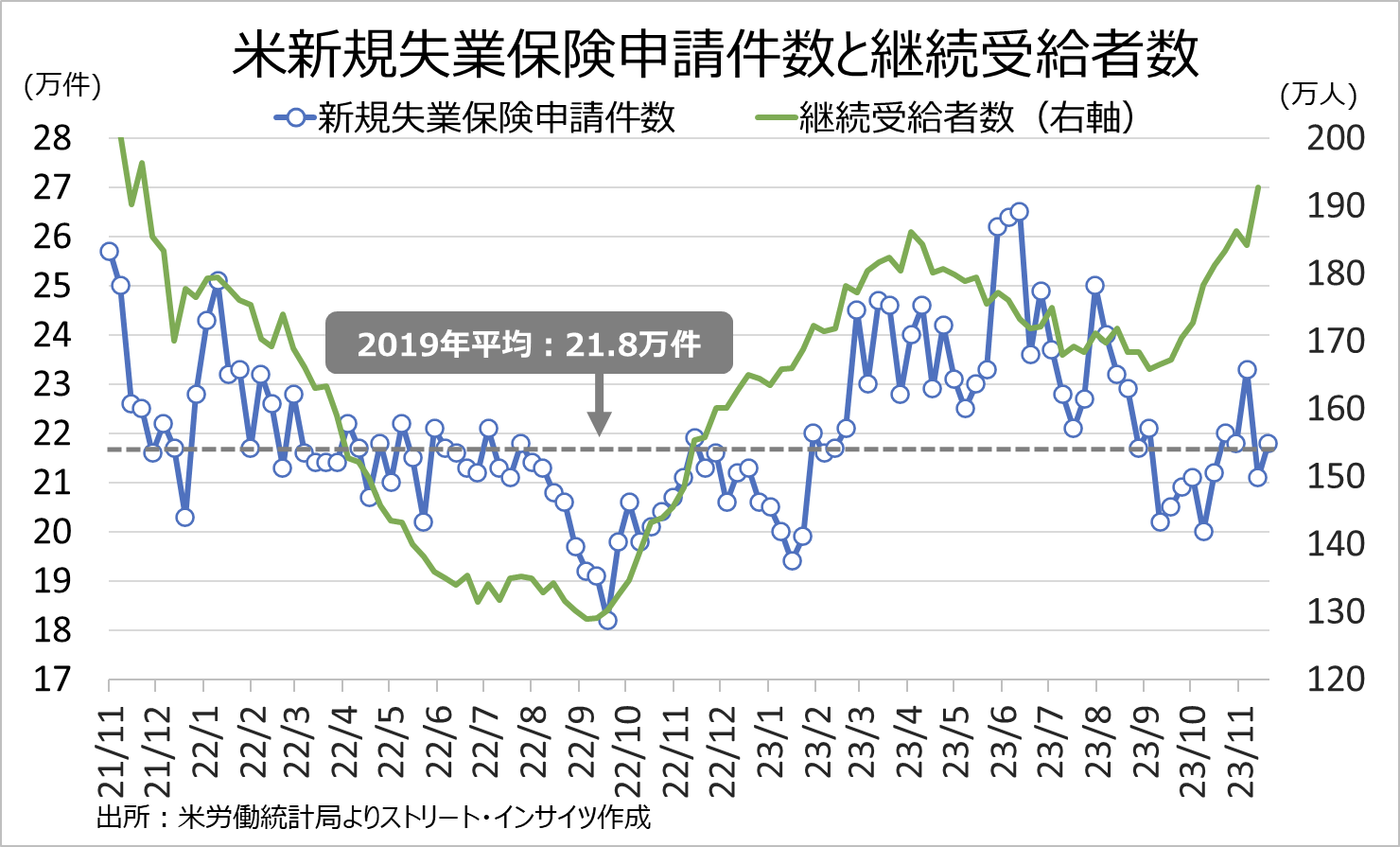

12月12~13日開催のFOMCを控え、2日からブラックアウト期間に入った。従って、15日まで、Fed高官は金融政策に関し発言できなくなる。今週は、8日発表の米11月雇用統計を始めとした雇用指標を見極める段階に入ってきたが、米失業保険の継続受給者数が約2年ぶりの水準に増加しているだけに、失業率が弱含む可能性がありそうだ。

ただし、急速に2024年3月の利下げ期待を織り込んだだけに、米経済指標次第ではドル円の買い戻しが入る場合に留意すべきだろう。11月高値と7月安値の38.2%押しにあたる146.30円付近で下げ渋れば、レンジ相場となる場合もありそうだ。

チャート:米新規失業保険申請は引き続き低水準も、継続受給者数が2021年11月来の水準に増加

―植田総裁など日銀高官の発言より、大規模緩和の「総点検」ワークショップを重視か

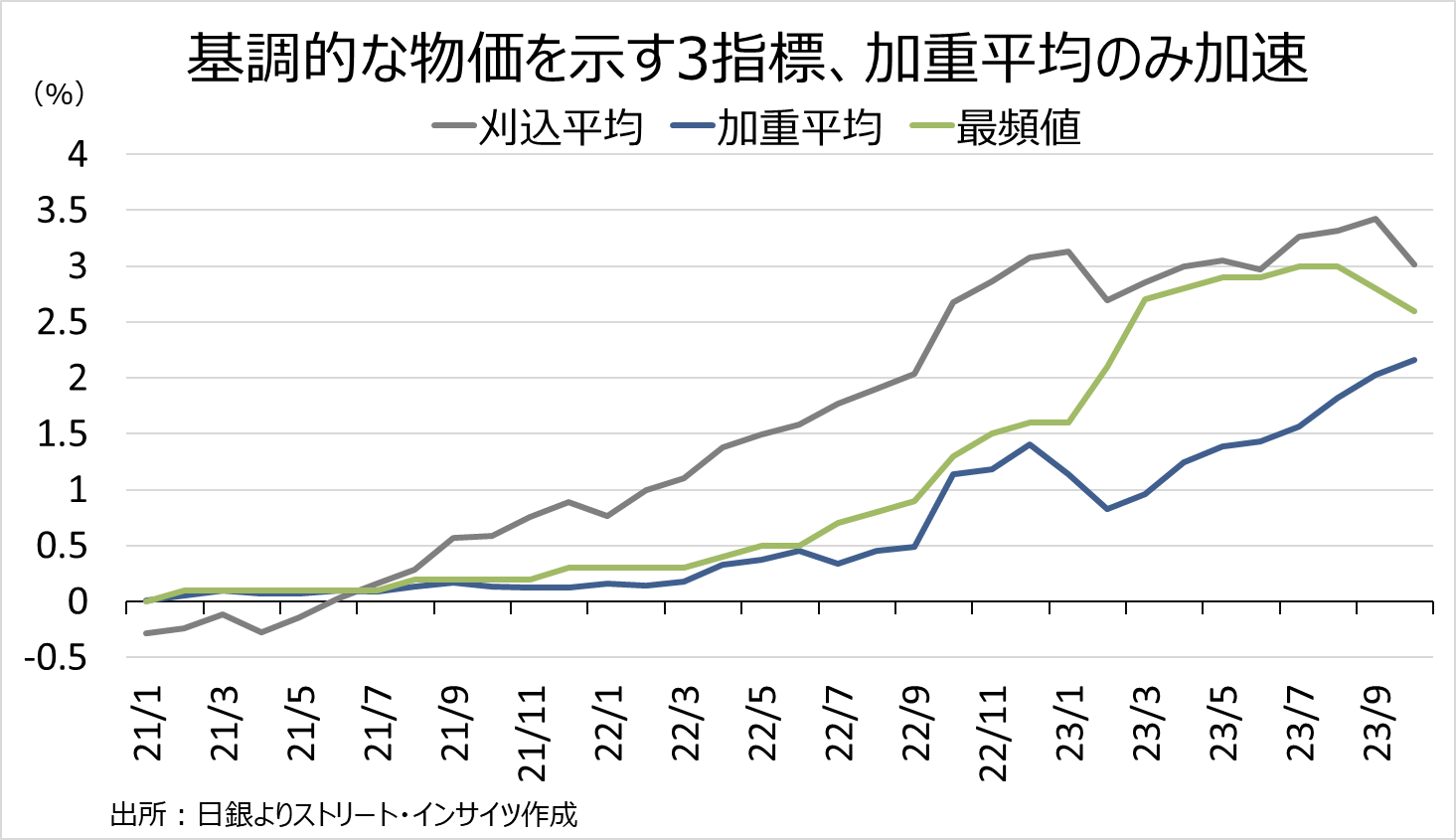

日銀が11月28日に発表した10月の物価基調を示す3指標は、高水準ながらまちまちの結果となった。「加重中央値」は2.2%と加速した一方で、「刈込平均値」は前月の3.4%→3.0%、「最頻値」も前月の2.8→2.6%に伸びが鈍化した。

チャート:物価基調を示す3指標、加重中央値はのみ加速も、他は鈍化

11月22日に内閣府が発表した月例経済報告では、景気の基調判断が従来の「緩やかに回復している」→「このところ一部に足踏みも見られるが、緩やかに回復している」へ下方修正された。個別項目のうち、企業の設備投資を従来の「持ち直している」→「持ち直しに足踏みがみられる」へ引き下げたことが響いたとみられる。

日本のQ3実質GDP成長率は個人消費に押し下げられ3四半期ぶりのマイナスとなるなど、足元で日本経済の減速が意識されるなか、日銀の植田総裁は「十分な確度を持って見通せる状況にはなお至っていない」発言。安達審議委員や中村審議委員からも、マイナス金利解除に慎重な発言が飛び出した。

一連の内容はドル円の上昇ドライバーと受けとめられるが、むしろドル円は146.66円まで下落。足元、日銀の金融政策見通しより、①年末にかけてのポジション調整、②米利下げを先取りしたトレードーーが市場を動かしているようだ。理由としては、①補正予算成立後の日本景気の回復、②12月の日銀金融政策決定会合の見極め――などが挙げられよう。

もうひとつ、市場が注目するのは、日銀の大規模緩和の副作用に関する総点検の進展だろう。日銀は1月から総点検に入ったが、12月4日には、非伝統的金融政策の効果と副作用をテーマとする第1回ワークショップが開催される。ロイターによれば、金融政策の多角的レビューの一環で、学界、市場関係者、内閣府幹部を招き、金融市場、金融システム、日銀のバランスシート、非伝統的金融政策といったテーマで討議した後にパネルディスカッションを行う予定。これらの議論に続き2024年5月に第2回のワークショップが開催される。

12月18~19日の金融政策決定会合前に第1回ワークショップが開催されるだけに、政策運営に影響がないとも限らない。内容は日銀のwebサイトで公表される見通しだが、その議論にも耳を傾けるべきだろう。

―ドル円はテクニカル的に地合いの悪化が鮮明、146.30円で下げ渋ればレンジ相場も

今週は、5日に米10月雇用動態調査(求人件数など)や米11月ISM非製造業景況指数、6日に米11月ADP全国雇用者数、8日に米11月雇用統計を予定する。

テクニカル的には、ドル円は地合いの悪化が鮮明となった。11月20日週に21日移動平均線を割り込んだだけでなく、11月27日週は50日移動平均線、一目均衡表の下限、100日移動平均線を続々と下抜けた。しかも、ローソク足が一目均衡表の雲を完全に下へ突き抜ければ、三役逆転が成立する。また、RSIをみると、割安の節目となる30に届いていない。2022年以降の下落局面は、30に到達した後で反転していただけに、米11月雇用統計など米経済指標次第では、下方向を試す余地がありそうだ。

逆に言えば、米経済指標が予想外に堅調であれば、2024年3月の利下げ転換期待が急速に高まっただけに、巻き戻しもあり得よう。前述したように、11月高値と7月安値の38.2%押しがある146.30円を付近で下げ渋れば、レンジ相場に入る場合もありうる。

以上の観点から、上値はウォラーFRB理事の利下げ示唆発言があった11月28日高値が近い148.80円と予想。下値は11月高値と7月安値の38.2%押しがある146.30円を明確に下抜ければ、心理的節目の145.50円が視野に入るだろう。

チャート:ドル円の9月以降の日足、オレンジ線が11月高値と7月安値の38.2%押し、下図はRSI

(出所:TradingView)

3.主な要人発言

4.主な経済指標結果

〇米国の経済指標

ようこそ、トレーダムコミュニティへ!