テクニカル分析判断

サマリー:

●短期:依然として根強い上昇局面にあるものの、ステージは「終盤」突入の兆候

●中期:上昇優勢の展開が再来も、更なる上昇に待ち受ける幾つかの上値抑制障壁

先週は「寄付139.29:139.00~141.90:終値141.84(前週比+2.90円の大幅円安)」の

推移となり、週足は3週ぶりの長大陽線を形成した。前週までの2週は、日足での

『RSI70超え』に現れた上昇の過熱状況が高値警戒感を招き、上昇はやや抑制的な

展開を強いられていた。しかし、そんな状況下においても(我々が)「強力な上昇圧力

がしぶとく残存している証」としていた「前週比での下値の切り上がり」は3月の

最終週から12週間にわたってほぼ継続しており、遂に先週は7か月ぶりの戻り高値

更新を果たして上値も大幅に切り上げている。

なお、強弱圧力の拮抗から前週1.70円まで縮小した週間レンジは、週末にかけての

急上昇を受け2.90円まで回復したが変動率の高まりを指摘するほどには至らず。

それでも4週前に我々が修正した中短期見通し『根強い上昇圧力は当初の想定より

遥かに強靭なため、当面は上値トライが主流となる蓋然性が高い』がまさに本格化

してきたのだと言えよう。

ただし、各時間軸での分析判断は後述するが、総じて『根強い上昇圧力は残存する

ものの、今後の更なる上昇には幾多の障壁が待ち受けている』ことには要注意だ。

以下では『短期・中期・長期の方向性』について各時間軸チャートによるテクニカルな

視点を中心にご案内。(今号の分析は2023/06/16のNY市場終値をベースに実施)

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

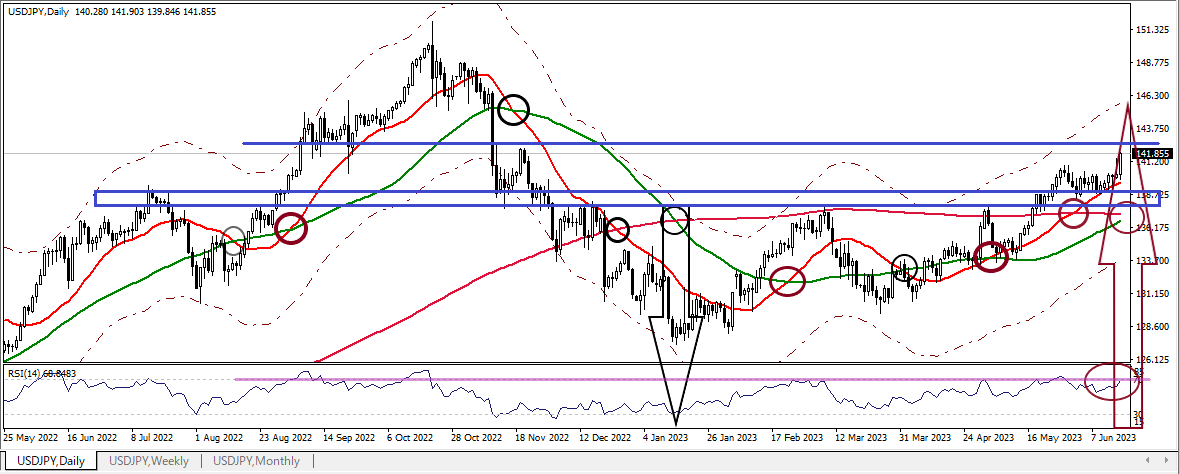

➊日足チャート:「21MA±4.32%のバンド」、「52MA & 200MA」、RSIを付記

短期(1週間~1か月程度)の方向性:根強い上昇局面にも「終盤」突入の兆候が出来

●黒い〇は下落、エンジの〇は上昇のサイン。今年に入ってからはエンジの〇が大半

であり、過去1年で形成されていた『中期的に強力な上値抵抗帯』(青い□の帯)の

上限を終値で明確に突破して以降は、逆にその水準が下値を強力にサポート。

●先週注目した『139円台にある[21MA]を下回らず上昇モメンタムを維持できるか』

については難なくクリアし、依然『上値トライ主流の展開』が優勢となりそうだ。

●ただし、ある(短期の)MAがより長期のMAを下回るデッドクロス(以下DC)とその

真逆にあたるゴールデンクロス(同GC)は、其々「“下落・上昇”のサイン」とされ

ているが、発生する(早遅の)段階によって示唆する意味合いが変化する場合がある。

⇒チャートの黒い〇はDC、エンジの〇はGCだが①最も早く出現するのが[21&52MA]、

そのトレンドが継続すれば②次に出現するのが[21&200MA]、そして③最後に現れる

のが[52&200MA]。当然ながら、そのトレンドの成熟度は番号順に高まってゆく。

>>>昨秋~本年1月の下落トレンドをご参照。①②ではそれ以降も下値トライの

継続が見られたが、大きな下向きの矢印を付した③では『ほぼ底打ち』のステージ

(RSIも30近辺まで低下)にて出現していたことがわかる。

>>>一方、その後の上昇トレンドにおいては4月に一旦下落の①を挟んだものの

その後は順調に①②の出現を伴う上昇を継続中。そんな状況の中、今週中には③の

出現が確実(チャート右端の大きな上向きの矢印部分)。次なる上値メドと目される

142円台半ば(青い水平線)や更なる目標の「21MA+4.32%」が位置する145円台を

仮にうかがう展開ともなれば、RSIも警戒レベルの70を優に超過してこよう。

●3週前に“上昇の過熱”ゾーンである72.9まで上昇していたRSIは、その後速度

調整的な反落で55.2まで軟化も現在68.7の水準へ再び上昇し警戒レベルへ肉薄。

●以上より、少なくとも短期的な上昇局面は終盤に突入しつつあると判断。

>>>想定レンジ=今週:139.50~144.00 、今後1ヶ月:137.40~145.50 =

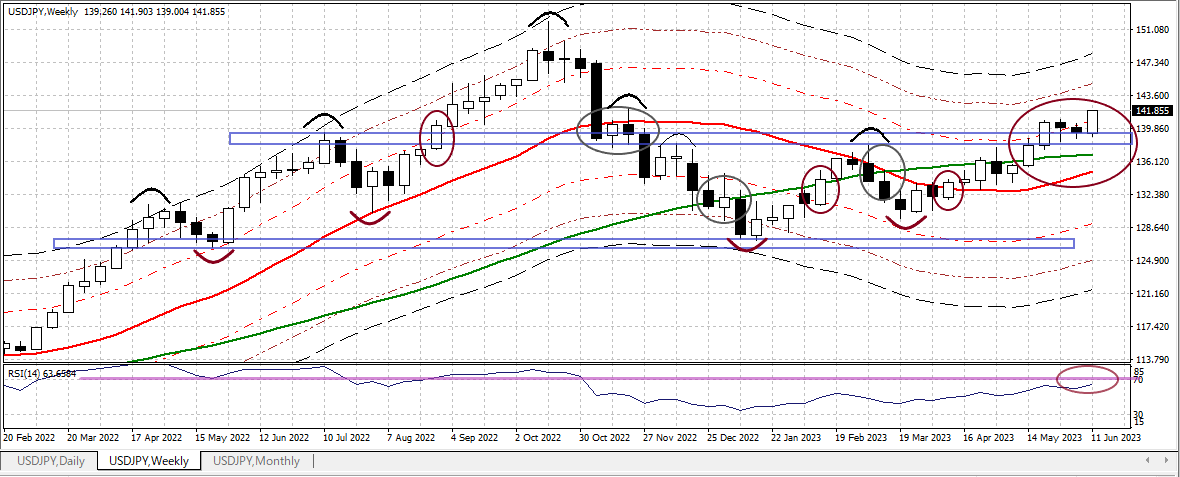

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド」&「52MA」、RSIを付記

中期(1か月超~半年程度)の方向性:上昇優勢の展開も待ち受ける上値抑制の障壁

●黒い〇は下落、エンジの〇は上昇のサイン。今年に入ってからはエンジの〇が

大半であり、過去1年で形成された『中期的に強力な上値抵抗帯』(青い□の帯)の

上限を終値で明確に突破して以降は、調整的な下押しの動きに対しても、既述の

『抵抗帯』の中に入ると強力な押し目買い圧力により直ちに抵抗帯超の水準へ押し

上げられる展開。週末にかけての上昇加速により7カ月ぶりの高値水準を回復。

●モメンタムは明らかに騰勢が優位。しかし[21MA]からの上方乖離やRSIの水準

などが着実に警戒すべき状況に接近しつつある。

●RSIは、緩やかながらも着実に上昇を継続し63.7まで回復。昨秋急落時の水準

および“上昇の過熱”を警戒すべき70に接近中。上昇余地は僅少となってきた。

>>> 今後6か月間の想定レンジ = 126.45~145.50 ⇒ 126.30~145.50 =

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~年単位)の方向性:上値抵抗帯突破で2015~16年の推移想定は遠のく

●先週7カ月ぶりの高値を更新したことで、5月末には未達だった上値抵抗帯上限の

突破も6月末には確実な情勢。このため、5月下旬までメインシナリオとしていた

「2015~16年の軟調推移」はかなり遠のいたものの(傾きをマイルドにした形での)

『緩やかな下落トレンド』の可能性は残存していると判断。

●昨年10月は20MA+18%と60MA+30%を同時に上回るという未曽有の異常な過熱状態

●一時85超まで過熱のRSIは中立領域に位置(64.7)を維持も低下余地は大きく残存

●異常状態からの反落だけに「少なくとも20MA⇒60MA」に向け次第に下落する展開へ

<現在131.25円の水準にある[20MA]は来月以降も約1.3円/月に上昇する見込み>

>>> 今後1年間の想定レンジ = 124.50~145.50 ⇒ 125.50~145.50 =

ファンダメンタルズ分析判断・簡略版

◎先週開催された米欧日の金融政策決定会合は、ほぼ市場参加者の事前予想通りの

結果となり、注目された中央銀行ウィークに大きな波乱はなかった

◎『タカ派なFRB・ECB、ハト派な日銀』の明白なコントラストで『円安』が進行

>>FRB:今回は「政策金利を据え置き」も今後の追加的な利上げを示唆

>>ECB:今回も「政策金利を0.25%引上げ」た上で今後の利上げ継続を明示

>>日銀:今回も「現在の金融緩和政策の据え置き」を決定

>>>米欧日全て予想通りの決定も、改めて日本内外の金融政策のコントラストに

焦点が当たり、対USDでは7カ月ぶり、対EURでは15年ぶりの安値に急落

○先週の米国経済指標は強弱マチマチながら週末には堅調なトーンが優勢

◎以上を受け短期を中心に米欧の市場金利は上昇

◇今週は月曜が米国休場、主要な経済指標の発表も少なく比較的平穏な展開か

◆株式・債券両市場による「景気・金融状況」の現状/先行きの判断に甚大な乖離

>>>強気相場入りが鮮明な株式市場(昨秋の安値からS&P500は20%超の上昇)

⇔ 深刻な景気後退(リーマンショック時に匹敵)を示唆する逆イールド(後掲のグラフ)

□【短期~中期的視座】当面「USD/円相場の上昇」をサポートする要因

〇欧米の利上げ継続観測(≒米金利がより長期間高水準にとどまるという観測)

〇日米短期金利差の更なる拡大とそれに伴う円キャリートレード再開への期待

〇>>相対的な割安感を背景とする「海外勢の“日本株買い/ヘッジの円売り”」

>>日本との短期金利差を考慮すれば、円売りは経済合理性の高い投資行動

■【中期~長期的視座】先行きの「USD/円相場の下落」を示唆する要因

●銀行セクター不安から顕在化し始めた“信用逼迫”への懸念は燻り続ける可能性

>>>過去1年の急激な利上げの累積効果による顕現化はこれから本格化

>>>3月に始まった欧米金融機関の破綻などの金融不安的動揺

>>>その後も、足許で下落が目立ち続ける商業用不動産市況

>>>米国の企業倒産件数の急増(5月:前年比 +2,324件/+31%、前月比+27%)

⇒2023年通年での米企業倒産件数はリーマンショック後で最高に達するとの予想

●米債券市場での『逆イールド』が示唆する「米景気後退」の蓋然性の高まり

>>>将来の景気後退を示唆する米債券市場での『逆イールド』は一向に解消せず

>>>『逆イールド』幅はピーク時より縮小も、足許で再び拡大傾向にある(下表)

>>>その幅は、今年3月の最大値(▲1.05%)に近づきつつある(下表)

>>>将来的に「FRBは“金融緩和(利下げ)”に向け漸進せざるを得ない状況」

●【日本】現在の『異次元の金融緩和』に追加的(深堀りの)余地は皆無

>>>今後の日銀の金融政策の選択肢は「現状維持」or「正常化」しか残されていない

>>>いずれにせよ金利に低下余地はほぼ無く変化としては「上昇」するしかない

>>>欧米の利上げが終われば、内外金利差は縮小へ向かう(=「円の買戻し」へ)

●【日本】通貨当局による『円買い介入』の蓋然性が上昇

>>>為替相場には「“内外のファンダメンタルズを反映”した“秩序ある動き”」が

求められるものの、足許ではそれに逸脱気味の推移が展開中

>>>高進するインフレに対し、金融政策面で抜本的な対抗措置(利上げ)を実施できな

かった日本にとっては更なる円安の進行は看過し難い事態

>>>昨秋、現在と類似した状況で行われた過去最大規模の円買い介入は140円大台の

半ばから始まり、徹底的に水準を押し下げる強い意志を伴って実施された

>>>先週、日本は「米国の外国為替監視対象国から除外」され、従前よりも市場介入

の自由度・意思決定速度が向上する

>>>円を取り巻くファンダメンタルズや円安進行の速度、さらにその絶対水準を考慮

すれば、本邦通貨当局による『円買い介入』の蓋然性は着実に上昇している

お詫び:今週のファンダメンタルズ分析判断も、簡略版のみと致しました。

なお、米国を中心とする「世界のインフレ・景気・金融政策」の現状分析、並びに短期を

中心とした見通しについては、GFIT為替アンバサダーでもある安田佐和子氏のレポート

(Weekly Report等)に詳細かつ非常に解りやすく解説されています。

TRADOMサイト内で、是非ご参照下さい。

ようこそ、トレーダムコミュニティへ!