―Executive Summary―

- ドル円の変動幅は8月21日週に2.09円と、その前の週の1.91円を上回った。週ベースでは4週続伸。カンザスシティ連銀主催のジャクソンホール会議を控え、米10年債利回りが一時4.36%と2007年11月以来の高水準をつける過程で、ドル円は週前半に146.60円まで上値をトライした。一旦はャクソンホール会議でのパウエル講演まで、もみ合いに終始した。米欧の8月総合PMI・速報値が弱含むと、米10年債利回り低下したため、ドル円は144円半ばまで下落する場面も。パウエル講演後は切り返し、一時146.63円と2022年11月以来の高値を更新。ただ、2022年10月高値と1月安値の78.6%戻しを超えたところで、上げ渋った。

- ジャクソンホール会議でのパウエル米準備制度理事会(FRB)議長による講演における重要なポイントは3つで、①追加利上げの余地あり、②金融政策の運営は経済指標次第、③利下げは選択肢に含まずーーが挙げられる。全体的に、想定よりタカ派でないと同時に、利上げにコミットしたトーンではなく、他の米連邦公開市場委員会(FOMC)参加者の発言を踏まえれば、足元で米景気減速の兆しもあり、次回9月12~13日開催のFOMCは、据え置きが見込まれる。

- ただし、FF先物市場が示唆するように、年内あと1回の利上げの余地がある。今後1週間は、8月29日に米7月雇用動態調査(求人件数など)、31日に米7月PCE価格指数、9月1日に米7月雇用統計など、要人発言に加え重要イベントが目白押しだ。基本的には、追加利上げをにらみ上方向ながら、米経済指標と発言に振らされる展開となりそうだ。

- テクニカル的には、三役好転と複数のゴールデンクロス形成と同時に、一目均衡表の雲のねじれやボリンジャー・バンドのバンドウォーク中断などトレンド転換の示唆も確認できる。ドル円は、上方向でも、米経済指標などで足踏み状態に入る可能性に留意したい。今後1週間の上値の目途は、心理的節目の147.50円、下値は20日移動平均線がある144.60円と見込む。

1.前週の為替相場の振り返り=ドル円、パウエル氏の講演後に22年11月以来の高値

【8/21-8/25のドル円レンジ:144.54~146.63円】

(前週の総括)ドル円の変動幅は8月21日週に2.09円と、その前の週の1.91円を上回った。週ベースでは4週続伸。カンザスシティ連銀主催のジャクソンホール会議を控え、米10年債利回りが一時4.36%と2007年11月以来の高水準をつける過程で、ドル円は週前半に146.60円まで上値をトライした。一旦はャクソンホール会議でのパウエル講演まで、もみ合いに終始した。米欧の8月総合PMI・速報値が弱含むと、米10年債利回り低下したため、ドル円は144円半ばまで下落する場面も。パウエル講演後は切り返し、一時146.63円と2022年11月以来の高値を更新。ただ、2022年10月高値と1月安値の78.6%戻しを超えたところで、上げ渋った。

・8月21日、ドル円は米指標を予定しないなか、ジャクソンホール会議でのパウエルFRB議長の講演を控え、米10年債利回りが一時4.354%と2007年11月以来の水準へ切り上がるなか、一時146.40円まで本日高値を更新した。ウォール・ストリート・ジャーナル(WSJ)紙のFed番記者、ニック・ティミラオス記者が「歴史的な低金利時代、終わりそうな理由」と題した記事で、FOMC参加者の一部で中立金利の推計値が上昇し、6月時点で17人中7人の中立金利の推計値が0.5%を上回っていたと指摘。ジャクソン・ホール会議で、パウエルFRB議長が中立金利を引き上げるとの観測が、米10年債利回りとドル円を押し上げたとみられる。

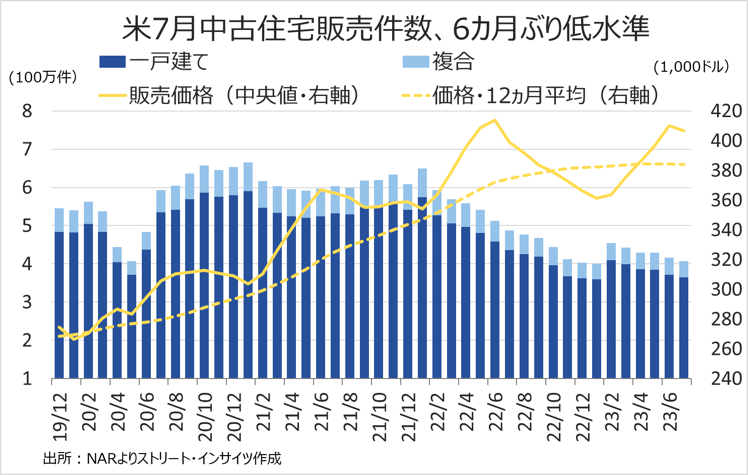

・8月22日は、ドル買いの流れが一服。東京時間に一時146.40円と昨日高値に並んだ後は、米10年債利回りが2007年11月以来の4.36%台から低下に転じた動きにつれ売りが優勢となり、ロンドン時間に一時145.49円まで下落した。NY時間には米7月中古住宅販売件数が市場予想以下だったこともあって、戻りは限られ146円割れで終えた。

チャート:米7月中古住宅販売件数、住宅ローン金利の上昇を受け6カ月ぶり低水準

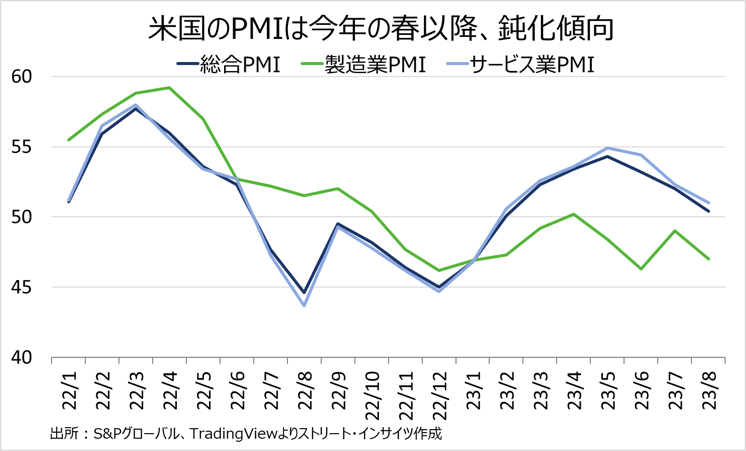

・8月23日に、ドル円は下落。ユーロ圏8月総合PMI・速報値が前月に続き分岐点の50を割り込み、2011年11月以来の低水準だったほか、米8月総合PMI・速報値も50.4と6カ月ぶりの低水準となったため、米10年債利回りが4.184%と約1週間ぶりの水準へ低下した。つれて、ドル円は一時144.54円と約1週間半ぶり安値をつけた。

チャート:米8月総合PMI・速報値は、6カ月ぶりの低水準

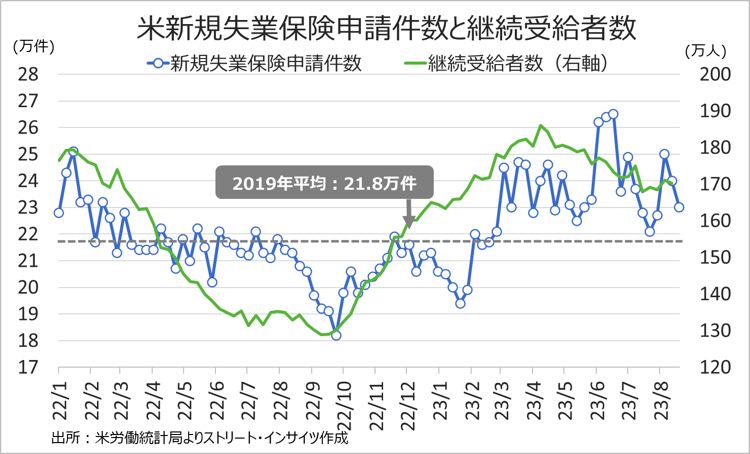

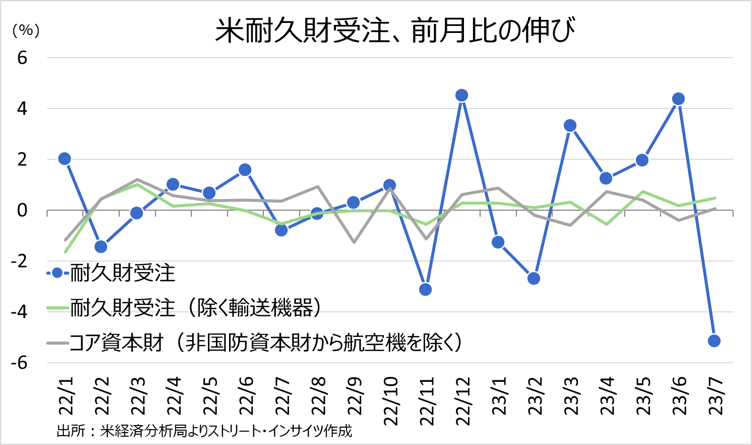

・8月24日は、ドル円でドルが買い戻される展開。ジャクソン・ホール会議でのパウエルFRB議長の講演を翌25日に控え、ドル買いが優勢となった。米新規失業保険申請件数が前週比にて2週連続で減少したため、米10年債利回りが再び上昇した動きにつれ、一時145.96円まで本日高値を更新。フィラデルフィア連銀総裁が年内に追加利上げを実施する必要を想定していないという認識を示し、ボストン連銀総裁も利上げを一時的に停止し、安定的に維持できる状況にある可能性があると述べたが、反応は限定的だった。また、米7月耐久財受注も前月比5.2%減と、民間航空機が押し下げ弱かったが、コア資本財受注が小幅増だったため、ドル円への反応は限られた。

チャート:米新規失業保険申請件数は前週比で減少、労働市場は引き続きひっ迫を示唆

チャート:米7月耐久財受注は民間航空機が押し下げ大幅減、コア資本財受注は小幅増加に転じる

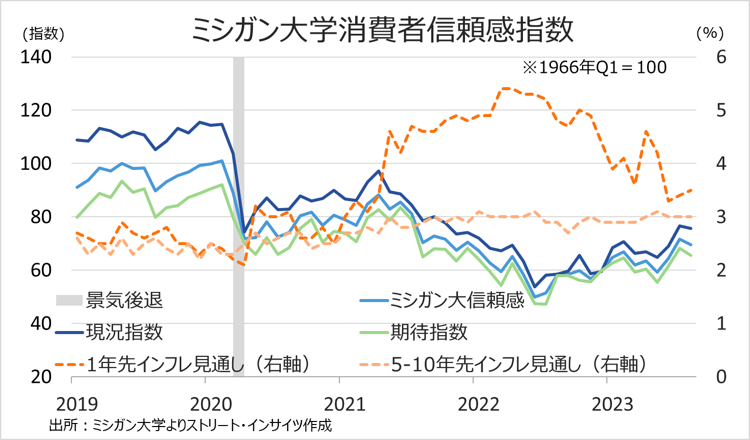

・8月25日、ドル円はNY時間で上昇。パウエルFRB議長の講演で、経済指標をみながら必要に応じて追加利上げに動く用意があると発言した。また、インフレ率が目標値の2%に向け持続的に低下すると確信するまで、政策金利を高水準に維持する考えも表明。ただ、9月FOMCへ向けて「これまでの道のりを踏まえると、今後の会合は経済指標によって変化する見通しとリスクを精査し、慎重に政策進めていく」と述べており、据え置きを示唆したとも受け止められた。ドル円は一時146.63円と2022年11月以来の高値をつけたが、2022年10月高値と1月安値の78.6%戻しに当たる146.60円を超えたところで、上げ渋った。米8月ミシガン大学消費者信頼感指数・確報値はインフレ期待が上昇したため、センチメントは低下したが、影響は限定的だった。

チャート:米8月ミシガン大学消費者信頼感・確報値はそろって下方修正、1年先インフレ期待は上昇

チャート:ドル円の6月以降の日足、米10年債利回り(左軸、緑線)に沿って146円に乗せた後は下落

(出所:TradingView)

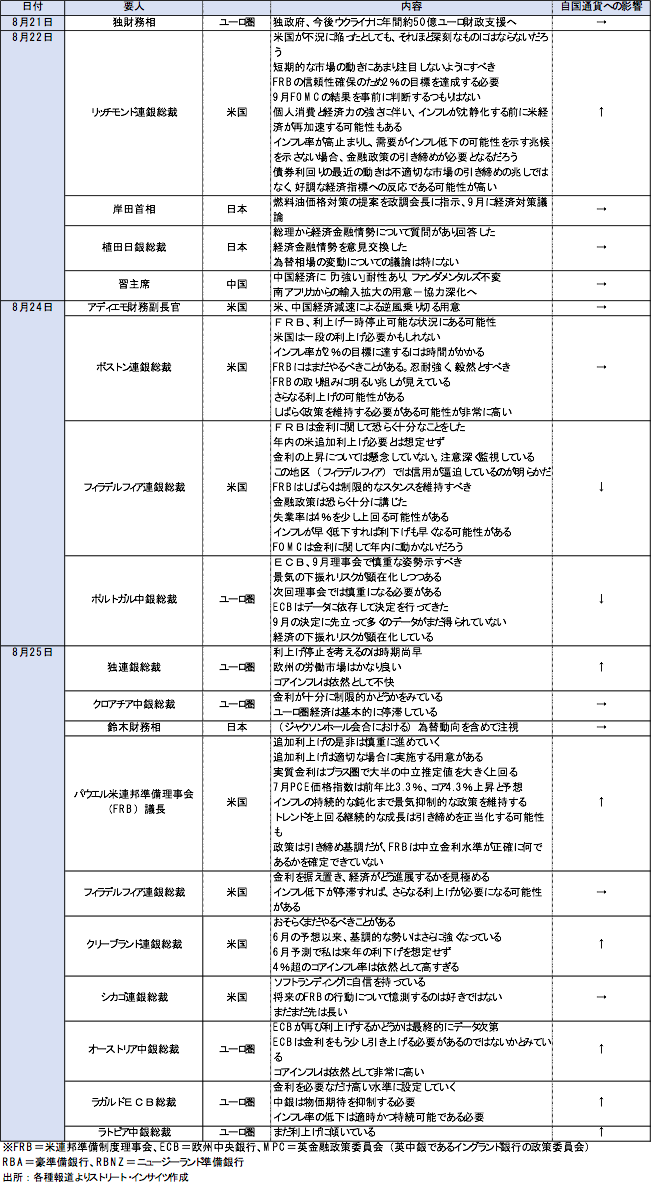

2.主な要人発言

・8月21~8月25日までの要人発言を振り返ると、ジャクソンホール会議の開催を受け、FRBからはパウエルFRB議長を始め追加利上げを示唆する発言が飛び出した半面、据え置きに傾く声も聞かれ、まちまちだった。欧州中央銀行(ECB)関係者の発言は、ややタカ派寄りの姿勢が確認でき、9月に利上げ余地を作ったように見える。日本からは、植田日銀総裁や鈴木財務相の発言が届いたが、金融政策や為替介入などに関する見解は回避された。

3. 主な経済指標結果

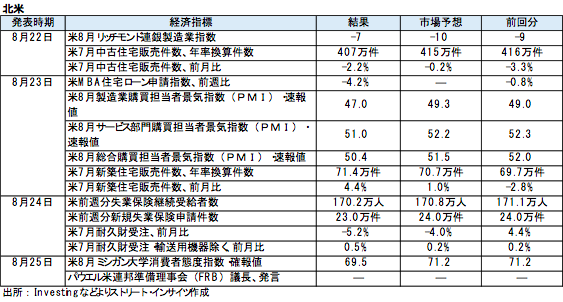

〇米国の経済指標⇒米7月中古住宅販売件数、米8月総合PMI・速報値、米7月耐久財受注、米8月ミシガン大学消費者信頼感指数・確報値など、米景気鈍化を示唆する内容が優勢だった。

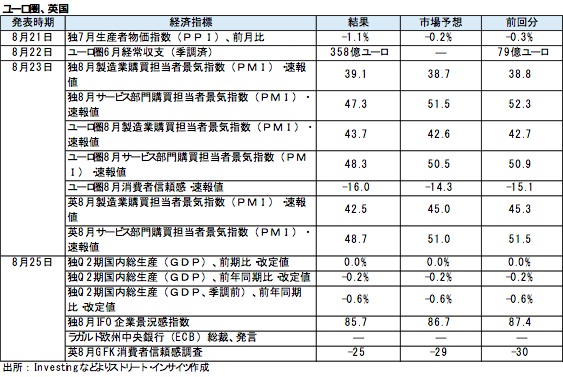

〇欧州の経済指標⇒ユーロ圏8月総合PMI・確報値と独8月サービス業PMI・確報値が市場予想以下だったほか、独8月IFO企業景況感指数も鈍化し、全体的にユーロ圏景気に失速を表す結果を確認した。英8月の製造業とサービス業のPMI確報値も、前月を下回り英景気も減速感がみられた。

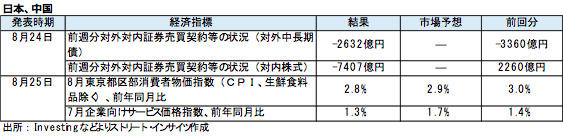

〇日本と中国の経済指標⇒日本は物価指標が発表され、8月東京都区部消費者物価指数と企業サービス価格指数ともに、市場予想と前月を下回る鈍化を示した。

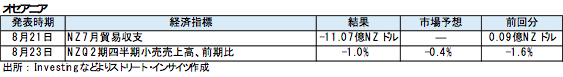

〇オセアニアの経済指標⇒NZの経済指標が発表され、Q2の小売売上高は市場予想より弱い結果となり、RBNZが据え置きを継続する可能性を点灯させた。

以下からは会員限定コンテンツとなります。

ログイン・会員登録はこちらからどうぞ。

ようこそ、トレーダムコミュニティへ!