―Executive Summary―

- ドル円の変動幅は9月18日週に1.14円と、その前の週の2.05円から縮小した。週ベースでは、3週続伸。米連邦公開市場委員会(FOMC)で据え置きを決定したものの、年末までのFF金利予想・中央値が5.6%と年内あと1回の利上げを示唆したほか、2024年のFF金利見通しを上方修正したため、高金利維持が長期化する見方が強まった。ドル円は、9月21日に一時148.46円まで2022年11月以来の高値を更新。一旦は147.32円まで下落しつつ、日銀金融政策決定会合で緩和策を維持した結果、日米の金融政策の違いがあらためて鮮明となり、植田総裁の記者会見を受けて再び148.42円まで上昇した。

- 今後1週間は、27日に米8月耐久財受注、28日に米Q2実質GDP成長率・確報値、29日に米8月個人消費支出(PCE)価格指数などを控える。テクニカル的には、引き続き三役好転や複数の移動平均線がゴールデン・クロスを形成するなど、強気シグナルが継続して優勢。タカ派のFOMCとハト派の日銀の金融政策の違いが鮮明となったため、ドル円はジリ高展開が続くだろう。

- 引き続き150円手前ではイエレン財務長官と神田財務官の発言もあり、介入が意識される。欧州中央銀行(ECB)が利上げ打ち止めを示唆するほか、イングランド銀行やスイス国立銀行(SNB)などが利上げ継続姿勢をゆるめたため、クロス円での円安圧力の緩和もドル円の上昇スピードをゆるめそうだ。米株安や米政府機関の閉鎖への懸念などによるリスクオフ選好度の低下や、米経済指標の鈍化などが介入警戒と共に、ドル円の上値を抑える公算が大きい。

- 上値の目途は2022年11月の戻り高値の148.80円を超えれば心理的節目の149.50円、下値は8月以降のサポートとなっている21日移動平均線が近い147.10円と見込む。

1.前週の為替相場の振り返り=ドル円、FOMCと日銀を消化し148.46円まで上昇

【9/18-9/22のドル円レンジ:147.32~148.46円】

(前週の総括)ドル円の変動幅は9月18日週に1.14円と、その前の週の2.05円から縮小した。週ベースでは、3週続伸。米連邦公開市場委員会(FOMC)で据え置きを決定したものの、年末までのFF金利予想・中央値が5.6%と年内あと1回の利上げを示唆したほか、2024年のFF金利見通しを上方修正したため、高金利維持が長期化する見方が強まった。ドル円は、9月21日に一時148.46円まで2022年11月以来の高値を更新。一旦は147.32円まで下落しつつ、日銀金融政策決定会合で緩和策を維持した結果、日米の金融政策の違いがあらためて鮮明となり、植田総裁の記者会見を受けて再び148.42円まで上昇した。

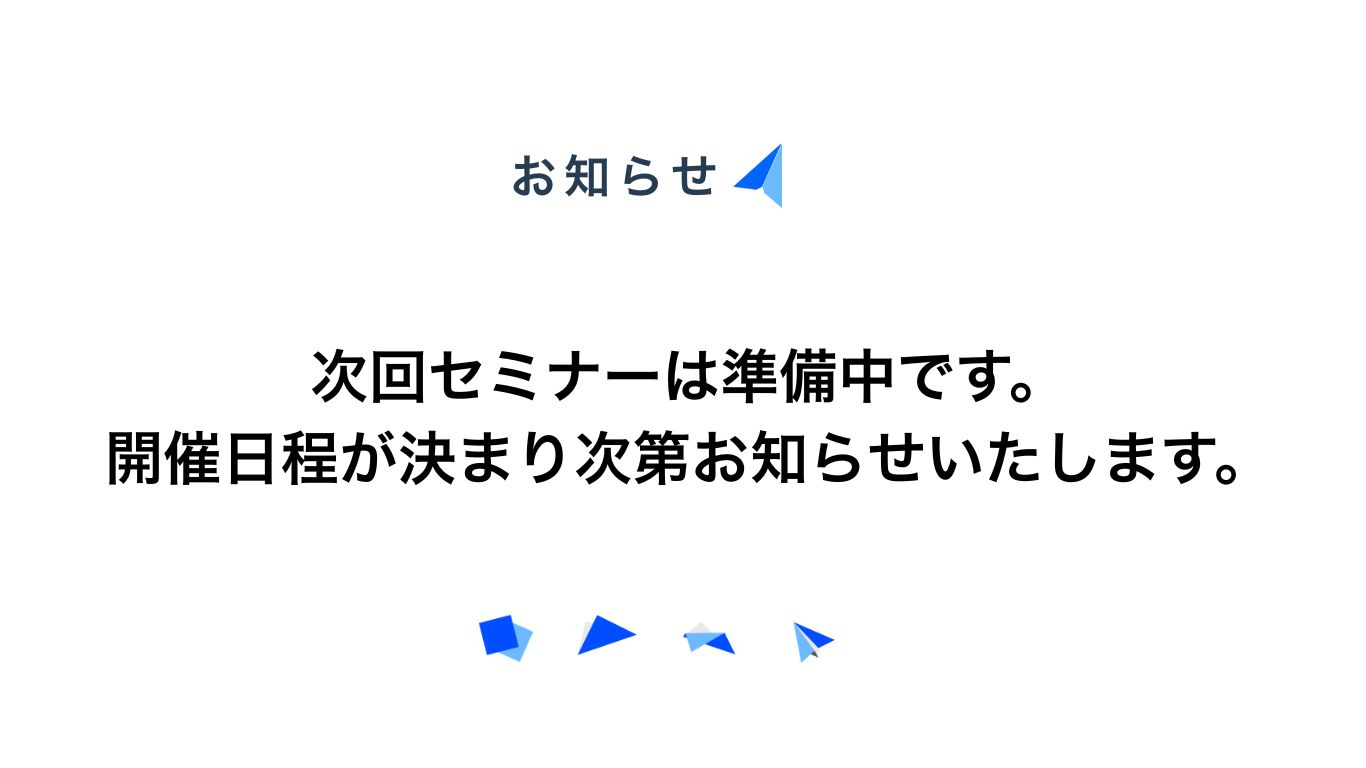

・9月18日、ドル円は日本が敬老の日の祝日のなか、FOMCを控え小動きに終始した。東京時間に一時147.87円まで上昇も、その後は動意に乏しく、値幅はわずか32銭にとどまった。米9月NAHB住宅市場指数が低下したが、影響は限定的だった。

チャート:米9月NAHB住宅市場指数は低下、住宅ローン金利の上昇が痛手に

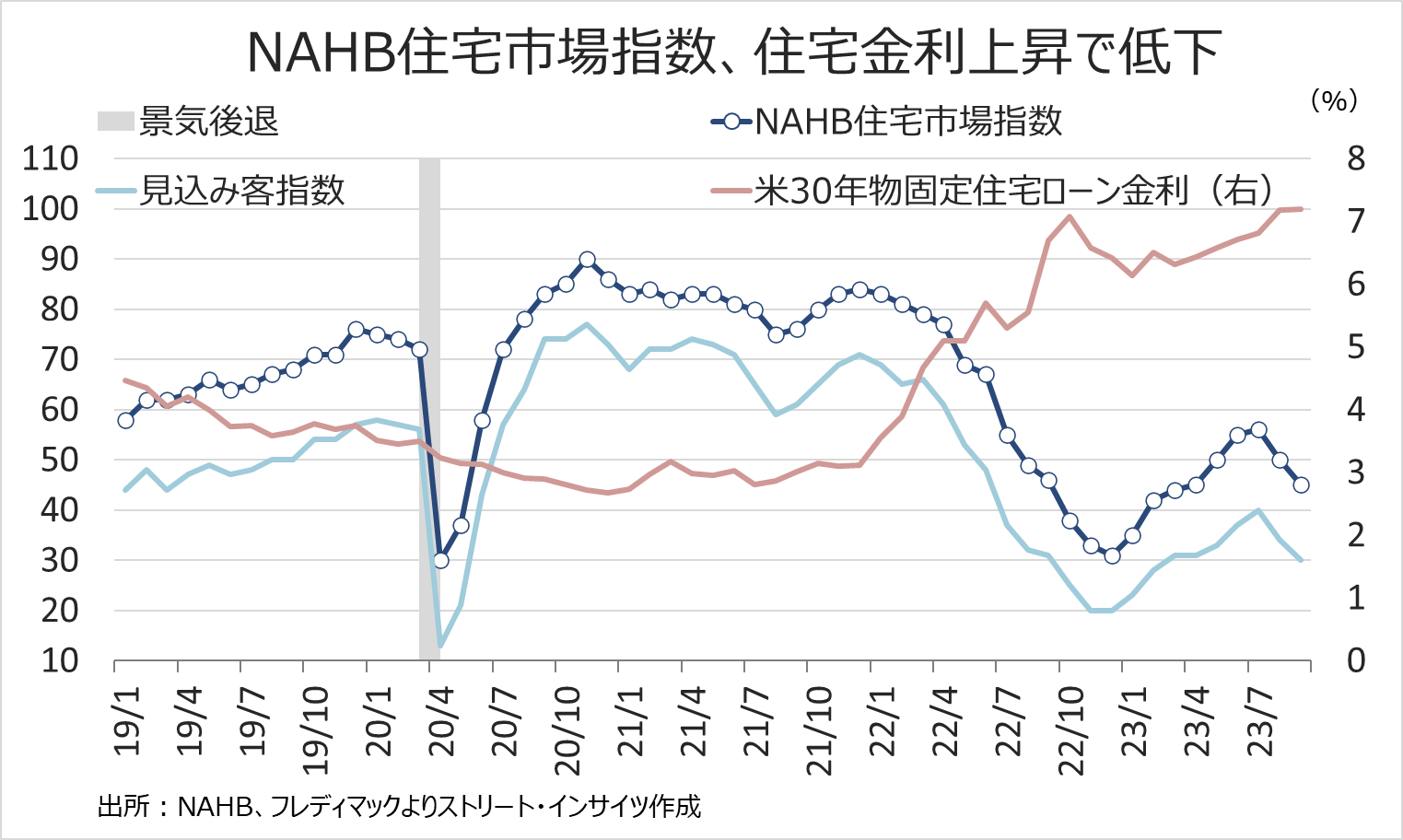

・9月19日、ドル円は引き続きFOMCを前に、動意に乏しい展開。東京時間早々に一時147.51円まで下落しつつ、閣議後に西村経産相が「日銀の金融緩和、どこかで終了し平常化する」と発言したが、反応薄だった。NY時間に加8月消費者物価指数(CPI)が市場予想を上回るとカナダ国債が売られた動きにつれ、米8月住宅着工件数が3カ月ぶりに減少したものの、米10年債利回りが一時4.372%と2007年以来の水準へ上昇すると、一時147.92円まで本日高値を更新した。

チャート:米8月住宅着工件数は3カ月ぶりに減少

・9月20日に、ドル円は148円乗せ。イエレン財務長官がオセアニア時間(現地時間では19日夜)に「常に連絡を取り合っている」と述べつつ、スムージング介入であれば理解できるとの認識を寄せた。神田財務官はこれを受け、米財務省と「過度な変動は望ましくないとの認識を共有している」とした上で、「行き過ぎた変動に対しては適切な対応をあらゆる手段を排除せずに取っていきたい。海外当局、とりわけ米国とは日ごろから極めて緊密に意思疎通を図っている」と述べた。それでもドル円はロンドン時間にかけ147円後半から、148円台を突破。大台に乗せた後は利益確定の売りが集中し、NY時間で一時147.47円まで本日安値を更新する場面も経て、FOMCでの金利据え置きとパウエルFRB議長のタカ派発言を受けて148円台を回復した。会見後には一時148.36円まで上値を拡大した。

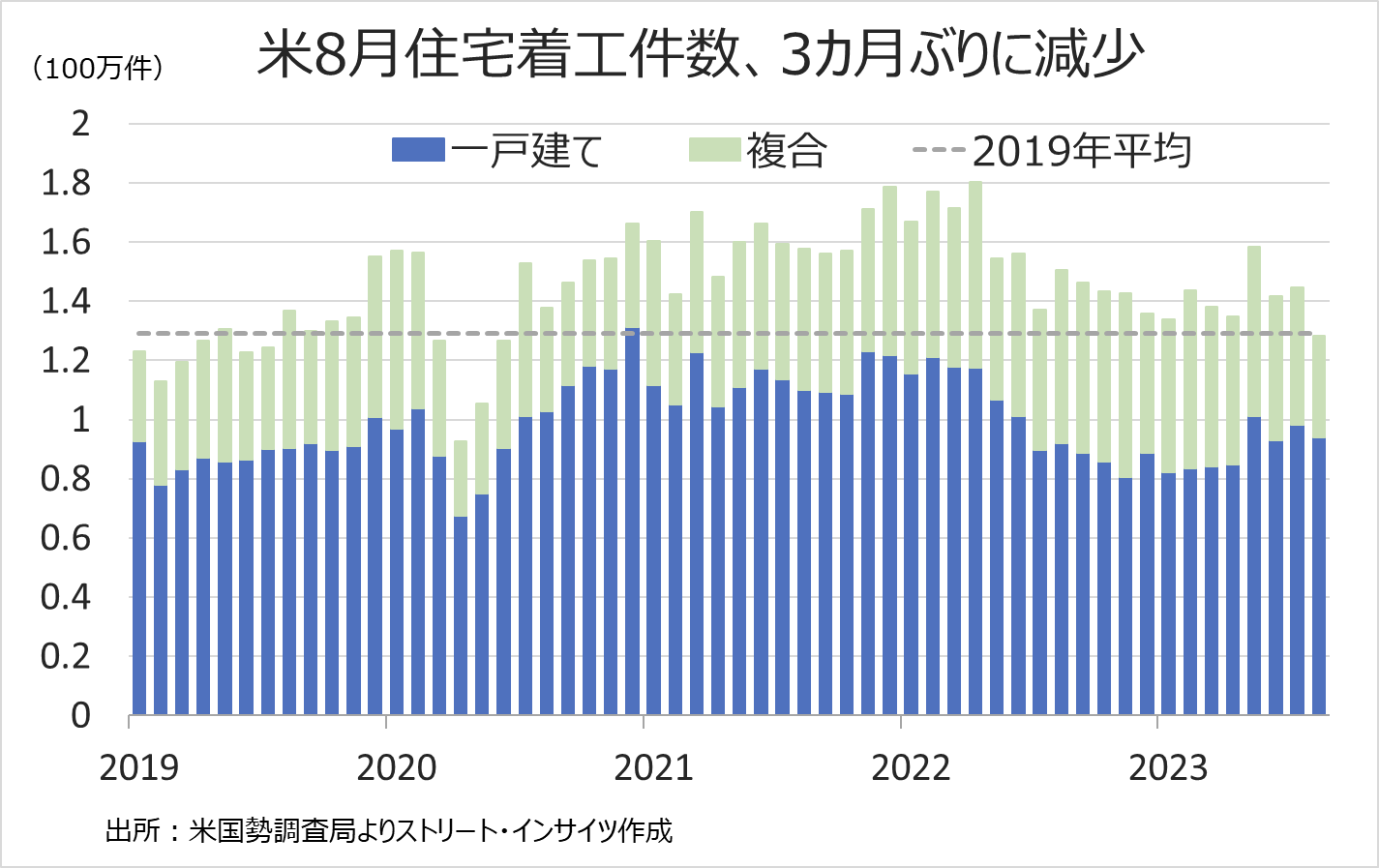

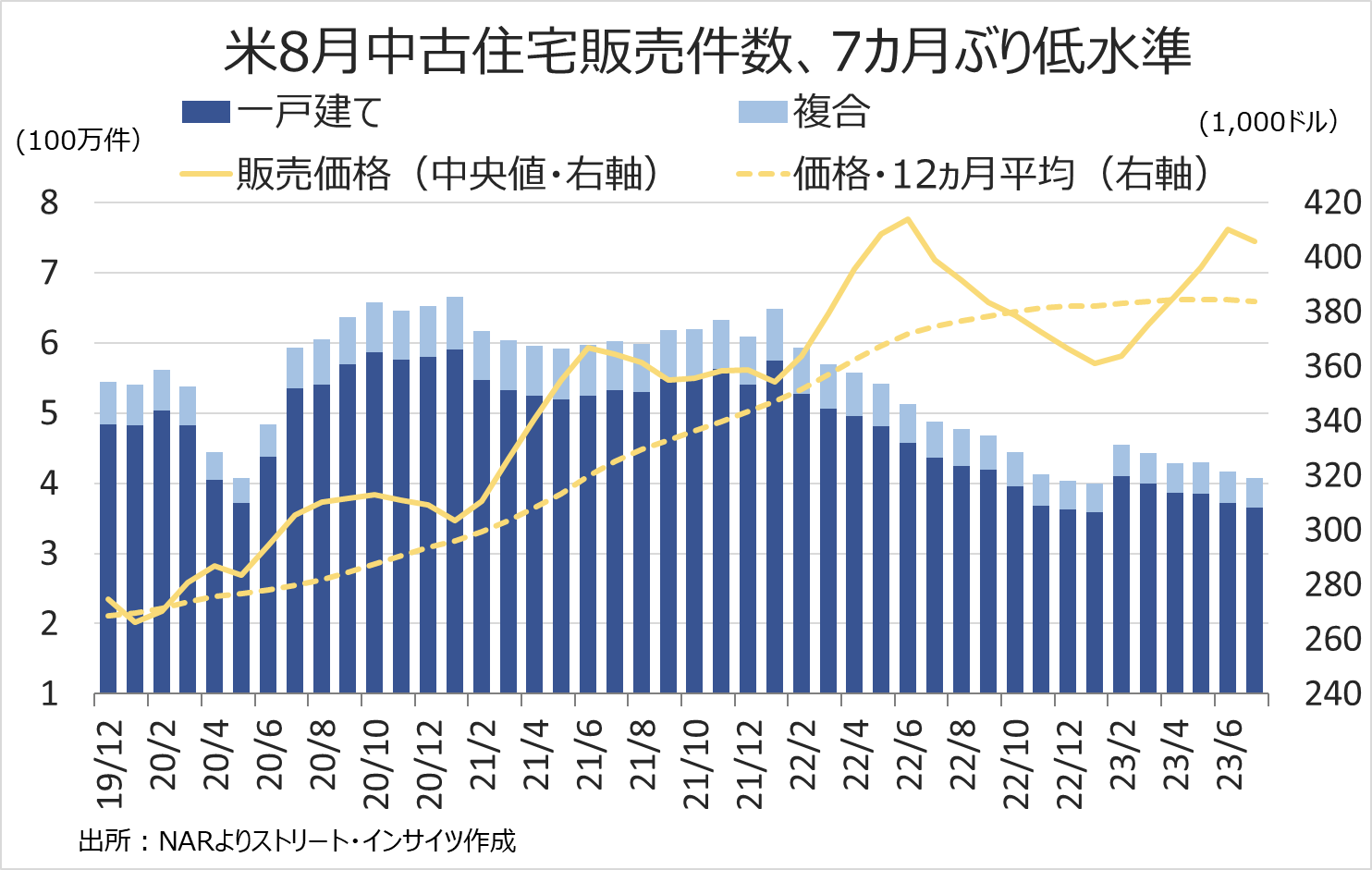

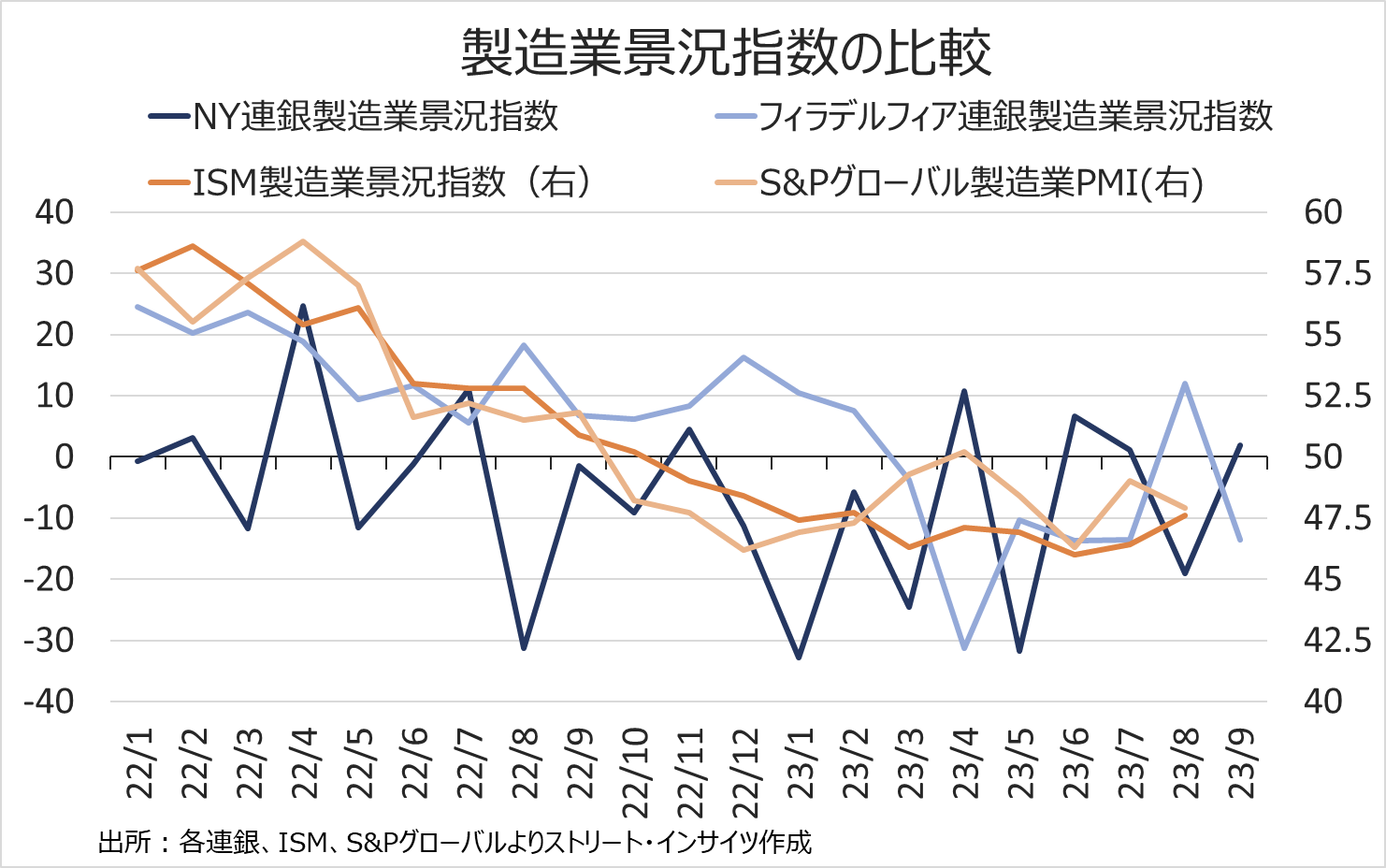

・9月21日、ドル円は上値を拡大を経て下落。FOMCのタカ派的据え置きを受け、ドル円は東京時間早々に一時148.46円まで2022年11月以来の高値を更新した。しかし、以降は日銀金融政策決定会合を控え上げ幅を縮小。松野官房長官が「為替の動向注視」、「過度な変動にあらゆる選択肢排除せず対応する」と発言したことも、上げ幅縮小につながったとされる。NY時間では、米新規失業保険申請件数が市場予想より強い結果だった一方で、米9月フィラデルフィア連銀製造業景況指数や米8月中古住宅販売件数が市場予想より弱く、一時147.32円まで本日安値を更新。国連総会出席のためNYを訪問中の岸田文雄首相が講演後の質疑応答で「為替相場はファンダメンタルズを反映して安定的に動くことが重要」との認識を示したことも、一部で意識されたようだ。

チャート:米新規失業保険申請件数は1月以来の低水準

チャート:米8月中古住宅販売件数、6カ月間で5回目の減少

チャート:米9月フィラデルフィア連銀製造業景況指数、-13.5と再び2桁のマイナス圏に突入

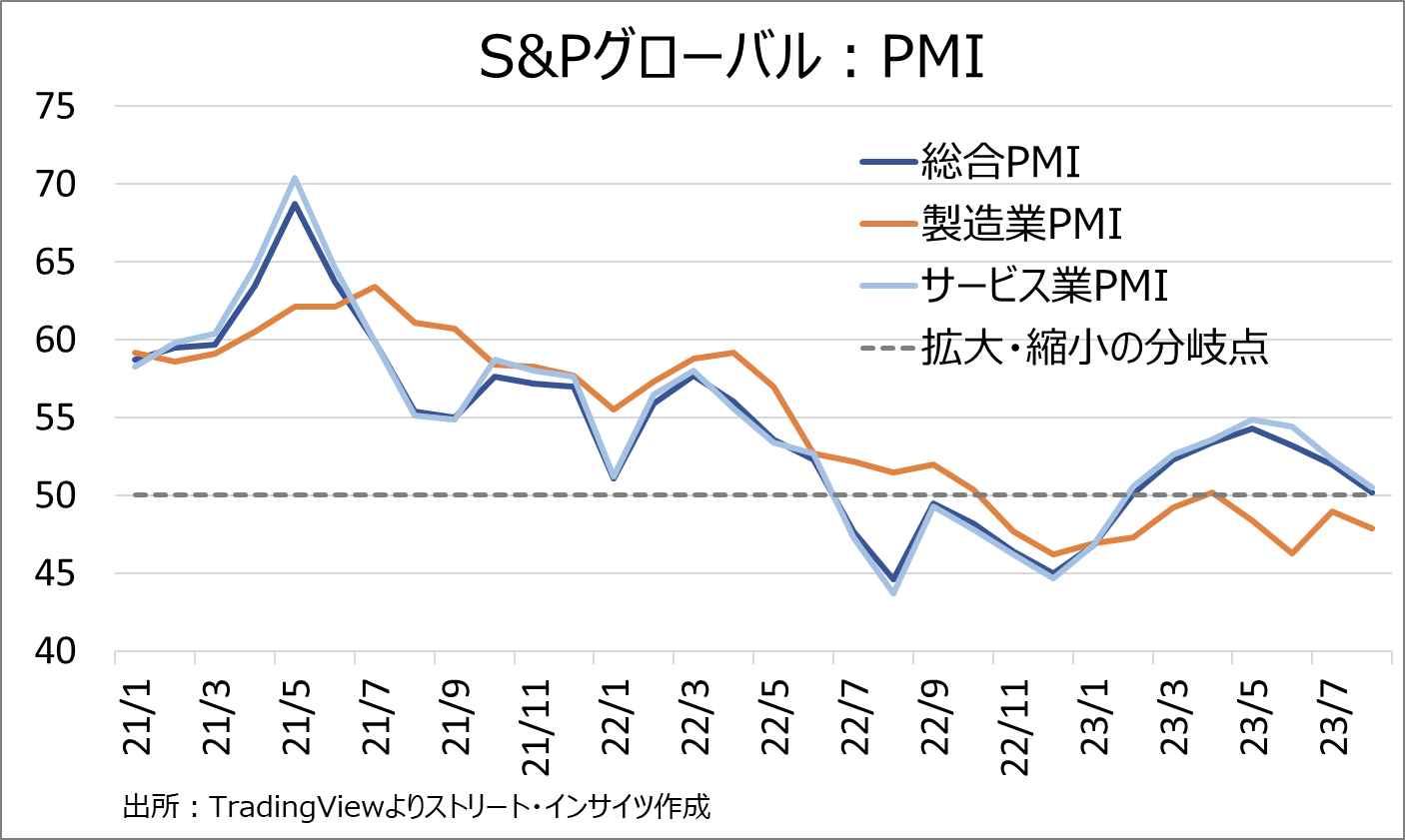

・9月22日、ドル円は高値圏で推移。日銀金融政策決定会合で市場予想通り緩和策を維持するなか、ドル円は徐々に上昇していった。植田総裁の記者会見でYCCの撤廃やマイナス金利解除が引き続き物価動向次第で、読売新聞のインタビューで年末までに解除もありうべしと語ったのは、政策議論の縛りをかけないためと説明する程度に。総裁会見での緩和修正に急がない姿勢を受けて、ドル円は一時148.42円まで本日高値を更新し、NY時間で米9月総合PMI速報値が市場予想以下となった場面でも148円ちょうど付近までの下落にとどまった。

チャート:米9月総合PMI速報値はサービス業に押し下げられ前月から小幅低下、製造業は小幅改善

チャート:ドル円の8月以降の日足、米10年債利回り(左軸、緑線)が上昇に転じる動きに合わせ、ドル円は147.95円まで高値を更新

(出所:TradingView)

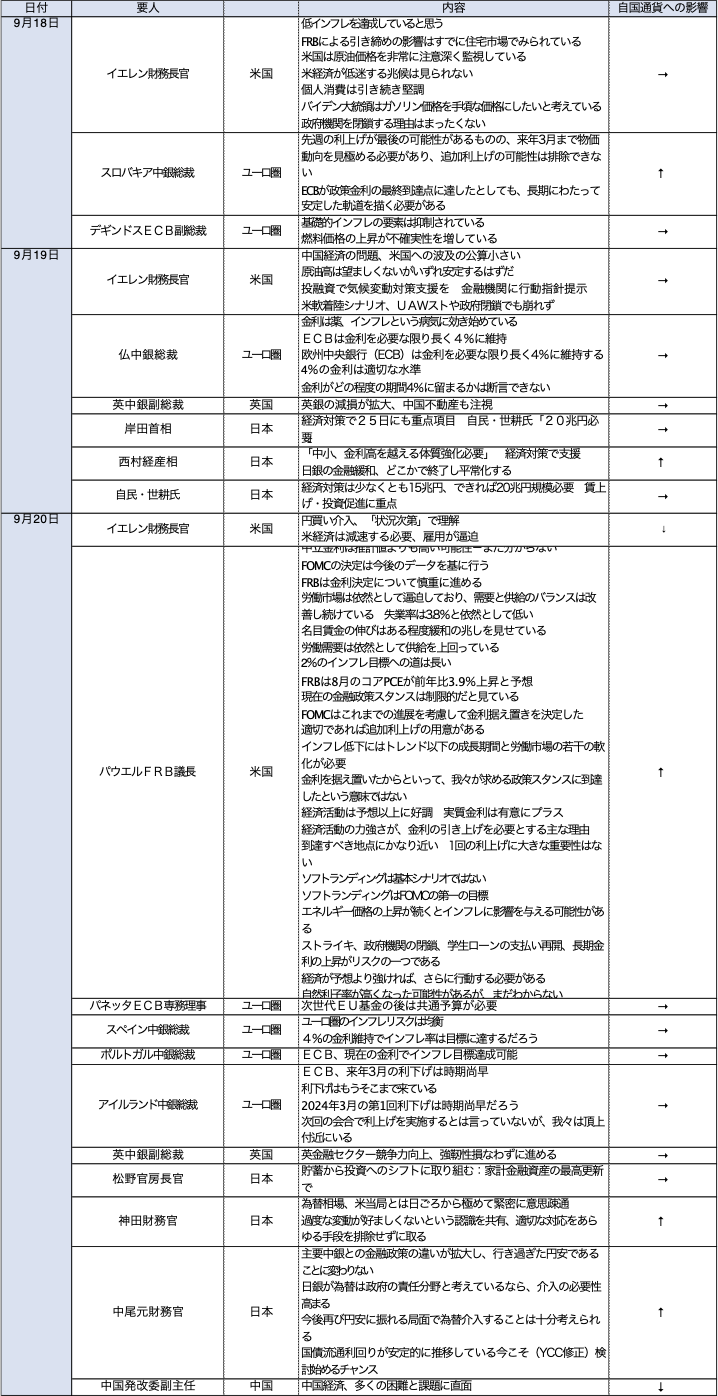

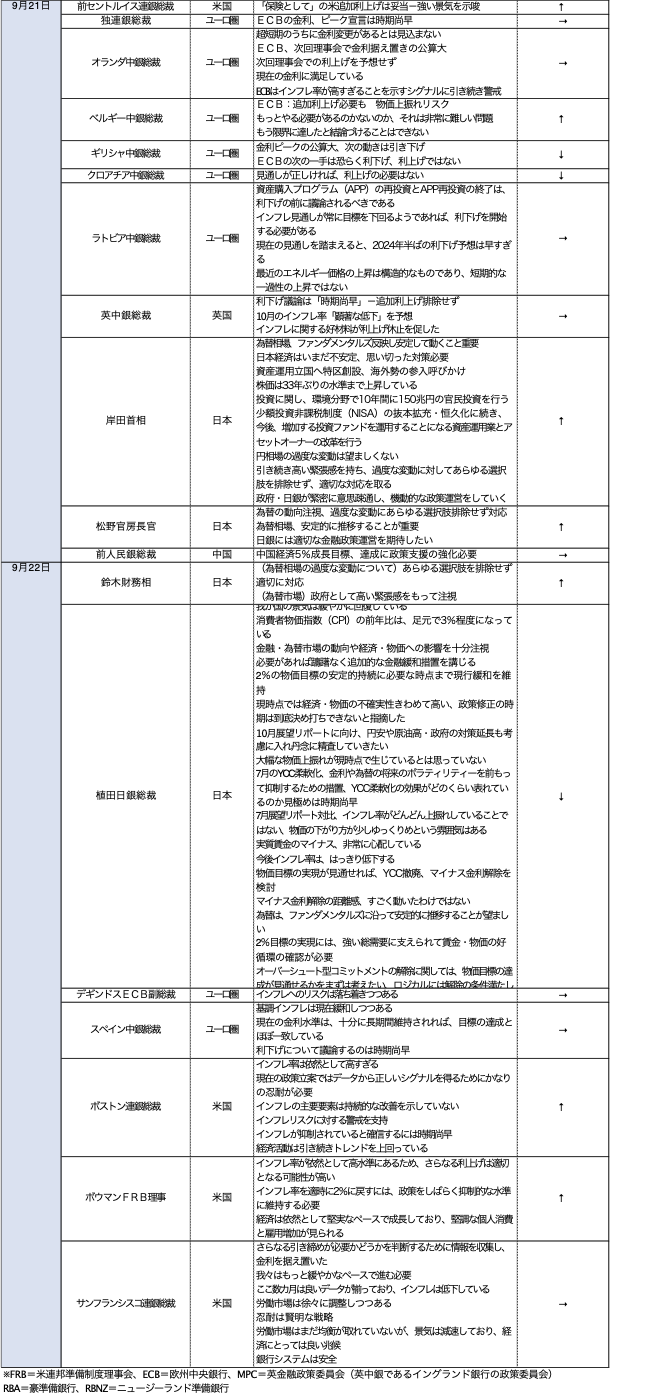

2.主な要人発言

・9月18~25日に要人発言は、各国・地域の金融政策決定会合の結果と同様に、FRBはタカ派寄り、ECBは中立寄り、BOEはインフレ警戒残すも中立寄りの姿勢を打ち出された。日本では岸田首相を始め口先介入が入ったものの、影響は限定的。植田総裁による日銀金融政策決定会合後の会見では、早期のマイナス金利解除期待を低下させるハト派寄りの内容となった。

3.主な経済指標結果

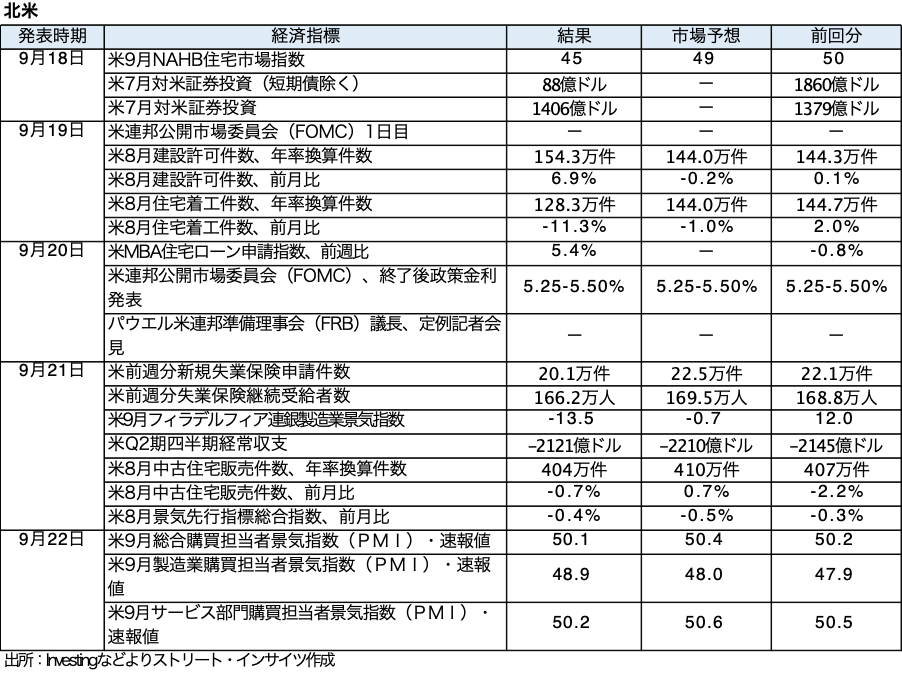

〇米国の経済指標⇒FOMCは市場予想通り、据え置きを決定しつつも追加利上げの余地を確保した。米8月中古住宅販売件数を含め、住宅指標は弱い内容が目立った。また、米9月フィラデルフィア連銀製造業景況指数や米9月総合PMI速報値なども、米景気の鈍化を示唆。ただし、米新規失業保険申請件数は1月以来の低水準だった。

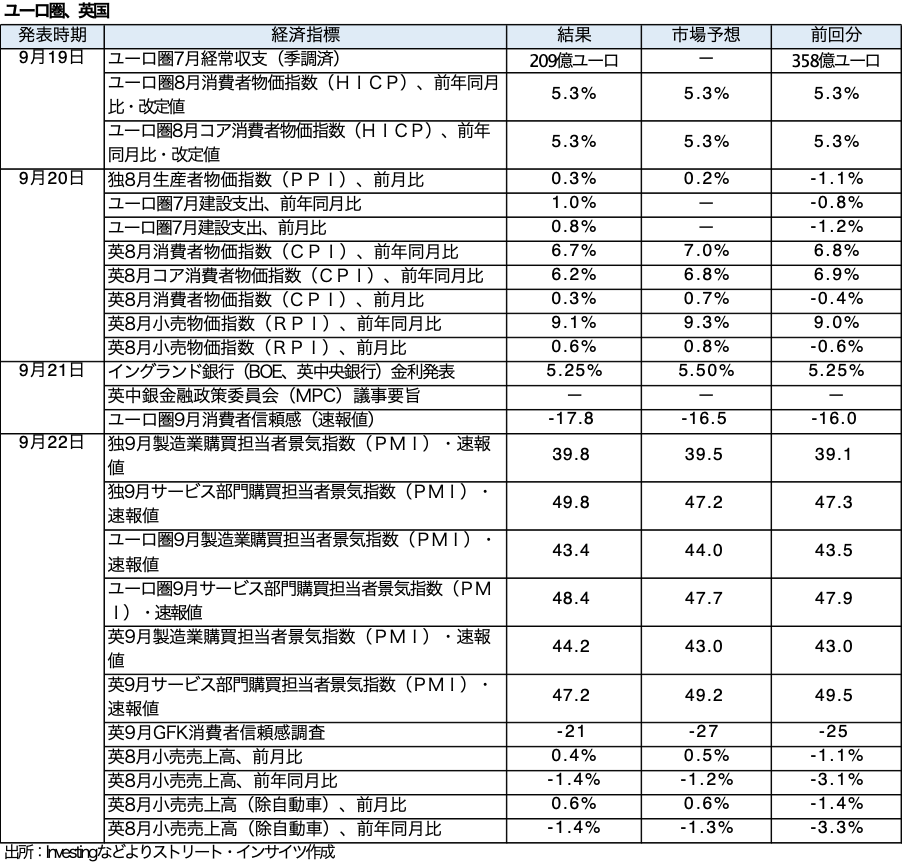

〇欧州の経済指標⇒ユーロ圏8月HICPは市場予想通りの結果となり、インフレ鈍化トレンドを確認した。ユーロ圏や独の9月製造業・サービス業PMI速報値は、市場予想を上回りつつも引き続き50割れを維持。英8月CPIは減速し、イングランド銀行の据え置き決定をサポートした。

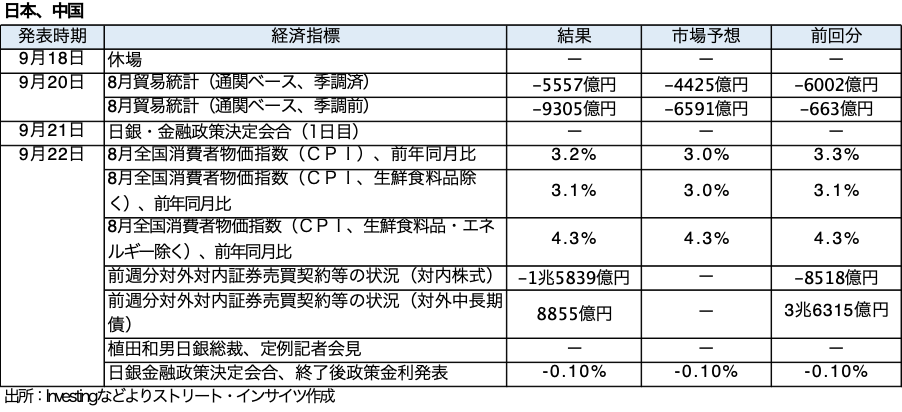

〇日本と中国の経済指標⇒日本は8月貿易収支で市場予想より赤字拡大を記録した。一方で、8月CPIコアは12カ月連続で3%を超え、高止まりを確認した。ただし、日銀金融政策決定会合では緩和策を維持した。

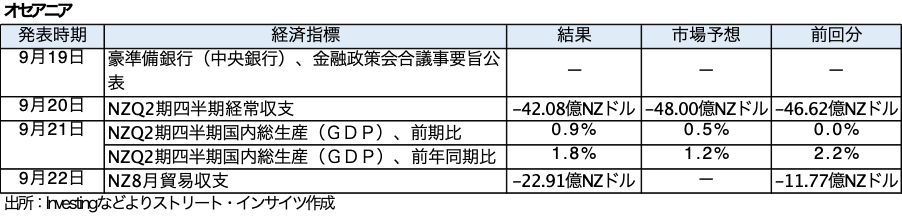

〇オセアニアの経済指標⇒NZQ2GDPは市場予想を上回った。

以下からは会員限定コンテンツとなります。

ログイン・会員登録はこちらからどうぞ。

ようこそ、トレーダムコミュニティへ!