<テクニカル分析判断>

●短期:7連続陽線等で上昇の本格化が鮮明に。ただ、過熱の要警戒領域への急接近も確認

●中期:保合いを上抜け、上昇が再度本格化。過熱警戒領域に接近も依然上昇余地は残存

6/17週は「寄付157.38:157.14~159.84:終値159.75(前週比+2.37円の大幅な円安)」となり、6週ぶりに明確な大幅陽線を形成。なお、週間レンジは2.70円と前週の2.52円から小幅ながらも拡大した上、7週ぶりの高値水準の回復(終値ベースでは34年ぶりのUSD高値を更新)した。これは直近5週ほど我々が想定していた「強含み保合い(≒上昇の過熱の緩和/解消)」のステージから「上昇トレンドが再び本格化」のステージへと進展したことを示唆する。

ただし、<ここひと月ほど“上昇の過熱”状態は一段と緩和/解消が進み、仮に「上値模索の局面」が訪れた場合の「上値余地」も徐々に拡大(先週のコメント)>していたとしても、先週の想定以上の上昇によって「テクニカルな“上昇の過熱”状態に再び急接近」していることも否定できない。一方、後述する短期~長期の全ての時間軸において『上昇トレンドの本格化』が確認されており、今後の上昇余地は果たして残存しているのか、あるとすればどの程度なのかについて上図で考察している。

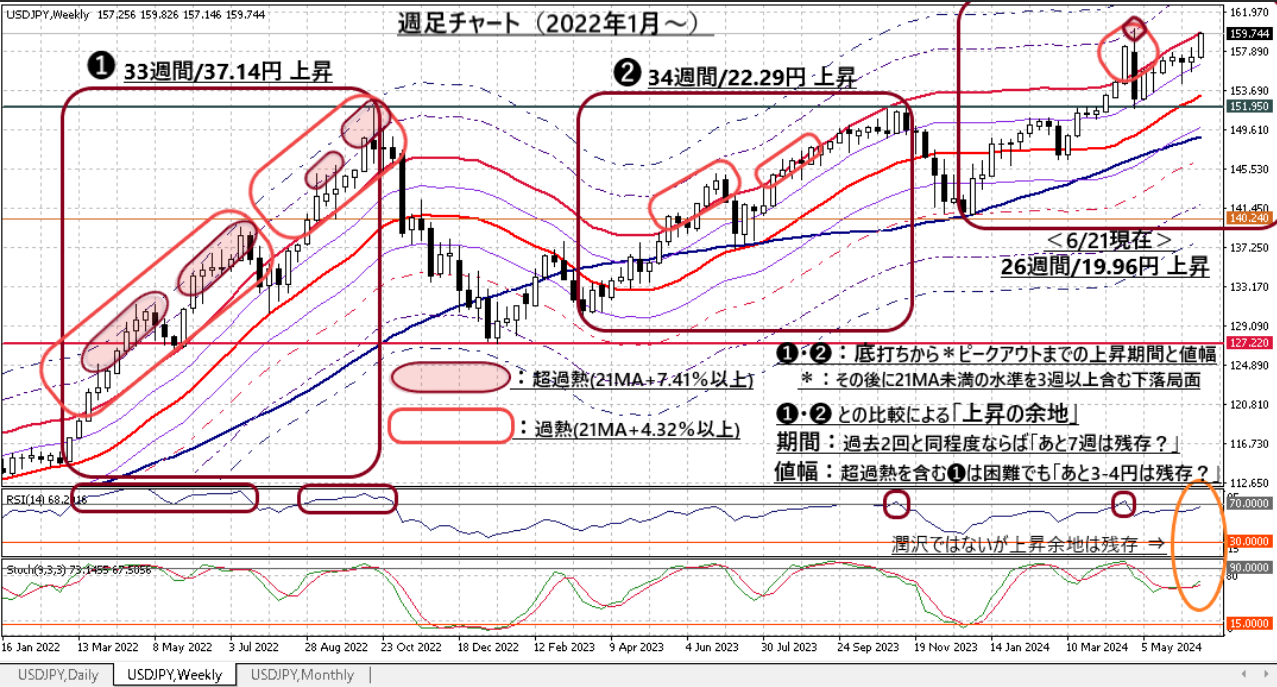

上図は2022年1月からの週足チャート。この約2年半の間に『本格的なピークアウト(その後に21MA未満の水準を3週以上継続した反落局面を伴うもの)』を付随した中期上昇トレンドは2回観測されており(上図➊・➋)、その期間と上昇幅は図中に示した通り。(現在は3回目の上昇の途中とみられる)

(図中でも記載しているが)この➊・➋との比較による「(現ステージの)上昇余地」は以下。

時間的な観点:過去2回と同程度なら『あと7週程度は残存か?』

上昇幅の観点:“超過熱”を含む➊は困難としても『あと2~5円は残存か?』

>>>上記はあくまでも直近2.5年を参考にした一つの考察に過ぎないものの、我々は『(当分の間毎週0.4-0.5円上昇する)“21MA+4.32%”を上限とした秩序あるペースでの上昇』をメインシナリオとして想定している

以上の通り「更なる上昇余地は残存している」との結論に到ったものの、見方を変えれば「ピークアウトに向けて着実に接近している」ともいえる。先週も指摘したように、いずれにせよ「変化は短期時間軸から現れ始める」はず。ファンダメンタルズだけでなく、テクニカル分析においても「過度に予断を持つことなく」変化の兆しを見落とさぬよう心掛けたい。

以下ではいつも通り『短期・中期・長期の方向性』について各時間軸チャートによるテクニカルな視点を中心にご案内。(今号の分析は2024/06/21のNY市場終値をベースに実施)

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

➊日足チャート:「21MA±4.32%のバンド」、「52MA & 200MA」、RSIを付記

短期(1週間~1か月弱)の方向性:上昇本格化は明確も、過熱への警戒も必要なステージへ

□極めて強力な下値支持線である“52MA”での明確な底打ち/反発を示現後も、早期に回復した「21MA超」を堅持しつつ7連続陽線を形成。上昇トレンドの本格化を再び印象付けた

◇引き続き上昇トレンドは維持されているが、更なる上昇に伴う過熱には徐々に要警戒。緩やかに上昇する21MA+4.32%を上限とした堅調な展開の継続を見込む

>>> 想定レンジ=今週:157.95~161.10 、今後1ヶ月:155.55~162.75 =

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド & 52MA」、RSIを付記

中期(1か月~半年程度)の方向性:上昇トレンドは再び本格化も、過熱も徐々に顕現化へ

◇冒頭で指摘の通り「保合いを上抜け上昇トレンドは再度本格化。これに伴って、過熱警戒領域に接近しているものの(潤沢とはいえないが)依然上昇余地は残存」

◇今後も当分の期間は「21MA(153.75@6/24早朝)、同+4.32%バンド(同160.38:上値抵抗線)は毎週0.5円超のペースでの上昇」が見込まれる

>>> 今後6か月間の想定レンジ = 153.75~162.60 ⇒ 153.75~165.75 =

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~1年程度)の方向性:今月も陽線形成なら、長期上昇トレンドは本格的に継続

◇2014年7-12月の6ヶ月連続以来(上図➊を含む上昇)となった4カ月連続の陽線はさすがに5月で途切れたものの、先週の急伸により6月は再び陽線に転化し60MA+30%に接近中

◇上図【A】および【B】との位置関係を考慮すれば、現在は図中の➊に類似。➊では上昇の過熱状態にあったものの「上昇のペースを落としつつも、更に9カ月にわたり過熱状態が継続」していた

>>>現在は「20ヶ月MAが7月以降に毎月約1.0円上昇する」など「更なる上昇余地の拡大」が見込まれる上、➊以来となる連続陽線が示現していたことからも➊に準ずる可能性を高めに見込む

>>> 今後1年間の想定レンジ = 152.55~164.55 ⇒ 153.75~165.75 =

<ファンダメンタルズ分析判断>

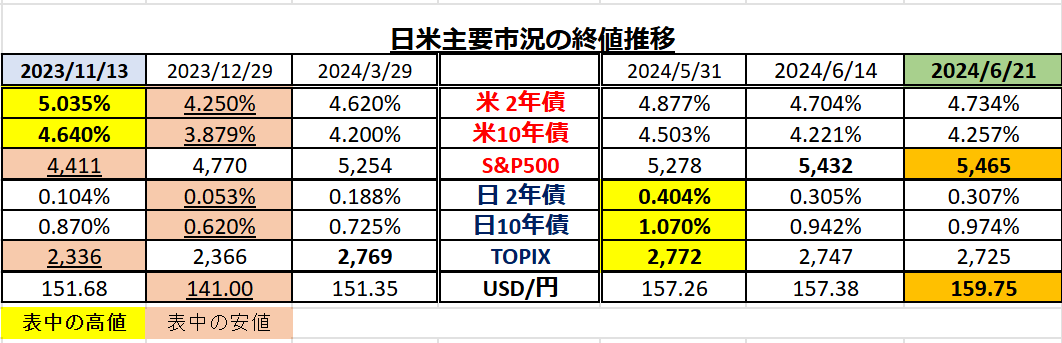

□先週の日米金融市場の変化(下表右端)

◇米国:「経済指標は強め評価優勢で金利はやや上昇」⇒「S&P500とNASDAQは最高値更新」

◇日本:利上げ期待の再台頭で「長期金利がやや上昇」⇒TOPIXは小幅ながら3週続落

◇USD円:米利下げ期待の小休止、米景気指標の予想比上振れと共に7週ぶり高値を回復

◇米経済指標:経済指標はマチマチも、金利はやや上昇

●米5月住宅関連指標は軒並み市場予想比かなり弱め

●米6月フラデルフィア連銀製造業指数:結果1.3(市場予想5.0比 かなり弱い)

〇米6月製造業PMI:結果51.7(市場予想51.0比 強め)

〇米6月非製造業PMI:結果55.1(市場予想53.5比 強い)

〇米6月総合PMI:結果54.6(市場予想53.5比 強い:約2年ぶりの高水準)

>>>「強め」の指標への評価が優勢で、金利はやや上昇

◇FRB高官発言はタカ派一色の印象

〇フィラデルフィア連銀ハーカー総裁:「今年は1回の利下げが適切だと思う」

〇リッチモンド連銀バーキン総裁:「今年の第1四半期はインフレに対する確信が得られなかった」

〇ボストン連銀コリンズ総裁:「インフレが2%に向けて低下しているかどうかを判断するのは時期尚早」

〇セントルイス連銀ムサレム総裁:「利下げを支持するデータが出るまで数四半期かかる」・「インフレ進展が停滞もしくは反転した場合、利上げを支持する」

〇ダラス連銀ローガン総裁:「2%に向かうと確信するにはあと数カ月見る必要」

〇ミネアポリス連銀カシュカリ総裁:「インフレ目標達成まで1~2年かかる可能性がある」

>>>年内2回の利下げを織込もうとする市場に再考の圧力。「金利・USD指数堅調」

◇米債利回り:弱い経済指標を強めの指標とFRB高官発言が凌駕しやや上昇

> 2年債利回り:6/14 4.704% ⇒ 6/21 4.734%(前週比+0.030%上昇)

>10年債利回り:6/14 4.221% ⇒ 6/21 4.257%(前週比+0.036%上昇)

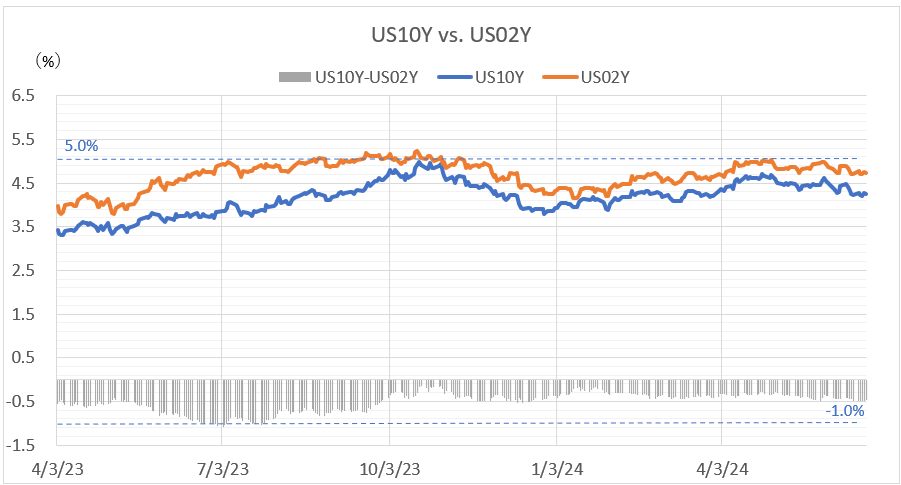

=>10年-2年の逆イールドは「▲0.477%と前週比ほぼ横ばい」(下図)

前半のテクニカル分析でも触れましたが、先週の(前週末比)+2.37円のUSD高円安は「上昇トレンドの本格化再燃」を強く示唆し、我々が想定していた「強含み保合い」からステージを一段引上げたことを市場に強く印象付けました。

週末から本日にかけての一般的なニュースのヘッドラインにも「歴史的円安」の文言がかなり見受けられるようになっています。既述の通り、テクニカルには「上昇トレンドの本格化が再燃し、更なる上昇余地を模索」する可能性が高まっていますが、それは即ち「8週前の4/29の高値(160.20円)を超えられるか」に注目が集まるということでしょう。

この「1USD=160.20円~35円」という水準は、個人的には「かなり重要な意味がある」と考えています。

- プラザ合意を契機に120円までの進行したUSD安円高がリバウンドに転換し、1990年1月に戻り高値となったのがこの160.35円でした。その後は現在に至るまでこの水準を超えたことはありません。(TRADOM内コンテンツ『為替の歴史:前・後編』ご参照)

- 直近では、東京の祝日(4/29)の早朝にこの水準までUSD円が上昇した際、本邦通貨当局による(タイミングがサプライズとなった)USD売り円買い介入ではね返された水準(160.20)でもあります。

- 上記2点より、市場参加者の間では「この水準を超えると、テクニカル的には節目らしい節目が見当たらなくなる」としてかなり強く意識されているレベルでもあります。

当レポートでもかねてより指摘してきましたが、2022年から(特にここ1年半ほど前から)のUSD高円安の特徴はジワジワと円が売られていることでしょう。その背景としては「日米間の潤沢な短期金利差を活かして利鞘を稼ぐ(所謂)“キャリートレード”が活発に行われていること」が挙げられるとこれまでもご案内してきました。したがって、現在5%を優に超える日米短期金利差が「少なくとも5%を下回る局面が見えてくるまでは、キャリートレードの勢いが収まらない」との指摘があります。(『USD円を買い持ちにした経験がある』方々なら、そのポジションを1ヶ月保有し続けるだけで、仮にレートが横バイだったとしても理論的には0.45円ほど鞘が抜けることがお解かり頂けると思います)

日銀は今月の金融政策決定会合で(円安抑止を意識して?)長期国債の買い入れ減額プランを打ち出しましたが、それだけではキャリートレードに利用される『短期金利差の縮小』には直接つながらないと考えられます。したがって、今後は『追加利上げ』についても、これまで以上に前向きな姿勢を講演や国会答弁などあらゆる機会を通じて打ち出してくることになるでしょう。

一方、FRBについては、次回7月の利下げの可能性はほぼゼロと見られますが、(これまでも指摘してきた通り)その次の9月利下げについては、この先発表される景気・物価指標次第で可能性が残っていると言えるでしょう。先ずは、今週末(6/28)に発表の5月PCEデフレータでどのような数値が出てくるかが重要なポイントとなります。現在の予想では『前月比+0.1%(前月+0.2%)、前年比+2.6%(同+2.8%)』とインフレの鎮静化を示唆する良好な内容が見込まれているようです。

仮に、人件費を反映しやすく、粘着性が高いとされる“住宅を除くコアサービスの価格≒通称スーパーコア”が前月比で+0.1%以下に収まってくるようであれば、『9月利下げ期待も高まってUSD円相場にも相応の影響を与える』と予想されているようですが果たして…。<我々の分析ではこれがほぼコンセンサスとなっているようですので、これ以上にインフレの鎮静化を示す数値が出ない限り一段の金利低下(≒FRBのハト派傾斜)は見込みづらいとみています>

ここ数週繰り返していますが、丁度ひと月ほど前のレポートにはこう記していました。

<<<ファンダメンタルズ分析では<「PPI⬄CPI/小売売上高」の重要指標の評価によって「利下げの開始時期や引き下げ幅が大きくブレる」展開が見られ、今後の予測シナリオ構築のカギは正に「データ次第」>というこれまでと同様の結論に到ります。>>>

~ 中略 ~

<<<「データ次第」とされる今後の米金融政策は「USD円の方向性とほぼ一致する“USD指数”」の行方にも大きな影響を及ぼします。その意味でも、来週の米4月PCE価格指数など重要データの発表に対しては過度に予断を持つことなく、冷静な分析を心掛けたいと考えています。 >>>

現在もこうしたスタンスは変わりませんが、特に年明け以降は『データ次第』に加えて『データ自体を“点”(ある時点の切出し)ではなく“線”(連続した流れ)で分析する』ことに努力しています。

米国の金融政策を決めるFRBにおいても当然このスタンスを堅持しているからこそ(単月の数値だけでなく数か月連続での“トレンド”を示す)「インフレの鈍化に確信を持てるだけの数多くのデータを求めている」との発言が多く見られるのだと考えられます。

さて、その意味では、今週も以下の通りグローバルに注目の経済指標発表を含む重要なイベントが目白押しとなっています。

>>>「6/24に、日銀政策決定会合主な意見(6月分)、(米)6月ダラス連銀製造業活動指数」

>>>「6/25に、(米)5月シカゴ連銀全米活動指数、(米)6月消費者信頼感指数、(米)6月リッチモンド連銀製造業指数」

>>>「6/26に、(米)5月新築住宅販売件数」

>>>「6/27に、米大統領選候補者テレビ討論会、(米)第1Q GDP(確報)、(米)5月耐久財受注(速報)、(米)6月カンザスシティ連銀製造業活動指数」

>>>「6/28に、(米)5月個人消費支出(PCE)物価指数、(米)6月シカゴ購買部協会景気指数、(米)5月個人所得・支出」

改めて申し上げますが、『テクニカルに大きくUSD高に傾斜している我々の見通し』に対して、これらの重要イベントが『テクニカルなピークアウトを誘発する要因』となりうるかどうかという視点は絶対に欠かせないでしょう。やはり「過度に予断を持つことなく、冷静な分析を心掛けること」が今後ますます重要になってくるのだと思われます。

お知らせ:米国を中心とする「世界のインフレ・景気・金融政策」の現状分析、並びに短期を中心としたUSD円相場見通しについては、ジーフィット為替アンバサダーでもある安田佐和子氏のレポート(Weekly Report等)に詳細かつ非常に解りやすく解説されています。TRADOM会員の方々はサイト内で是非ご参照下さい。

ようこそ、トレーダムコミュニティへ!