<テクニカル分析判断>

●短・中期:「底打ち⇒戻り高値」の確認を経て、中期下落トレンドは再び本格化へ向かうか

8/19週は「寄付147.63:144.06~148.05:終値144.27(前週比▲3.33円の円高」の展開と、3週ぶりに大幅な陰線を形成した。先週指摘したように、2週前には「(2週に亘った)当面の底打ち/反発が収束」していたことが明らかとなり、中期下落トレンドの存続が示唆された格好。

なお、4週前から8.79円⇒6.21円⇒3.33円と超高水準からの縮小傾向を辿っていた週間レンジは先週3.99円と再び拡大に転じ、依然として高水準の市場変動が続いている。

◆上掲の週足チャートのポイント(現在➎は➊に類似の中期下落サイクル内にある)

1)「上昇圧力の疲弊」を示唆する相対的に長い上ヒゲを持つ2週前の足型とで反発の収束を確認

=>>>これを受け、先週は再び下落圧力の高まりが顕現化する展開へと転換

2)➊との相対比較において下落(≒上昇ではない)サイクルの持続期間に未充足感あり

3)2週前までの「RSIやストキャスティクスの反発に力強さを欠く」としていたが、RSIは33台へと低下して2019年8月以来の最低値へ接近

>>>上記より、図中「21週MA▲7.41%~同▲9.87%」のゾーン(水色の部分)」並びに「RSI&ストキャスティクスは一段と低下して売られ過ぎの領域」へ向けて下値トライが進展する可能性が高まる

◆上掲日足チャートのポイント(8/5~8/15で「当面の底打ち/反発は収束」を確認)

1)丸坊主に近い大陰線となった8/15の足型は「上昇圧力の疲弊≒下落圧力の高まり」を示唆

2)52MA・200MAとのデッドクロスで強力な下落圧力の継続を示唆する21MAは急低下を続け、先週から150円を大きく下回って現在値に急接近

=>>>「21日MAは当面強力な上値抵抗線として機能」しよう

3)8/16から先週1週間は「(ほぼ連日)上値下値を切り下げる」典型的な下落トレンド展開

=>>>「現在は依然として下落サイクルの中にある」ことを改めて確認

4)8/5の底打ちからストキャスティクスがかなり高水準まで戻したのに反し、超売られ過ぎ水準から一旦反発はしたものの(ストキャスティクスと共に)RSIは「かつての支持線であった44.0の水準で反落」に転換

>>>8/5~8/15の「当面の底打ち/反発」は収束したものの、これによって「再度の下落局面における下押し余地は拡大」

>>>図中「7/30-8/5の暴落時」同様「(急低下中の)21日MA▲4.32%未満の水準に向けて下値トライ」が顕現化する可能性が高まる

>>>その場合、(進捗のペースによるが)「RSI&ストキャスティクスは一段と低下して売られ過ぎの領域」へ向かうことになる

<今週のテクニカル分析の結論>は以下の通り

●下落の進展速度が急激過ぎたことに対する自律的な「底打ち/急反発は収束」を確認

●また、7/3~8/5の急落は「中期時間軸において、下値模索中心で上値の重い“下落トレンド”への移行を決定的にした」ことを改めて確認

■ここ数週指摘した通り「7/29~8/5の暴落のダメージ払拭には相応の時間を要する」と考えられ、現在は「依然として“中期的な下落サイクルの中にある”」

⇒現在のモメンタム(勢い)を考えれば7/30-8/5当時に近い「下値トライの可能性」が高まっていることには要注意

□ただし、引き続き「過度に予断を持つことなく」変化の兆しを見落とさぬ姿勢を継続した上で、終値が以下の水準を下抜けできるか もしくは 維持できるかどうかに注目

<① 21週MA▲7.41%の水準=142.77円、② 8/5の安値=141.69円、③ 昨年12/28の安値=140.25円>

>>> 下落トレンドの本格化が想定される中「市場変動率は比較的高めの水準が継続する」と想定

~以下では『短期・中期・長期の方向性』についての分析ポイント及び各時間軸での想定レンジをご案内します。(今号の分析は既述部分は2024/08/23のNY市場終値をベースに実施しましたが、以下については2024/08/26の東京市場午前の状況を反映しています) ~

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

➊日足チャート:「21MA±4.32%のバンド、52MA & 200MA」、RSI等

短期(1週間~1か月)の方向性:下落トレンドの本格化再開の可能性高まる

〇上は過去1年間の日足チャート。コメントは上掲(半年間)のものをご参照。

□当面の「底打ち⇒戻り高値」が確認されると同時に、足許では「直近1年間の安値圏への下値トライ」が再開する可能性が高まっているように見える

>>> 想定レンジ=今週:140.85~145.80 、今後1ヶ月:139.80~147.90 =

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド & 52MA」、RSI等

中期(1か月~半年程度)の方向性:余地は縮小も、下落トレンド本格化再開の可能性高まる

◇上図は冒頭の2倍の期間(5年間)を掲載。コメントは冒頭をご参照

◆RSIやストキャスティクスなどのオシレーター指標を一見すると下値余地は殆ど無いように見受けられるも、上掲の日足や(特に)下掲の月足からは「その余地は残存し中期時間軸への波及も視野に入る」

⇒「①以上の水準を終値で維持できるか」もしくは「②③の水準すら下抜けるのか」に注目

<① 21週MA▲7.41%の水準=142.77円、② 8/5の安値=141.69円、③ 昨年12/28の安値=140.25円>

>>> 今後6か月間の想定レンジ = 139.65~153.60 ⇒ 137.40~152.40 =

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~1年程度)の方向性:20ヶ月MAの下抜け迫り、トレンドは下落へ反転の可能性高まる

■38年ぶりの高値を示現した上で60MA+30%に再接近した反動が露わとなり、7月は6月の陽線を包み込むような長大陰線となった

⇒中短期時間軸で示現した「ピークアウト(⇒反落)」が長期にも波及した格好であり、8/5に続き現在も20ヶ月MA(145.71円@8/26)を下回る水準で推移

◆上値の重い展開が想定される中、今週末(8月末)に上記20ヶ月MA(145.71円@8/26)の水準を終値ベースで維持できるかどうかが注目される

>>> 今後1年間の想定レンジ = 139.65~160.50 ⇒ 137.40~156.90 =

<ファンダメンタルズ分析判断>

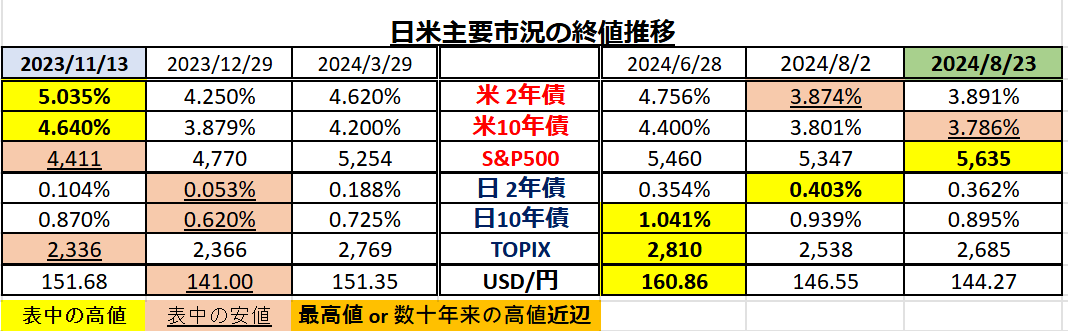

□先週の日米金融市場の変化(下表右端)

◇米国:パウエルFRB議長の「9月利下げ開始」発言に「金利は大幅低下」⇒株式は続伸

◇日本:植田日銀総裁の閉会中審査での発言は予想通り⇒金利・株式共に僅かに強含み

◇USD円:パウエルFRB議長発言に米利下げ期待が増幅し、USD円は前週比で大幅に反落

◇米債利回り:パウエルFRB議長の「9月利下げ開始」発言に短期金利は大幅低下

> 2年債利回り:8/16 4.054% ⇒ 8/23 3.891%(前週比▲0.163%低下)

>10年債利回り:8/16 3.883% ⇒ 8/23 3.786%(前週比▲0.097%低下)

=>10年-2年の逆イールドは「▲0.105%と前週(▲0.171%)比で縮小(下図)

『8/23のジャクソンホール会議(シンポジウム)でのパウエル議長講演に注目が集まる』としていた先週でしたが、それだけではなく、以下の要刮目としたイベントやデータも我々が想定していた以上に「FRBによる利下げをサポート」する内容でした。

<8/21>

米)雇用統計・非農業部門就労者数(NFP)の年次基準改定の暫定値

=>>>これまで当該期間のNFPの増加幅は290万人でしたが、年次基準改定を受け208.2万人に下方修正されました。結果として、2024年3月までのNFPは1億7,288万人増となり、当初の1億8,106万人増を0.5%下回っていました。米労働統計局によれば、過去10年間の平均は同0.1%でしたので、今回はリーマン・ショック直撃後の2009年以来で最大の下方修正幅となりました。

米)FOMC議事要旨の公表 (7/30-31開催分)

=>>>「大半の参加者(the vast majority)が次回会合での利下げが適切」との見解を寄せ、「多く(many)の参加者は当局者が現在の金利水準は景気に対して抑制的」との認識を表明。さらに、「数人(a few)の参加者は、現水準の据え置きが続く限りディスインフレ傾向が強まり過ぎる」との懸念を明らかにしていました。

背景は(上記に象徴される)「昨今の米国労働市場の軟化」にあると思われます。実際、<リスク評価については「インフレだけでなく二大目標のもうひとつである雇用の最大化に配慮」を打ち出すことで、インフレだけでなくあえて雇用にも留意する姿勢(=ダブルマンデートへの回帰)が強調>されました。

<8/23>(上記を背景とする流れから…)

米)パウエルFRB議長の基調講演(@ジャクソンホール会議)

=>>>パウエルFRB議長は8/23の基調講演で「政策を調整すべき時が来た」と『次回9月のFOMCでの利下げ』をほぼ明言し、米国の金融政策が転換点を迎えたことを強調しました。既述の7月FOMC後の記者会見でも「9月の利下げ開始もありうる」としていましたが、次回会合まで1カ月を切ったタイミングで更に表現を強めた格好です。なお、利下げは2020年3月以来4年半ぶりとなります。

=>>>その他の発言要旨

◎物価について:「インフレ率は現在、我々の目標にかなり近づいている」との認識を示したうえで、FRBが重視する米個人消費支出(PCE)物価指数の前年同月比上昇率が7月に2.5%程度になるとの推計も示しました。

また、「2年前に記録した7.1%から落ち着き、目標の2%が近い。先行きについても、2%に戻る持続可能な道筋をたどっているとの確信を深めている」と自信を示しています。

◎雇用について:「米経済は堅調な成長を続けているが、雇用の下振れリスクは高まっている」と懸念を表明しました。「人手不足の度合いは既にコロナ禍前の2019年より緩んでいる」とした上で「労働市場のさらなる減速は歓迎しない。力強い労働市場を支えるために出来ることは全て行う」と強調しています。

◎金融政策について:「現在の政策金利水準は(景気減速の)リスクに対応できるだけの充分な(引き下げ)余地がある」としたほか、「方向性は明確であり、利下げのタイミングとペースは、今後発表されるデータや見通し、またリスクのバランスに依存する」としています。⇒市場が最も関心を寄せたこの点についてだけは、いつものように『明言を避けた』恰好ですが、我々は「リスクのバランスについては『一旦鈍化し始めると加速的に悪化しがちな景気(雇用)に対してより配慮を強め、“予防的な利下げ”も辞さない姿勢』を示唆した」との認識を強めています。

こうした流れを受けて市場の利下げ期待は一段と高まり、金利先物市場では「年内3回のFOMCで1.0~1.25%の利下げ」を織り込む動きが活発化しています。このため、米金利との相関の高い『USD指数』の下落も鮮明となってきており、既述の米金利の低下トレンドを考慮すれば、USD指数もまた下落基調を辿る可能性が高いと考えられます。これに連動する格好で、USD円も再び下落トレンドが本格化する可能性が高まっています。この点では、今週もテクニカル分析の結論と一致しました。

ただし、直近7週間のUSD円の変動が特に激しかっただけに「円高」に焦点が当たりがちですが、現在の市場のベースは米利下げ期待を背景としたUSD安である(実質金利が大幅なマイナスの円は他の主要国通貨とはやや異なる)点は、改めて認識しておくべきだと考えます。

さて、今週もまた一部の読者の方から『パウエル議長のジャクソンホール公演の注目点と株式市場への影響』につきご質問を頂戴しました。注目点については既述しましたので、株式市場への影響について要点を以下にまとめます。

◎パウエル議長の講演は、市場(我々)が予想していた以上にハト派的で、雇用重視の姿勢を示す内容

⇒個人的に一番響いたのは『力強い労働市場を支えるために出来ることは全て行う』でした。これは、2012年のユーロ債務危機の際、当時の欧州中央銀行(ECB)のドラギ総裁が『ユーロを守る為に必要なことは何でもやる。私を信じて欲しい。』との発言を彷彿とさせました。

=>>>これは既述の通り「仮にアメリカの雇用環境が予想以上に悪化した場合は、積極的に対応する準備があることを明言した」形となっており、米国株式市場では買い安心感につながりました。

因みに、S&P500指数は『8月上旬までの下げ幅の9割超を挽回』しており、7/16に付けた史上最高値まであと僅か0.6%程度の水準にまで肉薄してきています。順調に行けば、今週中にも最高値奪回を目指す展開が予想されるところです。

これに向けた当面の材料として以下の2つが引き続き焦点ではないかと考えています。

- マクロ経済指標:「インフレの鎮静化(鈍化)」と「雇用市場の安定」が共に継続しているかどうか

⇒中でも9/6発表の8月失業率は重要。現時点の予想は4.2%とサームルール発動で景気後退懸念が急浮上するきっかけとなった7月の4.3%から改善が見込まれています。

=>>>仮に、この市場予想通りとなれば『ソフトランディング期待の高まりによって、株価の高値更新を後押しする要因』となるでしょう。

- コアとなる企業の決算発表:もう一つは、今週8/28発表の『エヌビディアの決算』に注目

⇒これまでは決算発表の度に市場にポジティブサプライズをもたらし、AI関連株相場の盛り上がりに大きく貢献してきましたが果たして今回はどうか。

=>>>ただし、エヌビディアを含む“マグニフィセント7”の予想PER(株価収益率)がここ許の急反発によって30倍に迫り、再び割高感が台頭しています。これがやや懸念材料となっているだけに『今回も予想以上に力強い決算内容や受注見通しを示し、AI需要の成長期待を刺激できるか』どうかが大いに注目されるところです。

お知らせ:米国を中心とする「世界のインフレ・景気・金融政策」の現状分析、並びに短期を中心としたUSD円相場見通しについては、ジーフィット為替アンバサダーでもある安田佐和子氏のレポート(Weekly Report等)に詳細かつ非常に解りやすく解説されています。TRADOM会員の方々はサイト内で是非ご参照下さい。

ようこそ、トレーダムコミュニティへ!