目次インフレ指標・・・各国の状況により見る角度が変わるFRBが一番見ているのは?CPIとPCEの違いは?日銀が一番見ているのは?・・・実はこ […]

「Fedに逆らうな(Don’t fight the Fed」とは、金融市場の警句である。しかし、12月20日付けのウォール・ストリート・ジャーナル(WSJ)紙は「日本では正反対のことが起きた。市場は日銀に逆らい、そして勝利した」と報じた。

日銀は、12月19~20日の金融政策決定会合で、イールド・カーブ・コントロール(長短金利操作、YCC)の下での10年物国債金利の許容変動幅につき、従来の±0.25%から0.5%への拡大を決定した。金利の変動幅拡大は、以下の3つの影響を与えうる。

①市場機能の改善(9月末時点で、国庫短期証券を除く国債・財投債の日銀の保有比率が初めて50%超えに)

②銀行収益の回復(マイナス金利とYCCで利回り上昇が抑制され貸出業務で収益低迷)

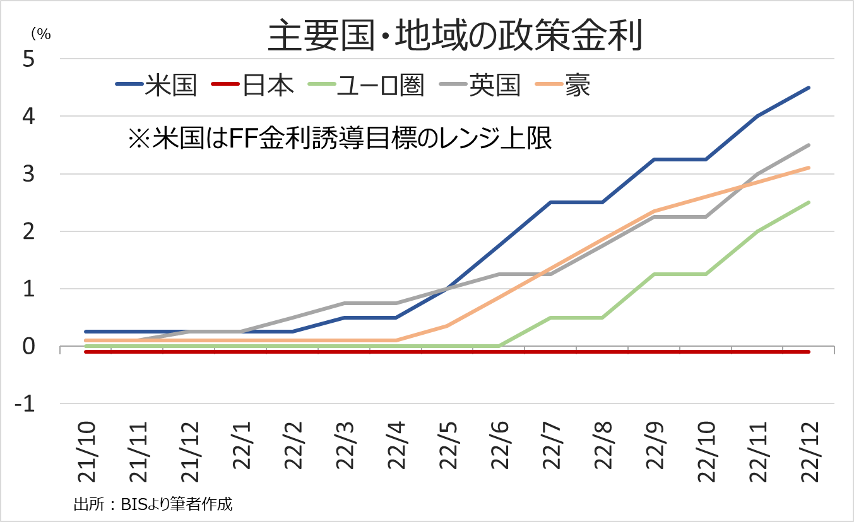

③円安阻止(日銀の緩和策維持で米など金利差が拡大)

チャート:各国の政策金利のチャート

しかし、生鮮食品を除く消費者物価指数(CPI)が3.5%と約40年ぶり高い伸びを記録するなか、WSJ紙はインフレとの戦いで利回り上昇余地があるとし、日銀が「全ての債券を購入するか白旗を掲げるかの選択に迫られよう」と伝えている。実際、日銀は2023年1~3月の長期国債の月間買い入れを今期の約7.3兆円から約9兆円への増額も決定しただけに、足元は債券購入を通じた金利上昇の抑制を図る見通しだ。

黒田総裁は、金融政策決定会合後の記者会見で「金融引き締めではない」と強調し、市場に釘を刺した。とはいえ、当時の安倍首相と白川日銀総裁の間で締結された政府・日銀アコードにある「できる限り早期に実現する」2%の物価安定をめぐり、12月17日に見直す方向と報じられたばかり。黒田総裁の任期切れを4月に控え、後任人事と合わせ緩和政策が修正される余地が生まれたと言えよう。黒田総裁は2013年4月、就任早々に2%の物価上昇目標を達成すべく“量的・質的緩和”、別名“異次元緩和を決定。以降も2014年10月にはマネタリーベースを年間で約80兆円増加するペースで資産買い入れを行う”ハロウィーン緩和“を導入してきたが、今回の決定は自身が展開した緩和政策の修正を次期総裁へつないだ格好だ(次期総裁の有力候補は、2023年Yearly Reportをご参照下さい)。

ようこそ、トレーダムコミュニティへ!